Блог им. dmitry_abramenko |🍏 Пример №1. X5 Retail Group.

- 10 ноября 2023, 10:54

- |

Импульсную структуру я заменил на WXY. Это не меняет общих планов, но увеличивает требования к текущей коррекции — она может быть дольше по времени.

Т.е. мы не обязаны, но можем снизиться к 2187 до начала следующего восходящего движения, но все равно выйдем на 2674.0

- комментировать

- Комментарии ( 0 )

Блог им. dmitry_abramenko |☄️ Модель WXY. Подробности.

- 10 ноября 2023, 10:53

- |

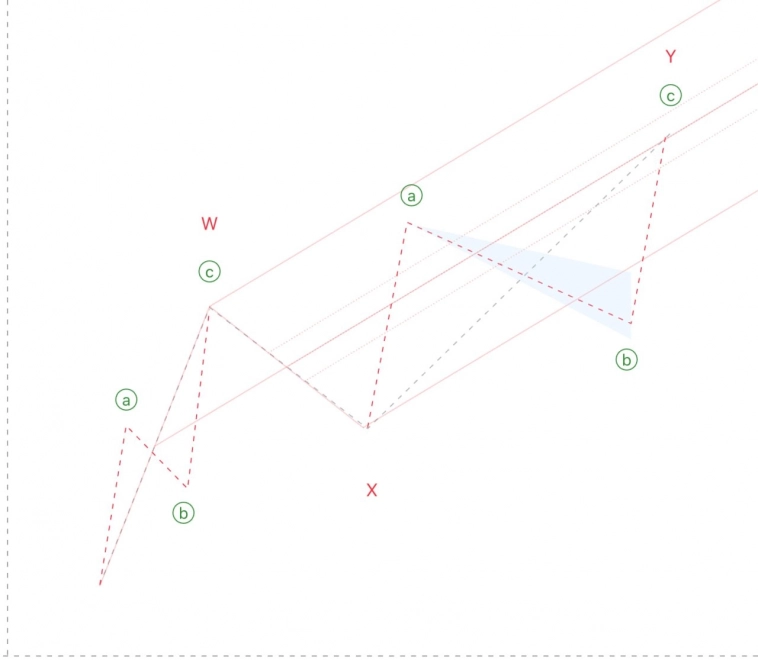

Несколько раз уже поднимал тему модели WXY, которая развивается на российском рынке. С каждым днем все больше и больше активов вижу через призму именно этой формации.

20 октября я писал об этом пост. Касались вопроса диагоналей, которые могут включать в себя структуру WXY. Вот как это выглядит.

( Читать дальше )

Блог им. dmitry_abramenko |🇷🇺 Планируем торговую неделю.

- 07 ноября 2023, 21:04

- |

В попытке догнать вчерашний день публикую для вас интересные события текущей недели, а также мое отношение к ним.

🔹 Вторник. 07.11.2023г.

🛡 Позитив. Несмотря на публикацию фин.результатов за III квартал и 9 месяцев 2023 года перспектив скорого движения не вижу. Консолидация может продолжиться еще месяц-два

🔹 Четверг. 08.11.2023г

⚡ ТГК-1. Считаю, что после публикации результатов за III квартал и 9 месяцев 2023 года снижение продолжится до локального минимума в качестве ретеста

( Читать дальше )

Блог им. dmitry_abramenko |📣 Последствия новых санкций.

- 03 ноября 2023, 11:21

- |

Когда держатели АФК Системы и биржи СПБ успокоились, можно рассуждать хладнокровно. Этим и займемся до открытия рынка.

🟠 Биржа СПБ. Разве мы наблюдали что-то необычное вчера? Если да, то вернемся к 15 июня и моей разметке. Да, мы немного не дотянули до 61.8% длины волны А (зеленой), но цель обновления выполнена. Т.е. движение завершено.

И тут публикуется новость. Получили вот так.

То есть цена вернулась к накоплению конца 2022 года.

По достижению зоны 110-120, нам предстоить увидеть — будут ли откупать или нет… То есть для разворота и формирования восходящего движения нужно получить отскок примерно с текущей цены. После отскока — поджатие у локального максимума

( Читать дальше )

Торговые сигналы! |🔥 Какие индикаторы я применяю на графике?

- 01 ноября 2023, 22:43

- |

Поговорим о дополнительных инструментах анализа, которые лично мне помогают принимать правильные решения.

Индикаторы не являются первичным или ключевым источником принятия решений, но зачастую дают дополнительную информацию, способствующую качество влиять на сделки — открытие или планируемые.

Elliot Wave Oscillator (koryu)

Индекс относительной силы (RSI) служит в качестве дополняющего EWO (см.выше), т.к. в некоторых ситуациях дивер здесь видно более отчетливо. Значение применяю стандартное — 14, границы сверху и снизу отключаю — в перепроданность и перекупленность не верю, меня интересует только относительно сравнение движений и экстремумов.

( Читать дальше )

Блог им. dmitry_abramenko |➡️ Чем еще можно поживиться на рынке?

- 31 октября 2023, 16:36

- |

Сегодня у нас существенное прибавление новых участников, которые вряд ли успели пролистать канал за октябрь. Именно поэтому я вчера обещал подготовить небольшой список идей, которые до сих пор сохранили свою актуальность в качестве инвестиций.

🔹 Сбер. Цели на обновлении максимума. Пока что идем по плану, но медленно. Обновления локальных максимумов еще будут, ориентируемся на 285-291 в ближайшей

Единственным риском считаю формирование диагонали, которая подтвердится при снижении в район 260.0 на текущей коррекции, но в этом случае я выложу обновление и дам комментарии.

🔹 Среднесрочные планы по строительной отрасли. Из 4х вариантов Самолет уже выполнил цель на 4171.5, а остальные даже не сформировали сигнал. Здесь важно понимать, что сделка появится только в случае формирования тройки с последующим входом на пробой локального максимума. Вот пример с ЛСР

( Читать дальше )

Блог им. dmitry_abramenko |🔍 Новая неделя - новые вызовы. К чему готовиться?

- 30 октября 2023, 16:21

- |

Индекс ММВБ пока продолжает формирование импульса в рамках плана (см.живой график ru.tradingview.com/chart/MQo282wN/) Локальная структура имеем завершенное первое снижение, жду еще одно дополнительное

Остановка на 38.2% позволяет планировать конечное завершение коррекции не далее зоны 38.2-50.0%, т.е. тестирование идентичного + следующего уровней. Из зоны 316225-319425 уже можно смотреть следующие лонговые сделки. В случае пробоя 85.4% уровня (328275) становится возможным вход с рынка, т.е. коррекцию в принципе считаем завершенной.

👆Главный вывод — потенциал присутствует и рост индекса будет обусловлен динамикой широкого рынка. Есть смысл присматривать дополнительные сделки на отдельных бумагах.

Что касается новостей, на этой неделе продолжится публикация корпоративных отчетностей. Все публиковать не буду, акцентирую внимание на активах, имеющих технический потенциал. 30.10.2023г.

Понедельник Мать и Дитя сообщила об увеличении выручки на 5.4% в 2022/2023 годах и готовится к возобновлению выплаты дивидендов. Технически актив имеет потенциал, но лишь среднесрочный с реализацией в 2024 году.

( Читать дальше )

Блог им. dmitry_abramenko |💸 Как прошел этот месяц, инвесторы?

- 30 октября 2023, 16:15

- |

В начале этого месяца было понятно, что рост рынка должен продолжиться. От этого строил и собственные планы.

Собственный план я закрываю, перевыполнив показатели. Это при условии, что динамика индекса ММВБ составила <4%. Подробнее о результатах я расскажу в среду, в первый день нового месяца.

Пока ряд замечаний и планов на ноябрь:

🔹 Рынок долго реализует ожидаемый импульс. Выполнен план роста менее, чем наполовину. Потенциал есть по-прежнему.

🔹 Учитывая, что мы ожидаем заключительную часть движения тренда, количество резких откатов и проливов будет только увеличиваться. Количество потерь рядовых инвесторов повысится еще больше.

🔹В следующем месяце ожидаю такой же результат в сервисе, т.е. не менее 10% прибыли со спекулятивных сделок.

🔹В ноябре будет больше активности по российскому рублю, т.к. подтверждение разворота есть. (обсуждали на живой встрече)

🔹 В ноябре я представлю ряд существенных изменений в собственной работе, направленных на планомерное развитие платных сервисов. Всех моих клиентов ждут очень приятные новости по росту доступного функционала «бонусом» к существующим, т.е. без какой-либо дополнительной планы.

( Читать дальше )

Блог им. dmitry_abramenko |🩸 Самое опасное время на рынке.

- 27 октября 2023, 16:33

- |

А вы знаете, что есть закономерность, когда именно мы принимаем самые убыточные и неверные решения? Правильный ответ — на эмоциях.

Эмоции часто складываются от предвзятого отношения к тем или иным событиям. Некоторые эмоции формируются в один и тот же период, иногда даже в одно и тоже время.

🔵Открытие рынка. Что московская, что ньюркская на открытии практически всегда характеризуются высокими объемами и повышенной волатильностью.

Решения, которые принимаются в течение первых 30-60 минут, особенно в рамках внутридневных сделок, часто станосятся ошибочными. Среди профессионалов гуляет мнение, что «рынок должен определиться в течение первых часов» и после — можно работать.

Для себя нашел решение — до 12:00мск максимально отстраняться от рынка, по возможности участия не принимать. Эта привычка насколько вошла в жизнь, что я могу себе позволить выспаться и начать работу с рынком позже открытия, когда «рынок определился».

( Читать дальше )

Блог им. dmitry_abramenko |📖 Как не попасть в тильт?

- 23 октября 2023, 17:51

- |

Самое страшное явление у инвестора — синдром упущенной выгоды. Закрыть повыше, купить пониже, заработать все деньги мира. По факту прибыль формируется совсем не так.

Мы умеем работать лишь с ограниченным участком рынка, обладающим повышенной вероятностью реализации в нашу пользу. Вероятность, но не уверенность. Отсюда новички любят каналы, где показывают единственно возможный сценарий роста «без сучка и задоринки».

В процессе реализации идей, выйдя досрочно (как в случае с моей сделкой по Лукойлу) хочется войти обратно и заработать еще. Почему мы сами становимся хомяками и бОльшая часть на обвале снова потеряет свои деньги писал здесь. То есть чем выше поднимается цена актива, тем чаще всего больше наши объемы по сделке + намеренное снятие стопов.

Как мы понимаем, падение / коррекция / обвал рынка далее выводят сделки в чистый убыток, которые рано или поздно приходится закрывать. Далее желание отыграться и вот вам ТИЛЬТ. В случае резких и волатильных движениях, т.е. когда времени на принятие решений совсем нет, вероятность впадания в состояние тильта, когда сделки становятся иррациональными, бессистемными (при наличии таковой) — резко возрастает.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс