SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. carbon88 |Фонды на облигации - Суши вёсла.

- 04 июля 2023, 17:43

- |

Приветствую всех. Я уже писал про странные биржевые фонды на облигации.

- Что не так с бПИФами SBGB на ОФЗ?

- Как я заработал 100 рублей на пассиве, купив бПИФ на корпоративные облигации

- Облигационные бПИФы — как дать в долг и остаться должным

- Фонды на облигации — Не вляпайтесь.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

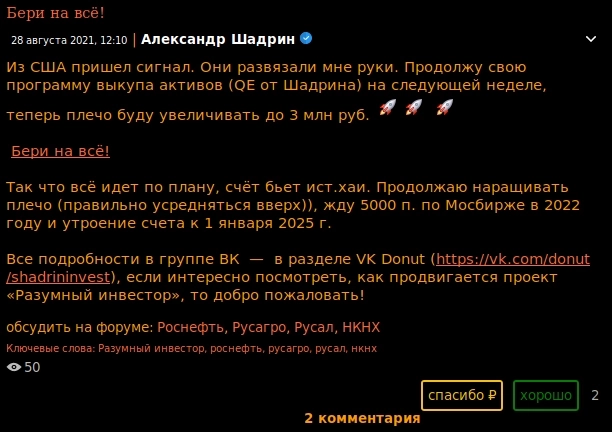

Блог им. carbon88 |Жизнерадостный Шадрин из 2021 года нагоняет депресняк в 2022-м.

- 22 декабря 2022, 12:05

- |

По мотивам. Жизнерадостный Шадрин из 2011 года нагоняет депресняк в 2022-м.

@Александр Шадрин, иногда наступает момент в жизни, когда стоит задуматься, тем ли ты занимаешься.

Не называю себя экспертом, не беру деньги за свою аналитику, тем не менее в те же дни я писал о диаметрально противоположном S&P500 — 4500, пора вниз.

Блог им. carbon88 |Жизнерадостный Шадрин из 2011 года нагоняет депресняк в 2022-м.

- 30 сентября 2022, 08:40

- |

@Александр Шадрин тогда был ещё совсем молод, с огоньком в одном глазу и цитатами Баффета в другом, с верой в светлое будущее, в капитализм! Прямо как многие из нас сегодня.

Знать бы только 11 лет назад, что за столько лет инфляции рубля, роста собственных капиталов и прибылей Сбера, он будет стоить едва ли не меньше, чем тогда. А именно 109₽ ао и 104₽ ап во второй половине 2022 года. Про цену в долларе вообще лучше не спрашивайте.

Но реальная жесть, это пост того же 2011 года — Супер инвест идея: АФК Система 100 рублей!!!, на тот момент, при курсе доллара 32₽

( Читать дальше )

ОАО «Сбербанк» Покупать.

Справедливая цена акций Сбербанка получилась — для ао 158,04 руб. (при текущей 106,98 руб.) и ап 118,53 руб. (при текущей 73,31 руб.). Итоги года оцениваю, как очень позитивные — прибыль на рекордном уровне, ROE выше. Сбербанк занимает почти монопольное положение в большенстве финансовых услуг, перспективы у компании хорошие.

Знать бы только 11 лет назад, что за столько лет инфляции рубля, роста собственных капиталов и прибылей Сбера, он будет стоить едва ли не меньше, чем тогда. А именно 109₽ ао и 104₽ ап во второй половине 2022 года. Про цену в долларе вообще лучше не спрашивайте.

Но реальная жесть, это пост того же 2011 года — Супер инвест идея: АФК Система 100 рублей!!!, на тот момент, при курсе доллара 32₽

( Читать дальше )

Блог им. carbon88 |ВЭБ \ открытие рынка \ опыт 2008 \ США

- 03 марта 2022, 13:21

- |

Коллеги, изучаю насколько возможно ситуацию 2008-2009 годов на нашем рынке и пытаюсь экстраполировать на текущий момент, интересно мнение смартлаба.

Факты и аналогии с 2022, тезисно:

— В момент начала мирового финансового кризиса началась военная операция в Южной Осетии — Грузии, свержение режима Саакашвили(что как бы намекает на отвлекающий манёвр ради новостей).

— В 2008 году было принято решение откупать активы с рынка Внешэкономбанком на бюджетные(резервные) средства. Похожая ситуация была и в США с вливанием ликвидности на фондовый рынок через 7(?) крупнейших банков.

— До определенного момента в стакане заявок образовывался аналог маркетмейкера не позволяющий цене идти вниз, но через какое-то время деньги кончились и рынок ушёл на новое дно.

— Цена нефти была почти в 4 раза ниже чем сейчас. 33 доллара.

— Рынок начал восстанавливаться через 4 месяца.

Выводы:

— На открытии может и начать восстанавливаться, но в реальности через какое-то время опять рухнет ещё ниже.

— В ближайшее время ждать обрушения S&P500

— Укрепление рубля

— Покупать понемногу ММВБ.

Блог им. carbon88 |Минутка суровой правды

- 02 марта 2022, 12:54

- |

Дайте угадаю, вы сидите и вытираете слюни глядя на лондоские АДРки Сбера? Приготовили депозитик и считаете сколько штук по 50 рублей удастся выцепить?!

Никто вам не даст за ваши сраные фантики ничего скупить задёшево. Минфин уже готов выстрелить экстренным выкупом активов на вновь напечатанные фантики, да ещё и в какую-нибудь полузакрытую сессию. Вам дадут торговать только тогда, когда они скупят самое самое.

Довольно любопытная образуется отсылка к истории 90-х. Тогда у людей вроде бы были и деньги и даже ваучеры. Только никто не мог ничего купить на них. На закрытые залоговые аукционы пускали только определенных людей. Купить Сибнефть дешевле, чем её месячная выручка смог лишь Березовский в тандеме с Абрамовичем, другой же претендент на выкуп был в день аукциона был просто похищен неизвестными людьми(исторический факт см. А. Е. Хинштейн «Олигархи с большой дороги»).

Блог им. carbon88 |Фонды на облигации - Не вляпайтесь.

- 17 января 2022, 14:39

- |

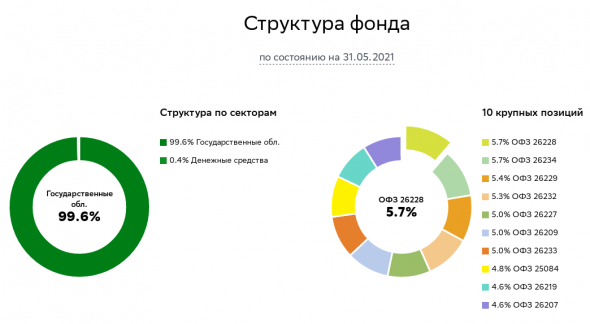

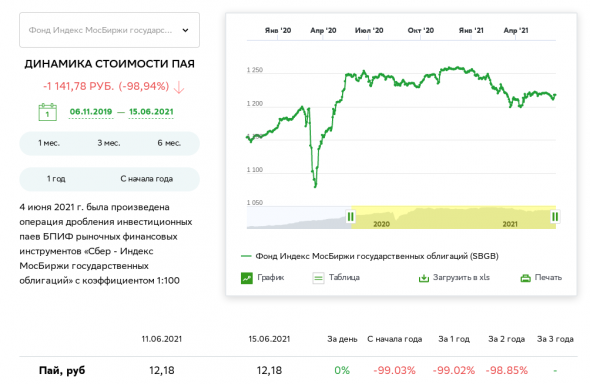

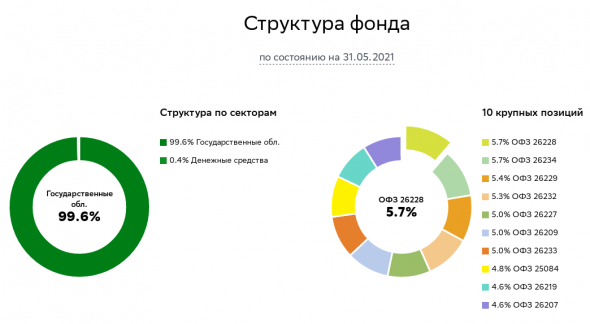

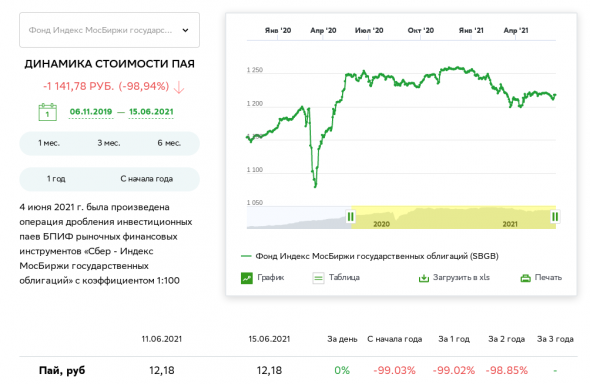

Купил я фонд на ОФЗ 2 года назад почти, SBGB. Купил я его как бы перед мартовским падением, по цене(с учётом последующего сплита) ~12 рублей за пай. Прошло 2 года, ставки опускались, ставки поднимались, но это так или иначе 2 года купонной доходности, последующих выкупов новых выпусков на эти купоны, как я думал. ФОНД за 2 года показал убыток -5%!

Фонд на корпоративные облигации GPBM дюрация 4 года — УБЫТОК за полтора года -1.72%

Фонд на еврооблигации FXRU — УБЫТОК за полгода -0.72%.

Да, цикл падения КС был, да «потерянные годы» бывают в этих фондах, но при всех этих оправданиях убытка, я не вижу никакого смысла более в фондах на ОФЗ, как парковка денег ГОВНО, деньги только съело, просто кеш который и так тает на глазах и был бы эффективнее, чем дать в долг, и уж тем более вручную покупать ОФЗ которые дают денежный поток и гасятся по номиналу.

Блог им. carbon88 |Куда нам падать?!

- 14 января 2022, 12:20

- |

Здравствуйте коллеги. Вот объясните, говорят ММВБ и СиПи ходят под ручку, америка вниз и мы вниз.

Чего я не могу понять, это:

А). Америка падает на 1.4%, а мы на 4%, значит не так уж и под ручку ходят?

Б). Цена большинства акций индекса ММВБ обусловлена их ДД, например ДД Газпрома в данный момент 13%, отсюда и цена в 336+ рублей, как может падать российский рынок вслед за американским(где стоимость обусловлена иными, более спекулятивными факторами), если в отчётах наших компаний чётко заложена доля к выплате, не может же Газпром одномоментно упать до 175 рублей имея при такой цене 25% доходности, это было бы абсурдом.

Рынок саморегулируется, поэтому я полагаю, поправьте если ошибочно, что цена бумаги в индексе ММВБ обусловлена её доходностью и уже потом, рисками и спецификой, весь рынок болтается вокруг доходности 9-15% и цены сооветствуют ей же.

Блог им. carbon88 |Новые смарт-фонды Сбера - может я чего-то недопонимаю?

- 16 августа 2021, 10:59

- |

Сбер представил новые бПИФы из серии «смарт», что умного в них, лучше вы мне скажите, ибо выглядит скорее как расчёт на несмарт инвесторов.

( Читать дальше )

Смарт фонды от Сбера — это пять биржевых паевых инвестиционных фондов с разными стратегиями инвестирования: от консервативной до агрессивной.

Это инновационный инструмент инвестирования, созданный с учётом последних тенденций на рынке. С помощью смарт фондов вы можете эффективно вложить свои средства исходя из желаемого соотношения риска и потенциальной доходности, оптимально распределив риски между разными компаниями.

Каждый из смарт фондов создан на основе «умного индекса» — набора акций и облигаций, где активы подобраны с оптимальным соотношением риска и потенциальной доходности. Вы можете выбрать фонд исходя из своих собственных предпочтений и склонности к риску.

Сбер – консервативный смарт фонд (SBCS ETF) — Просто денежный рынок, репошки и облиги.

( Читать дальше )

Блог им. carbon88 |Что не так с бПИФами SBGB на ОФЗ?

- 17 июня 2021, 10:46

- |

Купил SBGB — Это бПИФ на ОФЗ, примерно полтора года назад купил, по хорошей цене, в кризис, с тех пор, как мы знаем, КС понижали, но тем не менее, за ПОЛТОРА года, бумага купленная на падении, дала < 5%, что это за ересь? Где реинвестирование купонов в новые выпуски? Где рост СЧА фонда? Похоже на какое-то разводилово. Депозит в банке принес бы уже 7.5% если не больше, да ещё и без налогов и комиссии за управление и со страхованием АСВ до 1.4 млн.

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс