Блог им. _IK_ |«О защитных и рисковых активах»

- 22 октября 2023, 13:33

- |

Как недавно выразился автор статьи в одном из крупнейших финансовых изданий Barron’s, «Tesla может быть лучшим убежищем, чем казначейские облигации». А чем Биткоин хуже одной из самых раздутых по мультипликаторам акции на американском рынке? Поэтому когда вы слышите от ведущего популярного YouTube-шоу или автора одного из финансовых Telegram-каналов, что Биткоин тоже может являться защитным активом, в этом нет ничего удивительного — таков текущий популярный нарратив.

Вы могли начать догадываться, что мы не согласны с данной точкой зрения, и далее будем приводить аргументы «против», но с нашей стороны будет лицемерием не указать, что за нами тоже числится схожее высказывание. В самом начале банковского кризиса марта 2023 года мы предположили, что «драгметаллы и крипто как страховка от коллапса финансовой системы должны показать очень хорошую динамику». С того самого дня началось практически безостановочное ралли Биткоина на 56%, поэтому, с одной стороны, можно согласиться с тем, что в ряде случаев ведущая цифровая валюта действительно способна показывать защитные свойства, но с другой стороны, нельзя забывать о том, что данная динамика была показана на фоне резкого увеличения баланса ФРС для спасения банковской системы.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

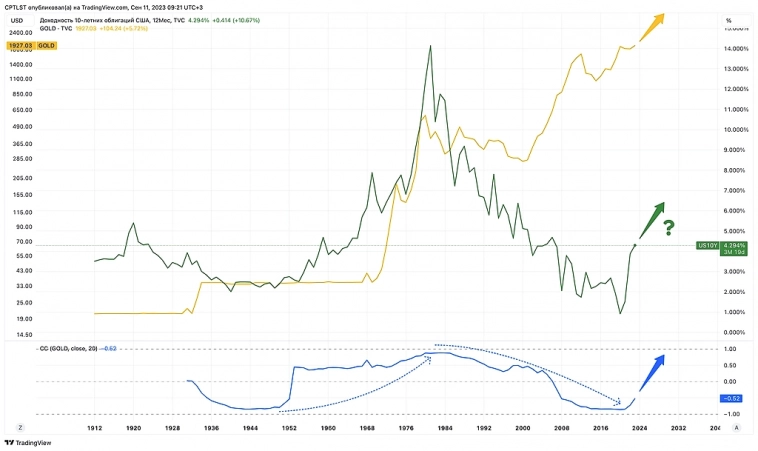

Блог им. _IK_ |Корреляция между доходностью Treasuries и золотом начинает меняться на положительную

- 11 сентября 2023, 09:57

- |

Период наиболее высокой корреляции пришёлся на стагфляционные 1970-е года, после чего она сначала уменьшилась, а затем стала отрицательной. Традиционно считается, что золото имеет прямую корреляцию с реальной доходностью Treasuries (номинальная доходность за вычетом инфляции). Разворот, который мы видим на графике, может говорить о том, что на длительном горизонте инфляция будет существенно опережать номинальную доходность. Данную гипотезу можно напрямую соотнести с растущими процентными платежами по американскому долгу, которые в первую очередь определяются политикой процентных ставок ФРС и увеличиваются по мере рефинансирования истекающих обязательств. Это создаёт большой стимул для снижения процентных ставок, в том числе путём введения контроля кривой доходности (альтернативный сценарий).

Блог им. _IK_ |Выбор защитного актива в зависимости от стадии долгового цикла

- 11 августа 2023, 13:51

- |

В первой части сравнения двух главных защитных активов 21 века мы обратили внимание на тренд, который начал развиваться в 2018 году: золото год от года показывает динамику лучше казначейских бумаг. Теперь мы бы хотели ещё больше углубиться в суть происходящего, используя исторические данные и наблюдения Рэя Далио из книги «Принципы изменения мирового порядка» (выделены цитатами).

Экономика любого государства подчинена воздействию краткосрочных долговых циклов, и для выхода из рецессии, как правило, требует стимулов со стороны центрального банка. Глубина циклических рецессий и потребность в стимулировании растут по мере приближения к концу долгосрочного долгового цикла. Поскольку затяжная депрессия несёт гораздо больше политических рисков, нежели постепенная девальвация национальной валюты, государства рано или поздно склонны начинать печатать деньги сверх меры. «Цель печатания денег состоит в том, чтобы уменьшить долговое бремя, поэтому самая важная функция валют — девальвация относительно суммы долга».

( Читать дальше )

Блог им. _IK_ |Золото vs Treasuries

- 08 августа 2023, 17:09

- |

Вложив 5 лет назад 100$ в долгосрочные Treasuries, с учётом сложного процента сегодня вы имели бы +- те же $100. Вложив ту же сумму в золото и не получая никаких процентов, сегодня вы имели бы $162.

Многие опытные инвесторы, в том числе публичные, в данный момент стоят в long по US Treasuries. В то же время Рэй Далио называет Treasuries рискованным вложением.

США «находятся на неустойчивом фискальном пути». И это не чья-то выдумка, а прямая цитата Пауэлла. В то время как расходы правительства неуклонно растут, около 50% всего долга должны быть погашены в ближайшие 2-3 года. По мере наступления срока погашения, текущий долг необходимо рефинансировать по новым рыночным ставкам, которые отличаются от текущей средней ставки по долгу в несколько раз.

Так почему же вопреки тренду и растущему фискальному дисбалансу США многие до сих пор предпочитают золоту US Treasuries?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс