SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Yaitsev |Почему акции растут, когда ФРС ужесточает рецессию?

- 04 августа 2022, 08:43

- |

Если не считать все еще устойчивых потребителей и ограниченного рынка труда, в 2022 году для экономики было не так много ярких моментов. Инфляция самая высокая за последние четыре десятилетия; цепочки поставок были нарушены Covid и войной в Украине; Акции упали на медвежий рынок в первой половине года; ВВП США падал два квартала подряд, что соответствует техническому определению рецессии; И последнее, но не менее важное: ФРС агрессивно повышает ставки, чтобы обуздать инфляцию, угрожая еще больше ухудшить ситуацию.

Тем не менее, вместо того, чтобы еще больше упасть на этом мрачном фоне, в последние недели S&P 500 рос. На самом деле акции выросли больше всего на новостях о том, что здравый смысл должен был вызвать их падение. 27 июля ФРС второй раз подряд повысила ставку на 75 базисных пунктов. В тот день индекс S&P вырос более чем на 72 пункта. Данные по ВВП показали, что экономика сократилась на 0,9% во втором квартале. Эталон фондового рынка в ответ прибавил еще 46 пунктов.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. Yaitsev |Можно ли инвестировать полагаясь на новости?

- 23 ноября 2021, 15:06

- |

Многие инвесторы «работают исходя из предположения, что события диктуют движения рынка». Это не так.

Автор: Боб Стокс

Перевод в субтитрах:

Текстовая версия видео:

Многие инвесторы — зависимы от новостей.

Они каждый день смотрят финансовую прессу, чтобы узнать, почему акции повышались или понижались. Разумеется, они думают, что хорошие новости подбивают рынок идти вверх или наоборот, плохие новости снижают цены. Многие из участников рынка принимают решения исходя из таких новостей.

Но это так же опасно, как ехать вперёд смотря в зеркало заднего вида. Зачем?

EWI занимаются исследованиями уже почти четыре десятилетия и мы можем сказать, что новости не предсказывают движения рынка, скорее, новости отстают от рынка. Например, если бы вы зашортили рынок в марте 2009 года, когда финансовые заголовки пестрили негативными новостями о Великой рецессии, вы бы упустили начало исторического бычьего рынка.

( Читать дальше )

Блог им. Yaitsev |Как распознать обвал на 90%.

- 12 октября 2021, 08:13

- |

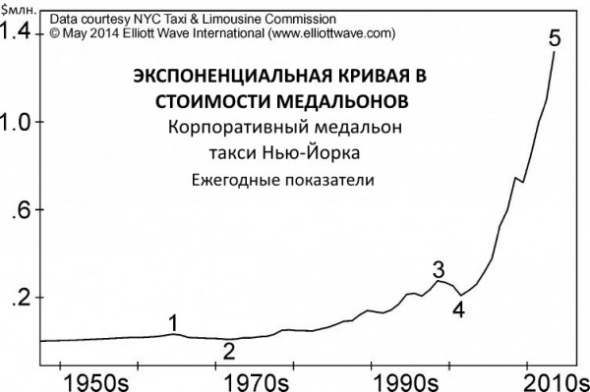

К 2018 году цена на медальон таксиcта в Нью-Йорке упала на 90%

Автор: Боб Стокс

Текстовая версия видео:

Прелесть волнового паттерна Эллиотта в том, что он может применяться ко всем спекулятивным финансовым активам.

Конечно, это включает в себя акции, облигации, золото, нефть и т. д. Тем не менее, волны Эллиотта также могут быть полезны для определения изменений тренда, скажем, в средней стоимости на акр сельскохозяйственных угодий Айовы, на рынке классических автомобилей и многих других финансовых аренах, где цены колеблются — даже нетрадиционные, в том числе медальоны таксиста в Нью-Йорке.

В нашем сервисе Elliott Wave Financial Forecast за май 2014 года был опубликован следующий график:

( Читать дальше )

Блог им. Yaitsev |Интересные индикаторы фондового рынка

- 05 апреля 2021, 08:34

- |

Многие инвесторы следят за фондовым рынком, просматривая дневные закрытия основных индексов. Тем не менее, стоит заглядывать поглубже. Например, рассмотрим следующие два индикатора.

Автор: Bob Stokes

Перевод в субтитрах:

Текстовая версия видео:

Многие инвесторы с Мэйн-стрит обращают внимание только на дневное закрытие торгов основных фондовых индексов.

Но те, кто так делают, упускают много ценных идей относительно силы или слабости тренда. Другими словами, когда дело доходит до фондового рынка, стоит «заглянуть поглубже».

Например, в пятницу (26 марта) все три основных индекса выросли, при этом S&P 500 поднялся на 1.7%, достигнув рекордного максимального показателя закрытия. Те, кто взглянул на заголовки новостей фондового рынка, возможно пришли к выводу, что «всё в порядке».

Тем не менее, в понедельник (29 марта) U.S. Short Term Update заглянули «поглубже» и определили ралли, демонстрирующее признаки усталости. Посмотрите на график ниже:

( Читать дальше )

Блог им. Yaitsev |Акции США: свидетельство «практически беспрецедентного принятия риска»

- 23 марта 2021, 08:13

- |

Похоже, в 2021 году финансовая история повторится, не в «хорошем» смысле. Ниже мы приведём график и комментарии из ведущего пакета для инвесторов Elliott Wave International.

Автор: Bob Stokes

Перевод в субтитрах:

Текстовая версия:

Дешёвые акции, как правило очень неликвидны.

Другими словами, их сложно покупать и продавать по выгодным ценам.

Даже в этом случае многим участникам рынка, особенно новичкам, трудно устоять перед соблазном дешёвых акций, как это было в 2000 году, когда торговля дешёвыми акциями достигла апогея.

Что ж, примерно то же самое происходит и в этом году.

Заголовок Reuters от 20 января:

Анализ: для того чтобы купить, нужно всего лишь кликнуть: любители — приведут к буму фондовый рынок в 2021 году.

В мартовском выпуске Elliott Wave Financial Forecast предложена своя точка зрения, которая отображена на графике ниже:

( Читать дальше )

Блог им. Yaitsev |Почему слепое противопоставление провалилось в 2020 году?

- 13 января 2021, 09:54

- |

Сочетаются ли анализ волн Эллиотта и «противоположное» инвестирование? Иногда да. На самом деле, довольно часто. Но не всегда.

Автор: Bob Stokes

Перевод в субтитрах:

Текстовая версия видео:

Да, во многих случаях структура волн Эллиотта на рынке указывает на то, что инвестор должен занять позицию «против толпы» или, другими словами, быть сторонником противоположного мнения.

Яркие примеры — на дне и вершине рынка.

Однако помните о следующем; далее будет выдержка из Global Market Perspective:

Строгое следование волновой модели ставит волновиков туда, где они и должны быть: против рыночной толпы. Но бывают исключения. В определённых точках волновой структуры рынка, волновики следуют толпе.

Ярким примером того, когда волновики оказываются в большой компании, является наиболее тяжёлая часть медвежьего рынка. В такие моменты модель волн Эллиотта предполагает, что впереди, ожидается ещё большее падение и толпа также полностью осознаёт, что рынок находится в тисках свирепого медведя. То же самое относится и к самой сильной части бычьего рынка.

( Читать дальше )

Блог им. Yaitsev |Большинство инвесторов упускают из виду важные развороты на фондовом рынке

- 12 декабря 2020, 15:29

- |

Неужели индекс Доу вскоре достигнет показателя 100,000? Один финансовый обозреватель указывает на это. Помните, что необычайно смелые прогнозы обычно появляются в определенный момент рыночного тренда.

Автор: Bob Stokes

Перевод в субтитрах:

Текстовая версия видео:

Финансовая история показывает, что многие инвесторы уходят с фондового рынка во время значительных разворотов и «покупают» фондовый рынок во время формирования крупных вершин.

Другими словами, они пропускают важные повороты.

Почему так?

Все сводится к одной фразе: линейная экстраполяция тренда. Другими словами, когда акции постоянно растут, большинство инвесторов полагают, что они продолжат расти. Имейте в виду, это происходит после того, как многие из этих инвесторов присоединяются к бычьему рынку в конце игры, также они считали, что предыдущий медвежий рынок будет вечным. Когда начинается новый медвежий рынок, многие инвесторы считают, что спад носит временный характер, они удерживают позиции, что приводит к большим убыткам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс