SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Diamond-ah |Календари на опционах. Сравнение опцион.ру и калькулятора от биржи.

- 03 декабря 2019, 10:40

- |

Стратегия. Покупаю квартальные и продаю недельные на si. Календарный спред.

Недельки в деньгах и около денег, квартальные также вне денег...

Наблюдаю. Квартальные — волатильность снижается. Недельные растут.

Временами бывает наоборот. Счет соответственно то +, то -.

Вола в квартальных пошла на 6. Хотя два дня назад доходила до 8.

Пока не понял от чего зависит это. Буду искать.

Про программы. Попробовал опционный калькулятор от биржи.

по ссылке: http://options.moex-school.com/

Не удобно организовано добавление нового инструмента. Но добавив один раз, можно менять количество или исключать. В целом портфель отслеживается.

До этого был http://www.option.ru/analysis/option#position

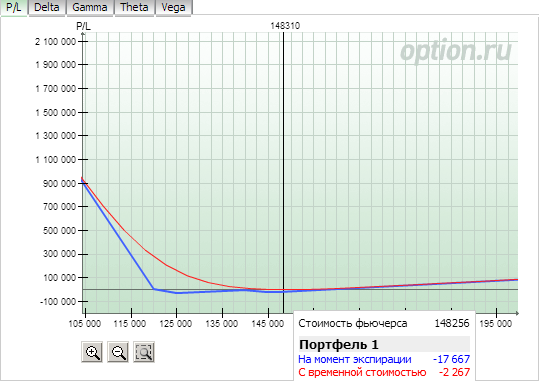

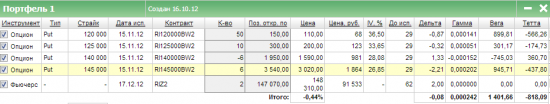

Заполнил свой портфель: http://www.option.ru/analysis/option?shportf=40f640f7553e3b805444ff87d36600dc#position

Сравнил профили по грекам… Удивился.

Дельта отличалась в разы. Другие греки не так критично.

Портфель на мосбирже:

( Читать дальше )

Недельки в деньгах и около денег, квартальные также вне денег...

Наблюдаю. Квартальные — волатильность снижается. Недельные растут.

Временами бывает наоборот. Счет соответственно то +, то -.

Вола в квартальных пошла на 6. Хотя два дня назад доходила до 8.

Пока не понял от чего зависит это. Буду искать.

Про программы. Попробовал опционный калькулятор от биржи.

по ссылке: http://options.moex-school.com/

Не удобно организовано добавление нового инструмента. Но добавив один раз, можно менять количество или исключать. В целом портфель отслеживается.

До этого был http://www.option.ru/analysis/option#position

Заполнил свой портфель: http://www.option.ru/analysis/option?shportf=40f640f7553e3b805444ff87d36600dc#position

Сравнил профили по грекам… Удивился.

Дельта отличалась в разы. Другие греки не так критично.

Портфель на мосбирже:

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 26 )

Блог им. Diamond-ah |Недельные опционы - экспирация

- 29 ноября 2019, 09:16

- |

Прошла экспирация недельных опционов SI.

Стало интересно, специально делали задерги или так сложилось.

Ведь реально волатильность возрасла.

Но цель была именно идти до отгрузки проданных колов и ожидал именно поставки проданных фьючей.

Поэтому с радостью начал продавать коллы следующей недели. коллы 64500 ушли по 220.

Уже на вечерке были откуплены полностью по 151.

Жду следующего всплеска волы, что бы выравнить тетту...

Впервые вошел в первую сотню «Лучший трейдер sMart-lab.ru (Срочный)». Уже радует...

Профиль в ЛЧИ: http://investor.moex.com/trader2019?user=221266

Стало интересно, специально делали задерги или так сложилось.

Ведь реально волатильность возрасла.

Но цель была именно идти до отгрузки проданных колов и ожидал именно поставки проданных фьючей.

Поэтому с радостью начал продавать коллы следующей недели. коллы 64500 ушли по 220.

Уже на вечерке были откуплены полностью по 151.

Жду следующего всплеска волы, что бы выравнить тетту...

Впервые вошел в первую сотню «Лучший трейдер sMart-lab.ru (Срочный)». Уже радует...

Профиль в ЛЧИ: http://investor.moex.com/trader2019?user=221266

Блог им. Diamond-ah |Календари на Si по опционам.

- 26 ноября 2019, 11:18

- |

Пробую новую стратегию в опционах.

При позиции в квартальных опционах с большой положительной дельтой куплены колы 19.12.2019

Хочу зафиксировать прибыль и продать фьючи или коллы.

Вчера резко выросла дельта. И решил продать коллов. Только вот квартальные опционы так и не изменились по цене.

Посмотрел недельные 28.11.2019, цены были ок. Продал большое количество коллов. Ликвидность так себе...

Начал собирать тетту. И думаю выйти на экспирацию, получив проданные фьючи. Что ранее и планировал.

Понимаю, что если проданных недельных опционов будет много, то рынок при резком движении может не дать выкупить их. Но дельта позиции в целом положительна, т.к. куча купленных месячных опционов.

Чем опасны такие календари между недельками и кварталом?

ps. Картинки не смог нарисовать. option.ru сегодня перестал показывать недельные опционы.

При позиции в квартальных опционах с большой положительной дельтой куплены колы 19.12.2019

Хочу зафиксировать прибыль и продать фьючи или коллы.

Вчера резко выросла дельта. И решил продать коллов. Только вот квартальные опционы так и не изменились по цене.

Посмотрел недельные 28.11.2019, цены были ок. Продал большое количество коллов. Ликвидность так себе...

Начал собирать тетту. И думаю выйти на экспирацию, получив проданные фьючи. Что ранее и планировал.

Понимаю, что если проданных недельных опционов будет много, то рынок при резком движении может не дать выкупить их. Но дельта позиции в целом положительна, т.к. куча купленных месячных опционов.

Чем опасны такие календари между недельками и кварталом?

ps. Картинки не смог нарисовать. option.ru сегодня перестал показывать недельные опционы.

Блог им. Diamond-ah |Моя опционная позиция

- 03 октября 2019, 21:54

- |

Ссылка на портфель:

www.option.ru/analysis/option?shportf=9c047257426b80213c5e941d7d7ea1aa#position

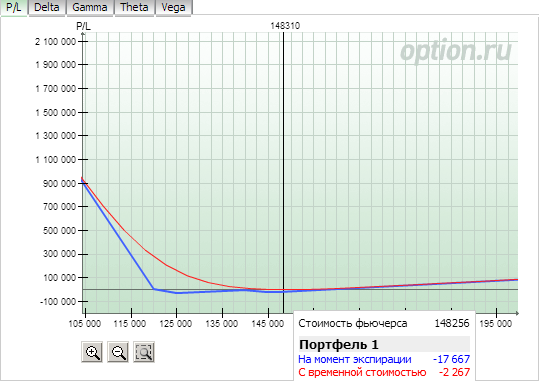

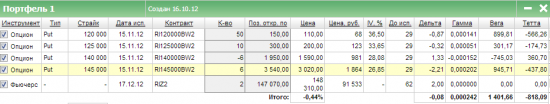

Сами позиции:

Профиль позиции:

( Читать дальше )

www.option.ru/analysis/option?shportf=9c047257426b80213c5e941d7d7ea1aa#position

Сами позиции:

Профиль позиции:

( Читать дальше )

Блог им. Diamond-ah |Ошибка в опционах

- 02 октября 2019, 21:50

- |

Сегодня в 64 путах сроком 171019, надо было продать 20 штук опционов.

Перепутал цену и количество. Вместо того, что бы выставить заявку по цене 45 и количестве 20. Выставил по цене 20 и количестве 45...

Были проданы сверх необходимого 25 путов. По цене 37...

Сразу же выставил на покупку по 40… через некоторое время рынок был милостивый ко мне. Залили.

Это я к тому, что да. Теперь я понял, почему в стаканах висят предложения с нереальными ценами.

А какие вы ошибки технического плана совершали в опционах?

Перепутал цену и количество. Вместо того, что бы выставить заявку по цене 45 и количестве 20. Выставил по цене 20 и количестве 45...

Были проданы сверх необходимого 25 путов. По цене 37...

Сразу же выставил на покупку по 40… через некоторое время рынок был милостивый ко мне. Залили.

Это я к тому, что да. Теперь я понял, почему в стаканах висят предложения с нереальными ценами.

А какие вы ошибки технического плана совершали в опционах?

Блог им. Diamond-ah |Тема знатокам: Дельта - нейтральная стратегия на ранних периодах обращения опционов.

- 19 августа 2013, 18:14

- |

Доброго.

Делаю перепост с ЖЖ моего друга-наставника. Оригинал статьи:

http://finansclub.livejournal.com/5719.html

С автором согласен. Но думаю раскрывая он стратегию — то он лишится доходности, т.к. люди начнут брать дальние страйки — и вега по дальным страйкам поменяется, вола вырастит. Опционы станут дороже. Стратегия перестанет работать.

Он же говорит за счет повышения ликвидности — наборот все будет ок.

Кто же прав??

Если у кого есть вопросы автору — то в жж.

«Данный материал ориентирован на спекулянтов ФОРТС, построивших свою торговлю на принципах Дельта – нейтральной стратегии.

Минуя пространные объяснения сути производных инструментов, основные торговые стратегии, поделюсь своим опытом торговли, позволяющим эффективно зарабатывать на ценовых колебаниях БА на ранних стадиях обращения опциона.

( Читать дальше )

Делаю перепост с ЖЖ моего друга-наставника. Оригинал статьи:

http://finansclub.livejournal.com/5719.html

С автором согласен. Но думаю раскрывая он стратегию — то он лишится доходности, т.к. люди начнут брать дальние страйки — и вега по дальным страйкам поменяется, вола вырастит. Опционы станут дороже. Стратегия перестанет работать.

Он же говорит за счет повышения ликвидности — наборот все будет ок.

Кто же прав??

Если у кого есть вопросы автору — то в жж.

«Данный материал ориентирован на спекулянтов ФОРТС, построивших свою торговлю на принципах Дельта – нейтральной стратегии.

Минуя пространные объяснения сути производных инструментов, основные торговые стратегии, поделюсь своим опытом торговли, позволяющим эффективно зарабатывать на ценовых колебаниях БА на ранних стадиях обращения опциона.

( Читать дальше )

Блог им. Diamond-ah |Как же вола припала

- 25 октября 2012, 18:32

- |

Рынок начал падать, волатильность тоже снижается.

Я не давно на рынке — но мне кажется рынки не бояться уже падения — и опционы получаются дешевеют.

Почему так происходит, есть у кого какие мнения?

Я не давно на рынке — но мне кажется рынки не бояться уже падения — и опционы получаются дешевеют.

Почему так происходит, есть у кого какие мнения?

Блог им. Diamond-ah |Опционная поза № 11

- 17 октября 2012, 08:44

- |

Сформировал новую позицию.

Начал участвовать в ЛЧИ. логин Diamond-ah.

Пока минусую, жду движения. Тетта и вега делают свое дело.

Соответсвенно позиция следующая:

( Читать дальше )

Начал участвовать в ЛЧИ. логин Diamond-ah.

Пока минусую, жду движения. Тетта и вега делают свое дело.

Соответсвенно позиция следующая:

( Читать дальше )

Блог им. Diamond-ah |Опционная поза № 10

- 14 сентября 2012, 15:59

- |

По прошлой позе — слишком частил. в итоге чистый убыток -500 руб.

http://smart-lab.ru/blog/70293.php

Формирую новую позицию.

Суть жду повышения волы.

По этому куплены на страйке 155 1 колл и 1 пут октябрьские. Проданы на этом же страйке 1 колл и 1 пут сентябрьские. При цене БА — 155. Планировал взять тетту.

Рынок продолжил движение — выйдя на планку — пришлось выкупать проданные края на сентябрьских опционах. были куплен 150 пут 1 шт и 160 колл 1 шт. также на планке — был куплен 1 шт 160 колл октябрьского опциона.

К текущему времени — был продан 106 колл 1 шт.

Планирую забрать тетту за выходные, за счет построенного календаря.

ссылка на позицию.

www.option.ru/analysis/option?shportf=ff50667a003fedebcf96b10d40c45396#position

Впервые работаю с календарем, на какие риски данной позы стоит обратить внимание?

Также планирую вести онлайн сделки.

http://smart-lab.ru/blog/70293.php

Формирую новую позицию.

Суть жду повышения волы.

По этому куплены на страйке 155 1 колл и 1 пут октябрьские. Проданы на этом же страйке 1 колл и 1 пут сентябрьские. При цене БА — 155. Планировал взять тетту.

Рынок продолжил движение — выйдя на планку — пришлось выкупать проданные края на сентябрьских опционах. были куплен 150 пут 1 шт и 160 колл 1 шт. также на планке — был куплен 1 шт 160 колл октябрьского опциона.

К текущему времени — был продан 106 колл 1 шт.

Планирую забрать тетту за выходные, за счет построенного календаря.

ссылка на позицию.

www.option.ru/analysis/option?shportf=ff50667a003fedebcf96b10d40c45396#position

Впервые работаю с календарем, на какие риски данной позы стоит обратить внимание?

Также планирую вести онлайн сделки.

Блог им. Diamond-ah |Моя опционная поза № 9

- 15 августа 2012, 10:32

- |

На сентябрьской серии сформировал новую опционную позу.

Изначальной был сформирован медвежий пут спрэд. куплены путы 140 и проданы путы с страйками ниже. На случай повышения цены куплены фьючерсы, выровнена дельта. Затем для снижения влияния тетты — временного распада — слегка проданы края позиции.

ГО на всю позицию = 7 936,68 руб.

В итоге позиция выглядит следующим образом:

( Читать дальше )

Изначальной был сформирован медвежий пут спрэд. куплены путы 140 и проданы путы с страйками ниже. На случай повышения цены куплены фьючерсы, выровнена дельта. Затем для снижения влияния тетты — временного распада — слегка проданы края позиции.

ГО на всю позицию = 7 936,68 руб.

В итоге позиция выглядит следующим образом:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс