Акции Саратовского НПЗ достаточно интересны с точки зрения анализа (с точки зрения инвестиций на длительный промежуток времени сомнительно). Но разобраться в любом случае полезно!

Введение

Саратовский НПЗ был построен в 1934 году, проектная мощность на сегодняшний день составляет 7 млн тонн нефти в год

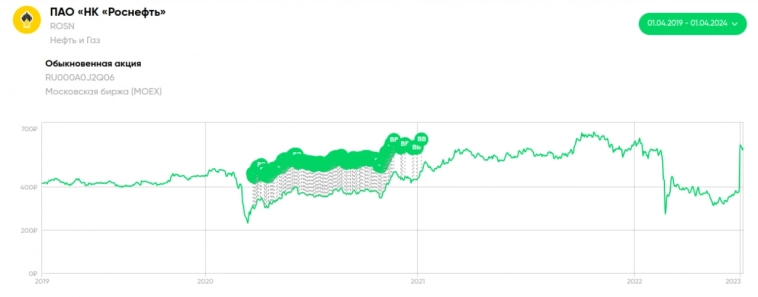

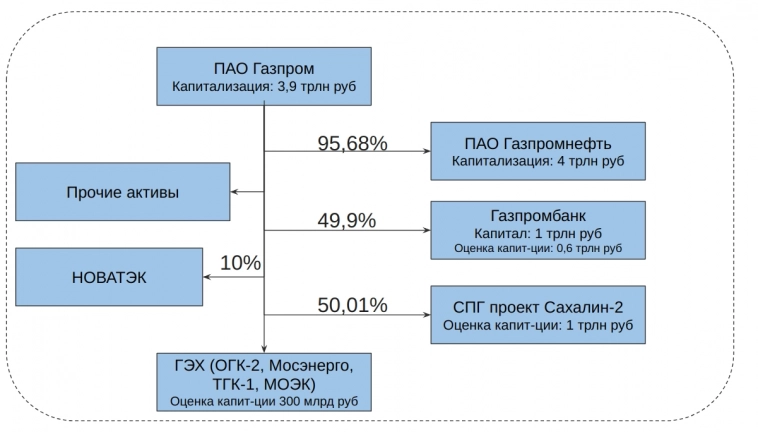

НПЗ достался Роснефти “в нагрузку”, после покупки ТНК ВР в 2013 году. По сообщениям экспертов — НПЗ достаточно старый, не каждая нефть ему подходит (вообще перерабатывают конденсат) + НПЗ имеет достаточно низкий Индекс Нельсона (нет гидрокрекинга и маленький выход светлых нефтепродуктов). Модернизаций давно не было и не планируется

НПЗ находится на расстоянии в 800 км до линии фронта (сейчас это важный показатель из-за периодических атак на НПЗ)

Авто-репост. Читать в блоге >>>