НОВАТЭК лишают экспорта СПГ в Европу - как повлияет на будущую прибыль?

Сегодня начал реализовываться очередной негативный сценарий для наших компаний — в апреле 2024 года планируют ввести директиву Евросоюза о поэтапном запрете импорта Сжиженного Природного Газа (СПГ) российского происхождения.

При этом еврокомиссар по энергетике напомнил, что все страны Евросоюза обязаны целиком отказаться от российского газа в соответствии с программой RePowerEU.

Давайте разбираться, как это может повлиять на НОВАТЭК и доходность его СПГ проектов:

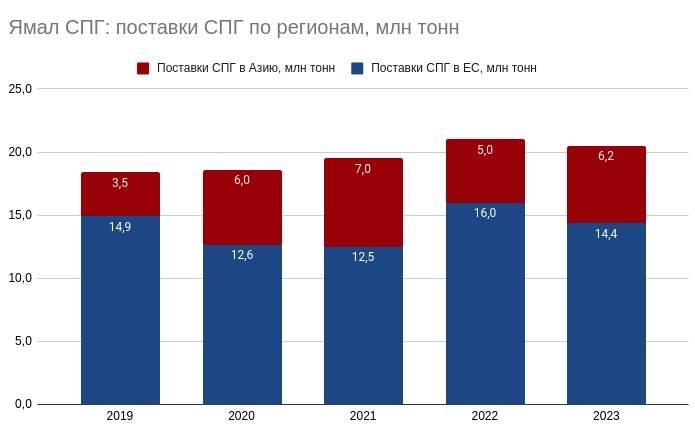

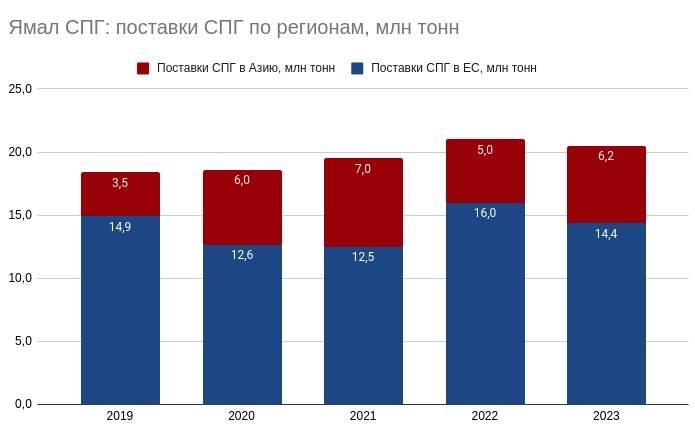

НОВАТЭК со своего проекта Ямал СПГ исторически отправлял 70% производства в Европу.

Причин несколько:

👉 Доставка до Европы занимает 9-10 дней, до рынков Азии через Суэцкий канал (западный маршрут) — 35 дней

👉 Доставка через Северный Морской путь до Китая занимает 18-20 дней, но на текущий момент Северный Морской путь не является круглогодичным маршрутом — сейчас им пользуются с мая по ноябрь. Плюс это дороже и иногда нужна проводка ледоколов Росатома

👉 Сжиженный природный газ в газовозах испаряется со временем, в районе 0,1% объема в СПГ танкере в день, т.е. чем длиннее маршрут — тем больше убытков от транспортировки получает продавец (Ямал СПГ).

Авто-репост. Читать в блоге

>>>