Новости рынков |Рынок IPO изменится после размещения Астры, можно ожидать больше размещений, увеличение free-float и новых крупных эмитентов — Ведомости

- 24 октября 2023, 09:46

- |

Спрос на акции IT-компании «Астра» во время IPO превысил предложение более чем в 20 раз. Доступ к участию предоставили больше 10 брокеров, а их аналитики в итоге назвали размещение «крайне успешным». Торги начались 13 октября, и эйфория не закончилась – в первый день акции взлетели на 40%. Больше не позволили алгоритмы Мосбиржи.

«Астра» завершила IPO 13 октября по верхней границе объявленного ранее ценового диапазона – 333 руб. за бумагу. Акционеры продали 10,5 млн бумаг (5% от находящихся в обращении) за 3,5 млрд руб. Инвесторы оценили рыночную капитализацию компании в 69,9 млрд руб. Примерно на такую же сумму инвесторы выставили заявки. Из-за высокого спроса многие инвесторы были недовольны аллокацией, которая у многих брокеров была на уровне нескольких процентов.

Опрошенные «Ведомостями» аналитики схожи во мнении: это IPO сильно повлияет на будущее российского фондового рынка в ближайшей перспективе, особенно на те компании, которые хотят выйти на биржу.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Сеть салонов мужской Henderson одежды намерена провести IPO, listing ожидается в начале ноября. Free-float может составить более 10%

- 20 октября 2023, 09:34

- |

Henderson для IPO проведёт допэмиссию, часть акций может продать основатель компании

fomag.ru/news-streem/set-salonov-muzhskoy-odezhdy-henderson-namerena-provesti-ipo-listing-ozhidaetsya-v-nachale-noyabrya-free-float-mozhet-sostavit-bolee-10-kompaniya/

Новости рынков |Тени прошлых IPO: как в России пытается восстановиться рынок первичных размещений — Forbes

- 11 октября 2023, 10:40

- |

Российский фондовый рынок продолжает быть рынком частных инвесторов, сейчас на их долю приходится более 80% объема торгов акциями. Прошлые большие размещения проходили на бирже при участии институциональных инвесторов и иностранных игроков. Сейчас иностранных инвесторов нет, а число российских компаний-инвесторов невелико.

«Главное отличие текущей ситуации на рынке от той, к которой мы привыкли в предыдущие годы, — это активность частных инвесторов на фоне отсутствия нерезидентов и крайне незначительного участия российских управляющих активами», — констатирует руководитель блока «Корпоративно-инвестиционный бизнес» инвестбанка «Синара» Алексей Куприянов.

Сейчас российский рынок для эмитентов стал фактически единственным источником привлечения капитала, учитывая отсутствие нерезидентов, добавляет инвестиционный стратег УК «Арикапитал» Сергей Суверов.

На оптимизме частных инвесторов и слабом рубле главный индикатор рынка акций — индекс Мосбиржи — с начала года вырос более чем на 50%.

( Читать дальше )

Новости рынков |ГК Астра предложила ценовой диапазон акций на IPO на уровне 300-333 руб/акц — ТАСС

- 05 октября 2023, 10:03

- |

Терминал Интерфакс

Новости рынков |Российские компании возобновляют IPO на бирже, но бума сделок в ближайшее время ожидать не стоит из-за ограниченной емкости инвесторской базы

- 04 октября 2023, 09:56

- |

В последнее время в информационном поле стали появляться сигналы о возобновлении сделок на российском рынке IPO. Так, российский производитель инфраструктурного программного обеспечения «Группа Астра» в понедельник объявил о намерении провести первичное размещение акций на Московской бирже. Компания планирует листинг акций и начало торгов в октябре 2023 года.

Калужский ликеро-водочный завод «Кристалл» (КЛВЗ) планирует до конца года провести IPO на Московской бирже и привлечь до 1,5 миллиарда рублей, сообщили РИА Новости в компании. Кроме того, российский бренд мужской одежды и обуви Henderson планирует в ближайшее время провести IPO, однако параметры пока не известны, рассказали РИА Новости источники на финансовом рынке.

Сделки возобновляются, но эксперты не ожидают настоящего бума IPO. «На российском рынке нет такого бума, как в Китае, где более ста сделок в год», — говорит аналитик ФГ «Финам» Алексей Курасов.

( Читать дальше )

Новости рынков |Группа Астра планирует в октябре провести IPO на Московской бирже

- 02 октября 2023, 10:25

- |

ПАО «Группа Астра» (головная структура группы IT-компаний «Астра», занимающихся разработкой инфраструктурного ПО) планирует в октябре провести IPO на Московской бирже, говорится в сообщении компании.

«В рамках IPO действующие акционеры предложат инвесторам принадлежащие им акции, — говорится в сообщении компании. — После IPO текущие акционеры сохранят за собой преобладающую долю в акционерном капитале».

При этом в сообщении отмечается, что по результатам IPO доля акций компании в свободном обращении (free-float) составит около 5%.

Новости рынков |Сеть магазинов мужской одежды Henderson запланировала IPO на Мосбирже

- 27 сентября 2023, 09:52

- |

В рамках размещения Henderson планирует продать на Мосбирже 10–15% своих акций и привлечь порядка 3–4 млрд руб., утверждает собеседник РБК. Исходя из этих планов, компания рассчитывает на оценку бизнеса примерно в 27–30 млрд руб.

В пресс-службе Henderson заявили РБК, что компания рассматривает различные стратегические варианты развития, добавив, что о конкретных планах говорить преждевременно.

www.rbc.ru/business/27/09/2023/6512f9c59a79474e877a44d5

Новости рынков |Необходимо эмитентов стимулировать на выход на IPO — глава ЦБ РФ Набиуллина

- 15 сентября 2023, 16:13

- |

Новости рынков |Группа Астра, куда входит разработчик крупнейшей российской операционной системы Astra Linux, планирует в 4кв разместить до 10% своих акций — это IPO может стать крупнейшим за последние несколько лет

- 12 сентября 2023, 07:32

- |

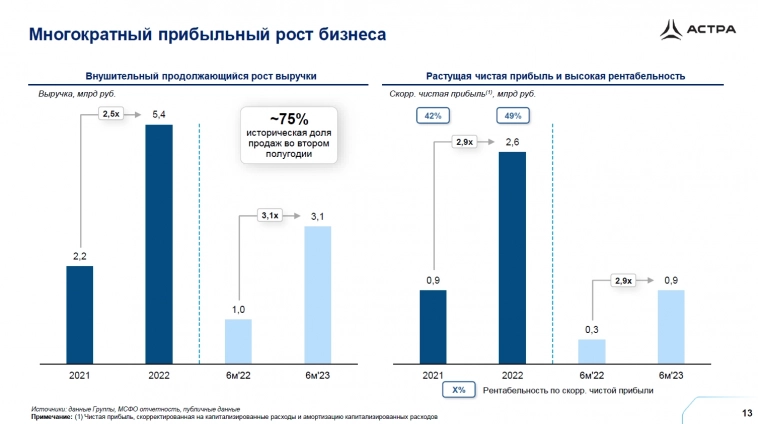

«Маркетинг сделки будет направлен на максимально широкий круг инвесторов, как институциональных, так и розничных. Исходя из размера размещения, отдавать крупные пакеты в руки нескольких покупателей вряд ли будут», — рассказал собеседник, близкий к организаторам IPO. По его словам, исходя из сектора, в котором работает компания — IT в сегменте b2b — и ее профиля роста и прибыльности, наиболее близким публичным аналогом для «Астры» будет «Группа Позитив» (разрабатывает решения в области кибербезопасности под брендом Positive Technologies).

( Читать дальше )

Новости рынков |АФК "Система" в 2024 году планирует возобновить IPO непубличных активов

- 11 сентября 2023, 08:56

- |

ПАО АФК «Система» видит актуальность IPO для непубличных портфельных компаний группы в 2024 году, сообщил крупнейший акционер корпорации Владимир Евтушенков.

«В 2023 не будет ничего — это точно совершенно, а в 2024 точно что-нибудь сделаем», — сказал он, отвечая на соответствующий вопрос. Конкретную портфельную компанию-претендента на IPO он не назвал.

https://www.interfax.ru/amp/920048

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс