Облигации ОФЗ

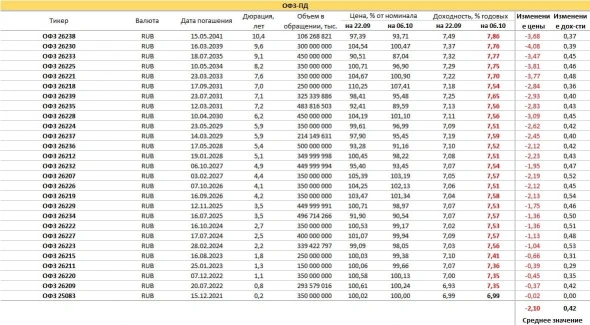

| Имя | Лет до погаш. |

Доходн | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|

| ОФЗ 25085 | 1.3 | 0.0% | 31.91 | 13.33 | 2024-09-25 | ||

| ОФЗ 26207 | 2.7 | 15.6% | 85.344 | 40.64 | 27.91 | 2024-08-07 | |

| ОФЗ 26212 | 3.6 | 15.5% | 78.511 | 35.15 | 26.85 | 2024-07-24 | |

| ОФЗ 26218 | 7.3 | 15.1% | 73.315 | 42.38 | 17.7 | 2024-09-25 | |

| ОФЗ 26219 | 2.3 | 15.6% | 86.331 | 38.64 | 17.62 | 2024-09-18 | |

| ОФЗ 26221 | 8.8 | 15.0% | 66.967 | 38.39 | 14.55 | 2024-10-02 | |

| ОФЗ 26222 | 0.4 | 14.9% | 97.601 | 35.4 | 10.7 | 2024-10-16 | |

| ОФЗ 26224 | 5.0 | 15.1% | 73.63 | 34.41 | 2.46 | 2024-11-27 | |

| ОФЗ 26225 | 9.9 | 14.9% | 62.762 | 36.15 | 3.97 | 2024-11-20 | |

| ОФЗ 26226 | 2.3 | 15.7% | 86.401 | 39.64 | 13.5 | 2024-10-09 | |

| ОФЗ 26227 | 0.1 | 14.3% | 99.376 | 36.9 | 29.6 | 2024-07-17 | |

| ОФЗ 26228 | 5.9 | 15.1% | 73.529 | 38.15 | 11.53 | 2024-10-16 | |

| ОФЗ 26229 | 1.4 | 15.6% | 90.171 | 35.65 | 5.29 | 2024-11-13 | |

| ОФЗ 26230 | 14.8 | 14.9% | 59.603 | 38.39 | 14.55 | 2024-10-02 | |

| ОФЗ 26235 | 6.8 | 15.1% | 63.644 | 29.42 | 13.42 | 2024-09-18 | |

| ОФЗ 26236 | 3.9 | 15.4% | 73.42 | 28.42 | 3.12 | 2024-11-20 | |

| ОФЗ 26237 | 4.8 | 15.1% | 73.628 | 33.41 | 15.24 | 2024-09-18 | |

| ОФЗ 26238 | 17.0 | 14.8% | 54.545 | 35.4 | 1.17 | 2024-12-04 | |

| ОФЗ 26239 | 7.1 | 15.2% | 66.522 | 34.41 | 24.96 | 2024-07-31 | |

| ОФЗ 26240 | 12.2 | 15.1% | 57.45 | 34.9 | 22.63 | 2024-08-14 | |

| ОФЗ 26242 | 5.2 | 15.1% | 80.101 | 44.88 | 23.92 | 2024-09-04 | |

| ОФЗ 26243 | 14.0 | 15.1% | 71.9 | 48.87 | 1.61 | 2024-12-04 | |

| ОФЗ 26244 | 9.8 | 15.1% | 83.089 | 56.1 | 23.43 | 2024-09-25 | |

| ОФЗ 26246 | 11.8 | 14.1% | 90.38 | 43.73 | 8.88 | 2024-09-25 | |

| ОФЗ 26247 | 15.0 | 0.0% | 65.78 | 9.06 | 2024-11-27 | ||

| ОФЗ 29006 | 0.6 | 15.1% | 99.951 | 72.6 | 52.65 | 2024-07-31 | |

| ОФЗ 29021 | 6.5 | 0.0% | 98.979 | 0 | 2.63 | 2024-09-04 | |

| ОФЗ 29022 | 9.1 | 0.0% | 98.465 | 0 | 17.84 | 2024-07-31 | |

| ОФЗ 29023 | 10.2 | 0.0% | 98.249 | 0 | 2.63 | 2024-09-04 | |

| ОФЗ 52005 | 8.9 | 6.5% | 73.969 | 13.71 | 1.5 | 2024-11-20 |

-

Владимир Г.,

Про акции как раз про фундаментал. P/E Газпрома планируется 4(!) при том что это еще не учтены повышенныее цены на газ, и в долларах он стоит еще в два раза ниже чем был на хаях, а его нужно как раз в долларах смотреть. Так что до небес еще ой как далеко.

Ну и если вы вспоминаете 2008 — посмотрите что там было с ОФЗ — у 46020 очень длинная история.

Владимир Г., в моем возрасте и с моим размером депозита рационально брать на себя больше риска :)

а пороховая бочка успешно подрывает как российские акции, так и российские облигации. По факту, шорт фьючерса на офз — хедж от кризиса на российском фондовом рынке.

Данила Овечкин, а Вы смелый человек. Походу, 2008 год не застали ни на рынке, ни на работе, а деньги из тумбочки получаете.Желаю удачи как входящий в те самые 7-8% участников ЛЧИ с доходностью более 15%.

Если непонятно написанное мной, то скажу попроще: адекватные люди, которые не чисто случайно на рынок попали, а деньги на инвестиции не из родительской тумбочки взяли на инвестиции, будут фиксировать прибыль на супер-отчётностях, потому что поезд в плане супер-доходности по большинству российских эмитентов уже ушёл и лично я не вижу, что такого можно купить (окромя потребительского пандемийно-самоизоляционного сектора и золото добывающих компаний), чтобы увидеть доходность более 10% без риска просадки на 20-40%. А при таком раскладе имеет смысл фиксироваться на позитиве и перекладываться в ОФЗ, даже не мороча себе голову с корпоративным долгом. В сухом остатке что будет с шортящими ОФЗ при ситуации, в которой самое разумное переложиться в период интересной отчётности компаний за третий квартал — сообразите сами?

Владимир Г.,

При текущих ценах на коммодитиз российские акции все равно одни из самых дешевых в мире почти по всем показателям, так что вообще не факт что их нужно продавать. Ну а ОФЗ могут еще хорошо упасть, если ЦБ продолжит ставку повышать, спред к ключевой там минимальный. Я не говорю что так будет, но то что вы пишете совсем не базовый и очевидный сценарий.

JohnRisker, я описал сценарий, который кроме меня видят самые разные аналитики, которые на рынках лет по 10-20 ЖИВУТ в том числе и как частные инвесторы, и видели всякое. И вот чё-то прям очень сильно происходящее сейчас напоминает оооочень сильно происходившее в 2007-2008 годах — тогда многие тоже были супер-оптимисты. Я вот хорошо помню, и какой был тогда у всех оптимизм много насчёт чего, особенно перед самой жопой.

Что до не совсем очевидного сценария — мне самому очень не хочется перекладываться в ОФЗ, особенно с учётом участия в ЛЧИ 2021, но я не для того месяцами подряд делал от 5% до 15% в месяц к сумме, чтобы сейчас просто застрять в акциях либо потерять из заработанных хоть тысячу рублей — вот серьёзно. И да, если даже моё мнение может быть и мнения похожие аналитиков и квалов в меньшинстве, то напомню, что половина или чуть более половины на бирже вообще исключительно в минус что-то делает, я же вхожу в те самые 10-15% работающих только в плюс методично, пусть с разной доходностью, но зато только в плюс по сути, причём, в плюс, который для большинства просто недосягаем.

Цены на сырьё сейчас скорее всего на максимумах. Газ? Нефть? Уголь может? Или удобрения? Ну ладно, цветмет — согласен, в долгосрок можно набрать того же норникеля и только докупать его потом. Полюс золото — тоже самое, сейчас вообще попрёт как на дрожжах и дальше (и угадайте сами причину). Газпром ещё на +10% отрастёт? А если не отрастёт? Дивиденды типа компенсируют? Да тоже самое получится, что с ОФЗ в этом случае, ну или чуть меньше, только более нервно. Кто там у нас ещё? Распадская? Так Китай будет наращивать мощности до предела, например… И так далее. Ну ладно, есть некие шансы у роснефти вот прям удивить всех за счёт газа, но тоже спорно. И так далее. Так что нет уж, тем более в связи с начавшимся локдауном до кучи, который может быть продлён до какой угодно даты (хоть до нового года) — спокойнее купить тот же полюс, если ещё не купили, норникель, ну роснефть, магнит, пятёрочку и в этом же духе ещё что-то… и ОФЗ (но только после 22.10.2021 14-00 — 15-00 примерно) и просто забить на всё, и вот даже не др*чить на это всё лишний раз. Ну металлургов чёрных ещё можно взять, но осторожно и помня о том, что скорее всего и их надо будет сбрасывать скорее всего максимум сразу после МФСО за 2021 год.

Как-то так. Не очень позитивно, но максимально реалистично.

Естественно, если вдруг ситуация с пандемией быстро улучшится, если у некоторых наших властителей совесть проснётся и так далее… но вот это как раз из области фантастики, как и СРЕДНЯЯ ЦЕНА на газ по 2000+, а на нефть по 100+, я скорее в золото по 2000+ поверю в самое ближайшее время. И самое интересное, что у многих квалов и аналитиков взгляды сходятся и «танцуют» примерно вокруг одних и тех же цифр, если подвести их мнения под общие знаменатели.

Напоминаю, что покупаем на ожиданиях, продаём на фактах. А не наоборот. И делать ставку всегда вне зависимости от ситуации в целом реальной на продолжение тренда на рост или падение, надеясь, что деревья будут расти до небес — нежелательно.

И да, многие российские акции недооценены — в этом я согласен, но когда что-то недооценено якобы — надо почаще смотреть на причины этого. У нас одна из причин недооценённости — это действующая власть, к сожалению, при которой лишний раз вложить лишнюю копейку у мажоров просто отбито желание здесь в бизнес…

Владимир Г., я в целом согласен что рынок уже долго растет и западные рынки вообще очень дорогие. И глобально, Вы, наверное, правы. Но это еще может продолжаться несколько месяцев, а может и год-два, и может еще вырасти еще на 50%, а может через неделю уже упасть. Но пока разворота в акциях все же не видно настолько, чтобы быть категоричным и советовать прямо сейчас все продавать. Что касается именно российских акций — я бы наоборот сейчас даже покупал. Цены на сырье совсем не на максимумах и расти могут еще годами, многие говорят о том что суперцикл в сырье только начинается.

JohnRisker, если Вы не были в рынке или около-рынке в 2007-2008, или были тогда слишком молоды, или не следили тогда хотя бы за ситуациями с самыми разными инструментами и настроениями населения и находящихся в валютах и акциях — рекомендую хорошенько изучить, а потом шортить ОФЗ или покупать какие-то акции сейчас. Конечно, если у Вас деревья растут до небес по жизни или ещё и деньги растут специально для Вас на них — тогда рискуйте, но только своими и МОЛЧА — самое главное, не ведите за собой толпы людей — теряйте деньги в гордом одиночестве.Мне же сейчас и в ближайшее время как бы не хотелось подняться в рейтинге ЛЧИ и рубануть ещё больше — я понимаю, что максимум ещё месяц-другой, а потом всё, ну может ещё перед дивами… И лучше выйти хоть в кэш, хоть перейти в ОФЗ до лучших времён, когда всё станет предельно ужасно и все кто могут — истерично распродадут… И уж лучше не жадничая сделать это примерно сейчас…

И если «пока разворота в акциях все же не видно» про рисование линий на графиках исключительно, а не про базу или фундамент ни разу, чем оно в принципе и пахнет, то Ваше мнение в принципе ничего не стоит. А то так некоторые и предсказывать «волны» ковида пытались уже, а в древности аналогично и дожди вызывать.

Владимир Г., в моем возрасте и с моим размером депозита рационально брать на себя больше риска :)

а пороховая бочка успешно подрывает как российские акции, так и российские облигации. По факту, шорт фьючерса на офз — хедж от кризиса на российском фондовом рынке.

Данила Овечкин, а Вы смелый человек. Походу, 2008 год не застали ни на рынке, ни на работе, а деньги из тумбочки получаете.Желаю удачи как входящий в те самые 7-8% участников ЛЧИ с доходностью более 15%.

Если непонятно написанное мной, то скажу попроще: адекватные люди, которые не чисто случайно на рынок попали, а деньги на инвестиции не из родительской тумбочки взяли на инвестиции, будут фиксировать прибыль на супер-отчётностях, потому что поезд в плане супер-доходности по большинству российских эмитентов уже ушёл и лично я не вижу, что такого можно купить (окромя потребительского пандемийно-самоизоляционного сектора и золото добывающих компаний), чтобы увидеть доходность более 10% без риска просадки на 20-40%. А при таком раскладе имеет смысл фиксироваться на позитиве и перекладываться в ОФЗ, даже не мороча себе голову с корпоративным долгом. В сухом остатке что будет с шортящими ОФЗ при ситуации, в которой самое разумное переложиться в период интересной отчётности компаний за третий квартал — сообразите сами?

Владимир Г.,

При текущих ценах на коммодитиз российские акции все равно одни из самых дешевых в мире почти по всем показателям, так что вообще не факт что их нужно продавать. Ну а ОФЗ могут еще хорошо упасть, если ЦБ продолжит ставку повышать, спред к ключевой там минимальный. Я не говорю что так будет, но то что вы пишете совсем не базовый и очевидный сценарий.

JohnRisker, я описал сценарий, который кроме меня видят самые разные аналитики, которые на рынках лет по 10-20 ЖИВУТ в том числе и как частные инвесторы, и видели всякое. И вот чё-то прям очень сильно происходящее сейчас напоминает оооочень сильно происходившее в 2007-2008 годах — тогда многие тоже были супер-оптимисты. Я вот хорошо помню, и какой был тогда у всех оптимизм много насчёт чего, особенно перед самой жопой.

Что до не совсем очевидного сценария — мне самому очень не хочется перекладываться в ОФЗ, особенно с учётом участия в ЛЧИ 2021, но я не для того месяцами подряд делал от 5% до 15% в месяц к сумме, чтобы сейчас просто застрять в акциях либо потерять из заработанных хоть тысячу рублей — вот серьёзно. И да, если даже моё мнение может быть и мнения похожие аналитиков и квалов в меньшинстве, то напомню, что половина или чуть более половины на бирже вообще исключительно в минус что-то делает, я же вхожу в те самые 10-15% работающих только в плюс методично, пусть с разной доходностью, но зато только в плюс по сути, причём, в плюс, который для большинства просто недосягаем.

Цены на сырьё сейчас скорее всего на максимумах. Газ? Нефть? Уголь может? Или удобрения? Ну ладно, цветмет — согласен, в долгосрок можно набрать того же норникеля и только докупать его потом. Полюс золото — тоже самое, сейчас вообще попрёт как на дрожжах и дальше (и угадайте сами причину). Газпром ещё на +10% отрастёт? А если не отрастёт? Дивиденды типа компенсируют? Да тоже самое получится, что с ОФЗ в этом случае, ну или чуть меньше, только более нервно. Кто там у нас ещё? Распадская? Так Китай будет наращивать мощности до предела, например… И так далее. Ну ладно, есть некие шансы у роснефти вот прям удивить всех за счёт газа, но тоже спорно. И так далее. Так что нет уж, тем более в связи с начавшимся локдауном до кучи, который может быть продлён до какой угодно даты (хоть до нового года) — спокойнее купить тот же полюс, если ещё не купили, норникель, ну роснефть, магнит, пятёрочку и в этом же духе ещё что-то… и ОФЗ (но только после 22.10.2021 14-00 — 15-00 примерно) и просто забить на всё, и вот даже не др*чить на это всё лишний раз. Ну металлургов чёрных ещё можно взять, но осторожно и помня о том, что скорее всего и их надо будет сбрасывать скорее всего максимум сразу после МФСО за 2021 год.

Как-то так. Не очень позитивно, но максимально реалистично.

Естественно, если вдруг ситуация с пандемией быстро улучшится, если у некоторых наших властителей совесть проснётся и так далее… но вот это как раз из области фантастики, как и СРЕДНЯЯ ЦЕНА на газ по 2000+, а на нефть по 100+, я скорее в золото по 2000+ поверю в самое ближайшее время. И самое интересное, что у многих квалов и аналитиков взгляды сходятся и «танцуют» примерно вокруг одних и тех же цифр, если подвести их мнения под общие знаменатели.

Напоминаю, что покупаем на ожиданиях, продаём на фактах. А не наоборот. И делать ставку всегда вне зависимости от ситуации в целом реальной на продолжение тренда на рост или падение, надеясь, что деревья будут расти до небес — нежелательно.

И да, многие российские акции недооценены — в этом я согласен, но когда что-то недооценено якобы — надо почаще смотреть на причины этого. У нас одна из причин недооценённости — это действующая власть, к сожалению, при которой лишний раз вложить лишнюю копейку у мажоров просто отбито желание здесь в бизнес…

Владимир Г., я в целом согласен что рынок уже долго растет и западные рынки вообще очень дорогие. И глобально, Вы, наверное, правы. Но это еще может продолжаться несколько месяцев, а может и год-два, и может еще вырасти еще на 50%, а может через неделю уже упасть. Но пока разворота в акциях все же не видно настолько, чтобы быть категоричным и советовать прямо сейчас все продавать. Что касается именно российских акций — я бы наоборот сейчас даже покупал. Цены на сырье совсем не на максимумах и расти могут еще годами, многие говорят о том что суперцикл в сырье только начинается.

Владимир Г., в моем возрасте и с моим размером депозита рационально брать на себя больше риска :)

а пороховая бочка успешно подрывает как российские акции, так и российские облигации. По факту, шорт фьючерса на офз — хедж от кризиса на российском фондовом рынке.

Данила Овечкин, а Вы смелый человек. Походу, 2008 год не застали ни на рынке, ни на работе, а деньги из тумбочки получаете.Желаю удачи как входящий в те самые 7-8% участников ЛЧИ с доходностью более 15%.

Если непонятно написанное мной, то скажу попроще: адекватные люди, которые не чисто случайно на рынок попали, а деньги на инвестиции не из родительской тумбочки взяли на инвестиции, будут фиксировать прибыль на супер-отчётностях, потому что поезд в плане супер-доходности по большинству российских эмитентов уже ушёл и лично я не вижу, что такого можно купить (окромя потребительского пандемийно-самоизоляционного сектора и золото добывающих компаний), чтобы увидеть доходность более 10% без риска просадки на 20-40%. А при таком раскладе имеет смысл фиксироваться на позитиве и перекладываться в ОФЗ, даже не мороча себе голову с корпоративным долгом. В сухом остатке что будет с шортящими ОФЗ при ситуации, в которой самое разумное переложиться в период интересной отчётности компаний за третий квартал — сообразите сами?

Владимир Г.,

При текущих ценах на коммодитиз российские акции все равно одни из самых дешевых в мире почти по всем показателям, так что вообще не факт что их нужно продавать. Ну а ОФЗ могут еще хорошо упасть, если ЦБ продолжит ставку повышать, спред к ключевой там минимальный. Я не говорю что так будет, но то что вы пишете совсем не базовый и очевидный сценарий.

JohnRisker, я описал сценарий, который кроме меня видят самые разные аналитики, которые на рынках лет по 10-20 ЖИВУТ в том числе и как частные инвесторы, и видели всякое. И вот чё-то прям очень сильно происходящее сейчас напоминает оооочень сильно происходившее в 2007-2008 годах — тогда многие тоже были супер-оптимисты. Я вот хорошо помню, и какой был тогда у всех оптимизм много насчёт чего, особенно перед самой жопой.

Что до не совсем очевидного сценария — мне самому очень не хочется перекладываться в ОФЗ, особенно с учётом участия в ЛЧИ 2021, но я не для того месяцами подряд делал от 5% до 15% в месяц к сумме, чтобы сейчас просто застрять в акциях либо потерять из заработанных хоть тысячу рублей — вот серьёзно. И да, если даже моё мнение может быть и мнения похожие аналитиков и квалов в меньшинстве, то напомню, что половина или чуть более половины на бирже вообще исключительно в минус что-то делает, я же вхожу в те самые 10-15% работающих только в плюс методично, пусть с разной доходностью, но зато только в плюс по сути, причём, в плюс, который для большинства просто недосягаем.

Цены на сырьё сейчас скорее всего на максимумах. Газ? Нефть? Уголь может? Или удобрения? Ну ладно, цветмет — согласен, в долгосрок можно набрать того же норникеля и только докупать его потом. Полюс золото — тоже самое, сейчас вообще попрёт как на дрожжах и дальше (и угадайте сами причину). Газпром ещё на +10% отрастёт? А если не отрастёт? Дивиденды типа компенсируют? Да тоже самое получится, что с ОФЗ в этом случае, ну или чуть меньше, только более нервно. Кто там у нас ещё? Распадская? Так Китай будет наращивать мощности до предела, например… И так далее. Ну ладно, есть некие шансы у роснефти вот прям удивить всех за счёт газа, но тоже спорно. И так далее. Так что нет уж, тем более в связи с начавшимся локдауном до кучи, который может быть продлён до какой угодно даты (хоть до нового года) — спокойнее купить тот же полюс, если ещё не купили, норникель, ну роснефть, магнит, пятёрочку и в этом же духе ещё что-то… и ОФЗ (но только после 22.10.2021 14-00 — 15-00 примерно) и просто забить на всё, и вот даже не др*чить на это всё лишний раз. Ну металлургов чёрных ещё можно взять, но осторожно и помня о том, что скорее всего и их надо будет сбрасывать скорее всего максимум сразу после МФСО за 2021 год.

Как-то так. Не очень позитивно, но максимально реалистично.

Естественно, если вдруг ситуация с пандемией быстро улучшится, если у некоторых наших властителей совесть проснётся и так далее… но вот это как раз из области фантастики, как и СРЕДНЯЯ ЦЕНА на газ по 2000+, а на нефть по 100+, я скорее в золото по 2000+ поверю в самое ближайшее время. И самое интересное, что у многих квалов и аналитиков взгляды сходятся и «танцуют» примерно вокруг одних и тех же цифр, если подвести их мнения под общие знаменатели.

Напоминаю, что покупаем на ожиданиях, продаём на фактах. А не наоборот. И делать ставку всегда вне зависимости от ситуации в целом реальной на продолжение тренда на рост или падение, надеясь, что деревья будут расти до небес — нежелательно.

И да, многие российские акции недооценены — в этом я согласен, но когда что-то недооценено якобы — надо почаще смотреть на причины этого. У нас одна из причин недооценённости — это действующая власть, к сожалению, при которой лишний раз вложить лишнюю копейку у мажоров просто отбито желание здесь в бизнес…

Владимир Г., в моем возрасте и с моим размером депозита рационально брать на себя больше риска :)

а пороховая бочка успешно подрывает как российские акции, так и российские облигации. По факту, шорт фьючерса на офз — хедж от кризиса на российском фондовом рынке.

Данила Овечкин, а Вы смелый человек. Походу, 2008 год не застали ни на рынке, ни на работе, а деньги из тумбочки получаете.Желаю удачи как входящий в те самые 7-8% участников ЛЧИ с доходностью более 15%.

Если непонятно написанное мной, то скажу попроще: адекватные люди, которые не чисто случайно на рынок попали, а деньги на инвестиции не из родительской тумбочки взяли на инвестиции, будут фиксировать прибыль на супер-отчётностях, потому что поезд в плане супер-доходности по большинству российских эмитентов уже ушёл и лично я не вижу, что такого можно купить (окромя потребительского пандемийно-самоизоляционного сектора и золото добывающих компаний), чтобы увидеть доходность более 10% без риска просадки на 20-40%. А при таком раскладе имеет смысл фиксироваться на позитиве и перекладываться в ОФЗ, даже не мороча себе голову с корпоративным долгом. В сухом остатке что будет с шортящими ОФЗ при ситуации, в которой самое разумное переложиться в период интересной отчётности компаний за третий квартал — сообразите сами?

Владимир Г.,

При текущих ценах на коммодитиз российские акции все равно одни из самых дешевых в мире почти по всем показателям, так что вообще не факт что их нужно продавать. Ну а ОФЗ могут еще хорошо упасть, если ЦБ продолжит ставку повышать, спред к ключевой там минимальный. Я не говорю что так будет, но то что вы пишете совсем не базовый и очевидный сценарий.

Владимир Г., в моем возрасте и с моим размером депозита рационально брать на себя больше риска :)

а пороховая бочка успешно подрывает как российские акции, так и российские облигации. По факту, шорт фьючерса на офз — хедж от кризиса на российском фондовом рынке.

Данила Овечкин, а Вы смелый человек. Походу, 2008 год не застали ни на рынке, ни на работе, а деньги из тумбочки получаете.Желаю удачи как входящий в те самые 7-8% участников ЛЧИ с доходностью более 15%.

Если непонятно написанное мной, то скажу попроще: адекватные люди, которые не чисто случайно на рынок попали, а деньги на инвестиции не из родительской тумбочки взяли на инвестиции, будут фиксировать прибыль на супер-отчётностях, потому что поезд в плане супер-доходности по большинству российских эмитентов уже ушёл и лично я не вижу, что такого можно купить (окромя потребительского пандемийно-самоизоляционного сектора и золото добывающих компаний), чтобы увидеть доходность более 10% без риска просадки на 20-40%. А при таком раскладе имеет смысл фиксироваться на позитиве и перекладываться в ОФЗ, даже не мороча себе голову с корпоративным долгом. В сухом остатке что будет с шортящими ОФЗ при ситуации, в которой самое разумное переложиться в период интересной отчётности компаний за третий квартал — сообразите сами? Владимир Г., в моем возрасте и с моим размером депозита рационально брать на себя больше риска :)

Владимир Г., в моем возрасте и с моим размером депозита рационально брать на себя больше риска :)

а пороховая бочка успешно подрывает как российские акции, так и российские облигации. По факту, шорт фьючерса на офз — хедж от кризиса на российском фондовом рынке.

Облигации продолжают падение. Открываю короткие позиции по фьючерсам на ОФЗ.

RGBI (индекс ОФЗ, чистые цены) — снижается после недавнего роста: на текущий момент его значение составляет 140,76, что очень близко к недавнему минимуму 140,58.

С большой долей вероятности, из-за эффекта импульса, российские облигации продолжат свое снижение. Чтобы заработать на этом, в моем портфеле появились новые позиции. Шорт фьючерсов на ОФЗ: ofz2 (37 штук) и ofz4 (7 штук)

Авто-репост. Читать в блоге >>>

Данила Овечкин, а Вы смелый человек, как и все, кто сделают тоже самое. Прямо сейчас и в ближайшие 1-2-3 месяца самое разумное, что могут сделать те, у кого нет хотя бы 8-значных сумм капиталов, как мне кажется, и при этом есть в принципе ценные бумаги российские… это продавать нафиг акции (кроме полюса, норникеля, ну и магнита с пятёрочкой, и иже с ними, как мне кажется)… и вот просто полученные деньги от продажи акций перекладывать в ОФЗ.., чтоб даже не морочить себе голову с корпоративными долгами. Ну это как мне (и не только мне) кажется. Потому как больше половины рынка акций прямо сейчас напоминает пороховую бочку с непонятной оставшейся длиной пока ещё не прогоревшего фитиля, который прогорит скорее всего к концу сезона корпоративной отчётности либо за 3 квартал, либо за год...

Не является индивидуальной инвестиционной рекомендацией. Просто дружеский совет для всех, у кого нет хотя бы 8-значных капиталов. Облигации продолжают падение. Открываю короткие позиции по фьючерсам на ОФЗ.

Облигации продолжают падение. Открываю короткие позиции по фьючерсам на ОФЗ.

RGBI (индекс ОФЗ, чистые цены) — снижается после недавнего роста: на текущий момент его значение составляет 140,76, что очень близко к недавнему минимуму 140,58.

С большой долей вероятности, из-за эффекта импульса, российские облигации продолжат свое снижение. Чтобы заработать на этом, в моем портфеле появились новые позиции. Шорт фьючерсов на ОФЗ: ofz2 (37 штук) и ofz4 (7 штук)

Авто-репост. Читать в блоге >>> Стратегия торговли фьючерсом на ОФЗ (OFZ2)

Стратегия торговли фьючерсом на ОФЗ (OFZ2)Как театр начинается с вешалки, так и данный пост начинается с банальностей: ОФЗ (Облигации федерального займа) — это долговые ценные бумаги, которые выпускает Министерство финансов РФ. Когда инвестор покупает ОФЗ, он фактически даёт государству деньги в долг под проценты. ОФЗ считаются одним из самых надёжных финансовых инструментов для вложений, поэтому они часто привлекают внимание инвесторов.

На данный замечательный инструмент фондового рынка существуют не менее замечательные фьючерсы. Зоопарк состоит из фьючерсов на разные корзины ОФЗ, в зависимости от дюрации последних: фьючерсы на корзину двухлетних (OFZ2), четырехлетних (OFZ4), шестилетних (OFZ6), десятилетних (OFZ10) и пятнадцатилетних (OFZ15) облигаций.

С помощью фьючерсов на ОФЗ можно реализовать ряд стратегий, направленных как на хеджирование облигаций, присутствующих в портфеле инвестора, так и на желание заработать на снижении или росте процентных ставок. При снижении ставки тело облигаций начинает оцениваться рынком дороже, что позволяет извлекать прибыль при покупке фьючерса. При повышении процентной ставки облигации становятся дешевле: если в этот момент совершить короткую продажу фьючерсов на ОФЗ, то можно получить доход от снижения процентной ставки и захеджировать ОФЗ, если они имеются в портфеле.

Авто-репост. Читать в блоге >>> Размещение ОФЗ

Размещение ОФЗОчередное размещение от Минфина. Предложено два выпуска, ОФЗ-ПД серии 26237 в объеме 10 млрд. рублей и ОФЗ-ИН серии 52004 в объеме 10,065 млрд. рублей.

ОФЗ 26237 с погашением 14 марта 2029 года, купон 6,7% годовых

ОФЗ 52004 с погашением 17 марта 2032 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Итоги:

ОФЗ 26237

Спрос составил 30,121 млрд рублей по номиналу.

Авто-репост. Читать в блоге >>> Нерезиденты вложили в ОФЗ 60 млрд. рублей в сентябре

Нерезиденты вложили в ОФЗ 60 млрд. рублей в сентябреДоля нерезидентов в ОФЗ в сентябре выросла на 59,8 млрд. рублей. Рост составил 3,3 п.п.

При этом объем вложений нерезидентов в сентябре на счетах иностранных депозитариев достиг своего исторического максимума (3 318,2 млрд рублей), незначительно скорректировавшись к концу отчетного периода — до 3 284,7 млрд рублей. Причинами продаж ОФЗ в конце месяца со стороны нерезидентов выступали рост волатильности на мировых площадках на фоне ситуации с китайским застройщиком Evergrande, а также сообщения о возможном расширении санкций на вторичный рынок ОФЗ.

Основными покупателями на аукционах ОФЗ по-прежнему выступали системообразующие банки, их доля от объема повысилась на 8 п. п., до 50,8%. За III квартал 2021 года Минфин России разместил 108,1% от планового номинального объема размещения ОФЗ, из них 24% пришлось на сентябрь. Объем размещения ОФЗ на аукционах в сентябре 2021 года составил 182,4 млрд рублей. В среднем за один аукцион в сентябре Минфин России продавал ОФЗ на сумму 45,6 млрд рублей.

Авто-репост. Читать в блоге >>>

Если ЦБ не повысит ставку выше 7.25% то очень хорошие уровни для покупки

JohnRisker, почему именно 7,25? откуда цифра?

Edwin Smaug, Потому что в текущие цены заложено повышение до 7.25, больше пока не особо бонды прайсят. Хотя ставки свопов ( FRA) прайсят больше повышений до конца года. RGBI(индекс гособлигаций) КОГДА РАЗВОРОТ ???

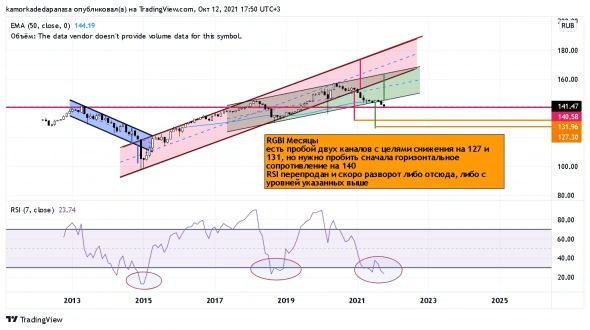

RGBI(индекс гособлигаций) КОГДА РАЗВОРОТ ???

Доброго времени суток, коллеги!

Решил накидать мысли по РАЗВОРОТУ в RGBI(индекс гособлигаций)

telegra.ph/Obzor-grafikov-RGBI-10-12

прошлый пост про РАЗВОРОТ ГАЗПРОМА

по ссылке ниже

smart-lab.ru/blog/729882.php

МЕСЯЧНЫЙ ГРАФИК RGBI

Авто-репост. Читать в блоге >>>

Размещение ОФЗ + Доля нерезидентов

Размещение ОФЗ + Доля нерезидентовОчередное размещение от Минфина. Предложено всего один выпуск, новиночка, ОФЗ-ИН серии 52004 в объеме 10,058 млрд. рублей.

ОФЗ 52004 с погашением 17 марта 2032 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Спрос составил 28,858 млрд рублей по номиналу.

Авто-репост. Читать в блоге >>>

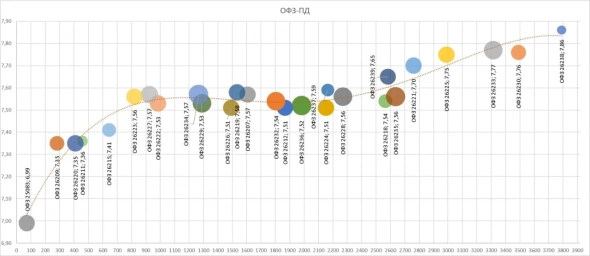

В сентябре наблюдался значительный рост доходностей ОФЗ.

В сентябре наблюдался значительный рост доходностей ОФЗ.

Мы наблюдаем значительно более быстрый рост краткосрочных доходностей. Кривая ОФЗ стала более плоской (bear flattening). Подобное изменение кривой является ответом на поднятие ключевой ставки ЦБ.

С учётом новых данных по инфляции (7,3% в годовом выражении) реальное значение ключевой ставки вновь перешло в отрицательную зону. Ближайшее заседание ЦБ по ключевой ставке состоится 22 октября.

Авто-репост. Читать в блоге >>>

Опять не понял:

((1000+34,9)/(999,96+19,94)-1)/72*364=7,4%, не 7,2%

Ошибка у меня или в таблице?

Александр, ошибка в голове (зминяюся). «Уж сколько раз твердили миру...» что в столбце «доходн» отражается «эффективная доходность», которая рассчитывается исходя из тех допущений, что вы весь выхлоп от бумаги будете рефинансировать в эту же бумагу причём по текущей цене бумаги.

поэтому-то она и не совпадает с вашими расчётами.

Vavim, в этой бумаге никакого рефинансирования учитывать невозможно — остался один купон и погашение.

Александр, значит при рассчёте «эффективной доходности» используется ещё что-то. я на неё вообще не обращаю внимания. а почему в вашей формуле 364 дня, а не 365? и количество дней почему 72? Дюрация, дней (?) 78

Показатели доходности могут быть получены на сайте Московской Биржи (https://www.moex.com/ru/bondization/calc) или других сетевых ресурсах торговых площадок. Основной показатель — доходность к продаже — рассчитывается по формуле:

ДП = ТД + ((НО — ЦП)/ ЦП) × (365 / В) × 100 %,

где:

ДП — простая доходность к продаже (к погашению);

ТД — текущая доходность от купона;

НО — номинал облигации;

ЦП — цена покупки;

В — время от покупки до продажи (или погашения).

Vavim, 72 ексель посчитал, 364 — по периодичности купона — 182 дня.

Мне проще сейчас предположить, что в таблице на смартлабе учитывается дисконтирование купона. Ошибка незначительна, но склоняюсь, что по этой бумаге ошибка в таблице.

Александр, ну вот вам и две неточности

Опять не понял:

((1000+34,9)/(999,96+19,94)-1)/72*364=7,4%, не 7,2%

Ошибка у меня или в таблице?

Александр, ошибка в голове (зминяюся). «Уж сколько раз твердили миру...» что в столбце «доходн» отражается «эффективная доходность», которая рассчитывается исходя из тех допущений, что вы весь выхлоп от бумаги будете рефинансировать в эту же бумагу причём по текущей цене бумаги.

поэтому-то она и не совпадает с вашими расчётами.

Vavim, в этой бумаге никакого рефинансирования учитывать невозможно — остался один купон и погашение.

Александр, значит при рассчёте «эффективной доходности» используется ещё что-то. я на неё вообще не обращаю внимания. а почему в вашей формуле 364 дня, а не 365? и количество дней почему 72? Дюрация, дней (?) 78

Показатели доходности могут быть получены на сайте Московской Биржи (https://www.moex.com/ru/bondization/calc) или других сетевых ресурсах торговых площадок. Основной показатель — доходность к продаже — рассчитывается по формуле:

ДП = ТД + ((НО — ЦП)/ ЦП) × (365 / В) × 100 %,

где:

ДП — простая доходность к продаже (к погашению);

ТД — текущая доходность от купона;

НО — номинал облигации;

ЦП — цена покупки;

В — время от покупки до продажи (или погашения).

Vavim, 72 ексель посчитал, 364 — по периодичности купона — 182 дня.

Мне проще сейчас предположить, что в таблице на смартлабе учитывается дисконтирование купона. Ошибка незначительна, но склоняюсь, что по этой бумаге ошибка в таблице.

Александр, Excel неправильно посчитал, разница дат 78 и есть, как написали до этого. И доходность Вы должны были получить около 6.8% (простая доходность)

Та что в таблице взята с сайта Мосбиржи www.moex.com/ru/bondization/calc и это уже эфф. доходность, считаемая по указанным там формулам. Но при таком малом сроке до погашения и единственном оставшемся купоне нужно ориентироваться как раз на простую, которая также есть на сайте Мосбиржи. На смартлабе доходности вообще округляют до десятых. А ошибка даже во втором знаке запятой в цене облигации сильно исказит доходность при таком сроке. Можно открыть стакан в квике и посмотреть как летают доходности именно по этой облигации при незначительном изменении цен.

Опять не понял:

((1000+34,9)/(999,96+19,94)-1)/72*364=7,4%, не 7,2%

Ошибка у меня или в таблице?

Александр, вы еще налоги забыли учесть, налог будет со всего куопна тоесть 4.53 с бумаги и помимо этого будет еще -19.94 с каждой бумаги налоговой базы по торговым операциям. Если ваша текущая налоговая база положительная это уменьшит налог в конце года на 2.6руб

twielru, с купона ОФЗ налог берется разве? Читал, что только при покупке/продаже НКД учитывается как прибыль и с нее налог.

Так?

Александр, при покупке/продаже НКД учитывается как прибыль и с нее налог и взымается в конце года со всеми остальными налогами по финрезультату. Помимо этого если счет на который идет выплата не является ИИС, то брокер в момент выплаты берет налог с купона (это так с января 2021)

twielru, Сейчас курю НК. Про НКД понятно (покупка/продажа) понятно. С купона берется НДФЛ? ОФЗ?

Александр, вообще со всех долговых бумаг, единственный вариант соскочить это ИИС 2го типа

twielru, тихонько охреневаю, курю НК…

Опять не понял:

((1000+34,9)/(999,96+19,94)-1)/72*364=7,4%, не 7,2%

Ошибка у меня или в таблице?

Александр, ошибка в голове (зминяюся). «Уж сколько раз твердили миру...» что в столбце «доходн» отражается «эффективная доходность», которая рассчитывается исходя из тех допущений, что вы весь выхлоп от бумаги будете рефинансировать в эту же бумагу причём по текущей цене бумаги.

поэтому-то она и не совпадает с вашими расчётами.

Vavim, в этой бумаге никакого рефинансирования учитывать невозможно — остался один купон и погашение.

Александр, значит при рассчёте «эффективной доходности» используется ещё что-то. я на неё вообще не обращаю внимания. а почему в вашей формуле 364 дня, а не 365? и количество дней почему 72? Дюрация, дней (?) 78

Показатели доходности могут быть получены на сайте Московской Биржи (https://www.moex.com/ru/bondization/calc) или других сетевых ресурсах торговых площадок. Основной показатель — доходность к продаже — рассчитывается по формуле:

ДП = ТД + ((НО — ЦП)/ ЦП) × (365 / В) × 100 %,

где:

ДП — простая доходность к продаже (к погашению);

ТД — текущая доходность от купона;

НО — номинал облигации;

ЦП — цена покупки;

В — время от покупки до продажи (или погашения).

Vavim, 72 ексель посчитал, 364 — по периодичности купона — 182 дня.

Мне проще сейчас предположить, что в таблице на смартлабе учитывается дисконтирование купона. Ошибка незначительна, но склоняюсь, что по этой бумаге ошибка в таблице.

Опять не понял:

((1000+34,9)/(999,96+19,94)-1)/72*364=7,4%, не 7,2%

Ошибка у меня или в таблице?

Александр, вы еще налоги забыли учесть, налог будет со всего куопна тоесть 4.53 с бумаги и помимо этого будет еще -19.94 с каждой бумаги налоговой базы по торговым операциям. Если ваша текущая налоговая база положительная это уменьшит налог в конце года на 2.6руб

twielru, с купона ОФЗ налог берется разве? Читал, что только при покупке/продаже НКД учитывается как прибыль и с нее налог.

Так?

Александр, при покупке/продаже НКД учитывается как прибыль и с нее налог и взымается в конце года со всеми остальными налогами по финрезультату. Помимо этого если счет на который идет выплата не является ИИС, то брокер в момент выплаты берет налог с купона (это так с января 2021)

twielru, Сейчас курю НК. Про НКД понятно (покупка/продажа) понятно. С купона берется НДФЛ? ОФЗ?

Александр, вообще со всех долговых бумаг, единственный вариант соскочить это ИИС 2го типа

Опять не понял:

((1000+34,9)/(999,96+19,94)-1)/72*364=7,4%, не 7,2%

Ошибка у меня или в таблице?

Александр, вы еще налоги забыли учесть, налог будет со всего куопна тоесть 4.53 с бумаги и помимо этого будет еще -19.94 с каждой бумаги налоговой базы по торговым операциям. Если ваша текущая налоговая база положительная это уменьшит налог в конце года на 2.6руб

twielru, с купона ОФЗ налог берется разве? Читал, что только при покупке/продаже НКД учитывается как прибыль и с нее налог.

Так?

Александр, при покупке/продаже НКД учитывается как прибыль и с нее налог и взымается в конце года со всеми остальными налогами по финрезультату. Помимо этого если счет на который идет выплата не является ИИС, то брокер в момент выплаты берет налог с купона (это так с января 2021)

twielru, Сейчас курю НК. Про НКД понятно (покупка/продажа) понятно. С купона берется НДФЛ? ОФЗ?

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций