Блог им. option-systems

Разумный инвестор: перезагрузка

- 14 ноября 2020, 14:52

- |

«Акции — штука простая. Все, что вам надо делать, — это покупать акции в крупном бизнесе за цену, меньшую подлинной стоимости этого бизнеса, и при условии, что в нем задействованы менеджеры самой высокой порядочности и таких же способностей. А затем вы владеете указанными акциями вечно». Уоррен Баффетт

Пришло время возродить свой публичный проект «Разумный инвестор»!

Вот последний пост по нему — Разумный инвестор. Итоги 2018, планы на 2019

Почти два года прошло. Перейдите по ссылке, посмотрите на состав моего портфеля на конец 2018 года и станет понятно почему проект перешел в спящий режим. Там же ссылки на мои предыдущие посты с 2011 года – кому интересен путь развития меня, как инвестора, особенно, если раньше не читали меня.

Летом 2013 года я начал инвестировать с 120 тыс. руб. Изначально я базировался на простых критериях Бенджамина Грэма, почему и назвал проект Разумный инвестор.

Проснись!

2020 год стал годом изменений для меня. Больших изменений.

Я поменял работу, полностью продал акции и погасил паи одной маленькой, но очень гордой УК, и сформировал свой совершенно новый портфель!

Подробности ухода с прежней работы мне бы не хотелось освещать, и вообще тратить на это своё время. Хорошо, что память забывает быстро плохое. Если кому-то интересно посмотрите пост о ГОСА-2018, в целом будет всё понятно о компании и её правлении. В компании царит не меритократия идей, а непотизм. Я верил в компанию, но она пошла по странному пути, акционеру остается проголосовать только ногами.

У меня сейчас там не лежат деньги, я не владею долей в бизнесе и не работаю, и что там происходит меня не интересует, есть другие задачи, всем им счастья, здоровья, успехов. Просто нам не по пути. Огромное спасибо Елене Курышевой – самый светлый человек компании))

Добавлю лишь то, что кроме меня из компании ушел заместитель начальника аналитического отдела Андрей Валухов, классный аналитик. В отделе аналитики осталось работать лишь два аналитика по акциям. Я вывел все свои деньги из фондов, и посоветовал это сделать своим друзьям. Любая секта, не любит, когда ты забираешь свои деньги из нее – это самый большой грех. «Золотой парашют» при увольнении не получил.

Итоги

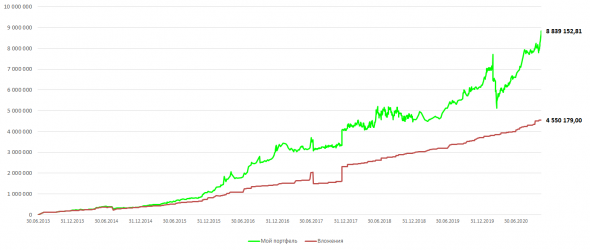

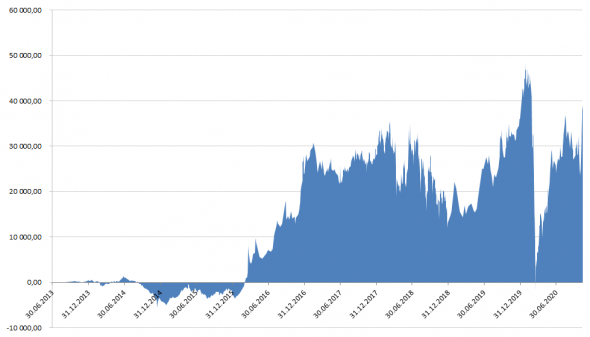

Мой эквити на 11 ноября 2020 года

СЧА 8,8 млн руб., профит +4,3 млн руб.!

Вопрос по публичности передо мной встает регулярно, стоит говорить о конкретных суммах? Или достаточно ограничится процентами? Некоторое время назад я уже засекретил свой счет, может раз в 7 лет показывать счет и норм?

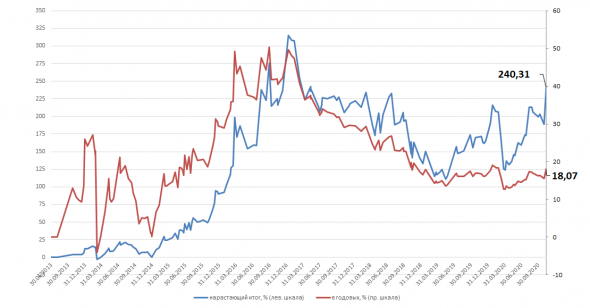

Доходность проекта Разумный инвестор в годовых сложным процентом на 11 ноября 2020 года равна +18,07% годовых (всего +240,31%) за весь период. Средняя доходность падала с начала 2017 г. до середины 2020 г. Причина – удержание «токсичных» активов (бизнеса, не имеющего перспектив и паев фондов, не «делающих альфу»).

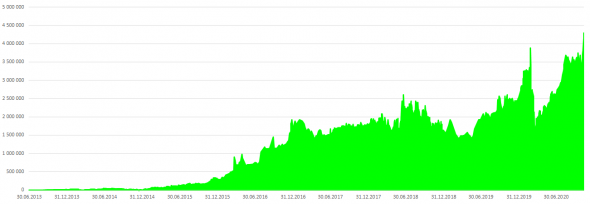

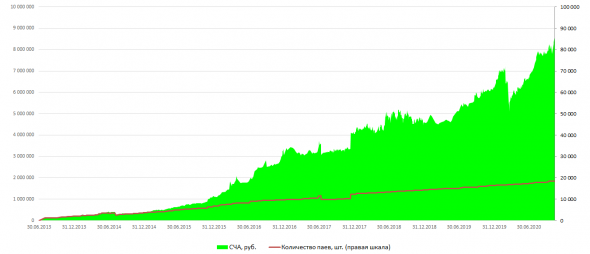

Данный расчет доходности портфеля производен исходя из средневзвешенного капитала. Так как у него есть определенные искажения, еще параллельно с этим считаю доходность, как считают её ПИФы, исходя из размера СЧА (стоимости чистых активов), условного количества паев и цену пая.

СЧА и кол-во паев.

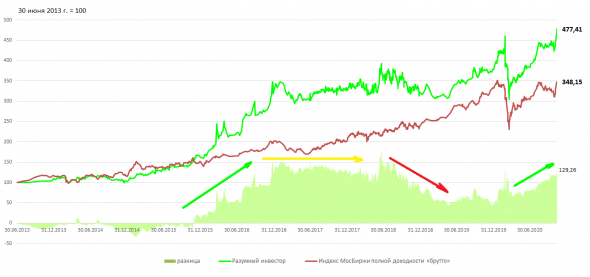

«Разумный инвестор» и Индекс МосБиржи полной доходности «брутто»

Привёл для сравнения сразу свой результат в сравнении с Индексом МосБиржи полной доходности «брутто». Интересно, как меняется разница между ними – с лета 2020 г. идет положительная альфа.

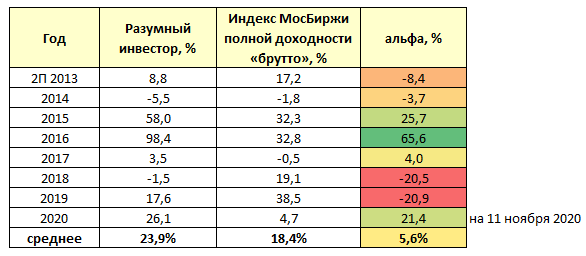

Доходность по годам и средняя в целом

Заметна пробуксовка 2017-2019 гг. Причины я уже указал выше, надеюсь, ситуация будет выправляться, но эти три года останутся шрамом в моей инвесторской истории.

Нужно чтобы «разница» всегда росла – это и есть альфа.

Доходность портфеля Разумного инвестора – значительно выше инфляции и роста курса доллара за последнее 7,5 лет, результат удовлетворительный (примерно 18-24% годовых), но не отличный. С учетом последней девальвации рубля, можно сказать, совсем не отличный. У меня изначально в планах была цель по среднегодовой доходности 25% годовых на окне 25 лет, но я хотел удвоение курса рубль/доллар каждые 3-5 лет.

Счет в шаге от 10 миллионов рублей, правда, на пенсию мне всё еще рано. Как говорил известный герой – я лишь к пенсии заработаю 10 млн руб.

Но объективно всё-таки те 10 млн руб. 5-6 лет назад это не сегодняшние 10 млн. Так что мне еще надо поработать. Если посмотреть на счет в долларах (в нормальной валюте, а не в рублях), то не всё так весело.

Счет и профит в долларах

Все инвестиции пересчитаны в доллары на день каждого взноса по текущему курсу на тот момент. Соответственно и состояние счета рассчитывается, аналогичным образом, пересчетом рублевой оценки портфеля на каждый день в долларах. Разница между взносами в долларах и текущим состоянием счета в долларах – и есть профит в долларах. Если проще, это результат для американского инвестора, который бы регулярно инвестировал у нас, и считал бы свой результат в долларах.

Использовался Индикативный курс Доллара США Московской биржи на 18:50 МСК — www.moex.com/ru/index/rtsusdcur.aspx

Мартовский провал 2020 г. на локдауне уничтожил всю прибыль в долларах за почти 7 лет инвестиций. Это очень плохо, хорошо, что я весной не знал этого. Да, рынок отскочил сейчас, но по факту мы имеем, что нет прибыли уже с 2017 года.

Есть надежда, что сейчас, как и в 2016 году мы увидим девальвационный рост рынка. Так что надо всего лишь немного подождать. И ожидание роста до 4000-5000 пунктов по индексу Московской биржи это уже реальность.

С другой стороны, может быть утешением то, что мне в принципе удалось сохранить реальную стоимость своего капитала несмотря ни на что. Представьте, каково сейчас рублевым депозитчикам?

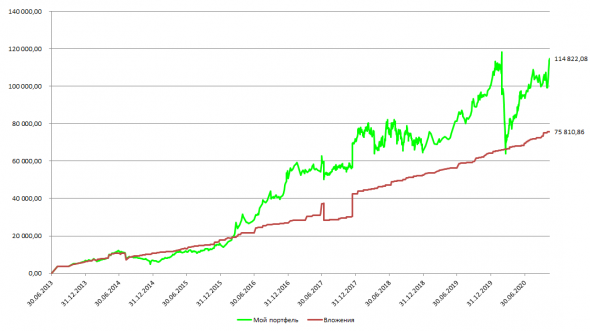

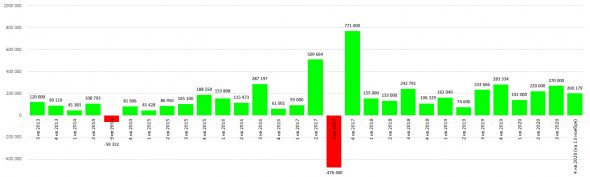

Регулярные инвестиции

Сумма инвестиций (с учетом вывода средств) за почти 7,5 лет составила 4,55 млн руб.

Интересный момент – за всё время проекта средний взнос в месяц составил 51,7 тыс. руб., а если разделить профит на время жизни проекта, то получается, размер профита в среднем в месяц равен 48,7 тыс. руб. Вот такая хорошая математика.

То есть мои инвестиции мне принесли за прошедшее 7,5 лет – каждый месяц по 48,7 тысячи рублей.

48 738 руб. в месяц, Карл! Неплохая зарплата для многих регионов России.

Снежный ком растет!

картина взносов поквартально…

В долларах я вносил по $861 в месяц. И как написал выше, профит $39 тыс., т.е. в среднем по $443 в месяц!

По факту я достиг первой цели – могу платить уже сейчас себе государственную пенсию, которую получают мои родители – 15-17 тыс. руб. в месяц. Конечно, даже больше…

Если Вы не думаете о будущем, у Вас его не будет!

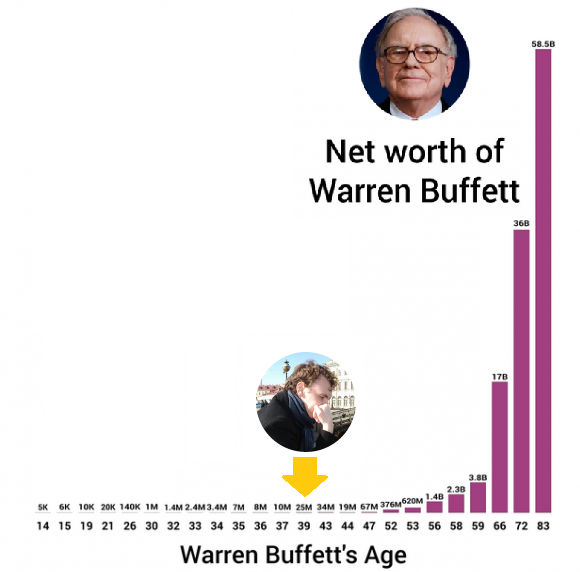

Если сравнивать с Баффеттом, я очень отстаю, но мне достаточно будет те же значения, что были у него, даже в рублях))

Видео из эпохи раннего смартлаба… когда инвестор было что-то типа ругательства

Тогда для себя записал — «Пересмотреть в 2023 году». Но уже можно и сегодня вспомнить. Всё также смешно))

Мой путь оказался верным на все 100%! Прошло лишь 7 лет, а цели и задачи проекта практически выполнены. Это наглядный пример, как можно создать капитал. И это с учетом того, что я считаю, что было сделано многое не идеально.

Можно только представить, если бы в России появилось большее число инвесторов с капиталом выше $100 тыс. Это закрывает вопрос бедности в старости точно. И сделать это можно всего лишь за 7-10 лет.

Сложный процент и время – работают на стороне инвестора.

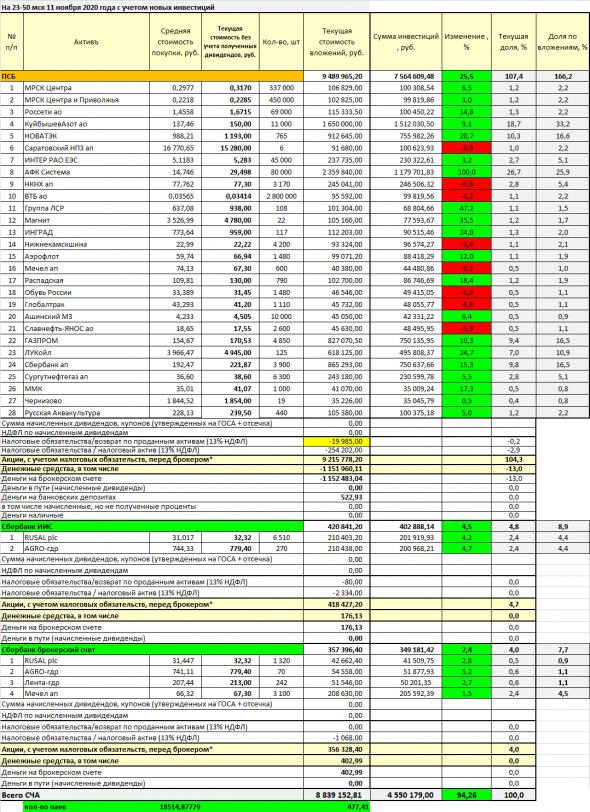

Портфель

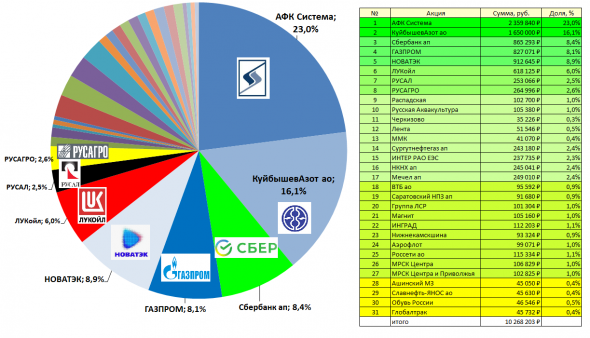

Портфель на 11 ноября 2020 года

Данные таблицы мне нужны больше для расчета налоговых обязательств, чем для анализа портфеля. Не смотрите на цены покупок, по некоторым позам я уже несколько раз перезаходил, чтобы снизить налоговую базу. Я не такой гений, чтобы купить Газпром и ЛУКойл на дне. Анализ портфеля будет еще ниже.

Сумма налоговых обязательств сейчас равна 257,6 тыс. руб., в основном, по акциям АФК Система – 153,4 тыс. руб. Но как я писал ранее, я люблю использовать 3-х летний налоговый инвестиционный вычет. В этом году использовал при погашении паев и продажи акций. Так что в итоге данные налоги могут и не будут мною заплачены.

И наконец-то я открыл ИИС, тип А выберу, и получу свой первый возврат 52 тыс. руб. в 2021 году.

Еще сейчас имею плечо в 1,2 млн руб., открыл помимо ИИС еще один счет в Сбере, но обо всем по порядку.

Структура портфеля

Я вернулся к старой доброй Диверсификации…

Сейчас в моем портфеле 31 бумага, правда, на первые 8 акций приходится 3/4 от всего портфеля, на две – 40%! (здесь и далее, доли рассчитываются без учета налоговых обязательств и плеч), но это всё-таки не одна акция и 75%, а восемь)).

В плане диверсификации я согласен с Баффеттом:

«Диверсификация нужна инвестору, который ничего не знает, она не нужна профессионалу.

Если вы профессионал и уверены в себе, тогда я бы посоветовал концентрацию. Для всех остальных, если это не ваша основная деятельность — диверсифицируйте по-максимуму.

Если же вы что-то понимаете, то смысла в диверсификации нет никакой.

Безумие вкладывать деньги в двадцатую акцию вместо первой. Чарли и я инвестировали большую часть жизни всего в пять позиций.

Если бы я управлял 50, 100, 200 миллионами долларов, то я бы поместил 80% денег в 5 основных позиций, при этом 25% денег вложил бы в основную позицию.

Меньше риска во владении акциями трех понятных, качественных компаний, чем во владении акциями 50 хорошо известных, больших компаний. Если вы в течение жизни найдете три отличных бизнеса — вы станете очень богатым.

Источник: Собрание акционеров Berkshire Hathaway 1996, 1997, 2000, 2008 годов»

У меня фактически так и есть. Большое количество бумаг — это следствие того, что мне много чего нравится и хочется всё купить))

Получилось 50 оттенков зеленого…

В феврале 2020 г. я приводил уже свои приоритеты в Списке Шадрина, которые нравятся мне лично, и я бы посоветовал купить своему племяннику, сестре или маме. Тогда их было 13, но по факту, когда этим летом стал формировать реальный портфель их стало 31!

Выше деление на цветовую гамму и расположение в списке я сделал не просто так, это своего рейтинг моих предпочтений. Сразу скажу, что сейчас нет формального принципа почему Система на первом месте, а Глобалтрак на последнем.

Присвоение различного рода апсайдов, ПД, целевых цен и прочего я понял не работает в полную силу или так как мне надо. ПД – это потенциальная доходность (включает переоценку акций и дивиденды).

У одной компании ПД может быть, например, 60%, а у другой 30%. Вопрос: какую бумагу купить? Все скажут: ту у которой 60%, а вот и нет! Всё намного сложнее.

Компания с ПД 60% может и упасть и ПД станет уже 70%, а компания с ПД 30% — сделает за неделю эти 30%.

Расчеты и нахождение ПД – это только начало пути для аналитика. Нужно смотреть на сам бизнес и что с ним может произойти. Это можно назвать событийным инвестированием. В каждой компании какая-то своя идея.

Уверенность в той или иной идеи я выражаю в лимитах.

Это сложно перевести в цифру и упростить до тупого исполнения по внесению отчетности в таблицы эксель. Это своего рода магия, но эта магия и даёт альфу.

Баффетт говорил: «чтобы понять, что толстяк, входящий в комнату толстый, мне не нужно знать его точный вес».

Подробнее о своем портфеле я напишу позже, а по отдельным история нужно будет написать еще больше, сегодня кратко.

Список Шадрина:

АФК Система — IPO дочек, сокращение долга. Мы уже это наблюдаем, пока не продаю, держу, жду 50 р. и дивидендов 3 р., а также 2023 года, не хочу платить налоги.

КуйбышевАзот ао – дно цикла, рост производства, погашение казначеек, SPO, после 2023 рост дивидендов. Здесь требуется лонгрид.

Сбербанк ап – экосистема по цене в разы дешевле Яндекса и TCS. Отличный банк, отличный Греф. Просто держи. Сбербанк — круче Apple!

ГАЗПРОМ — рост дивов, восстановление цен на газ, малый ледниковый период 2023-2030 гг.

НОВАТЭК — новые СПГ, рост дивидендов, к 2025 году – мировой гигант СПГ, малый ледниковый период 2023-2030 гг. Ранее Дешёвый дорогой НОВАТЭК

ЛУКойл — рост дивидендов, малый ледниковый период 2023-2030 гг.

РУСАЛ – дно цикла, раскрытие стоимости

РУСАГРО – дно цикла, рост бизнеса, открытие Китая

Распадская – дно цикла, выкуп акций, M&A

Русская Аквакультура — рост бизнеса

Черкизово – дно цикла, рост цен, инфляция

Лента – рост дивидендов

ММК – дно цикла, рост дивидендов

Сургутнефтегаз ап – мега дивиденды за 2020 год, кеш-сундук

ИНТЕР РАО ЕЭС — Сечин, казначейки, рост дивов, кэш-сундук

Нижнекамскнефтехим ап — рост дивидендов, производства, мега-стройка

Мечел ап – мегадивиденды за 2021 г.

ВТБ ао — рост дивов, погашение префов, приватизация. Ранее Сага о дивидендах ВТБ

Саратовский НПЗ ап – дивиденды, сундук

Группа ЛСР – «строительный Сбербанк», льготная ипотека, рост дивов

Магнит – «ритейловый Сбербанк»

ИНГРАД — Сечин, появление нового лидера на строительном рынке, рост прибыли

Нижнекамскшина — уход от трансфертного ценообразования, центр прибыли, дивы. Пока на паузе идея. Надеюсь, только из-за пандемии.

Аэрофлот — дешевый керосин, рост парка, IPO Победы. Актив превратился в треш-актив, не этого я ждал.

Россети ао, МРСК Центра, МРСК Центра и Приволжья — переход на единую акцию

Ашинский МЗ, Славнефть-ЯНОС ао, Обувь России, Глобалтрак – жуткий дешевый неликвид

Что-то получилось очень хорошо уже (Система, ЛСР, Магнит, Распадская), что не очень (Аэрофлот, Газпром, ЛУКойл, НОВАТЭК), работаем дальше.

Плечо

В 2020 году я начал использовать активно плечо, сначала для интересных идей, потом просто покупая после мартовского краха рынка. Использую очень осторожно, больше 20% средств к своим не брал.

До недавнего времени был такой план наращивать плечо в зависимости от падения рынка.

Но сейчас я от него отказался, а точнее стал увеличивать плечо и на росте. Но всё равно всё в рамках. Более 25% к своим 100% я не хочу брать.

Чем мне нравится идея с плечом?

Если я жду роста своих активов, например, на 25% в год, то плечо под 13,1% мне будет давать дополнительную прибыль еще за счет чужих денег. Вот и весь резон. Главное, маржин-колл не получить.

Думаю, один цикл роста я побуду с плечами, а через год, когда нефть будет выше 60 надо будет сворачиваться и уходить хотя бы частично в валютный кеш. Плюс мне скоро потребуется 2-3 млн руб. на покупку недвижки.

Планы

Сейчас я ожидаю рост коммодов и российского рынка, завершение пандемии к лету 2021, вот на этом и будет рост. Еще жду холодных зим, но это отдельная тема.

Про новый цикл писал ранее — Будет ли новый цикл роста в Emerging Markets?

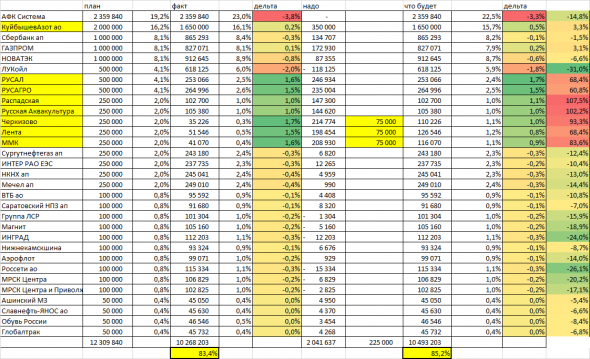

Буду продолжать регулярно покупать и далее. Использую вот такую табличку до решения по покупкам исходя из лимитов. Очень наглядно и понятно, что нужно купить в первую очередь.

Недавно увеличил лимиты на РУСАЛ, РУСАГРО, Распадскую, Русскую Аквакультуру, Черкизово, Ленту и ММК. И еще немного могу купить КуйбышевАзот, если дадут дешевле. Есть еще лимиты на Сбербанк ап, Газпром и НОВАТЭК. Лимиты я устанавливаю в абсолютных цифрах, так мне проще, но я знаю общий размер счета, и соответственно долю в ней.

В целом покупки на 2 млн руб. Ближайшие это Лента, ММК и Черкизово.

Не люблю, когда растут бумаги, которые хочешь купить.

Где взять эти 2 млн на покупки?

Есть три пути:

1. Регулярные инвестиции.

2. Увеличить плечо. Сейчас уже 1,2 млн, готов увеличить постепенно до 2,5 млн. Аппетит приходит во время еды. Буду покупать на плечо.

3. Что-то продать «плохое». Для этого требуется еще раз пройти по всему списку. Продавать буду позже.

В итоге в ходе естественного отбора будут оставаться цветы, а сорняки уничтожаться. Я за короткую историю нового портфеля, единственное, где уменьшил лимит – это был Саратовский НПЗ ап, с 250 тр до 100 тр, когда цена процессинга упала. Будут хорошие новости – увеличу, мой портфель живой организм.

Получается это план на ближайший год. В этот пост не вошли: анализ изменения структуры портфеля, прогнозы по росту дивидендов компаний, роста котировок, и план до 2025, обо всем позже. Также с меня разбор КуйбышевАзот, не знаю, когда сделаю, надеюсь, раньше, чем он станет стоить 450 р.

Продолжение следует, буду держать в курсе…

С июля 2020 г. – руководитель аналитической службы УК «ДоходЪ»

Живи. Люби. Инвестируй!

Данный обзор не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. Автор не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником.

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- Альфа

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Бернстайн

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- ЗПИФН

- инвест идеи

- инвест идея

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- Итоги недели

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- ОАО "Война и Мир"

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- экономика

- Элвис Марламов

- юмор

Подскажите, за что такая любовь к КуйбышевАзоту?

где здесь хаи?

P.S. УВЕДОМЛЕНИЕ НА СТАТЬЮ ШАДРИНА БЫЛО УСТАНОВЛЕНО ПЯТЬ ЛЕТ НАЗАД и вот месяц назад оно всплыло

Ссылка на статью:

http://smart-lab.ru/blog/277521.php#comments

Когда работал в А., один елей лился, как все хорошо и замечательно, как паи покупаешь и покупаешь и тд. А как ушёл, так можно пнуть и обосрать эту А.))

Ну и поздравляю за возврат к истокам, к портфелю и разбору бумаг.

И это, плечи зло. А в целом от поста молодостью еще веет, если понятно о чем я.

Много шлака в портфеле.

Только российский рынок — плохо.

С возвращением! Рад приветствовать

18 % годовых получается лучше индекса однако

Если теперь сделать +240% за 4-6 лет, то уже гораздо интереснее будет

во всем себе отказывал!

Он же не трейдер, а инвестор.

И применять к инвестору трейдерские критерии неуместно

— в 25 лет никогда не заправлял соседскую машину, когда брал,

— в 30 первый ребенок спал в ящике из-под комода,

— в 50 взял с дочери расписку за 12 долларов займа,

— в 72 обнаружил, что галстуки не менял 40 лет

Так что, Шадрин, еще надо над собой поработать. И будешь великим НЕХОЧУХОЙ!

не знал

114822,08/75810,86=1,5146 или 51,5% за 7 лет

(1,515)^(1/7)=1,061 или 6,1 % годовых в долларах

Сравним с S&P500 с это же время 3585,15/1685,73=2,13 или 213% за 7 лет

(2,13)^(1/7)=1,114 или 11,4 % годовых в долларах

На сколько я помню Баффет давал совет покупать на 80 или 95% от всей котлеты индекс S&P500, выводы делайте сами.

Попытайтесь вначале осилить хотя бы верный расчет доходности, а лишь потом инвестсоветы задним умом раздавайте.

Инвестирование — это работа с неопределённостью, на месте Баффета неудивительно говорить подобное, когда ты — инсайдер в своих инвестициях, ясен день, что ты понимаешь как там всё устроено «от и до». У кого здесь уровень осведомлённости в объектах инвестиций сравним с Баффетовским?

2. Это где-же тебе плечо под 13% годовых выдали?

PS

«Не проигрывает в шахматах тот, кто не играет в шахматы»

P.S. Инвестирование только в Российские акции — путь к финансовой катастрофе

Александр Шадрин, Александр, но это же ужасно — я посмотрел на курс доллара с того времени, как Вы начали инвестировать, и вы в лучшем случае остались при своих, если в долларах

Надо с этим что-то делать, нельзя же так упорно продолжать покупать российские компании, я это вам еще 5 лет назад говорил

P.S. Самое прикольное, что компания PH, которую я упомянул для примера в том посте, тогда стоила 98 долл за акцию, сейчас 266, рост 174 % или CAGR 22% в год в долларах! Not too shabby

нет, там же в посте есть график в долларах, я посчитал профит в долларах, но не стал считать доходность

Александр Шадрин, Понял !

То есть, за все время с 2013 года внесено около 75 килодолларов, и заработано почти 40

Лично я помню и моё отношение к автору не изменилось!

Дело не в том, что я злопамятный, а в том, что Александр не принёс публичные извинения Тимофею здесь на ресурсе =/…

Итоговым решением суда интересовались, кто и кому должен принести?

Увижу описание той ситуации без выгораживания себя любимого и юрлица, увижу публичное извинение — респект вернётся.

Нет — не вернётся.

И я понимаю, что на мой респект по большому счёту насрать. Ну так и взаимно же должно быть, верно?

Лично я инвесторов не люблю почти так же как опционщиков.

только дата регистрации человека на ресурсе

удерживает от закрывания темы без анализа.

При устройстве в это место интересовались, что стало с прежним руководитель аналитической службы УК «ДоходЪ»?

Руководство УК «ДоходЪ» в курсе, какие карикатурки Вы у себя постили, во время срыва, на своего прежнего руководителя?

про какие карикатурки вы пишете? поясните

Нынешнее руководство УК «ДоходЪ» поставили в известность, что личным качествам присущи, в т.ч., неуравновешенность, несдержанность, вспыльчивость, завышенная самооценка, неблагодарность, желание сохранить конфликт интересов (ведение личного портфеля/рекомендации по рынку)?

люди зачастую придумывают, то чего нет.

Другое дело, вы уверены в своей альфе так, что если все случится, то вам можно и 5%, я бы не стал на это закладываться, но хозяин-барин.

Посему вопрос: откуда там лишь 3,5%, при долгосрочном среднегодовом у спая в 9% при инфляции в долларе 2%?

А уж у тех, кто на всей дистанции перформит ощутимо выше индекса, то можно безопасно выводить и настолько же поболее этих расчетных 7%. (это я даже не говоря, что есть немало инвесторов бездетных или просто не желающих оставлять капитал никому в наследство)

Даже при доходности 7%, вам придется когда-то изымать на дне индекса. И из-за этого безопасное извлечение куда меньше.

К тому же, нужно иметь специфический материал яиц, чтобы на «пенсии» быть 100% в акциях.

capital-gain.ru/app/#/backtest/?values=eyJpbml0aWFsU3VtIjoxMDAwMDAsImluaXRpYWxTdW1DdXJyZW5jeSI6InVzZCIsImFkanVzdG1lbnRUeXBlIjoid2l0aGRyYXdhbCIsImFkanVzdG1lbnRWYWx1ZSI6NzAwMCwiYWRqdXN0bWVudENhcCI6IiIsImFkanVzdG1lbnRJbmZsYXRpb24iOnRydWUsInJlYmFsYW5jZSI6dHJ1ZSwicmVhbFJldHVybiI6dHJ1ZSwic3RhcnRZZWFyIjoiMjAwMCIsImVuZFllYXIiOjIwMTksIndlaWdodHMiOlt7InVzYSI6MTAwfV0sImV4cGVuc2VzIjp7fX0%253D

Только как капитал может кончиться? Ведь 7% конечно динамические, а не от условного пика 2000 года. Т.е. в каждый год 7% от текущего размера портфеля. Плюс можно делать также, как живу я сейчас — в сильнопрофитные года изымать побольше, а в слабопрофитные поменьше. При стабильном уровне потребления эти излишки будут дополнять недостающее. Они у меня на расчетный вклад идут, чтобы компенсить инфляцию.

И эти изьятия из портфеля у меня скользящие — я всегда забираю лишь в профитные месяцы и обычно столько, чтобы денежная подушка сохранялась размером не меньше моего годового уровня потребления. Т.о. при обвальных просадках длительностью аж до года я могу не продавать на лоях вообще ничего из бумаг, кормясь лишь имеющейся подушкой. Иных источников дохода у меня как раз тоже не имеется, почти как у наших пенсионеров.

Если вы снимаете только в профитные месяцы, то может так случиться, что подушка кончится.

Но даже тогда это было бы ничуть не фатально. При тех же 7% от сиюминутного капитала. Именно поэтому я и использую опис.схему.

Деньги не кончились конечно, но в первый год вы жили на 7 тысяч баксов, а в другие чаще на 2-3 (цифры условные, капитал принял равным 100К баксов)

Не, если 2-3 хватает, то хорошо, типа просто покутил, когда денег много было. Но это не самый худший сценарий. Обычно безопасное снятие считают с той целью, что знают, сколько денег минимум надо. В системе «7% от актуального капитала» никакого минимума нет.

Но, конечно, лишь в том случае, когда никакого стороннего источника дохода не имеется.

П.С. А в таблице выше, судя по таким скромным цифрам изьятий, вы точно доходность именно S&P-500 NTR в качестве основы использовали? А то у меня подозрение, что это либо что-то иное или в таблице весьма явная ошибка накапливается.

Так как инфляция последняя время примерно равна дивдоходности индекса, то и кажется, что индекс без дивов. Там еще комиссий нет)

Подскажите, вы в точности с какой даты делаете начальный расчёт? Я на досуге перечту и для себя тоже. А то уже стало интересно, ибо по пиковоу 2007му такого негатива у меня не выходит.

А вот годы топтания на месте 2000-2008 с постоянным изъятием и тем более аж 7% превратили бы такой портфель в труху уже в 2008м.

Изучайте здесь

capital-gain.ru/app/#/backtest/?values=eyJpbml0aWFsU3VtIjoxMDAwMDAsImluaXRpYWxTdW1DdXJyZW5jeSI6InVzZCIsImFkanVzdG1lbnRUeXBlIjoid2l0aGRyYXdhbCIsImFkanVzdG1lbnRWYWx1ZSI6NzAwMCwiYWRqdXN0bWVudENhcCI6IiIsImFkanVzdG1lbnRJbmZsYXRpb24iOnRydWUsInJlYmFsYW5jZSI6dHJ1ZSwicmVhbFJldHVybiI6dHJ1ZSwic3RhcnRZZWFyIjoiMjAwMCIsImVuZFllYXIiOjIwMTksIndlaWdodHMiOlt7InVzYSI6MTAwfSx7InVzYSI6ODAsInVzdGxvbmciOjIwfSx7InVzYSI6NjAsInVzdGxvbmciOjQwfV0sImV4cGVuc2VzIjp7fX0%253D

Или здесь

https://www.portfoliovisualizer.com/backtest-asset-class-allocation?s=y&mode=1&timePeriod=4&startYear=2000&firstMonth=1&endYear=2020&lastMonth=12&calendarAligned=true&includeYTD=false&initialAmount=1000000&annualOperation=2&annualAdjustment=70000&inflationAdjusted=true&annualPercentage=0.0&frequency=4&rebalanceType=1&absoluteDeviation=5.0&relativeDeviation=25.0&portfolioNames=false&portfolioName1=Portfolio+1&portfolioName2=Portfolio+2&portfolioName3=Portfolio+3&asset1=TotalStockMarket&allocation1_1=100&allocation1_2=80&allocation1_3=60&asset2=TotalBond&allocation2_2=20&allocation2_3=40

Но, только я вас умоляю, чего там «величайшего»?

Не далее как до того же 2000-го спай пёр как на дрожжах аж 20 лет кряду почти без просадок. Причём весь, а не только хайтек как в текущее десятилетие, который и является единственным локомотивом для всей планеты (сопсна лишь поэтому я в него(IT) и сам переложился, хотя экспертность пока имею лишь по российским эмитентам и полный нуб в зарубежных).

По воводу предыдущих 20 лет. Там инфляция была другая, соответственно реальная доходность не такая шоколадная, как может казаться.

Что касается инфляции, то даже с её вычетом, тогда было всё не менее впечатляющим чем нынешнее десятилетие.

А если логично вычесть банальный отскоковый импульс 2009го, то наверно и куда лучше.

Так то я говоря про 7% изьятия ориентируюсь на именно среднюю долговр. доху спая. Вы же, настаивая на 4% — берете исключительно самый безрисковый вариант. Иллюстрируя его входом именно на пике. Какова вероятность последнего? Конечно ненулевая. Но и не значительная. Ниже 10%, если брать прошлую статистику обвалов, гласящую о оных раз в 10...15 лет.

Ну сопсна именно поэтому я и призываю держать подушку неуменьшаемой, т.е. пополнять её до годового размера не раз в год, а почти ежемесячно, а конкретнее после каждого профитного месяца докладывать, полностью возмещая расходуемое. А в минусовые не изымать вовсе.

Это дополнительно защитит от продаж на лоях. Временно.

При ставке 7% такая вероятность оценивается как 50%.

Вычислено на исторических данных.

Запилю пост про это вскоре.

Но вот про 50%… Ну разве что начнётся цикл роста ставок. Которого ещё минимум три года обещали не начинать.

А вообще — спасибо вам за интересную дискуссию!

Там главное, ну то есть зайти перед падением — это вообще беда.

У вас портфель может упасть на 30%, а вы еще его изъятием добиваете, несколько лет падения и изъятий снижают последующую базу для восстановительного роста очень сильно.

Именно поэтому почти все инвестфонды исповедуют принцип «полного вложения» в каждый момент времени.

Амеро рынок аптрендовый, рос рынок имеет

Много боковой компаненты.Я не кого не агитирую, мне параллельно.обычно как раз коротких облиг и не хватает…

Причем фундаменталистов, а не просто пассивных етфников.

вы активы посмотрите, там половина будет рада доллару по 100 и удвоится

Мартын, а ты ему денег даешь в размере 1100 рублей даже. Неужели забыл все или причина поддержать и раскрутить сайт важнее обиды, для чего можно заключать договор и даже с дьяволом?!

PS: я тоже сейчас заинвестирован по самые булки