Блог им. sng

Семь распространённых заблуждений о Уоррене Баффете и Berkshire Hathaway

- 01 июня 2020, 12:47

- |

Вчера делал прямой эфир на YouTube на эту интересную тему. Собрал несколько фэйков и полу-фэйков, и разобрал их. Ссылка на эфир будет в конце, там есть таймкоды, то есть можно не тратить 1,5 часа на просмотр всего, если всё неинтересно. Ну или просто прочитать этот пост ;)

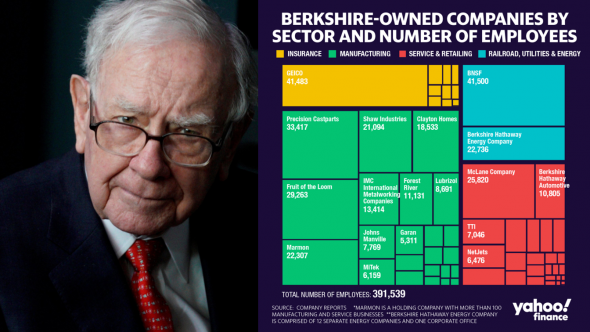

1. Berkshire Hathaway — инвестиционная компания, её бизнес — это успешные инвестиции в акции на фондовом рынке.

Это правда на 1/4, на 3/4 — ложь.

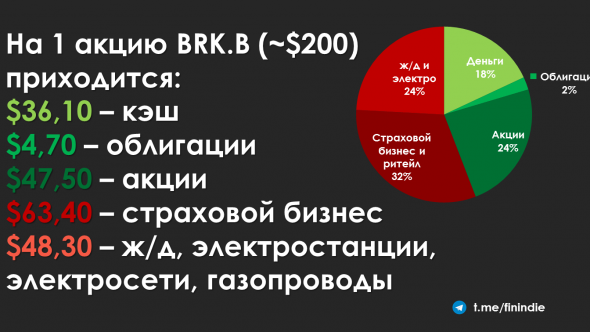

В реальном секторе Berkshire работает 391,000 сотрудников, и основной бизнес — это страховой бизнес, потом идёт сегмент ж/д и электрогенерации, и только потом — инвестиции, являющиеся частью страхового бизнеса и его логическим продолжением (накапливаются страховые резервы, которые удачно инвестируются на фондовом рынке).

Если «расщепить» одну акцию BRK.B (~$200), то получится, что именно инвестиций в ней на $47,50, а всё остальное (76%) — это не инвестиции.

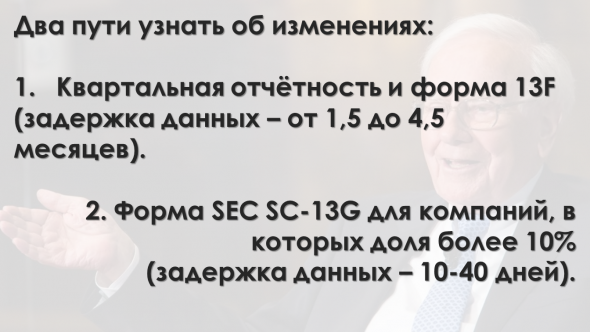

2. Мы знаем, что Баффет делает прямо сейчас.

Это ложь. Мы узнаём что он делает с задержкой в 1,5-4,5 месяца (квартальная отчётность и форма 13F) или в лучшем случае с задержкой 10-40 дней для компаний, в которых у них доля акций более 10% (как с авиакомпаниями, отчетность по форме SC-13G не позднее 10 числа месяца, следующего за тем, в котором были сделки).

Всё, что сейчас муссируется в СМИ (сокращение доли в Goldman Sachs на -84%, о боже!) — произошло в 1 квартале, а даты неизвестны. Это могло произойти в январе или феврале 2020.

А вот что они делают сейчас — нам станет известно только в начале августа.

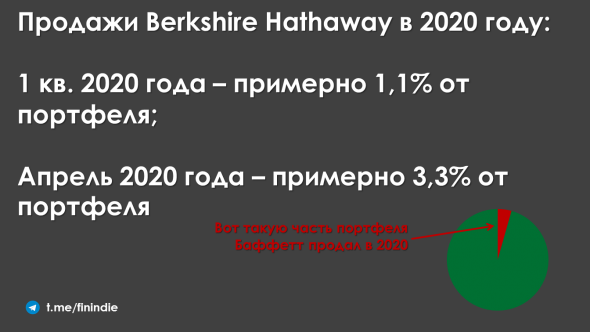

3. Баффет в панике распродал активы на самом дне.

Это ложь, а точнее — манипуляция фактами и вырывание из контекста. Мы знаем точные даты только по форме 13G для авиакомпаний (и это 7,8,20,21 апреля для разных авиакомпаний).

По остальным сделкам мы не знаем точных дат. Вероятность, что они продали Goldman Sachs на пике — высока. Продажи акций в 2020 составили 4,4% от всего портфеля в «жаркое» время.

Попробуйте взять 4,4% от своего портфеля (без учёта денег на счету, только бумаги) и посчитать, значительная ли это сумма.

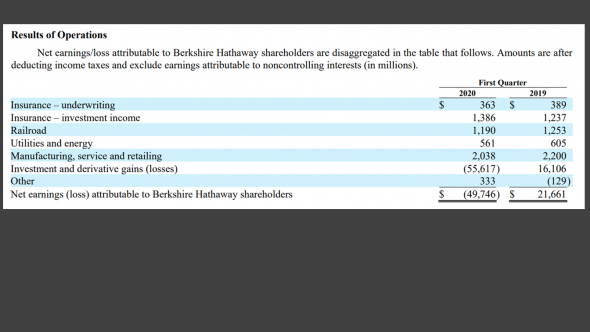

4. Berkshire имеет рекордные убытки сейчас.

Это манипуляция фактами и вырывание из контекста.

Все бизнесы Berkshire — такие же прибыльные в 1кв2020 как и раньше: страхование, фабричное производство, жд, электрогенерация, ритейл.

Баффет в послании по итогам 2019 года акцентировал на идиотских правилах GAAP, по которым они обязаны записывать рост пакета акций в графу «Прибыль», даже если эта прибыль только на бумаге. В связи с этим, в 2019 году Berkshire стала самой прибыльной компанией за всю историю человечества. По этим же правилам, им пришлось записать в графу «Убыток» просадку их пакета акций в 1кв2020. Можно написать красивый заголовок, а можно разобраться в вопросе. Но тогда СМИ не получат ваш клик, а это — ключевая вещь в их бизнесе.

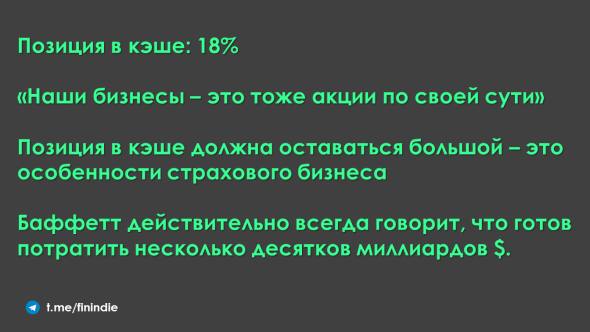

5. Баффет сидит на деньгах и чего-то ждёт.

Это скорее правда. Но он не раз объяснял своё отношение, мол, все бизнесы Berkshire — это тоже по сути Equity (акции), поэтому долю в деньгах они считают равной 18% сейчас, так что доля выглядит не такой большой.

Опять же, тонкости страхового бизнеса — ты обязан держать деньги близко на случай если произойдет какая-то катастрофа и потребуется делать много выплат.

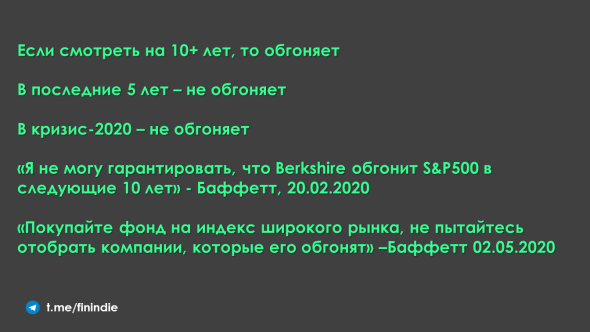

6. Berkshire не обгоняет S&P500.

Это такая полу-правда. Всё зависит от выбранного периода времени, на коротких периодах — не обгоняет, на длинных — вполне себе обгоняет.

Часто используется в спорах в обе стороны для доказательства своей позиции. И в обе стороны это может быть правдой.

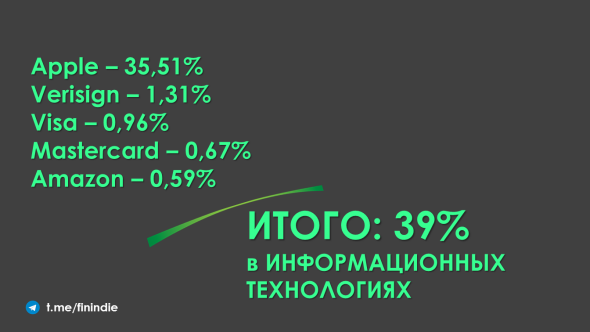

7. Баффет безнадёжно устарел и не инвестирует в технологические компании.

Абсолютная ложь (была правдой до 2016 года).

Позиции в техах такие: Apple — 35.51%, Verisign — 1.31%, Visa — 0.96%, Mastercard — 0.67%, Amazon — 0.59%, ИТОГО в техах 39% портфеля. А теперь сравните со своим портфелем и подумайте: а точно это он устарел, и держит небольшую долю в техах? 😉

Вот такие дела. Вывод: если ваша инвестиционная стратегия строится на основе новостей с тегом «Уоррен Баффет» или они пусть даже частично влияют на вашу инвестиционную стратегию — то призадумайтесь. И используйте первоисточники — отчетность на сайте SEC, а именно формы 13F, 13G, квартальную отчётность.

«И не читайте до обеда советских газет».

Подготовлено для канала «Финансовая Независимость» в Telegram.

Запись эфира здесь:

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- gamestop

- IPO

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- индексное инвестирование

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- обвал

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчеты МСФО

- отчёт

- офз

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- прогноз

- прогноз по акциям

- пузырь

- рецензия

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс

А вот после кризиса-2008-го у него так не получилось.

Кстати, что с немецкой компанией, там не фейк, всё правда?

astro-invest.ru

Покупка страхового бизнеса, сегмента ж/д и электрогенерации, уже есть инвестиции, значит инвестиционная компания!

Наличие 50% пакета +1акция даёт полномочия решающего голоса, но не распускает совет директоров и не нивелирует его деятельность.

Инвестор в широком смысле, это не только финансист с долгосрочный удержанием бумаг в портфеле. Инвестируют во все что угодно, в стройку небоскрёбов в Эмиратах, в космическую программу, в НАНО-технологии…