Блог им. sng |Рынок акций в России - это казино?

- 19 сентября 2022, 12:10

- |

«Мы очень не хотим, чтобы фондовый рынок двигался в сторону казино»

М. Мамута, Руководитель Службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России.

Банк России (в простонародии ЦБ) очень бы не хотел, чтобы мы с вами именно так называли российский рынок ценных бумаг. Многие из вас знают меня как упоротого оптимиста и долгосрочного инвестора, не продавшего до сих пор ни единой акции, несмотря ни на что. Скажите мне год назад, что я буду писать статью с таким заголовком, и я бы не поверил! Но давайте по-честному: то, что происходит сейчас — никуда не годится. И вот вам 5 причин, которые превращают фондовый рынок в России в 2022 в лютое казино.

1). Отсутствие отчетности

( Читать дальше )

- комментировать

- ★29

- Комментарии ( 57 )

Блог им. sng |Диванный эксперт #3 | Алло-алло, это Хьюстон!

- 18 декабря 2021, 17:48

- |

Третий выпуск содержит следующие темы:

1. ФРС сильнее нажимает на педаль тормоза, и планирует повышать ставку — что будет с акциями?

2. Перемены в VK

3. Банк России повысил ключевую ставку до 8,5%. Что будет с инфляцией в России в 2022 году?

4. Мои покупки

5. Nvidia и ARM — сделка века срывается.

6. Мем смешной, ситуация страшная: как одним мисскликом лишиться $320,000. NFT Bored Ape №3547

( Читать дальше )

Блог им. sng |Доходность ОФЗ

- 10 сентября 2021, 11:12

- |

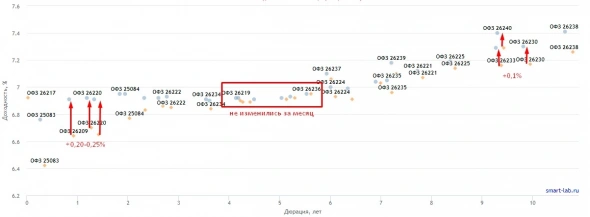

Сегодня состоится очередное заседание ЦБ по ключевой ставке, и в интернетах сломано уже немало копий в спорах, на 0,25% повысят или сразу на 0,5%. Не вижу особого смысла спорить, ибо практической пользы в этом нет, можно лишь эгоизм потешить очередным угаданным результатом coin flip'а.

На что я обратил внимание, так это на «странное» поведение кривой доходности ОФЗ:

1. Доходность короктих (1-2 года) за месяц выросла на 0,2-0,25%. Т.е., месяц назад рынок имел другое мнение о решении ЦБ, за месяц изменив его на шаг вверх.

2. При этом доходность средних (5-7 лет) не изменилась за месяц вообще. Какая-то странная фигня.

3. Доходность длинных (12-15 лет) изменилась меньше, чем доходность коротких — на 0,1%.

4. Разница в доходности 2-летних и 10-летних — смешные 0,1-0,2%.

Напомню, что практический смысл, выраженный в хорошей доходности, можно получить, поймав момент когда:

▪️ инфляция замедляется и даже начинает снижаться;

▪️ ЦБ начинает чирикать о том, что предел ужесточения ДКП близок, не уверены, что надо повышать ещё;

▪️ Рост доходности длинных и средних ОФЗ замедляется вплоть до нуля.

( Читать дальше )

Блог им. sng |Ещё немного про ИИС-III

- 04 августа 2021, 17:02

- |

Возможно, я вас уже достал темами ИИС-III и листинга американских ETF, здесь всё больше популярно про «нагнут» и «обманут», но потерпите ещё немного. Наткнулся на буклет «Основные направления развития финансового рынка на 2022 год» от 23.07.2021, выпущенный ЦБ — cbr.ru/Content/Document/File/124658/onrfr_project.pdf

Среди 91 страницы сложных речевых конструкций из разряда «В то время, как наши космические корабли бороздят просторы Вселенной…» есть довольно интересный кусок про ИИС-III. Цитирую:

«Кроме того, будет внедрен ИИС типа III c горизонтом инвестирования 10 лет. По ИИС типа III также будет работать комбинация налоговых льгот, предусмотренных ИИС типов I и II. Лимит льготируемого ежегодного пополнения ИИС типа III составит 6% от заработной платы, будут освобождены от налогообложения дивидендные доходы по российским акциям.

Банк России не считает целесообразным стимулировать инвестиции российских граждан в иностранные активы за счет бюджетных средств. В связи с этим налоговая база по доходам по ИИС типа III будет считаться раздельно для российских и иностранных активов, и льгота на доход будет применяться только в отношении доходов по российским активам. При этом доля российских активов на ИИС типа III должна быть не менее величины, установленной Правительством.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс