SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. sng

Вклады, недвижимость или фондовый рынок в России: исторические данные 1997-2019.

- 09 октября 2019, 12:03

- |

Взял исторические данные по индексу Мосбиржи, начиная с 1997 года.

Взял исторические данные по индексу Мосбиржи полной доходности «нетто», начиная с 2008 года — это данные с учетом выплачиваемых дивидендов, из которых уже вычтен налог (правильно же я интерпретировал?).

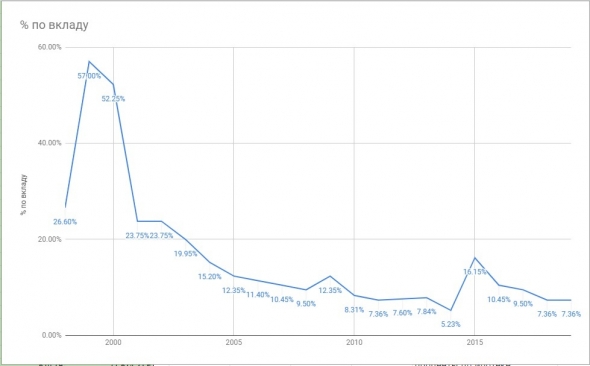

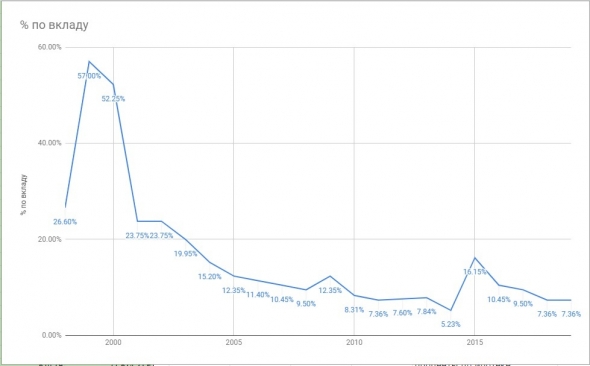

Я учел ставку рефинансирования ЦБ (с 2013 — ключевую ставку) при расчете доходности вкладов. Тут можно критиковать метод, но куда деваться, вряд ли можно где-то найти историю процентных ставок в Сбере с 1997 года.

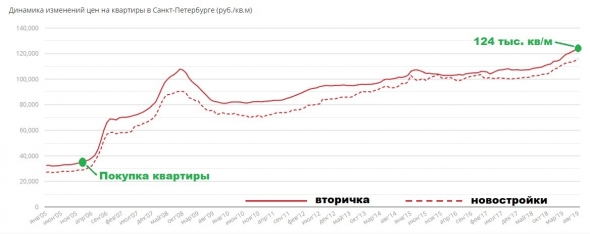

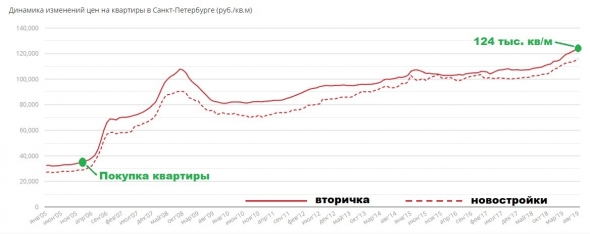

Я учел динамику рост цен на недвижимость — с 2005 по 2019 год в СПб, график похож на правду.

Давайте посмотрим, что же получается.

---

Сегодня у нас три сценария накоплений 1997-2019: банковский вклад, вклад+квартира, индексное инвестирование. Во всех трех сценариях герои вкладывали одинаковую сумму ежемесячно, и в сумме вложили 1 617 000 рублей.

Сценарий 1, Ультраконсервативный.

Итак, наступил сентябрь 1997 года. Все дети страны играют в Dendy, на улицах Москвы — празднуют 850-летие, а в этих ваших интернетах запустился Yandex.ru

А наш первый герой начал копить на пенсию. Где? На рублевом вкладе. «Ахаха, рублевый вклад!», — рассмеетесь вы, но я напомню, до дефолта еще год, и никто не знает, что там впереди. Биржа — что-то новое и инопланетное, и рядовому жителю страны недоступное.

Наш герой начинает с 500 рублей в месяц (тогда — полмиллиона рублей, половина средней зарплаты), с каждым годом повышая на 500 рублей свои вложения.

Наш герой нашел неплохое предложение — % по вкладу почти равен ставке рефинансирования (отличается в меньшую сторону на 5%).

Через 22 года его вклад принес ему 4 143 000 рублей или 2,56х.

---

Сценарий 2, Прагматичный.

Самый интересный сценарий. Начав на тех же стартовых позициях и накапливая деньги на вкладе на протяжении 8 лет, второй герой берет ипотеку и покупает квартиру под сдачу в Санкт-Петербурге выбрав ИДЕАЛЬНОЕ время для покупки — начало 2006 года. Просто посмотрите на динамику цены за кв.м 2005-2019:

А еще и ипотеки наконец-то стали доступны! Наш герой уже накопил понемногу 508 000 рублей, и берет по средней ставке в 14,9% годовых в ипотеку квартиру 30 кв. м на 5 лет.

Сразу после покупки начался грандиозный и единственный в истории современной России рост цен на недвижимость. За первый год квартира подорожала вдвое и цена продолжила рост. Здесь невозможно упрекнуть героя в том, что он разогнался с помощью ипотеки — каждый бы на его месте поступил так же. Начиная сдавать квартиру за 8000 р/мес в 2006, он пришел к 23000 р/мес в 2019. Он не тратится на ЖКХ. Он работает всерую, не платя налог с прибыли. Он уверен, что квартира вечная и не страхует её. Квартира сдается всегда, ни месяца простоя за 13 лет. Он не делает в квартире ремонт, даже косметический. Не квартира, а золото!

Через 22 года его гениальный вход в недвижимость принес ему 6 802 000 рублей или 4,2х.

---

Сценарий 3, Инвестиционный.

Третий герой придерживается инвестирования в акции из индекса Мосбиржи, докупая каждый месяц акции, несмотря ни на какие новости и кризисы. Начав со 100 пунктов, индекс схлопнулся на 80% (до 20 пунктов) во время дефолта в 1998 году. Во время Мирового Финансового кризиса индекс рухнул с 1900 до 600 пунктов в 2009 году (даже 500 по-моему было на лоях, да?), сложившись на 65%. Разные причины не давали индексу расти с 2012 до 2015 года, несмотря на бурный рост рынков других стран. Наш герой докупал, несмотря ни на что.

Все дивиденды, которые он получил до 2008 года, он просто складировал и никуда не инвестировал (если они были), начав реинвестировать их только в 2008 году (просто у Мосбиржи данные по индексу полной доходности публикуются с 2008 года).

Но несмотря на всё это, результат третьего героя 8 274 000 рублей или 5,1х.

Выводы пусть каждый сделает сам, таблица со всеми расчетами тут, вы можете сами поиграть с данными, покрутить разные варианты. Иногда, если в первые годы закладывать гораздо меньшие пополнения, результаты двух сценариев могут даже сравниваться.

Если вы придерживаетесь мнения, что квартира — лучший вариант для инвестиций, оставайтесь прагматичным и самокритичным до конца, ответьте сами для себя на ряд вопросов:

А сможете ли вы поймать такой же удачный момент с удвоением стоимости за год?

Сможете ли вы выкачивать из квартиры деньги безостановочно — без простоев, без ремонта, не платя налог, не страхуя (авось, не сгорит)?

Сможете ли вы вообще выгодно войти в недвижимость, не имея круглой суммы сразу на счету, а имея возможность откладывать понемногу?

----

Кто еще на меня не подписан, добро пожаловать в мой блог в Telegram.

Вы можете подписаться и следить как протекает мой эксперимент с экстремальным накоплением для ухода на пенсию в 43 года.

Проигрываю индексу, учусь на своих и чужих ошибках, ищу интересные темы для обсуждения, пишу свои радикальные мысли, делаю стримы о поисках грааля по воскресным вечерам :)

Короче, ни хрена не понятно, но очень интересно!

Взял исторические данные по индексу Мосбиржи полной доходности «нетто», начиная с 2008 года — это данные с учетом выплачиваемых дивидендов, из которых уже вычтен налог (правильно же я интерпретировал?).

Я учел ставку рефинансирования ЦБ (с 2013 — ключевую ставку) при расчете доходности вкладов. Тут можно критиковать метод, но куда деваться, вряд ли можно где-то найти историю процентных ставок в Сбере с 1997 года.

Я учел динамику рост цен на недвижимость — с 2005 по 2019 год в СПб, график похож на правду.

Давайте посмотрим, что же получается.

---

Сегодня у нас три сценария накоплений 1997-2019: банковский вклад, вклад+квартира, индексное инвестирование. Во всех трех сценариях герои вкладывали одинаковую сумму ежемесячно, и в сумме вложили 1 617 000 рублей.

Сценарий 1, Ультраконсервативный.

Итак, наступил сентябрь 1997 года. Все дети страны играют в Dendy, на улицах Москвы — празднуют 850-летие, а в этих ваших интернетах запустился Yandex.ru

А наш первый герой начал копить на пенсию. Где? На рублевом вкладе. «Ахаха, рублевый вклад!», — рассмеетесь вы, но я напомню, до дефолта еще год, и никто не знает, что там впереди. Биржа — что-то новое и инопланетное, и рядовому жителю страны недоступное.

Наш герой начинает с 500 рублей в месяц (тогда — полмиллиона рублей, половина средней зарплаты), с каждым годом повышая на 500 рублей свои вложения.

Наш герой нашел неплохое предложение — % по вкладу почти равен ставке рефинансирования (отличается в меньшую сторону на 5%).

Через 22 года его вклад принес ему 4 143 000 рублей или 2,56х.

---

Сценарий 2, Прагматичный.

Самый интересный сценарий. Начав на тех же стартовых позициях и накапливая деньги на вкладе на протяжении 8 лет, второй герой берет ипотеку и покупает квартиру под сдачу в Санкт-Петербурге выбрав ИДЕАЛЬНОЕ время для покупки — начало 2006 года. Просто посмотрите на динамику цены за кв.м 2005-2019:

А еще и ипотеки наконец-то стали доступны! Наш герой уже накопил понемногу 508 000 рублей, и берет по средней ставке в 14,9% годовых в ипотеку квартиру 30 кв. м на 5 лет.

Сразу после покупки начался грандиозный и единственный в истории современной России рост цен на недвижимость. За первый год квартира подорожала вдвое и цена продолжила рост. Здесь невозможно упрекнуть героя в том, что он разогнался с помощью ипотеки — каждый бы на его месте поступил так же. Начиная сдавать квартиру за 8000 р/мес в 2006, он пришел к 23000 р/мес в 2019. Он не тратится на ЖКХ. Он работает всерую, не платя налог с прибыли. Он уверен, что квартира вечная и не страхует её. Квартира сдается всегда, ни месяца простоя за 13 лет. Он не делает в квартире ремонт, даже косметический. Не квартира, а золото!

Через 22 года его гениальный вход в недвижимость принес ему 6 802 000 рублей или 4,2х.

---

Сценарий 3, Инвестиционный.

Третий герой придерживается инвестирования в акции из индекса Мосбиржи, докупая каждый месяц акции, несмотря ни на какие новости и кризисы. Начав со 100 пунктов, индекс схлопнулся на 80% (до 20 пунктов) во время дефолта в 1998 году. Во время Мирового Финансового кризиса индекс рухнул с 1900 до 600 пунктов в 2009 году (даже 500 по-моему было на лоях, да?), сложившись на 65%. Разные причины не давали индексу расти с 2012 до 2015 года, несмотря на бурный рост рынков других стран. Наш герой докупал, несмотря ни на что.

Все дивиденды, которые он получил до 2008 года, он просто складировал и никуда не инвестировал (если они были), начав реинвестировать их только в 2008 году (просто у Мосбиржи данные по индексу полной доходности публикуются с 2008 года).

Но несмотря на всё это, результат третьего героя 8 274 000 рублей или 5,1х.

Выводы пусть каждый сделает сам, таблица со всеми расчетами тут, вы можете сами поиграть с данными, покрутить разные варианты. Иногда, если в первые годы закладывать гораздо меньшие пополнения, результаты двух сценариев могут даже сравниваться.

Если вы придерживаетесь мнения, что квартира — лучший вариант для инвестиций, оставайтесь прагматичным и самокритичным до конца, ответьте сами для себя на ряд вопросов:

А сможете ли вы поймать такой же удачный момент с удвоением стоимости за год?

Сможете ли вы выкачивать из квартиры деньги безостановочно — без простоев, без ремонта, не платя налог, не страхуя (авось, не сгорит)?

Сможете ли вы вообще выгодно войти в недвижимость, не имея круглой суммы сразу на счету, а имея возможность откладывать понемногу?

----

Кто еще на меня не подписан, добро пожаловать в мой блог в Telegram.

Вы можете подписаться и следить как протекает мой эксперимент с экстремальным накоплением для ухода на пенсию в 43 года.

Проигрываю индексу, учусь на своих и чужих ошибках, ищу интересные темы для обсуждения, пишу свои радикальные мысли, делаю стримы о поисках грааля по воскресным вечерам :)

Короче, ни хрена не понятно, но очень интересно!

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXRU

- FXUS

- IPO

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- индексное инвестирование

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- криптовалюта

- лайфхак

- листинг

- личные финансы

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- Новости

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- офз

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс

http://activeinvestor.pro/finansovye-itogi-2018-goda/