Блог им. Logo

Часть 2. Как я начал платить себе пенсию в 2032 году.

- 26 февраля 2019, 19:18

- |

Это продолжение предыдущей части https://smart-lab.ru/blog/520367.php

С момента начала инвестирования прошло почти 2 года. Не могу сказать, что всё уже летит ввысь, но лёд, определённо, тронулся. Нередко читал, что твёрдая ощутимость сдвига становится только на третий год. Ну что ж, нужно подождать ещё 1 год.

Как я уже говорил, что я не трейдер, а просто человек, который решил позаботиться о своей пенсии и стать инвестором. Пусть маленьким, как волосок, инвестором на теле финансовой машины, но всё же.

С каждым годом становится всё трудней(см. первую часть), докладывать на депозит, для покупки бумаг. Не потому как нечего докладывать, а потому как хочется всё продать, вывести и пропить купить что-нибудь. Пока же держу себя в руках, а для поддержания себя в этих руках и пишу тут, на смартлабе.

Почему я ещё продолжаю? Потому как верю, в таких же, как я. С каждым годов количество инвесторов в России растёт. Количество единоверцев увеличивается, хотя это слышится как некая секта. Однако, как я вижу, основное отличие в том, что тут деньги вкладываются в реальный труд, предметы, время других людей, получая при этом выгоду в виде дивидендов, купонов и роста бумаг.

Пытался объяснить некоторым знакомым, которые, как я полагал, готовы понять и разобраться в этом, а так же способны поучаствовать в формировании своей «пенсии». Но каждый раз натыкался на стену непонимания, недовольство обстановкой, ругань правительства и постоянное отсутствие денег.

Странно, но сами они, как оказалось, делать ничего не хотят, но получить хотят много и сейчас.

Вкратце: «отнять, поделить, посадить виноватых»

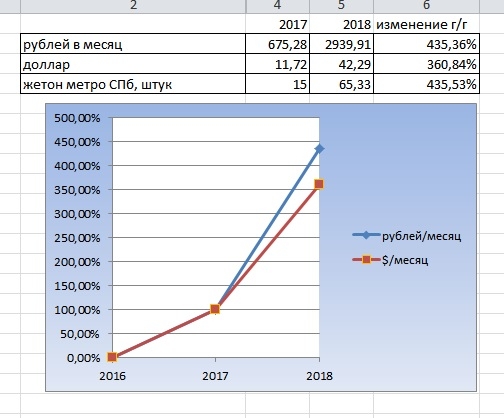

Итак, какие же у меня итоги прошедших 2-х лет? Я думал, как будет удобней смотреть результаты и решил взять 2016год за отметку «0». 2017 год взял за показатель 100%.Сделал небольшой график и соотношению прибыли в % к предыдущему году. Можно заметить, что процент, при перерасчёте, в долларах на 1 декабря соответствующего года оказался ниже.

Я взял денежную прибыль (дивиденды, купоны) и разделил на количество месяцев в году. В 2017 году получилась такая цифра, так как открыл счёт в мае, поэтому делил на 8 месяцев, иначе цифра была бы ниже.

Получается, что в 2017 году я 8 месяцев мог тратить «лишние» 675.28 рублей (каждый из месяцев), а в 2018 году каждый месяц мог бы тратить по 2939,91 рублю. Что ж, неплохой показатель, как мне кажется, но чего-то не хватает. Буду смотреть по следующему году, как я писал в самом начале.

Планирую выйти, по результатам этого года, на 5000 рублей в месяц, при пессимистичных ожиданиях и 6000 рублей в месяц, при оптимистичных.

Почему меня не интересует стоимость самого портфеля?

Когда цена акции компании Х начинает падать – я начинаю нервничать, что теряю деньги.

Как цена акции компании Х начинает расти – я начинаю нервничать, что не успел купить больше бумаг по прежней цене.

Я пытаюсь переиначить, говоря себе: раз растёт стоимость, значит, возможно, будут выше дивиденды, а раз падает, значит это отличная возможность приобрести ещё и усреднить в меньшую стоимость. (так я докупил Черкизово и средняя цена у меня сейчас 1112р)

Конечно, можно покупать больше облигаций, где не нужно было бы так нервничать, но инвестирую на много-много лет, а облигации имеют свойство терять в покупательской способности своего номинала. И он будет таять, не смотря ни на что.

-Да, акции тоже могут упасть.

Однако, при инфляции, реализовав тот же объём, будут получать бОльшую прибыль в денежном эквиваленте, а значит, что и возможен рост дивидендов.

Что я планирую делать дальше?

Ещё 1 – 2 года я планирую покупать и докупать ( на дивиденды и купоны) бумаги российских эмитентов. После, я планирую, на довнесённые средства, докупать эти же бумаги, а на купоны и дивиденды покупать бумаги иностранных компаний, на дивиденды(купоны) которых, так же буду их докупать. Каких? Пока ещё не выбрал.

Как мною выбираются эмитенты?

Я выбираю дивитикеры. А главное, пользуюсь тем, что пишите вы, трейдеры и другие инвесторы на самартлабе и некоторых других форумах(сайтах). Я просто читаю ваши комментарии, мнения, а потом анализирую их, отделяю аргументированные доводы от вбросов и осуществляю выбор.

Как у меня диверсифицировано?

Портфель собирал по следующему принципу. На каждый эмитент не более 10% от портфеля, при этом не более 25% портфеля на отрасль.

Пока вы разбираете отчёты, делаете анализ и пишете статьи, я учусь играть на гитаре, от чего получаю удовольствие.

Вы, посетители смартлаба, делитесь знаниями с другими. Поэтому, желаю поблагодарить Вас за это. Спасибо.

P.s. сам портфель (без учёта дивидендов и купонов) в плюсе.

теги блога Виктор Петров

- ЦБ РФ

- bitcoin

- IPO

- Mail.Ru Group

- Ozon

- QIWI

- vk

- акции

- Алроса

- Анатолий Полубояринов

- АФК Система

- Банк России

- банки

- Белуга Групп

- биржа

- биткоин

- брокеры

- Виктор Петров

- война

- ВТБ

- газ

- Газпром

- Германия

- ГМК НорНикель

- Группа ЛСР

- дивиденды

- доллар

- Доллар рубль

- золото

- Илон Маск

- инвестирование

- инвестиции

- инвестор

- индекс

- инфляция

- ипотека

- Китай

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга

- КОНКУРС

- конфасмартлаба

- конференция смартлаба

- кризис

- криптовалюта

- КуйбышевАзот

- лохотрон

- ЛСР

- Лукойл

- лчи

- лчи 2019

- ЛЧИ 2021

- ЛЧИ2019

- ММК

- МосБиржа

- Московская биржа

- мтс

- Набиуллина

- налог

- нефть

- нкнх

- НЛМК

- Новатэк

- Норильский Никель

- Норникель

- Облигации

- озон

- Олег Кузьмичев

- опрос

- отчёт

- пенсия

- прогноз по акциям

- Путин

- рецензия

- рецензия на книгу

- Роснефть

- Россия

- рубль

- Русагро

- русал

- санкции

- сбербанк

- Северсталь

- смартлаб

- СПБ биржа

- СПГ

- стонкс

- Сургутнефтегаз

- сша

- татнефть

- тинькофф

- Тинькофф Банк

- трейдинг

- Украина

- форекс

- Фосагро

- ЦБ

- ЭНЕЛ РОССИЯ

- юмор

- Яндекс

с автором согласна, насчет уровней.

а еще Уильям О'Нил в системе CAN SLIM все подробненько написал.

Обвал не угадаешь )

Если вы уверены в активе:

— через 3 года держания не платите вообще налогов

— реинвестируя див прибыль, получаете эффект сложного процента

Нестоит опасаться, это не возможно !

Я тоже занялся пенсионным портфелем на срок в 30 лет .

По моим подсчетам если будит хотя бы средняя доходность портфеля 8 %

то через 30 лет у меня все равно получится жить на дивиденды с портфеля и + гос пенсия стандартная. А сам портфель вообще планирую завещать детям ) Уверен что детей научу к этому времени финансовой грамотности )

Я для своего портфеля заложил 3% в год

Мой портфель уже дошел до плановых цифр и даже больше а никакой финансовой безопасности или жизни на пассивный доход и в помине нет)

Выплата дивидендов мало чем отличается в экономическом плане от курсового роста, поэтому тупо проедать 100% дивидендов это не жизнь на пассивный доход это проедание капитала

Поэтому в свою модель надо закладывать какие то среднеисторические доходности сверх инфляции а они очень небольшие. А если заложить то что текущая ситуация в мире ощутимо отличается от исторической то боюсь что никакой реальной дохожности может не оказаться вовсе.

В целом думаю даже остановить довливания и наращивание капитала и полностью перенастроиться на бизнес и отложить мечты о полной фин безопасности)

Но в реальности, историческое превышение в 2-3% над инфляцией — это все уже включает случавшиеся катаклизмы)

Но учитывая что экономическая система не статична, и постоянно меняется, новые катаклизмы могут подправить и эту статистику не в нашу пользу)

на стройматериалы и уходит часть средств

Не вижу никаких преимуществ у «материальной» недвиги перед «виртуальными» бумажками

Рубль — это бумажная нефть.

Кто-то из вас может предсказать, что будет с нефтью через два года? через три года? через пять лет? через 10 лет?

webkot, не пишите глупости. автор покупает не рубли а акции компаний. Сложно представить что через 2-5 лет не будет Норникеля, Нлмк, Сбербанка, Лукойла и т.д. так можно договорится что и америки не будет через 10 лет, да и землю затопит, метеорит и т.д. выбери нужное.

Молодцом!

Посмотрите на ЕТФы когда будете думать купить чтото зарубежное.

Подписался! Молодец.

У меня примерно такая же цель по «моей пенсии», но к 2038-му получать ~100000₽ в месяц дивидендами.

Текущая цена 0,26 рубля. Средний дивиденд за последние 3 года 3 копейки. Чтобы оценить стоимость бумаги, возьмем нормальную доходность (ставку цб) 7,75%. Пусть 7,75%, это див.доходность, т.е 0,03 рубля. Тогда стоимость акции 0,39 рубля (цель, при достижении которой бумагу можно продать). Текущая цена составляет 66% от стоимости. Прибыль 100-66=34% от вложенных денег. В ожидании роста получаем дивиденды

LTM 0.040247

2017 0.040247

2016 0.011793

Итого (0.040247+0.040247+0.011793)/3=0,03

smart-lab.ru/q/MRKP/f/y/