SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Alexvestor

Регулярные инвестиции в американский рынок. Исследование.

- 12 октября 2016, 21:46

- |

Всех приветствую!

Те кто следит за моим записями знает, что я инвестирую на регулярной основе в рынок РФ. Ксати на этой неделе был дополнительно куплен Мегафон и на остатки ВТБ. Обновления доступны в профиле. ОПД уже 300 рублей в месяц с нуля за месяц работы. Общий счет превысил 90,000 рублей. Но сейчас речь не об этом.

После того как я закончу формирование первичного портфеля на РФ я обязательно выйду на рынок США. Во первых — страновая диверсификация, а во вторых — валютная. В предыдущих постах я показал, что регулярные инвестиции в СП500 обогнали по доходности все другие вложения в сравнении. (ммвб, $).

Прежде чем выходить на рынок США я отобрал несколько инструментов, которые меня заинтересовали. К сожалению, выходить на рынок США мне придеться через ETF, т.к. покупка отдельных бумаг весьма дорогая для меня в настоящий момент, а комиссия (если имеется минимум) будет огромной для меня в % от оборота.

Рынок США я рассматриваю именно как снижение рисков, а потому и портфель составлен соответствующим образом.

И так. Я выбрал: SPY (это ETF на SP500), GLD (ETF на золото) FRI (ETF на REIT (недвижимость) JNK (ETF на корп бонды неинвестиционного качества) и TLT (ETF на 30и летние трежеря). Именно так будет выглядеть мой портфель, когда я начну инвестировать на рынок США, после того как закончу с РФ. На РФ же я нашел для себя 37 дойстойных эмитентов, в них будут вложены деньги.

Начинаем наше исследование!

Старт: 03,12,2007г. Почему эта дата? К сожалению ранее фонд FRI был недоступен. Очень хотелось копнуть глубже, но увы.

Окончание: сегодняшняя дата.

Принципы инвестирования: в каждый фонд раз в неделю инвестируем условные 1000 у.е. У каждого они свои. Доходность в $ США. Рынок, напомню, американский.

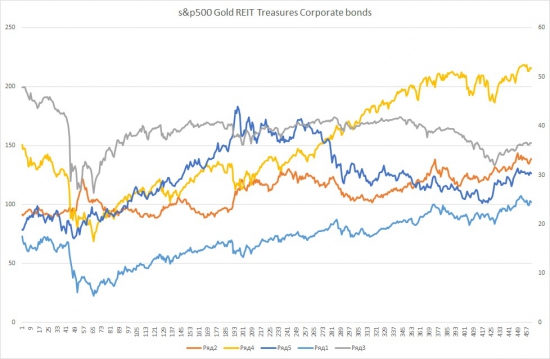

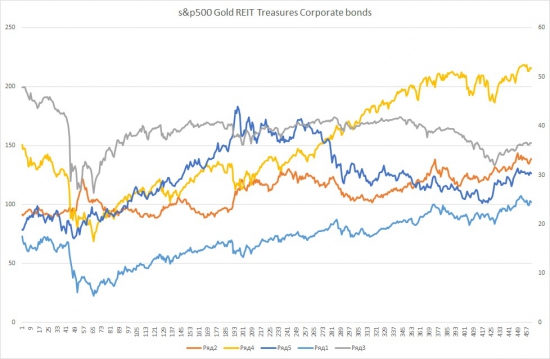

Вот они наши красавцы. Желтый — СП500. Темно синий — золото. Серый — корп бонды. Синий — РЕЙТ. Оранджевый — трежеря.

Что видим для начала? Корп бонды не выросли с 2008 года (9 лет в минусе, прям как РФ). Лучше всех динамика у трежерей и СП500. Неплохо ведут себя РЕЙТы.

В % за 9 лет:

РЕЙТ — 39%

СП500 — 42%

Золото — 61%

Трежеря — 51%

Корп бонды — (минус) 24%.

Всего недель исследование — 461 неделя.

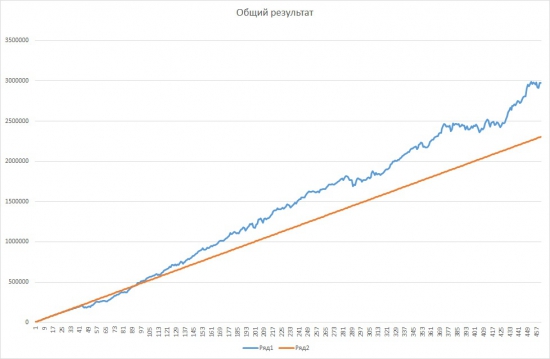

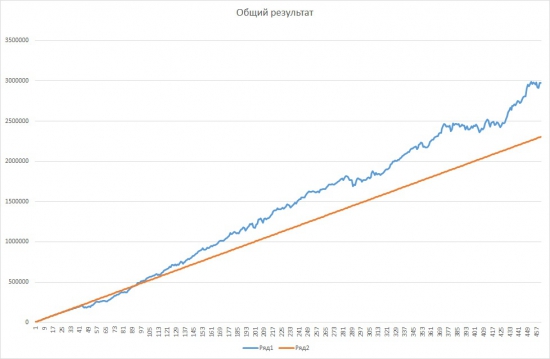

Начиная с 03,12,2007 в каждый актив инвестирую одинаковую сумму (условную 1000 у.е.). Каков же общий результат на данный момент? Смотрим.

Всего проинвестировано — 2,305,000.

Общий результат — 2,977,300.

+30% за 9 лет (впрочем так считать нельзя, т.к. инвестиции регулярные и никаких 2,305,000 на начальном этапе не было)

Неплохо. Это БЕЗ дивидендов и знаете, что самое интересное? Максимальная просадка по портфелю ВСЕГО 10% в 2008-2009 годах. Вот так вот. СП500 просел за тот же период на 50%. Кстати, рекомендую трейдерам посмотреть как ведут себя TLT+SPY при ребалансировке квартальной в равные веса — будете приятно удивлены ;-)

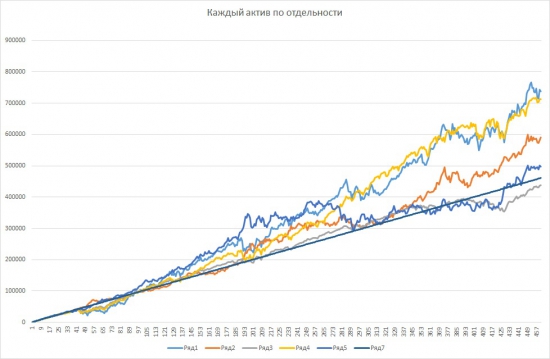

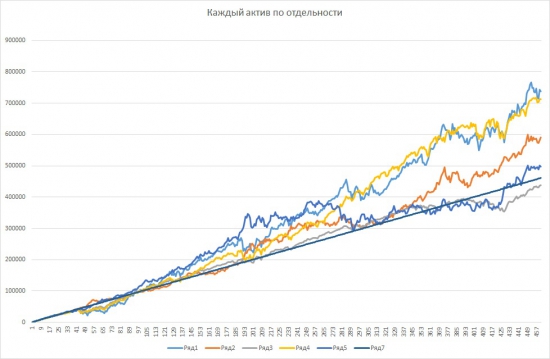

Теперь давайте посмотрим как вели себя каждый инструмент отдельно и какие он дал нам результаты.

1) JNK (корп бонды) несмотря на регулярное инвестирование — в минусе господа.

2) Немногим лучше отработало золото несмотря на рост в 61%. Темно синий график.

3) Рейты обогнали СП500. СП500 желтый, РЕЙТ голобой.

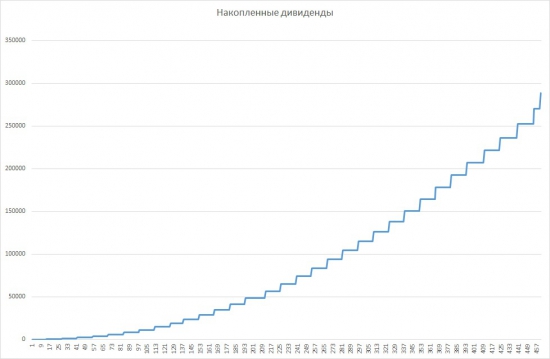

Но ведь у нас есть дивиденды! Какая доходность такого портфеля была в среднем по дивам спросите Вы? 2.55% в год. Дивиденды квартальные или 0,63%. Давайте посмотрим, что получится, если их учитывать. Кстати, в JNK дивиденды 6% в год, т.е. реальная ликвидационная стоимость наших активов ВЫШЕ вложенных средств.

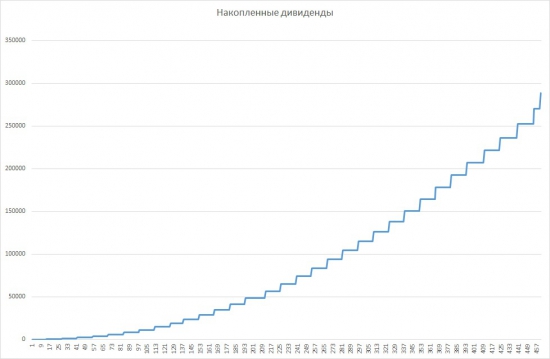

Смотрим картинку с дивидендами.

Эта сумма накопленные дивидендов суммарно — 288,900.

Итого имеем 2,305,000 проинвестировано за весь период. Ликвидационная стоимость с учетом дивидендов — 3,266,900.

Дивиденды НЕ реинвестируются. При реинвестировании будет еще больше.

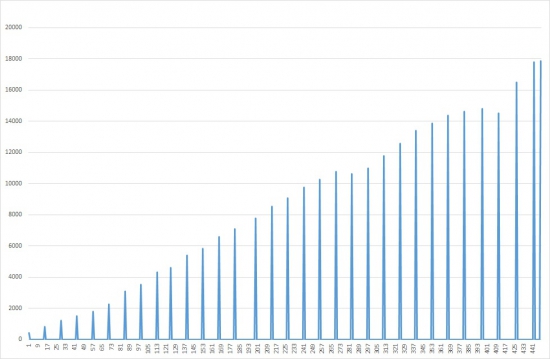

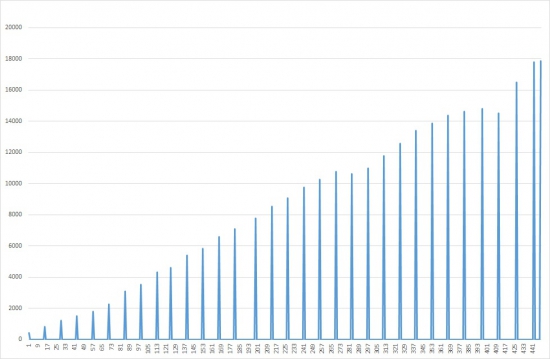

Рост дивидендов по квартально:

Также очень приятные результаты!

Какие выводы:

1) Это $. Переведите в рубли и с учетом девальвации получите более интересный результат.

2) Удивительно как рейты обогнали СП500, а золото заняло лишь 4-ое место.

3) Время работает на инвестора.

4) В американские ETF инвестировать можно (если сумма недостаточная для покупки отдельных бумаг) т.к. комиссия за управление намного ниже чем в РФ и спреды биржевые — минимальные.

5) Вы никогода не будете инвестировать одну и туже цифру постоянно. Она будет расти, т.к. Ваши доходы также растут (инфляция) т.ч. результаты будут еще лучше.

Господа! Тут многие ищут грааль. Каждый день я читаю, как все хотят заработать, но вместо этого теряют и теряют. Перестаньте заниматься ерундой. Перестаньте кормить биржу и брокера. Всех кроме себя. Начните инвестировать и создавать! Создавать свой капитал. Это намного лучше чем терять время и тратить нервы в поисках паттернов, линий поддержки и т.д. Начните быть разумными! Используйте биржу по назначению, а не для лудомании.

p.s. Отдельную благодарность хочу выразить Олегу Клоченку, Элвису и Ларисе Морозовой за информацию, которую они выложили в сети. Очень разумные и адекватные мысли!

Ставим лайки, подписываемся на канал! Всех благ, Ваш AlexVestor.

Те кто следит за моим записями знает, что я инвестирую на регулярной основе в рынок РФ. Ксати на этой неделе был дополнительно куплен Мегафон и на остатки ВТБ. Обновления доступны в профиле. ОПД уже 300 рублей в месяц с нуля за месяц работы. Общий счет превысил 90,000 рублей. Но сейчас речь не об этом.

После того как я закончу формирование первичного портфеля на РФ я обязательно выйду на рынок США. Во первых — страновая диверсификация, а во вторых — валютная. В предыдущих постах я показал, что регулярные инвестиции в СП500 обогнали по доходности все другие вложения в сравнении. (ммвб, $).

Прежде чем выходить на рынок США я отобрал несколько инструментов, которые меня заинтересовали. К сожалению, выходить на рынок США мне придеться через ETF, т.к. покупка отдельных бумаг весьма дорогая для меня в настоящий момент, а комиссия (если имеется минимум) будет огромной для меня в % от оборота.

Рынок США я рассматриваю именно как снижение рисков, а потому и портфель составлен соответствующим образом.

И так. Я выбрал: SPY (это ETF на SP500), GLD (ETF на золото) FRI (ETF на REIT (недвижимость) JNK (ETF на корп бонды неинвестиционного качества) и TLT (ETF на 30и летние трежеря). Именно так будет выглядеть мой портфель, когда я начну инвестировать на рынок США, после того как закончу с РФ. На РФ же я нашел для себя 37 дойстойных эмитентов, в них будут вложены деньги.

Начинаем наше исследование!

Старт: 03,12,2007г. Почему эта дата? К сожалению ранее фонд FRI был недоступен. Очень хотелось копнуть глубже, но увы.

Окончание: сегодняшняя дата.

Принципы инвестирования: в каждый фонд раз в неделю инвестируем условные 1000 у.е. У каждого они свои. Доходность в $ США. Рынок, напомню, американский.

Вот они наши красавцы. Желтый — СП500. Темно синий — золото. Серый — корп бонды. Синий — РЕЙТ. Оранджевый — трежеря.

Что видим для начала? Корп бонды не выросли с 2008 года (9 лет в минусе, прям как РФ). Лучше всех динамика у трежерей и СП500. Неплохо ведут себя РЕЙТы.

В % за 9 лет:

РЕЙТ — 39%

СП500 — 42%

Золото — 61%

Трежеря — 51%

Корп бонды — (минус) 24%.

Всего недель исследование — 461 неделя.

Начиная с 03,12,2007 в каждый актив инвестирую одинаковую сумму (условную 1000 у.е.). Каков же общий результат на данный момент? Смотрим.

Всего проинвестировано — 2,305,000.

Общий результат — 2,977,300.

+30% за 9 лет (впрочем так считать нельзя, т.к. инвестиции регулярные и никаких 2,305,000 на начальном этапе не было)

Неплохо. Это БЕЗ дивидендов и знаете, что самое интересное? Максимальная просадка по портфелю ВСЕГО 10% в 2008-2009 годах. Вот так вот. СП500 просел за тот же период на 50%. Кстати, рекомендую трейдерам посмотреть как ведут себя TLT+SPY при ребалансировке квартальной в равные веса — будете приятно удивлены ;-)

Теперь давайте посмотрим как вели себя каждый инструмент отдельно и какие он дал нам результаты.

1) JNK (корп бонды) несмотря на регулярное инвестирование — в минусе господа.

2) Немногим лучше отработало золото несмотря на рост в 61%. Темно синий график.

3) Рейты обогнали СП500. СП500 желтый, РЕЙТ голобой.

Но ведь у нас есть дивиденды! Какая доходность такого портфеля была в среднем по дивам спросите Вы? 2.55% в год. Дивиденды квартальные или 0,63%. Давайте посмотрим, что получится, если их учитывать. Кстати, в JNK дивиденды 6% в год, т.е. реальная ликвидационная стоимость наших активов ВЫШЕ вложенных средств.

Смотрим картинку с дивидендами.

Эта сумма накопленные дивидендов суммарно — 288,900.

Итого имеем 2,305,000 проинвестировано за весь период. Ликвидационная стоимость с учетом дивидендов — 3,266,900.

Дивиденды НЕ реинвестируются. При реинвестировании будет еще больше.

Рост дивидендов по квартально:

Также очень приятные результаты!

Какие выводы:

1) Это $. Переведите в рубли и с учетом девальвации получите более интересный результат.

2) Удивительно как рейты обогнали СП500, а золото заняло лишь 4-ое место.

3) Время работает на инвестора.

4) В американские ETF инвестировать можно (если сумма недостаточная для покупки отдельных бумаг) т.к. комиссия за управление намного ниже чем в РФ и спреды биржевые — минимальные.

5) Вы никогода не будете инвестировать одну и туже цифру постоянно. Она будет расти, т.к. Ваши доходы также растут (инфляция) т.ч. результаты будут еще лучше.

Господа! Тут многие ищут грааль. Каждый день я читаю, как все хотят заработать, но вместо этого теряют и теряют. Перестаньте заниматься ерундой. Перестаньте кормить биржу и брокера. Всех кроме себя. Начните инвестировать и создавать! Создавать свой капитал. Это намного лучше чем терять время и тратить нервы в поисках паттернов, линий поддержки и т.д. Начните быть разумными! Используйте биржу по назначению, а не для лудомании.

p.s. Отдельную благодарность хочу выразить Олегу Клоченку, Элвису и Ларисе Морозовой за информацию, которую они выложили в сети. Очень разумные и адекватные мысли!

Ставим лайки, подписываемся на канал! Всех благ, Ваш AlexVestor.

теги блога AlexVestor

- Kpi

- S&P500

- акции

- банки

- башнефть

- бензин

- биткоин

- бкс

- бонды

- брокеры

- бюджет

- бюджет рф

- вата головного мозга

- выборы

- Газ

- газпром

- Гусев

- гусев в.п

- демура

- дети

- дивиденды

- доллар

- зож

- золото

- инвестирование

- инвестиции

- инвестиционный архивариус смартлаба

- интернет

- инфляция

- ипотека

- Иран

- Камаз

- квик

- коронавирус

- Коррупция

- Котировки

- криптовалюта

- криптовалюты

- левченко

- мартынов

- ммвб

- Мы все умрем

- Навальный

- накопление

- НГ

- нефть

- нефть в рублях

- НЛМК

- Олимпиада

- опрос

- Ответ

- открытие

- Открытие Брокер

- оффтоп

- песков

- петербург

- портфель

- Похмелье

- приватизация

- принципы

- работа на себя

- Разумный инвестор

- регулярное инвестирование

- рейтинг

- РЕПО с ЦК

- РЕСУРСЫ

- рецензия на книгу

- росинтербанк

- роснефть

- РОССИЯ

- россия и мир

- рфр

- рынки

- рынок

- Рынок - взгляд

- рынок рф

- санкции

- сбербанк

- смартлаб

- СП500

- спекулянты

- ТА

- теракт

- технический анализ

- торговый софт

- трамп

- трежериз

- ураина

- форум акций

- Фр рф

- фрс

- ФСК Россети

- царь

- цб

- ЦБ интервенция рубль

- шадрин

- ЭКОНОМИКА

- экономика России

- югра

- юмор

Макс данных, кот есть (некоторые етф доступны стали с 2002-2004 пишет)

Как написали ниже в комментах одно из самых важных, чтобы на самом дне были деньги))

и то не дает зарегистрироваться, чтобы проверить портфель с ребалансом

www.portfoliovisualizer.com/backtest-portfolio

без ребалансировки без дивов

с ребалансировкой ежеквартальной и реинвестируемыми дивидендами

Сам разделяю политику портфельного инвестирования по рынку США и подмечу пару нуансов:

1.учтите комиссии. В США в среднем $9-15 за покупку, на покупках 1000/раз брокер озолотиться и поржет с вас, исключение интерэктив брокер;

2. посмотрите как начали коррелировать акции/трежеря последние месяцы. Похоже тема не коррелирующих активов перестала работать. По крайней мере сейчас.

3. ребалансировка. Без этого эффект не тот.

4. Входить по тренду. Зачем докупать и докупать если актив летит камнем вниз? Как золото 2011-2015. Простое правило вход/выход по сма200 сэкономит кучу времени и денег.

5. Налоги с дивидендов и трежаков учтите.

6. Переоценку с бумажного курсового заработка руками нашей налоговой. Если курс вырастет с 61 до 161 то вас попросят донести за счет вашей бумажной прибыли с долларового актива.

7. Вы уверены что можете нон стоп вносить $1к в неделю? Год за годом… Как показывает практика, деньги заканчиваются как раз в начале медвежьего цикла и остается только грустить.

1) потому нужно будет найти брокера без минимума за сделку

3) верно. Руками нет возможности такое просчитать. Затратно. Нужен софт.

4) верно. Но у меня пока такой топорный метод. Изучаю возможности улучшения.

5) учтено.

6) не нужно. Три года держишь и курс переоценка уходит от налогов также как и ндфл в целом.

7) тут не столько 1000 или 10.000 и т.д. это лишь пример. У каждого своя у.е. потому и нужен брокер без мин за сделку — экономия на ищдержках.

portfoliovirtualizer.com

etfreplay.com

но прежние данные сейчас почти бесполезны (

etfreplay.com не дает зарегистрироваться, чтобы проверить портфель с ребалансом(

полагаю можно на пробный период или месяц платно осилить

поясните пожалуйста))

По похожим принципам работает самый крупный хедж-фонд BridgeWater - самый крупный и самый надежный хедж-фонд в мире. Может в будущем я тоже напишу похожий пост, а пока аплодирую просто.

Ну а вообще такие инвестиции «скучные», лучше найти перспективные акции и вложиться в них.

старт с низних уровней будет намного эффективнее чем с верхов рынка