Блог им. Gusan

Справедливая стоимость опциона

- 11 октября 2015, 15:38

- |

Хотелось бы порассуждать на тему справедливой стоимости: что это такое, есть ли в ней практический смысл, и т.д. Все рассуждения — с точки зрения долгосрочной торговли опционами внутри одной календарной серии: когда есть некий прогноз на экспирацию, открывается поза, и с редким управлением (или даже без) она доводится до экспирации.

Итак, если не ошибаюсь, справедливая стоимость опциона определяется как ожидаемый доход от опциона. Здесь и далее предлагаю считать, что затраты на поддержание позиции = 0, комиссию и спред не учитываем. Рассмотрим сначала упрощенный пример (взял из книги «Опционы» Натенберга): пусть цена БА сейчас 100п, а на экспирацию возможны только пять значений: 80, 90, 100, 110, 120 и вероятность каждого исхода = 20%. Посчитаем справедливую стоимость опциона 100 Колл. Если БА на экспу будет равен 80, 90 или 100, то такой колл ничего не даст. Если БА будет 110п, то доход будет 10п. Если 120п, то доход 20п. Ожидаемый доход от такого опциона (предположим, что он достался нам бесплатно) будет:

Значит, справедливой стоимостью при заданном раскладе будет 6п. Сделка по этой цене будет давать нулевое матожидание прибыли и для покупателя, и для продавца. Т.е. все справедливо.

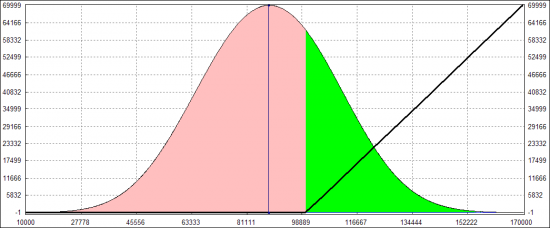

Рассмотрим теперь более реальное распределение вероятности, где будет цена на экспу. Возьмем его из текущей биржевой улыбки и обозначим это распределение как Q:

Поскольку распределение теперь не дискретное, а непрерывное, то ожидаемый доход теперь считаем, как интеграл от произведения платежной ф-ции колла на ф-цию плотности распределения (фактически, интегрирование идет только по зеленому хвостику распределения, где платежная функция > 0). Это и будет справедливой стоимостью опциона.

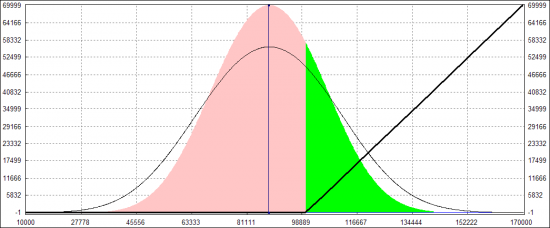

Возникает вопрос — единственное ли это возможное распределение вероятности или можно взять какое-нибудь другое? Что мешает, к примеру, уменьшить дисперсию у рыночного распределения (если мы уверены, что на рынке завышена ожидаемая вола)? Рассмотрим такое распределение (и назовем его P):

Очевидно, что расчет по новому распределению даст другое значение справедливой стоимости. А мы можем менять дисперсию как угодно: и уменьшать до нуля, и увеличивать до бесконечности. Кроме того, можно менять не только второй момент распределения, но и третий (асимметрию), и четвертый (толщина хвостов) и т.д. И каждый раз получать новое распределение, дающее новое значение справедливой стоимости. Отсюда получается первый вывод:

Справедливых стоимостей одного и того же опциона — бесконечное кол-во.

Можно даже сделать более сильное утверждение:

Справедливая стоимость опциона может принимать любое значение от нуля до +беск.

Т.е. для любого положительного числа можно подобрать такое распределение, расчет справедливой стоимости по которому выдаст заданное число. Сделал анимашку, чтобы проиллюстрировать это утверждение. На ней видно, как матожидание дохода опциона колл при разных распределениях может расти от нуля до +беск.

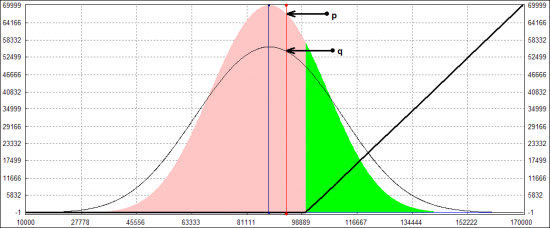

Если оба утверждения верные, то это как-то обесценивает само понятие «справедливой стоимости». Если любое положительное значение можно назвать справедливой ценой, то какой в ней смысл? Но может быть есть наиболее справедливая цена среди всего множества возможных? Т.е. можно ли назвать какое-то распределение более справедливым, чем другое? Мне кажется, каждое распределение имеет право на жизнь и нельзя сказать, что какое-то более справедливо, чем другое. Но зато постфактум можно определить, какое распределение оказалось точнее — дало большую вероятность тому значению цены БА, где произошла экспирация. Рассмотрим следующую картинку:

Здесь два распределения вероятности, прогнозирующие, где произойдет экспирация. С цветной заливкой — P. С бесцветной заливкой — Q. Вертикальная синия черта — текущая цена БА, на момент прогноза. Вертикальная красная черта — где, допустим, произошла экспирация. Видно, что P оказалось точнее Q, поскольку дало большую вероятность цене экспирации (p > q). Можно сказать, что справедливая стоимость по распределению P «точнее» справедливой стоимости по Q. Делаем следующий вывод:

Справедливых стоимостей — бесконечное кол-во, но некоторые из них считаются по более точным распределениям, чем другие.

Самым-самым точным распределением будет такое: цене БА в экспирацию назначается 100%, а вся остальная область 0%. Справедливая стоимость по такому распределению будет равна внутренней стоимости опциона. И это будет идеально точная справедливая цена опциона. К сожалению, построить такое распределение можно только заглянув в будущее, а это невозможно. Но чтобы зарабатывать на опционах — необязательно уметь 100% точно предсказывать будущую цену. Достаточно быть просто немного точнее, чем рынок (всего лишь :).

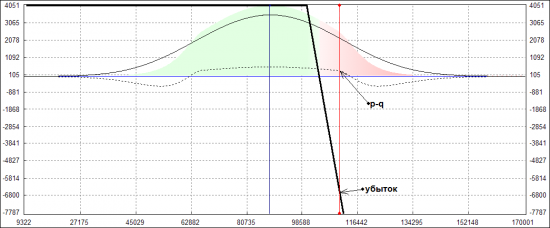

Предположим, у нас есть модель распределения вероятности, которая прогнозирует цену на экспу стабильно точнее, чем это делает рынок. Т.е. p > q в любой момент времени. Пусть в какой-то момент времени, Price_Q — справедливая стоимость опциона колл по распределению Q, по рынку. Предполагаем, что по этой цене мы можем в данный момент купить или продать этот опцион. Price_P — справедливая цена по P — нашей модели (которая точнее чем рынок). Допустим, Price_Q > Price_P. Т.е. относительно нашей модели рынок сейчас переоценивает выбранный опцион. Значит ли это, что продав голый опцион, мы гарантированно получим прибыль на экспирации? Посмотрим пример:

На картинке выше видно, что хотя наша модель и оказалась точнее рынка (p-q > 0, пунктирная линия — это график P-Q), проданный опцион колл принес убыток. Отсюда вывод:

Справедливая стоимость по более точному распределению сама по себе еще не гарантирует прибыль.

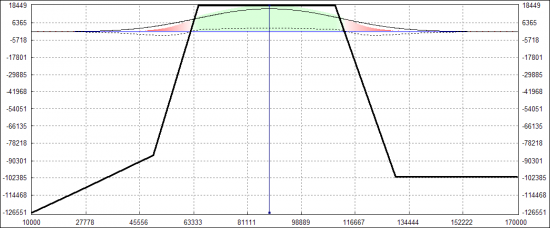

Чтобы гарантированно получить прибыль на экспирацию (при условии, что у нас есть более точное распределение, чем рыночное) нужно хотя бы добавить фьюч в позицию, а еще лучше 2-3 опциона на других страйках. Например, вот такую позу подбирает геналгоритм под заданные P и Q (она точно принесет прибыль, если экспирация произойдет там, где P-Q>0):

Т.е. нужно строить такую опционную позицию, которая имела бы положительный PnL над областями где P-Q > 0 (подробнее о подходе в этом топике:Оптимальная опционная позиция: общий принцип). При таком подходе нам уже становится не важно, какая справедливая стоимость у того или иного опциона. Важно — иметь модель более точного прогноза, чем рыночное распределение, и открывать позу в соответствии с текущей разницей между моделью и рынком (P — Q).

Еще хотел порассуждать на тему — а можно ли в принципе построить модель, которая предсказывает будущую цену стабильно точнее, чем рынок. Но это уже, наверное, тема для отдельного топика.

Итак, перечислю еще раз выводы, к которым пришел:

- Справедливых стоимостей одного и того же опциона — бесконечное кол-во.

- Справедливая стоимость опциона может принимать любое значение от нуля до +беск.

- Справедливых стоимостей — бесконечное кол-во, но некоторые из них считаются по более точным распределениям, чем другие.

- Самая-самая точная справедливая стоимость — это внутренняя стоимость опциона в момент экспирации.

- Справедливая стоимость по более точному распределению для голой опционной позиции еще не гарантирует прибыль.

- Важнее не справедливая стоимость какого-то отдельного опциона, а модель всего распределения, которая предсказывает будущую цену точнее, чем рынок.

Update: Зачеркнул второй вывод, Андрей Агапов убедительно доказал, что справедливая стоимость колла никак не может быть больше текущей стоимости БА.

1.Справедливая стоимость — это (дисконтированное) математическое ожидание выплат по опциону на момент экспирации

2. Справедливая стоимость — это (дисконтированные) затраты на процесс идеального воспроизводства функции выплат на момент экспирации.

Пример это такой: пусть мы предполагаем, что будущая волатильность будет столь высока, что математическое ожидание выплат по опциону колл больше, чем цена базового актива. Тогда по первому подходу опцион стоит это матожидание.

А вот по второму (и в реальной жизни!) мы идем и просто покупаем покупаем сам базовый актив — и таким образом гарантированно имеем на экспирацию не меньше, чем выплаты по опциону.

Таким образом, с точки зрения воспроизводства профиля выплат на момент экпирации опцион колл никогда не может стоить выше, чем цена базового актива сегодня.

Причем с точки зрения практика (например, продавца опционов) важна именно стоимость воспроизведения (репликации) выплат, поскольку алгоритм воспроизведения конкретно говорит вам, что нужно делать, если сегодня вы продали опцион и получили за него премию. А математическое ожидание выплат никак не говорит, что же дальше делать. «Продал? Сиди и молись!»

Не понимаю — а как можно реплицировать проданный колл? Разве можно одним голым фьючом смоделировать получение прибыли от временного распада?

Попробовал поискать такое распределение, чтобы оно выдавало матождание PnL колла больше, чем текущий БА. И пока не получается. Максимум, около 20-30% от цены БА. Что-то вроде такого распределения. Если разрешить ненулевую вер-ть для отрицательных значений цены, или чтобы матожидание распределения не было равно текущей цене БА, то такую большую цену для колла можно получить. Но это ведь будет неправильное распределение, по которому нельзя считать справедливые цены.

второй подход и лежит в основе вывода формулы Блэка-Шоулза. В их «мире» ( постоянной волатильности и экспоненты броуновского движения) идеальный хедж возможен. На «неполных» рынках (например, с меняющейся волатильностью) теория предлагает рассуждать о стоимости стратегий «суперреплицирования» — то есть, стратегиях, дающих профиль выплат >= профиля выплат данного опциона. Стратегия «купи базисный актив», очевидно, является такой стратегией и ее цена понятна — это цена базисного актива :).

Что касается «не могу найти распределение». Во-первых, ты сам пишешь в посте, причем жирным шрифтом, как основной вывод: «Справедливая стоимость опциона может принимать любое значение от нуля до +беск». И как получить сколь угодно большое значение тебе, исходя из текста, «очевидно» :)

Если вдруг очевидное стало невероятным :), то, например, так: плотность распределения правого хвоста должна вести себя как 1/x^(2+alpha). То есть, берешь эту функцию, вычисляешь интеграл от S0 (текущее значение Базисного актива) до +беск — делишь на 2 — получаешь нормирующий множитель (A), чтобы вероятность вырасти на экспирацию получалась 0.5.

Дальше вычисляем матожидание выплат колла со страйком К. Считаем К>=S0, то есть, как выглядит плотность слева от S0 нас вообще не волнует. Это интеграл от К до +беск от функции x*A*1/x^(2+alpha) = A/x^(1+alpha). Соответственно, интеграл равен — A/(alpha * x^alpha). Множитель А тоже зависит от alpha, но в нем умножения на alpha не будет. Соответственно, при alpha -> 0 матожидание выплат колла будет взрываться к бесконечности. Дешево и сердито.

Как-то я не учел, что нельзя просто до бесконечности увеличивать дисперсию, поскольку тогда отрицательным значениям цены будет назначаться ненулевая вер-ть. А это явно неправильно.

Попробовал предложенное распределение, пока не получается. Может под исходной ф-цией имелась ввиду: 1/(x^2+alpha)? Кстати, нормировка, которую ты предложил, она ведь обеспечит только, что медиана распределения = S0, а нам нужно, чтобы именно матожидание распределения = S0. Или ошибаюсь?

Насчет второго подхода — правильно ли понимаю, что при таком подходе моделируется владение опционом с помощью только БА? Если да, то как можно смоделировать проданный колл? Например, мы продали колл OTM, а БА взял и замер, прямо до экспирации. Соответственно, мы получили прибыль, равную премии. Как мы могли бы получить такой же финрез, оперируя только голым фьючом?

int_K^{+inf} (x-K)*ro(x)dx < int_K^{+inf} x*ro(x)dx < int_0^{+inf} x*ro(x)dx = матожидание.

Так что если мы хотим нормировку E(S_T) = S0 (что в принципе логично :) ), то тогда «очевидное» действительно оказывается невероятным, а точнее, невозможным :).

Второй подход — это Блэк-Шоулз :). А стратегия «продал колл — купи акцию из забудь» — это всего лишь самая грубая прикидка — тупая стратегия, показывающая, что стоимость колла не может быть дороже стоимости базового актива

А в целом, все-таки допустимо считать справедливую стоимость как матожидание выплат по опциону?

А если ты реально собираешься держать голые опционы до экспирации и рассчитываешь при оном регулярном действии в среднем от покупки (или продажи) иметь плюс на счете — то почему нет — для тебя тогда именно средний финансовый результат удержания голой позиции и будет «справедливой ценой».

А как идея вообще не смотреть на справедливые цены, а открывать и управлять позой исходя из разницы распределений (P-Q)? P — собственное распределение-прогноз на экспу (может быть нерискнейтральное, если хочется направлено по БА торгануть). Q — распределение из текущей биржевой улыбки.

идея хорошо ровно на столько, насколько ты в состоянии делать собственный прогноз лучше рынка :) Абсолютно как и в случае торговли самим фьючом — только там надо угадывать только направление, а тут еще и форму распределения :)

Любить — так королеву, красть — так миллиард, угадывать — так всю форму распределения :)

Когда ММ надо прокотировать какую-то опционную серию, где в стаканах пока пусто (т.е. ориентироваться не на что), ему же придется как-то «угадывать всю форму распределения»? Или ни один ММ в пустой серии не выставиться, будет ждать пока стаканы более-менее заполнятся заявками?

Насчет торговли фьючом — это ведь частный случай торговли опционами, т.е. и там тоже желательно прогнозировать распределение целиком. Ниже 2 примера, доказывающие (имхо) что даже в линейной торговле угадывать только направление — мало.

Не суди и не судимым будешь.

Не предсказывай рынок и не будешь ошибаться.

on the Distribution of Future Interest Rates, Douglas T. Breeden and Robert H. Litzenberger. Там естественным образом появляются функции полезности, т.е., фактически, речь идет о текущей позиции рынка и о том на сколько болезненно для рынка в целом то или иное движение БА. Ещё на эту тему делал сообщение М. Буев на семинаре у К. Ильинского.

А нет ли ссылки на семинар Кирилла Ильинского, где было упомянутое сообщение Максима Буева?

yadi.sk/d/AfR2KH4bhkPuL

Спреды, видимо?

Основная проблема тут — найти такую модель, которая стабильно точнее предсказывает будущую цену (на экспу или только на dT вперед), чем рынок. Может это и невозможно.

Если есть уровни и вероятности для каждого (т.е. цена будет в таком то канале с вероятностью 60%, внутри более широкого канала с вероятностью 90% и т.д.), то это фактически и будет задавать распределение.

А если простой трейдер дает простой прогноз, например: «с вероятностью 60% БА вырастет через dT», то и тут желательно уточнить распределение. Два примера:

1. С вероятностью 60% БА вырастет на 1п, с вер-тью 40% упадет на 1п. Матожидание +0.2п -> нужно покупать БА на 1/5 от счета.

2. С вероятностью 60% БА вырастет на 1п, 40% БА упадет на 2п. Матожидание -0.2п -> нужно продавать БА на 1/10 от счета.

Получается, что с одной и той же вероятностью на рост, но с разными распределениями — совсем разные рекомендации на направление и объем позы.