офз

Новые минимумы в ОФЗ. Практические советы облигационным инвесторам.

- 14 мая 2024, 08:51

- |

Минфин вчера объявил

об эмиссии новых выпусков ОФЗ:

26245 с погашением в сентябре 2035 г. на 500 млрд. рублей

26246 с погашением в марте 2036 г. на 750 млрд. рублей

26247 с погашением в мае 2039 г. на 750 млрд. рублей

26248 с погашением в мае 2040 г. на 750 млрд. рублей.

Ставка купонов по выпускам 2035-2036 г. — 12%, по 2039-2040 г. — 12,25% годовых.

Новые выпуски могут быть предложены инвесторам уже завтра.

ОФЗ отреагировали на новость распродажей. Например, 10-летний выпуск упал сразу на 1% до очередного минимума — 66,4% от номинала.

Обосновано ли падение и стоит ли выкупать очередное дно?

Купонная ставка 12-12,25% позволяет Минфину экономить на процентных расходах, по крайней мере, в краткосрочной перспективе по сравнению с флоутерами и короткими выпусками. Надежды участников рынка, что в Минфине «осознают» дороговизну привлечения через длинные выпуски с учетом прогноза снижения ключевой ставки прекратят их размещать, не оправдались.

Это означает, что давление со стороны первичного рынка не ослабнет в ближайшее время.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 19 )

Ничего хорошего об ОФЗ и от ОФЗ

- 14 мая 2024, 07:13

- |

3 недели назад мы писали, что всплеск в котировках ОФЗ похож на просто всплеск. А затем 26 апреля ЦБ не только сохранил ключевую ставку на 16%, но и на словах сократил маневр для ее снижения в обозримом будущем.

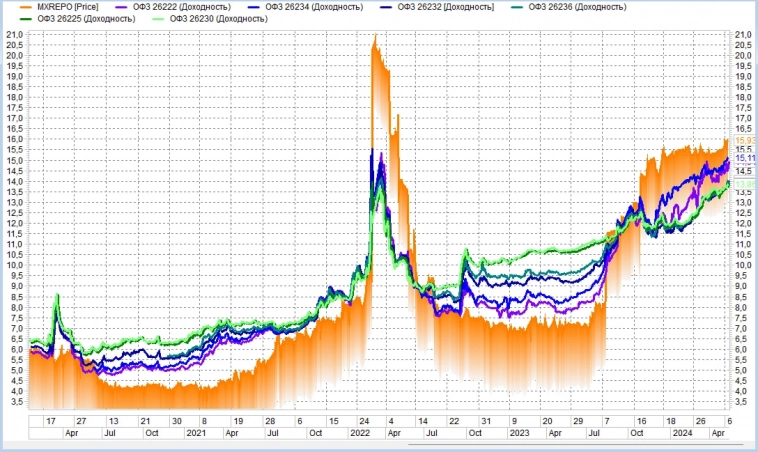

Мы оказались правы, что не добавляет радости. ОФЗ вернулись к погружению (см. динамику Индекса гособлигаций RGBI 👇, нижняя часть — индекс полной доходности, включая купоны). В ответ на очередную жесткость регулятора еще и денежный рынок (однодневные сделки РЕПО с ЦК, оранжевая линия на графике доходностей) пошел вверх. То ли отражая нехватку денег на торгах, то ли потерю надежд на их дешевизну.

Надежды дешевизну и смягчение долго питали и ОФЗ. Оставляя доходности госбумаг относительно невысокими (13,8-15,5% по разной длины ОФЗ сейчас – тоже немного) и создавая опасность роста этих доходностей и падения котировок в будущем. С конца апреля у прикладного будущего новый этап.

В нашем чате возникают вопросы, где же пик ОФЗ-доходностей? Универсальный ответ: если не понимаете, что происходит на рынке (мы чаще не понимаем), ставьте на тренд. В случае с госбумагами есть тренд снижения котировок и роста доходностей.

( Читать дальше )

Ключевая ставка в 17% как рабочий вариант и сигнал от ЦБ для инвесторов в девелоперов.

- 13 мая 2024, 21:08

- |

Как и говорилось на пресс-конференции ещё 26 Апреля ЦБ рассматривал два варианта:

• Сохранение КС на уровне 16% годовых.

• Повышение КС до 17% годовых.

Непонятно почему СМИ и блогеры преподносят эту информацию как что-то новое (рис 1). Пресс-конференцию ЦБ не смотрят коллеги? А зря )

У RGBI сегодня одно из самых сильных падений за один день. Сильней индекс падал только 15 марта (день выборов)

Интересно другое.

Один из основных аргументов за сохранение ключевой ставки на уровне 16%:

• Ряд факторов может поддержать процесс дезинфляции во второй половине года. В частности, сворачивание с июля программы безадресной льготной ипотеки.

Т.е. ЦБ прямо говорит, что ждёт сворачивания безадресной льготной ипотеки. Т.е. не так как в конце 2022, когда ждали-ждали, что закончиться льготная ипотека, а потом продлили, расширили и в итоге ещё больше дали субсидий. Разбирали это в посте "Льготная ипотека была, есть и будет". Т.е. уже заложено в планах сворачивание. Само собой останется льготная семейная ипотека (Нацпроект «Демография» никуда не уходит), но пересмотр условий для более «адресной» программы это данность.

( Читать дальше )

Краткий пересказ Резюме обсуждения ключевой ставки Банка России с комментариями

- 13 мая 2024, 20:48

- |

• Сохранение ключевой ставки на уровне 16,00% годовых (снижается много компонентов инфляции, временной лаг от прошлого повышения КС еще не вышел, сворачивание безадресной ипотеки во II полугодии, возможно повышается потенциал экономики)

• Повышение ключевой ставки на 100 базисных пунктов, до 17,00% годовых (ужесточение на рынке труда, повышение кредитной и инвестиционной активности вопреки высокой ставке, рост зарплат, подогреваемый бюджетными расходами, дезинфляция может прекратиться; эластичность спроса по ключевой ставке снизилась, поэтому нужно повышать сильнее, чтобы добиться результата, нейтральная ставка может быть значимо выше 6-7%)

Был рассмотрен альтернативный сценарий, в котором происходит дальнейшее нарастание напряженности на рынке труда, продолжается или ускоряется рост потребительской, инвестиционной и кредитной активности. Положительный разрыв выпуска в 2024 году не закрывается, а дезинфляция существенно замедляется. Этот альтернативный сценарий для возвращения инфляции к цели потребует повышения ключевой ставки. Большинство участников согласились, что в настоящее время нет оснований рассматривать данный сценарий как базовый.

( Читать дальше )

Доходность у облигаций. Какая бывает и как ее рассчитать

- 13 мая 2024, 20:29

- |

Облигации — это на первый взгляд очень простой, хотя на самом деле очень интересный инструмент со множеством нюансов. Ранее я простым языком рассказал про тонкости оферты и амортизации облигаций, а также о том, как некоторые компании пользуются моментом, чтобы узаконенно «развести» держателей своих бондов на деньги.

🤑А теперь давайте обратим внимание на ещё один немаловажный (а точнее, САМЫЙ важный для любого инвестора) параметр - доходность. В конце концов, все мы (и я тоже) покупаем бонды с главной целью — подзаработать на них как можно больше!

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

💰Доходность облигаций — это величина прибыли, которую инвестор получает в результате вложения своих денег в ценную бумагу. Она рассчитывается в процентах. Понятно, что в итоге чем этих процентов больше — тем лучше для нас, держателей облигаций. Прибыль инвестора в конечном итоге складывается из купонных выплат и переоценки тела (если облигация при покупке стоила дешевле, чем при продаже/погашении).

( Читать дальше )

ЦБ vs Инфляция. Кто побеждает?

- 13 мая 2024, 18:45

- |

Из статистики мы видим, что такого давления на курс рубля, как в конце 2023 года уже нет. Курс полностью под контролем. Мы вернулись в старую реальность когда рубль медленно обесценивается, НО что важно меньше чем ставка ЦБ. Т.е. иностранная валюта остается инвестиционно не привлекательной.

Это дает основания для аналитиков ставить цель по инфляции в этом году на уровне около 5%. На текущий момент в годовом выражении инфляция составляет 7,6%. Его снижение ожидается во втором полугодии.

Ждем крайне медленное снижение ставки, которое положительно скажется на дивидендных $LKOH $SBER $SNGSP и закредитованных $AFKS $MTSS компаниях.

&Антикризисная Россия &Компании роста RUB

Рубрика #выжимки

Самое важное из исследования 'Ситуация с инфляцией' от ЦЕНТР МАКРОЭКОНОМИЧЕСКОГО АНАЛИЗА И КРАТКОСРОЧНОГО ПРОГНОЗИРОВАНИЯ.

Прошедший год, с точки зрения оценки инфляции, был и очень неоднороден, и очень «сюжетен».

( Читать дальше )

📉 Индекс RGBI установил новый минимум с марта 2022 года, сегодня произошло сильнейшее падение за месяц после ястребиных заявлений ЦБ

- 13 мая 2024, 18:11

- |

Причина падения в ястребиных заявлениях ЦБ, также сегодня Минфин анонсировал новые выпуски ОФЗ.

ЦБ отметил факторы, которые могут замедлить снижение инфляции.

Во-первых, не наблюдалось ожидаемого при произошедшем ужесточении денежно-кредитных условий охлаждения потребительской активности и кредитования. Во-вторых, сохранились высокие темпы роста цен в сегменте рыночных услуг, в котором устойчивая инфляция, связанная с фактором спроса, проявляется наиболее явно. В-третьих, более существенный вклад в дезинфляцию в марте внесли не устойчивые, а волатильные компоненты, в частности тепличные овощи. Снижение цен на них в марте нетипично и могло быть связано с теплой погодой.

Выводы для денежно-кредитной политики и решение по ключевой ставке:

👉 Однозначного суждения о том, что требуется снижение или повышение ключевой ставки, сделать пока нельзя.

( Читать дальше )

В ожидании девальвации.

- 13 мая 2024, 17:15

- |

Считаем при стабильном рубле. 92-95. Получаем 30млрд$. Под ставку в 14% годовых и выше.

Ещё раз !30млрд$ под 14 годовых! Это реально?

Или другой вариант: девальвация рубля на величину ставки. И тогда те же 30ярдов под 0 годовых. Не забываем и про обслуживание старых долгов. Бюджет не резиновый.

Что бы выбрали вы?

Новые выпуски ОФЗ 13.05.2024

- 13 мая 2024, 15:18

- |

Новые выпуски ОФЗ

Минфин РФ объявил о регистрации 4х новых выпусков ОФЗ: 26245, 26246, 26247 и 26248. Суммарный объем — 2 750 млрд руб. по номиналу.

«Министерство финансов Российской Федерации информирует, что с 15 мая 2024 года на аукционах Минфина России будут доступны облигации федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26245RMFS (с погашением в сентябре 2035 г.) объеме по 500.0 млрд. рублей по номинальной стоимости, а также выпусков № 26246RMFS (с погашением в марте 2036 г.), № 26247RMFS (с погашением в мае 2039 г.) и № 26248RMFS (с погашением в мае 2040 г.) в объеме по 750.0 млрд. рублей по номинальной стоимости каждый.»

Ставка купона по выпускам 26246 и 26246 установлена на уровне 12%, по выпускам 26247 и 26248 — 12.25%. Ранее максимальный купон был по выпуску 26244 — 11.25%.

Давление на дальний конец кривой усилится. Все выпуски более 10 лет, что согласуется с планом Минфина занять 700 млрд руб. в текущем квартале на срок, опять же, более 10 лет.

t.me/DolgosrokInvest

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал