инвестиции

Как избежать ошибок новичков в инвестициях

- 10 мая 2024, 18:15

- |

Когда новичок приходит на рынок ценных бумаг, то вначале он ничего о них не знает. При этом он даже не предполагает, что знать нужно не только про акции, но и про компании, новостной фон и т.д.

Когда мы рождаемся, у нас есть учителя — наши родители. Потом наше окружение и новые учителя в детском саду, а потом и школе. Если повезло, мы с вами продолжаем учиться в различных учреждениях. И так каждый раз у нас есть учителя. Но и это не главное. Часть знаний мы берём из учебников — книг. В результате привыкаем к этому и знаем, что через книги учиться долго, сложно, нудно. По крайней мере для большинства. Посему человек старается сократить путь.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 7 )

Глава Транснефти пообещал дивиденды выше, чем в прошлом году. Но есть ли предпосылки для этого?

- 10 мая 2024, 14:00

- |

🛢 Рынок внезапно отреагировал на заявление главы компании о том, что дивиденды за 2023 г. будут выше, чем в 2022 г. Помимо этого, Токарев также подтвердил, что обсуждается вопрос о переходе Транснефти на выплату дивидендов 2 в год. Если рассматривать отчёт компании, то вырисовывается картина с двухзначной дивидендной доходностью, но и риски имеются.

FCF за 2023 г. — 224₽ млрд, это около 309₽ на акцию, в принципе FCF хватает на дивиденды и на гашение долга. Если рассматривать див. политику компании, то предполагается выплата дивидендов в размере не менее 50 % от нормализованной ЧП по МСФО. Поэтому необходимо считать скорректированную прибыль. Большой вопрос, как компания скорректирует ЧП. FCF хватает, если отнять гашение долга (погасили 85₽ млрд), то выйдет порядка 191₽ на акцию (11,6% див. доходности). За 2022 г. заплатили ~166₽ на акцию, но это дало 11,88% див. доходности.

А теперь про риски компании:

⛔️ Продажа нефти китайцем по ВСТО (труб. система) не несёт никакой прибыли (Транснефть — агент с 0 маржей, прибыль достаётся Роснефти и др.).

( Читать дальше )

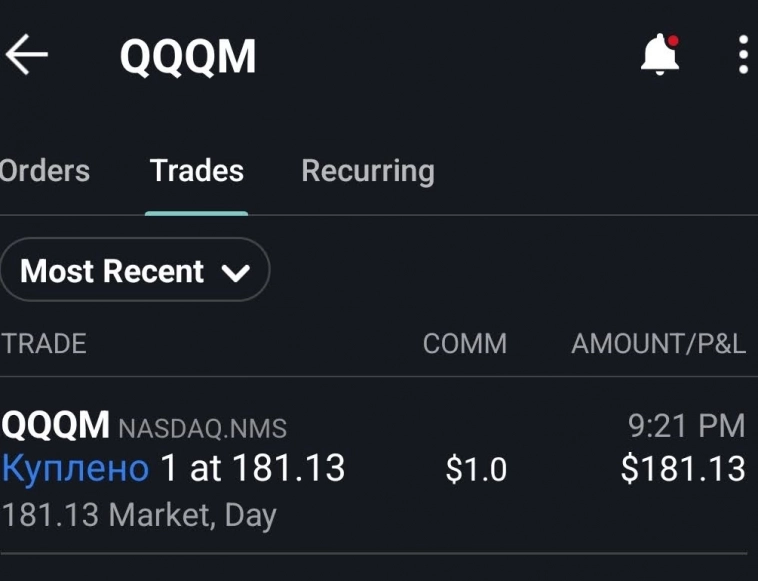

Новый эксперимент с международным портфелем. Покупаю Наждак!

- 10 мая 2024, 12:09

- |

Как говорил герой Макконахи в “Волк с Уолл-Стрит” — “новые ситуации, новые акции”.

Итак, основа моего американского портфеля — VOO, т.е. etf на S&P500. Растет со всем рынком, падает тоже со всем рынком.

Конечно, есть акции/фонды, которые приносят жирные дивиденды, например BTI (дивдоха 9.69%), PDI (дивдоха 16.65%) и другие.

Есть банки (купленные на заливе в прошлом году), есть и полупроводники — NVDA, AMD, TSM итд, есть фарма — NVO, PFE, есть технологичные монстры вроде TSLA, AMZN итд.

Новая идея — регулярная покупка индекса на 100 самых популярных технологичных акций, т.е. NASDAQ-100. Был выбор, что покупать — QQQ (старейший индекс) или QQQM (более новый аналог старейшего индекса, стоит дешевле и чуть ниже комиссия).

Для себя выбрал QQQM. Буду покупать его несколько раз в год по текущим ценам. Некоторые аналитики считают, рынок неоправданно дорогой, особенно технологический сектор. Еще вот-вот и рухнет.

Посмотрим! Буду регулярно делиться информацией, что происходит с портфелем. Как сказал бы Талеб — “шкура в игре”.

( Читать дальше )

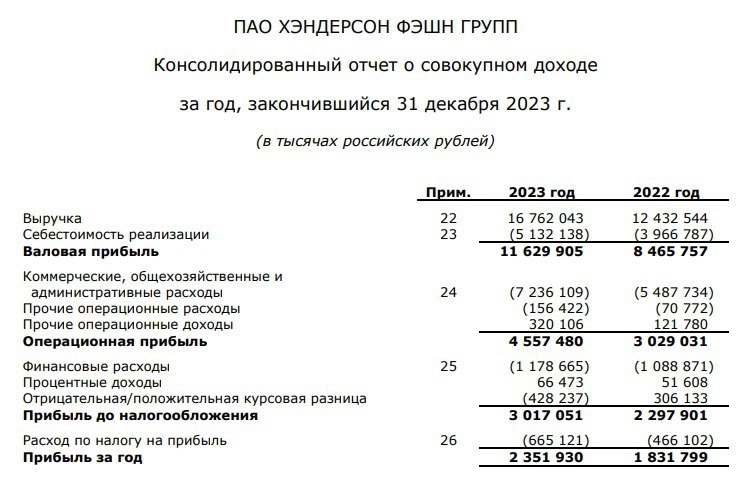

🎩Henderson. Прибыль растет.

- 10 мая 2024, 10:03

- |

◽Выручка: 16,8 млрд руб. (+35,5%)

◽Себестоимость: 5,1 млрд руб. (+27,5%)

◽Скорр. EBITDA: 4,5 млрд руб. (+45,2%)

◽Чистая прибыль: 2,4 млрд руб. (+33,3%)

◽Чистый долг: -0,5 млрд руб. (Чистый долг 2022 г.: 3,9 млрд руб.)

🔸Выручка CAGR 2020-2023 гг.: 35,2%

🔸Собственный капитал: 7,8 млрд руб. (х 2,6)

🔸Денежные средства и их эквиваленты: 2,6 млрд руб. (х 4,3)

📊Показатели за 1 квартал 2024 года:

Выручка: 4,4 млрд руб. (+35,2%):

🍰розничные салоны: 3,51 млрд руб. (+31,3%)

🍰выкуп доставленных интернет-заказов в салонах: 0,47 млрд руб. (+48,9%)

🍰интернет-магазин Henderson: 0,07 млрд руб. (+45,6%)

🍰маркетплейсы: 0,35 млрд руб. (+59,7%)

Торговых площадей: 51,7 тыс. м кв. (+25%)

📈Онлайн продажи в 1 квартале увеличились на 52%, а их доля составила 20,4%.

⚖️Курсовая разница в 2023 г. составила -0,4 млрд руб., а в 2022 г. данный показатель был равен 0,3 млрд руб.

🏘️Активы в форме права пользования составили 6,6 млрд руб. (+26,9%). В данные активы включаются в том числе арендованные здания.

📉Компания в 2023 году существенно снизила показатель чистого долга и сделала его и чистый долг/EBITDA отрицательными.

( Читать дальше )

Инфляция в начале мая ускорилась, это было ожидаемо. Годовая инфляция превысила 7,8%, как выйти на цель регулятора в 4,3-4,8% непонятно

- 10 мая 2024, 09:12

- |

Ⓜ️ По последним данным Росстата, за период с 3 по 6 мая индекс потребительских цен вырос на 0,09% (прошлые недели — 0,06%, 0,08%), с начала мая 0,10%, с начала года — 2,48% (годовая — 7,81%). За 4 дня в мае ИПЦ показал ошеломляющие цифры, тогда как прошлый подсчёт за 10 дней ввиду праздников показал всего 0,06% (во многом это связано с сезонностью по овощам, огурец и помидор дешевеет, но аномально снизились цены и на авиабилеты, уже на этой недели всё пришло в норму, цены на авиабилеты вновь поднялись, показывая до этого ежемесячный рост). Прошлогодние темпы в мае мы уже превысили, тогда за период с 3 по 10 мая ИПЦ вырос на 0%, а с начала мая рост составил 0,05%, с начала года — 2,48%. Выйти на цель регулятора в 4,3-4,8% к концу года будет трудно (можно подобрать слово невозможно), есть множество факторов, которые влияют на темпы инфляции:

🗣 Большой вопрос, как регулятор пересчитает месячную инфляцию апреля (недельная получается — 0,42%), уже 3 месяца подряд цифры выходят выше недельных (январь месячная — 0,86%, недельная — 0,67%, февраль месячная — 0,68%, недельная — 0,60%, март месячная — 0,39%, недельная — 0,31%).

( Читать дальше )

Крипта&акции

- 09 мая 2024, 18:05

- |

Инвестировать в крипту тоже спорный момент, так как это не даёт пассивного дохода.

Вообщем мое мнение на спекуляции (любые) — не стоит тратить свое время. Только инвестиции рулят. 5 минут затрат в месяц, чтобы раскидать свою ЗП по эмитентам и иногда почитать про новости IPO. Все!

Съемки шоу для канала «Вредный Инвестор»

- 09 мая 2024, 14:01

- |

12.05 в 18:00 состоятся съемки шоу для канала «Вредный Инвестор»!

Тема: «ОМЗ» и «Европейская Электротехника».

В гостях ждем представителей компаний.

Продал НМТП. Див. доходность не впечатляет, для роста цены акции нет триггеров, по сути сейчас "справедливая" стоимость актива

- 09 мая 2024, 13:48

- |

🚢 Если отталкиваться от сегодняшней цены акции, то я бы уже не стал набирать позицию. Свои покупки данного актива я прекратил, когда цена перешагнула 11₽, уже тогда понимал, что если подойдём к 12₽, то по сути преодолеем «справедливую» стоимость актива, конечно, для дальнейшего роста нужны были триггеры (поэтому, так важно следить за отчётностями эмитента и корпоративными новостями). Вынос к 17₽ «психологически» был стёрт из памяти, тогда, казалось, что отчётность даст какой-либо ответ на данное действие рынка, но он же иногда бывает не логичен? (все мы хороши задним умом, знал бы отчётность за 2023 г. и ситуацию с нефтепроводом Дружба, продал бы по 17₽, какой-никакой опыт). Почему всё-таки решил продать? Ответ кроется в отчётности эмитента за 2023 г.:

🛳 Компании мешают кредиты, номинированные в валюте, это влияет на доход от курсовых разниц, в 2023 г. — 1₽ млрд (годом ранее 4₽ млрд, но стоит отметить, что головная компания от них избавилась полностью, а сама группа погасила краткосрочные, остались долгосрочные).

( Читать дальше )

Что произошло с РФ рынком за прошедшую торговую сессию?

- 08 мая 2024, 19:04

- |

ММВБ 8 Мая закрытие.

🧐 На открытии индекс пошел закрывать гэп, который он сотворил из за Лукойла. Один гэп закрыл и даже наклонный уровень сопротивления пробил, что очень даже хорошо, однако с сегодняшнего открытия он сделал еще один гэп, который так и не закрыл.

Понятное дело, что гэпы далеко не обязательно должны закрываться, однако тут было бы шикарно закрыть его для, того чтобы спокойно продолжить тренд на повышение.

📝 Поэтому, отсюда Я могу спокойно предположить, что локально индекс пойдет на небольшую коррекцию, до уровня 3427, тем самым перекроет гэп, после чего может продолжиться рост до следующего уровня сопротивления 3444, а дальше уже посмотрим.

Сильно далеко загадывать не хочу, так как вероятность пойти повыше у него есть, но не настолько большая, чтобы сломя голову лететь набирать позиции, да и Лукойл, без которого рынок не может, чувствует себя мягко говоря не очень, в большей части просматривая на снижение.

👁 Горизонт планирования небольшой, ибо стоит быть на чеку. В текущем рынке, самый классный стиль торговли именно интрадей, ведь например сегодня рынок стоял на месте, а НМТП дал процент. Приятно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал