Акции РФ

Моя обновлённая стратегия по портфелю дивидендных акций

- 14 мая 2024, 07:36

- |

В конце прошлого года я сформулировал план по инвестиционному портфелю, который включал в себя доли акций, облигаций, недвижки и депозитов. Но план на то и план, чтобы его менять. Поэтому приходится переобуваться на лету и вносить заплатки. Итак, у меня есть новая тактика, которой я придерживаюсь.

Как вы знаете (а если не знаете, то знайте же), я исключил из своего портфеля акции Газпрома. Ещё немного ранее я его переносил из первой корзины акций во вторую. Теперь на его месте образовалась пустота, которую нужно заполнить. Представляю обновлённый целевой состав портфеля.

Акции — 40% в биржевом портфеле

У меня в портфеле в основном дивидендные акции из Индекса Мосбиржи.

- Лукойл, Новатэк, Совкомбанк, Роснефть и Сбер — по 10% портфеля акций (по 4% от биржевого портфеля).

- Татнефть, Северсталь↑, Магнит, Газпром нефть и Яндекс — по 5% портфеля акций (по 2% от биржевого портфеля).

- ФосАгро, НЛМК↑, Алроса, Ростелеком, Интер РАО — по 3% портфеля акций (по 1,2% от биржевого портфеля).

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 12 )

Разрушители акционерной стоимости или кидок миноритариев в Yandex

- 13 мая 2024, 23:57

- |

Сегодня миноритариев Яндекса кинули цинично и подло, скрываясь в своих документах за формулировками «предложение», а не оферта и вместо акционерам — «некоторым акционерам». Это чётко и холодно выверенные юристами формулировки, дабы никто не пришёл с претензиями в МКПАО или УК, согласно законодательству об акционерных обществах. Ведь господа в пиджаках оплатили юристов и планируют получить что хотели — полный контроль над лучшим ИТ активом в российской юрисдикции с монопольным положением во всех сегментах за мелкий прайс.

( Читать дальше )

🗿 Бесплатные деньги забирать будете?

- 13 мая 2024, 17:03

- |

На майских, надеюсь, все успели отдохнуть и набраться сил — дальше работать и активнее прежнего.

Перед выходом на выходные, 30 апреля в канале я публиковал четыре идеи для самостоятельной торговли. Начну с их обновления, так как некоторые сохраняют актуальность.

✅ АФК Система. Обновить — обновили, да тройку не дали. Будем считать, что здесь сигнала не было.

🔸 Башнефть. Здесь коррекция продолжилась, а точку входа можно перенести. С учетом продолжающейся коррекции, соотношение прибыли к риску выше в новой сделке

( Читать дальше )

5 идей в российских акциях. Ставка на нефть

- 13 мая 2024, 16:00

- |

Рекомендация есть

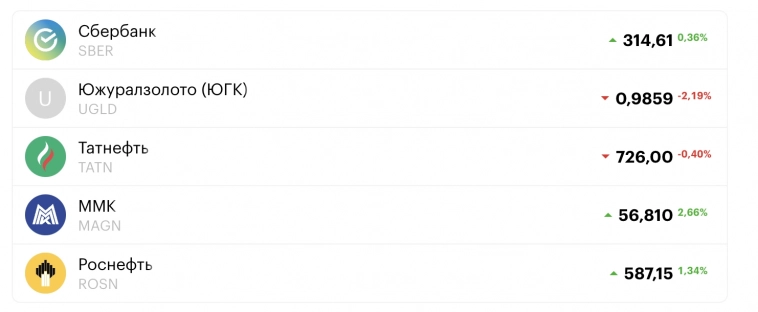

Акции Сбербанка остаются одной из наиболее понятных и привлекательных бумаг на рынке. Банк рекомендовал дивиденды за 12 месяцев 2023 г. в размере 33,3 руб. на акцию (50% от чистой прибыли по МСФО) — в соответствии с дивидендной политикой. Выплата соответствует 10,6% дивдоходности — высокий уровень для голубой фишки.

У Сбербанка исторически низкая стоимость фондирования, из-за этого в период роста ставок он может чувствовать себя чуть лучше банковского сектора в целом. Глава Сбера Герман Греф отметил, что ожидает дальнейшего роста прибыли по итогам 2024 г., то есть крупные дивиденды не станут разовой историей.

Сбербанк-ао. Взгляд БКС: «Позитивный». Цель на год 410 руб. / +30%

Высокие цены на золотоВ свете высоких цен на золото стоит обратить внимание на акции ЮГК. C начала года драгметалл прибавил в цене почти 14%. Среднесрочные ожидания по ценам умеренно позитивные — поддержку котировкам будут оказывать ожидания смягчения монетарной политики ФРС.

( Читать дальше )

Снова купил дивидендных акций! Портфель приближается к 4 млн рублей.

- 08 мая 2024, 12:37

- |

Сегодня получил очередную зарплату и большую её часть отправил на брокерский счет. В данной статье покажу как выглядит мой текущий инвестиционный портфель спустя 4 года и 2 месяца инвестирования, какие акции я купил и какая сейчас у меня «дивидендная зарплата».

Мой портфель

Я использую дивидендную стратегию, трейдингом не занимаюсь, все покупки акций совершаю с целью держать бумаги долго (мой горизонт инвестирования лет 15), поэтому изначально стараюсь выбирать качественные компании с хорошим потенциалом роста котировок на будущее и, самое главное, стабильными и щедрыми дивидендами.

На данный момент мой портфель выглядит так:

( Читать дальше )

Портфели БКС. Включаем Норникель в корзину аутсайдеров

- 08 мая 2024, 10:26

- |

Текущая некоторая слабость на рынке, скорее всего, не развернет основной восходящий тренд, а просто даст возможность отчасти снять перекупленность, которая образовалась в апреле. Вероятно, в мае индекс МосБиржи будет показывать боковую динамику.

Главное

• Краткосрочные идеи: замена в аутсайдерах — включаем Норникель. Новая бумага заменила Транснефть-ап.

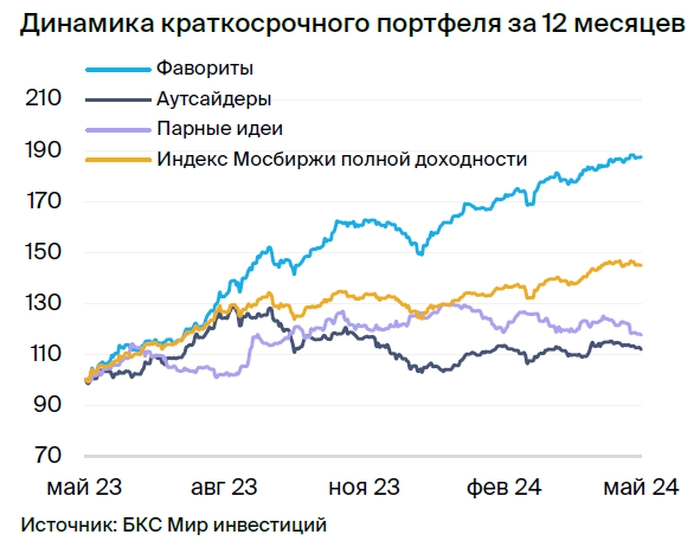

• Динамика портфеля за последние три месяца: фавориты выросли на 9%, индекс МосБиржи — на 6%, аутсайдеры скорректировались чуть более чем на 1%.

Краткосрочные фавориты

• ЛУКОЙЛ / Татнефть — текущая конъюнктура позитивна для дивдоходности обеих компаний.

• Сбербанк — фундаментально сильная история, дивидендный потенциал.

• Магнит — возврат к выплате дивидендов на постоянной основе позитивен для компании.

• Северсталь — дополнительные дивиденды и сезонный рост спроса на сталь поддержат бумагу.

• ТКС Холдинг — потенциальная интеграция с Росбанком позволит усилить рыночные позиции.( Читать дальше )

Что произошло с РФ рынком за прошедшую торговую сессию?

- 07 мая 2024, 20:15

- |

ММВБ — Закрытие. Как оно все было?

🐳 Как Я и рассказывал в сегодняшнем видео, Лукойл открылся четко на уровне поддержки и уже на открытии сделал див гэп меньше, чем сами дивиденды. Из за этого индекс открылся чуть выше 3400, а именно на 3405, после чего его выкупали по самое закрытие, так еще и на вечерней торговой сессии.

На основном индексе Мосбиржи сегодняшний гэп еще не закрылся, но судя по вечерней сессии ММВБ настроен завтра его закрывать.

🤝 Следовательно, поэтому отсюда Я могу предположить, что далее скорее всего продолжится рост до следующего уровня сопротивления по индексу, который приходится на 3440, так как именно там находится следующий, наклонный уровень сопротивления, после чего может начаться небольшая фиксация по индексу перед выходными. Все таки сейчас торгуют одни физики, а значит эта логика имеет право на существование.

🧐 Подводим итог. Смотрим на завтрашню реакцию индекса на уровень 3440, а дальше уже смотрим по ситуации, как всегда в вечерних обзорах индекса.

( Читать дальше )

🔥Могли упасть еще ниже. Итоги 7 мая на Московской бирже

- 07 мая 2024, 19:02

- |

Сегодня у нас типичный пример хорошего дня на фондовом рынке для долгосрочного инвестора, когда большинство акций растут в своей цене, но все они не смогли превзойти давление главного тяжеловеса рынка, что в итоге привело к снижению индекса Московской биржи на 📉-0,25% до 3427,61 пункта. Утешает только одно, что это снижение было ожидаемым.

Да, лидер падения Лукойл 📉-3,7%, акции которого сегодня торгуются без дивидендной нагрузки в размере 498 рублей на одну акцию. Дивидендная доходность на вчера составляла 6%, а это значит, что компания уже закрыла третью часть гэпа. Технически все всё понимают, но минус есть минус.

В лидерах роста акции Транснефть. Руководитель компании сделал заявление о том, что в ближайшее время совет директоров даст рекомендацию по дивидендам и эти дивиденды будут «неплохими». Всегда приятно смотреть за ростом акций, находящихся в своем портфеле, особенно если их рост составил 📈+3,0%.

Активно закрывает дивидендный гэп Банк Санкт-Петербурга 📈+2,9%. Вчера акции банка ушли в техническую коррекцию, а сегодня уже отыграли половину просадки, несмотря на перегретость. Инвесторов ждут дивиденды в размере 23,37 рублей па одну обыкновенную акцию.

( Читать дальше )

Газпром рано хоронить

- 06 мая 2024, 21:28

- |

#ГАЗПРОМ

Таймфрейм: 1D

Изучил для вас фундаментал по убыткам газпрома. Если кратко, это фиксация убытков по украденным у корпорации активам. Зарубежные нефтегазовые компании тоже попадали в такие ситуации, иногда им даже приходилось продавать сырье в минус.

У газмяса же в отчете речь идет про разовым убыток, а не про операционные (текущие) убытки. При этом, в КНР газа поставляется больше чем когда либо, внутренний рынок ставит рекорды за рекордами по потреблению газа, запускаются новые проекты в Центральную Азию, и… Европа каждый из четырёх месяцев 2024 года потребляет больше газа по трубе, чем в эти месяцы 2023 года. И это не говоря уже про проекты в Южной Африке и других удаленных уголках мира.

При всём при этом, Германия, основной потребитель газа до 2022 года, вошла в рецессию, и Европе в целом нужно на 100-120 млрд кубов газа теперь меньше, чем в доковидное время. Из-за этого фундаментального фактора, из-за падения спроса, газ сам по себе сейчас очень дешев.

Но так будет не всегда: будут и холодные зимы, и новые энергетические кризисы, и промышленный рост мировой экономики. Поэтому сейчас и далее, пока газпром стоит ниже 200 рублей, я буду набирать его в свой долгосрочный пенсионный портфель на профит с трейдинга другими активами. Цель х2 на дистанции в пару-тройку лет, если только БП не накроет…

( Читать дальше )

ТОП-5 акций малой и средней капитализации по версии ВТБ

- 06 мая 2024, 19:59

- |

Тут брокер ВТБ (в котором у меня кстати сразу 3 счета: ИИС, обычный брокерский счет и отдельный субсчёт, на который перекочевали все мои замороженные ещё в феврале 2022 года иностранные активы) прислал мне на почту интересную подборку акций. Называется эта подборка интригующе: «Акции средней и малой капитализации — источник повышенной доходности».

Хмм, подумалось мне. Повышенной доходности… или всё таки повышенной опасности? Ну ладно мне прислал — я всё-таки трижды квал, уже закаленный многолетними биржевыми испытаниями, просадками по 95% и заморозками всего и вся. А насколько такие подборки безопасны для неокрепших умов молодой хомячьей поросли, которая еще не успела изучить все хитрости брокеров и слепо верит им на слово? Давайте разбираться.

Подпишитесь на мой авторский телеграм-канал, чтобы быть в курсе самых интересных биржевых новостей и стратегий.

⚓НМТП (NMTP)

Крупнейший портовый оператор, осуществляющий свою деятельность в Новороссийском морском порту.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал