Избранное трейдера igorwolf

ФосАгро отчиталась за I кв. 2024г. — экспортные пошлины продолжают проедать FCF, как итог дивиденды заплатят в долг. Повышение НДПИ — выход.

- 30 мая 2024, 14:17

- |

🌾 ФосАгро отчиталась за I кв. 2024 г. по МСФО, в данном отчёте наглядно можно увидеть, как экспортные пошлины (ввели после взлёта цен на удобрения, но вот беда, цены скорректировались) негативно влияют на компанию:

🔵 Выручка — 119,3₽ млрд (+2,7% г/г) немного подросла, отражая стабилизацию цен на продукцию и роста объёма продукции. А вот операционная существенно снизилась — 29,8₽ млрд (-37,3% г/г) из-за подскочившей себестоимости реализации — 73,1₽ млрд (-29,1% г/г), куда входит экспортная пошлина (также стоит отметить подскочившую зарплату).

🔵 Снижение чистой прибыли не должно у вас вызывать удивление — 18,7₽ млрд (-33,2% г/г). Надо отметить, что убыток по курсовым разницам сократился в 3, на это влияют долги, номинированные в валюте. Но ахово растёт обслуживания долга — 3₽ млрд (+87,5% г/г), как вы понимаете чистый долг продолжил свой рост и составил 263,8₽ млрд (+18,2% г/г), всему виной CAPEX и дивиденды. Соотношение чистый долг/EBITDA — 1,58х.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 14 )

Налоги 2025. Какой прибыли лишатся компании, какие отрасли затронет. Тут досталось даже IT

- 29 мая 2024, 01:27

- |

Только вчера утром в телеге разбирал факторы, оказывающие давление на рынок, как один из них стал более осязаем и конкретен к вечеру (пункт 3 из обсуждений)

БИЗНЕС

Нам, как инвесторам, нужно понимать что нас ждет с 1 января 2025 г., и да, тут досталось даже IT, попробуем прикинуть

Минфин подготовил и внес в правительство законопроект об изменениях в налоговой системе.

НДС остается на текущем уровне

Налог на прибыль компаний предлагается повысить с 20% до 25%.

Но какой минус по чистой прибыли получат компании с данного повышения налога?

После уплаты повышенного налога (25% вместо 20%) компания получит на 6,25% меньше ЧП

Соответственно на 6,25% меньше будут дивы у компании (если она их платит конечно =) )

Так, например, всеми любимый Сбер выплатит дивиденд уже не 33,3 руб., а 31,22 руб. на акцию.

«КУРСОВЫЕ» ЭКСПОРТНЫЕ ПОШЛИНЫ БУДУТ ОТМЕНЕНЫ С 1 ЯНВАРЯ 2025 Г

По большому счету заменили повышением налога на прибыль — более предсказуемо, также в ряде отраслей повысили НДПИ

( Читать дальше )

Минфин размещает новые ОФЗ 26245, 26246, 26247, 26248. Старые ОФЗ летят на дно

- 15 мая 2024, 08:59

- |

Несколько недель назад я говорил о том, что отскок от дна длинных ОФЗ — это по моему мнению всего лишь небольшая передышка, и что я временно прекращаю набирать позиции по дальним бумагам. Собственно так и произошло, и в мае мы сначала вернулись к мартовским минимумам, а теперь продолжаем спускаться глубже. И конца этому, честно говоря, пока не видно.

Чтобы не пропустить самое интересное и важное из мира инвестиций, подписывайтесь на мой телеграм-канал.

📉Индекс гособлигаций RGBI вчера укатали ещё почти на 1%. До пресловутых 110 пунктов — которые я давно определил для себя как «донное дно» и «критический уровень» — осталось совсем чуть-чуть. Вполне вероятно, что на этой неделе мы проколем эту психологическую отметку вниз. А там уже и до казавшихся недавно абсолютно нереальными 100 п. в теории дорога открыта...

По индексу RGBI мы достигли дна марта 2022 — но тогда была паника, и агрессивно откупать дальний конец было хорошей идеей. Сейчас паники нет — просто рынок с каждым месяцем всё яснее осознаёт, что ставки будут высокими гораздо дольше, чем изначально закладывалось в ожиданиях.

( Читать дальше )

До ЦБ с третьего раза доходит?

- 10 мая 2024, 18:45

- |

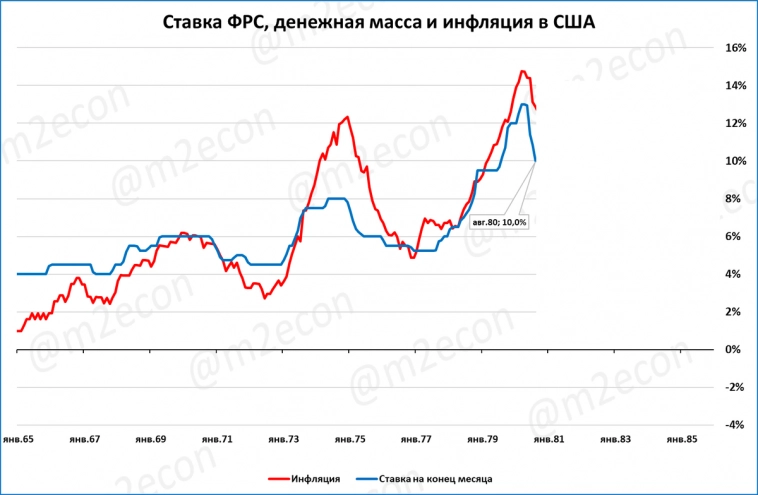

Впрочем, так доходило и до ФРС прошлого века.

Слишком ранние фанфары

В 1960-х и 1970-х годах ФРС раз за разом совершала одну и ту же ошибку: слишком рано начинала снижение ставки. Как это было, видно на графике ниже.

Когда инфляция (красная линия) начинала расти, ФРС повышала ставку (синяя линия).

Но затем ФРС повторяла одну и ту же ошибку: как только инфляция подавала первые признаки снижения, ФРС торопилась ставку снижать.

В результате инфляция не успевала стабилизироваться на низких уровнях и начинала через некоторое время расти.

Поначалу эту ошибку начал повторять и Пол Волкер, возглавивший ФРС в 1979 году. К августу 1980 года ставка была снижена с 13 до 10%.

Исправление ошибки

Но затем что-то в политике ФРС изменилось. Экономическим историкам ещё предстоит выяснить, почему это произошло, но после ошибочного снижения ставки в 1980 году, Пол Волкер ставку вновь начал повышать.

( Читать дальше )

Excel таблица для мониторинга облигационного портфеля с данными из API московской биржи

- 02 мая 2024, 23:34

- |

Сильно улучшил таблицу и добавил большое количество новых полей. Некоторые из них у меня просили уже очень давно.

В таблице реализовано:

— Краткое название бумаги

— Доходность купона в %

— Доходность купона в рублях

— НКД

— Цена бумаги в процентах

— Номинал бумаги

— Цена бумаги в рублях (смог решить вопрос с амортизируемыми бумагами)

— Дата погашения

— Дата оферты

— Доходность к оферте

— YTM

— Эффективная доходность

— G-spread

— Дней до погашения

— Дюрация

Всё это будет вам доступно лишь при введении ISIN бумаги. Реализовано много решений, которые сильно упрощают работу.

+ ко всему этому в таблице есть простенькие формулы, помогающие в подсчёте не для одной бумаги, а если их у вас множество

Сама таблица находится тут

В этой статье я разберу каждый из пунктов по отдельности, чтобы сразу ответить на все вопросы

Для большего понимания можете также заглянуть в мою предыдущую статью. В ней я подробно рассказываю как работают формулы

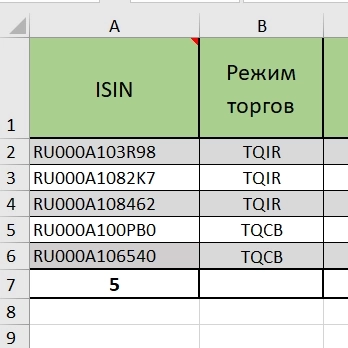

Начинаем с ISIN и режима торгов

Это два самых главных элемента, которые нужны для расчёта всех остальных формул.

( Читать дальше )

Сколько планирую заработать на дальних ОФЗ. Моя тактика

- 28 апреля 2024, 10:23

- |

Позавчера наш ЦБ в очередной раз сохранил ключевую ставку на локальном пике — 16%. И на вопросы населения — «А собственно, доколе?» — отвечает уклончиво: «Посмотрим, мол, граждане, не волнуйтесь. К осени будет видно».

🎯В период высоких ставок новыми красками начинают играть облигации, и особенно — дальний хвост кривой государственных бумаг («длинные ОФЗ»). Расскажу сегодня подробнее, на какой результат по дальним ОФЗ я рассчитываю, какой срок закладываю и какие подводные камни могут подстерегать по пути.

Ещё больше свежей аналитики по самым актуальным инвестиционным инструментам — в телеграм-канале. Подписывайтесь!

⏳Про идею с дальними ОФЗ я вещаю на канале с осени 2023 года. Ещё в октябре выходил пост "ТОП-5 лучших ОФЗ, чтобы купить на повышении ставки", где я призывал готовиться к окну возможностей в ОФЗ с большой дюрацией и давал список из 5 средних и долгосрочных бумаг.

🤔Почему сейчас может быть выгодно покупать длинные ОФЗ

📉Сейчас мы почти наверняка на пике ставок (но это не точно), и через несколько месяцев начнется снижение. Когда ставки снижаются, облигации с фиксированным купоном растут в цене.

( Читать дальше )

Возвращаем налог по убыткам прошлых лет.

- 19 апреля 2024, 00:27

- |

Посмотрите на свои справки 2-НДФЛ за прошлые года. Если по какому-либо коду дохода и соответствующему ему коду расхода стоит одинаковая сумма, скорее всего был убыток.

Звоните брокеру и просите за этот год справку об убытках.

Либо еще проще – запросите у брокера за последние 10 лет справки по убыткам.

Если такие есть, и в 2023 году по этому виду дохода получили прибыль и заплатили налог, то заполняем декларацию, отправляем ее в ИФНС на проверку и ждем поступление денег.

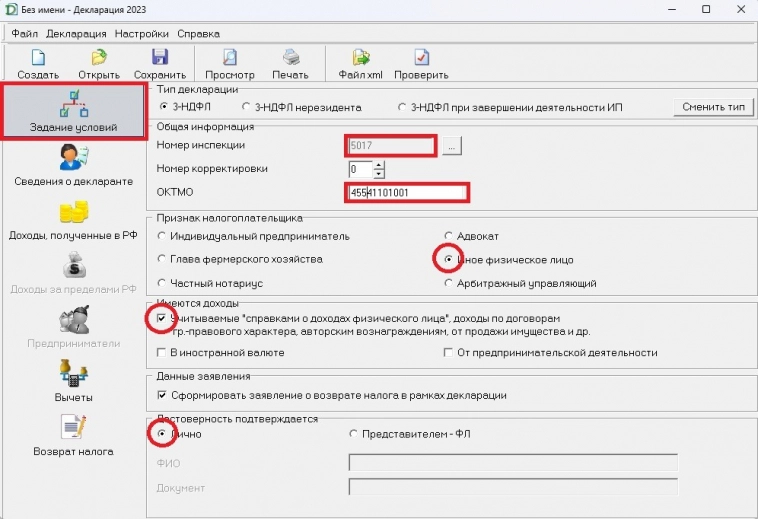

Как заполнить декларацию?

Рекомендую скачать программу «Декларация-23» на официальном сайте налоговой. www.nalog.gov.ru/rn77/program/5961249/

На первой странице декларации «Задание условий» заполняем номер ИФНС, ОКТМО.

Если не знаете, поищите в инете по своему адресу.

Признак налогоплательщика – иное физическое лицо.

Отмечаем имеются доходы учитываемые «справками о доходах физического лица».

И чтобы сразу поступили деньги на счет, без дополнительно заявления, отмечаем «сформировать заявление о возврате налога в рамках декларации».

( Читать дальше )

Фиксируем доходность на десятилетие?

- 13 апреля 2024, 09:09

- |

Друзья, приветствую. Короткая заметка по длинным ОФЗ.

В условиях, когда Минфин размещает огромные объемы облигаций, создается давление на котировки длинных ОФЗ, что приводит к весьма интересным уровням доходностей в бумагах со сроками погашения 10+ лет.

Сделал подборку из шести 10+ летних ОФЗ таким образом, чтобы можно было ежемесячно получать купоны и реинвестировать их, повышая свою доходность:

( Читать дальше )

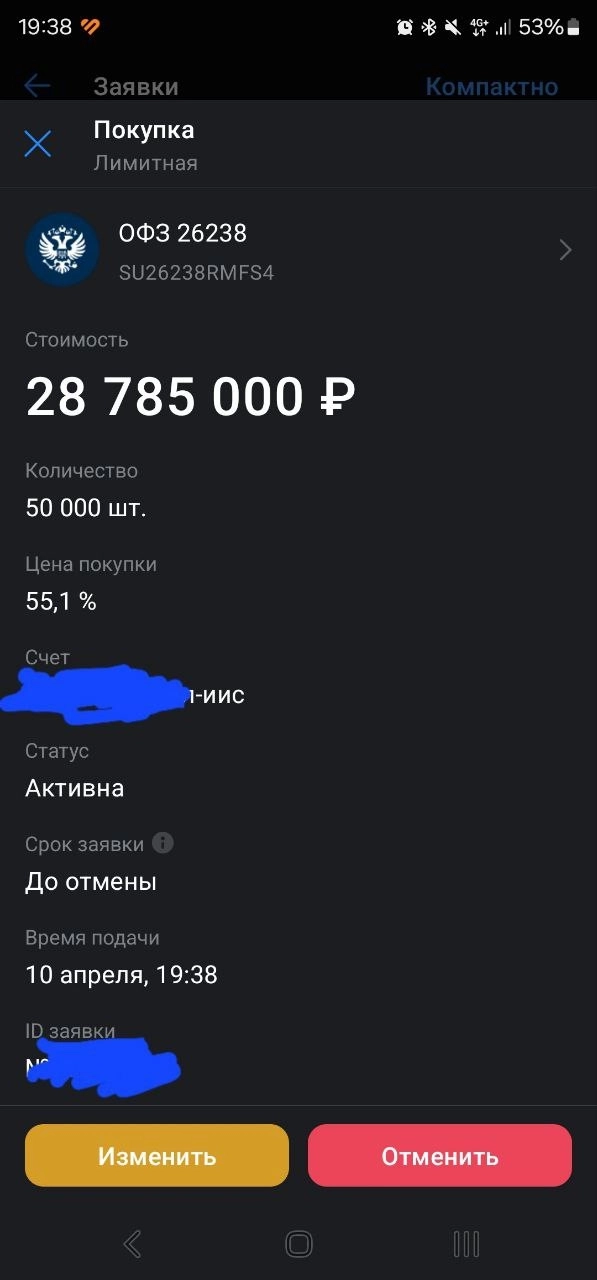

Почему ОФЗ, и почему эти?

- 10 апреля 2024, 20:27

- |

Эта облигация платит фиксированный купон два раза в год, и в конце срока гасит свой номинал.

Купон — 35,4, два раза в год… Ставка 7,08%.

Погашение 15,05,2041… Как раз буду отмечать совершеннолетие моей перелома ноги)

Поскольку ставка ЦБ щас 16, до и ОФЗ платят побольше, под 7% никто не купит — реальная доходностьв ыходит более высокой за счет того что тело стоит дешевле. Т.е в оригинальной задумке бумага стоит 1000р, это ее номинал. А по факту — как купят/продадут.

Вот щас она стоит 60% номинала, или 600р. Т.е. 70,8р в год вы имеете таки с более низкой базы, и доходность за счет этого выше. А еще — в конца, в 2041г вам вернут не 600р, а таки 1000.

Нафига это покупать на плечи, которые дороже? А цимес в том что у меня мало сомнений что доходность упадет в среднесрочной перспективе, это вполне диверсификация(не факт что она поможет, но есть расклад где — да), а при падении доходности будет расти тело облиги.

Я не знаю дно ли это, я готов докупать… Но уже немногок упил. Биток когда летом был 25, я думал что скорей всего еще дадут по 15, и докупал медленно лениво. Таки 20 оказалось дном.

( Читать дальше )

Как спастись инвестору от растущего рынка и падающей ключевой ставки

- 09 апреля 2024, 14:12

- |

Чем дольше растёт рынок, тем более вероятен неумолимый медвежий марш по депозитам инвесторов. Причём каждый рост не гарантирует коррекцию. Однако, как мы знаем, она рано или поздно случится.

С дна в сентябре 2022 года, индекс Мосбиржи вырос уже на 93%. С середины декабря 2023 года вырос на 16% и, похоже, пока не собирается останавливаться. Лукойл и ЛСР молодцы. SFI — красавцы. ВТБ — тоже есть такие акции.

Индекс уверенно показывает 10 зелёных свечей подряд за последние 10 торговых сессий:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал