SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Ильнур

Максимальный риск на сделку. Математическое обоснование.

- 11 ноября 2012, 23:06

- |

Тут у товарища d_d возник вопрос, какой мастью капитала максимально можно рисковать в сделке, с математическим обоснованием. По-моему эти выкладки были у Шарпа в инвестициях, но я Вам и так расскажу из тервера. Для простоты будем считать, что наши сделки живут в нормальном распределении. Соответственно, чтобы сделать отсечку нереальных серий примем, что все значения будут лежать в областе 3х сигм т.е. 99,7% всех результатов. Положим точкой не возврата нашего счета -37,5% (подсмотрел в правилах западных хеджфондов). Вопрос — какая подряд серия убыточных сделок может возникнуть при нормальном распределении? Для простоты возьмем паритет прибыльных и убыточных сделок — 50/50, а зарабатываете Вы на том, что средняя прибыльная сделка больше средней убыточной. Вероятность х убытков подряд в пределах трех сигм не должна превышать 0,003 а равна она 0,5^x. Соответственно х=ln(0,003)/ln(0,5)=8,4 Далее мы понимаем, что серия убыточных сделок — это еще не максимальный дродаун, а что после серии может возникнуть следующая серия. Тут будет ряд, но для простоты можно просто умножить на 1,5. Получается, что максимальный дродаун будет составлять размер 13 подряд убыточных сделок. Т.к. мы решили (опираясь на опыт западных хедж фондов) что максимальный дродаун может быть не более 37,5% и это равно 13 убыткам. Соответственно убыток не должен быть больше 37,5/13=2,8%. И это при вероятности убытка 50%, если вероятность больше — можно подсчитать подставив вероятность из своей статистики. Так же хочу отметить, что в расчетах размер прибыльной сделки совершенно не важен.

- комментировать

- ★75

- Комментарии ( 60 )

Докупка или увеличение позиции

- 27 августа 2012, 09:31

- |

Докупкой, или как ее еще называют в блогосфере «пирамидинг», принято называть увеличение позиции по мере движения цены в сторону открытой сделки.

Основные правила «пирамидинга»:

1. Увеличение только прибыльной позиции. (наращивание убыточной позиции называется усреднением и весьма губительно для депозита!)

2. Разбитие позиции на 2- 3 части. Вход 60-70% (от предполагаемого размера позиции) докупка 30-40%.

3. Вход в сделку большей частью, докупка меньшей.

4. Открытие позиции по докупке происходит по тем же принципам что и первоначальная точка входа.

5. Операция по докупке никогда не должна приводить сделку в убыток.

Теперь разберем, кажущиеся спорными, некоторые правила докупки.

Если с первым пунктов все предельно ясно и на практике каждый получил урок, что усреднение не есть хорошо, то второе и третье правило большинство считают ошибочным.

Простой пример:

Мы купили 7 акций по 2 рубля, цена пошла в сторону открытой позиции, мы купили еще 3 акции по 3 рубля, средняя цена сделки получилась 2,3 рубля, даже если предположить, что цена развернется и пойдет вниз, наша средняя цены все равно окажется выше первоначального входа, и ниже цены докупки, что позволит избежать «несправедливого стопа». Если же купить 3 акции по 2 рубля и купить 7 акций по 3 рубля, средняя цена получится 2,7 руб. да, цена выше первоначального входа, но зона «безубытка» переместилась вплотную к зоне докупки и небольшая коррекция цены может оставить трейдера без позиции. К тому же, для трейдеров работающих на пробойных системах, хорошо известно, что самый большой импульс получается именно в момент пробоя, следовательно, докупка пойдет уже с меньшим потенциалом движения цены.

( Читать дальше )

Розовые очки появились - а что изменилось то. Паравоз чтоле уходит в небо без вас.

- 14 августа 2012, 15:13

- |

Как то я писал весной — думаю сейчас это тоже актуально.

думаю сейчас ситуация как в марте — раздача папиров идет — но ток уровни ниже — учитывая что в экономике сейчас дела хуже и куе нет уровни ниже оправданы.

так же думаю что период раздачи не будет столь длинным как тогда (тогда почти 1,5 месяца раздавали). Прошло всего пол года и бычья так сказать энергия не накопилась для длинного периода раздачи и выноса вверх. неделя мож две и все.

Вы не первый Д’Артаньян на рынке.

Рынок — это машина отъема денег у толпы. Толпу всегда били бьют и будут бить, потому что на рынке есть один закон, если кто-то заработал, то кто- то потерял, деньги на деревьях не растут. Процесс засаживания в бумаги на «хаях» и вытряхивания из акций на низах, был всегда и будет впоследствии. Главным индикатором этого является страх. Отсутствие страха, розовые очки, положительный фон новостей, нежелание замечать негатив, всегда являлся признаком раздачи бумаг после которого следовало снижение, до тех пор пока обычным спекулянтам не становилось страшно что они готовы были продавать свои бумаги по любым ценам.

( Читать дальше )

думаю сейчас ситуация как в марте — раздача папиров идет — но ток уровни ниже — учитывая что в экономике сейчас дела хуже и куе нет уровни ниже оправданы.

так же думаю что период раздачи не будет столь длинным как тогда (тогда почти 1,5 месяца раздавали). Прошло всего пол года и бычья так сказать энергия не накопилась для длинного периода раздачи и выноса вверх. неделя мож две и все.

Вы не первый Д’Артаньян на рынке.

- 22 марта 2012, 13:43

Рынок — это машина отъема денег у толпы. Толпу всегда били бьют и будут бить, потому что на рынке есть один закон, если кто-то заработал, то кто- то потерял, деньги на деревьях не растут. Процесс засаживания в бумаги на «хаях» и вытряхивания из акций на низах, был всегда и будет впоследствии. Главным индикатором этого является страх. Отсутствие страха, розовые очки, положительный фон новостей, нежелание замечать негатив, всегда являлся признаком раздачи бумаг после которого следовало снижение, до тех пор пока обычным спекулянтам не становилось страшно что они готовы были продавать свои бумаги по любым ценам.

( Читать дальше )

Как проводить отладку стратегий для Wealth-Lab в Visual Studio.

- 06 августа 2012, 00:08

- |

Всем привет. Многие у меня спрашивают, как можно установить связь между Wealth-Lab и Visual Studio для того, чтобы проводить отладку торговых стратегий используя всю мощь Visual Studio, а не в родном велсовском убогом редакторе.

Здесь уже были выложены краткие инструкции, однако многим с этими инструкциями трудно разобраться. Поэтому я очень подробно (с картинками) описал весь процесс установления связи между Wealth-Lab и Visual Studio и процесс отладки стратегии в этой программе.

Почитать об этом можно вот тут...

Кто любит визуальную информацию — смотрите видео:

Кто интересуется темой построения торговых стратегий в Wealth-Lab и языком C# приглашаю посетить мои бесплатные вебинары (6-го августа в 15 часов или 9-го августа в 19 часов). Записаться можно здесь.

Здесь уже были выложены краткие инструкции, однако многим с этими инструкциями трудно разобраться. Поэтому я очень подробно (с картинками) описал весь процесс установления связи между Wealth-Lab и Visual Studio и процесс отладки стратегии в этой программе.

Почитать об этом можно вот тут...

Кто любит визуальную информацию — смотрите видео:

Кто интересуется темой построения торговых стратегий в Wealth-Lab и языком C# приглашаю посетить мои бесплатные вебинары (6-го августа в 15 часов или 9-го августа в 19 часов). Записаться можно здесь.

Простое и сложное

- 18 июля 2012, 21:09

- |

Простое и сложное. Мы предпочитаем сложное простому. Профессор Alex Bavelas провел впечатляющий эксперимент. Двоих испытуемых, А и В, изолированно друг от друга, посадили перед экранами. Им сказали, что цель эксперимента – научиться распознавать больные и здоровые клетки, методом проб и ошибок. Перед каждым были две кнопки: «здоровая» и «больная», и две лампочки: «правильно» и «неправильно». Каждый раз, когда на экран проецировалось изображение клетки, они угадывали, здоровая клетка или больная, нажимая соответствующие кнопки, после чего загоралась соответствующая лампочка. Если А угадывал правильно, загоралось «правильно»; если А был неправ, то загоралось «неправильно». Вскоре А научился распознавать больные клетки примерно в 80% случаев. В же получал не истинные результаты своих ответов, а основанные на ответах А: Если А был прав, то у В загоралось «правильно»; если А был неправ, то у В загоралось «неправильно», вне зависимости от реального результата. Разумеется, В этого не знал. Он искал порядок там, где его не было. Затем А и В спросили, по каким правилам они отличают больные клетки от здоровых. А предложил простые конкретные правила. В использовал правила сложные и мудреные. Удивительно, что А не думал, что объяснения В абсурдны или необоснованно сложны. Он был впечатлен «блестящим» методом В и стыдился простоты своих правил.Чем более сложными были объяснения В, тем более убедительны они были для А. Перед следующим тестом с новыми примерами испытуемых спросили, чей метод лучше. Оба, особенно А, были убеждены, что метод В. На второй серии тестов В не показал никакого улучшения. А же угадывал значительно хуже!

*** Рекомендую паттерны на тиковом графике! Из разряда "хитростей"

- 14 июля 2012, 00:32

- |

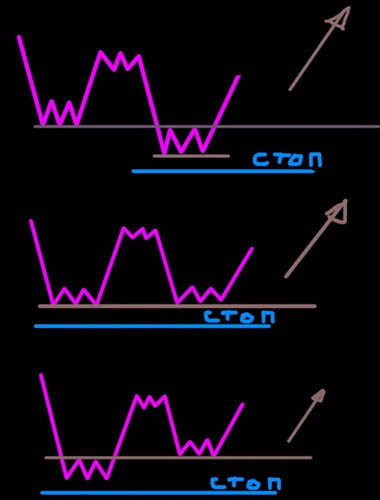

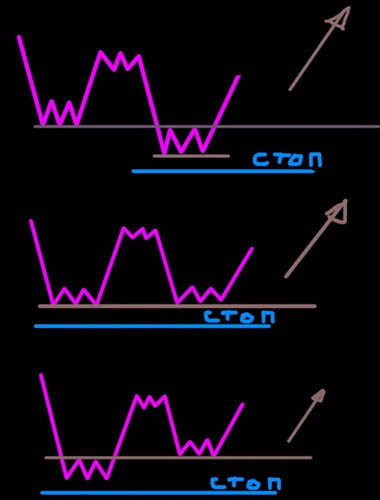

Важно! Данный паттерн встречается на всех тайм фреймах от тикового до дневков. Но привожу пример на тиковом потому как на нем этот паттерн повсеместен.

И так кукл всегда набирает объем за пределами ограничивающего прямоугольника (схема Вайкофа). Если лонг, то объем ниже уровня хождения цены, если шорт — выше уровня. Относительно часто бывает четкий отбой (вплоть до пипса) с формированием фигуры «двойная нога».

Само собой ширина «области позиции кукла» зависит от порядка фигуры фрактала. Для фигур на малых интервалах (порядка 1-4 часов) область позиций кукла составляет порядка 50-100 пипсов. Высота этих фигур варьируется от 300 до 2000 тысяч пунктов. Для фигур старшего порядка (дневки). Область позиции кукла имеет высоту уже порядка 1-4 тысяч пунктов. Как определить область кукла? Провести горизонтальные уровни над и под экстремумами и найти подобный шаблон

(пример для лонга)

Перевернутый шаблон само собой — индикатор шорта

---

Вот примеры таких областей и само собой их формирование — сигнал на соответсвующую позицию. Коричневой линией отделена область позиций кукла от области «случайного хождения цены». Синяя линия — линия где по теории надо ставить короткий стоп

( Читать дальше )

И так кукл всегда набирает объем за пределами ограничивающего прямоугольника (схема Вайкофа). Если лонг, то объем ниже уровня хождения цены, если шорт — выше уровня. Относительно часто бывает четкий отбой (вплоть до пипса) с формированием фигуры «двойная нога».

Само собой ширина «области позиции кукла» зависит от порядка фигуры фрактала. Для фигур на малых интервалах (порядка 1-4 часов) область позиций кукла составляет порядка 50-100 пипсов. Высота этих фигур варьируется от 300 до 2000 тысяч пунктов. Для фигур старшего порядка (дневки). Область позиции кукла имеет высоту уже порядка 1-4 тысяч пунктов. Как определить область кукла? Провести горизонтальные уровни над и под экстремумами и найти подобный шаблон

(пример для лонга)

Перевернутый шаблон само собой — индикатор шорта

---

Вот примеры таких областей и само собой их формирование — сигнал на соответсвующую позицию. Коричневой линией отделена область позиций кукла от области «случайного хождения цены». Синяя линия — линия где по теории надо ставить короткий стоп

( Читать дальше )

Задачи трейдера. Управление капиталом. Управление риском.

- 09 июля 2012, 11:11

- |

Риск менеджмент. Риск менеджмент начинается от долгосрочного-годового, а заканчивается риском на отдельную сделку. От общего к частному. Профессиональные стандарты управляющих активами 25-30% прибыли в год. Допустимая просадка по счету 10%. Конечно в удачный год прибыль может достигать и 50 и больше процентов, НО максимальная просадка не может быть превышена! Профессиональный риск на сделку колеблется от 0,5% до 5% депозита на сделку. Оптимальный, с точки зрения профессионалов — 1-2%. Если торгуете на нескольких рынках, то имеет смысл ограничить совокупный риск портфеля, как правило до 6-10%. Если совокупный риск по открытым позициям больше 6%, то мы не имеем права открывать новую позицию. Что делать, если 6% лимит исчерпан? Ответ: не торгуйте до конца месяца. Использовать правила фиксированных рисков имеет смысл. Потому что, это позволяет двигаться кривой капитала в нужном направлении быстрее, а в обратном медленнее. Правило фиксированного процента, например 2% на сделку и 6% на все позиции высчитывается на начало каждого месяца. Если месяц был прибыльным, то ваши лимиты расширяются, если наступает просадка, то лимиты становятся меньше.

( Читать дальше )

( Читать дальше )

Высказывания А.М. Герчика из видеозаписей. Часть 4.

- 09 июля 2012, 08:44

- |

Часть1 http://smart-lab.ru/blog/63978.php

Часть2 http://smart-lab.ru/blog/63988.php

Часть3 http://smart-lab.ru/blog/64001.php

Фильм-11

( Читать дальше )

Часть2 http://smart-lab.ru/blog/63988.php

Часть3 http://smart-lab.ru/blog/64001.php

Фильм-11

- Лучше совсем отказаться от сделки, чем брать неизвестный риск

- Чем дороже акция, тем быстрее ходит

- Трейдеры не толкают акцию вверх. Толкают вверх большие покупатели (при разборе большого продавца)

- На ликвидных акциях уровень держится лучше, чем на не ликвидных

- У Герчика 35-37% годовых (за 11 лет)

- Никуда не нужно торопиться

- Большие игроки стопы не выставляют

- Все, кто хорошо торгуют, торгуют очень просто

- Кто много купил, тот хочет, чтобы акция росла

( Читать дальше )

Правила богатства

- 10 июня 2012, 21:19

- |

— Основа богатства №1 – твои расходы меньше твоих доходов.

— Основа богатства №2 – весь излишек доходов инвестируй в активы, которые дадут тебе пассивный доход.

— Первый шаг – создание денежного резерва уверенности. Умножь сумму средних ежемесячных трат на 4-5 месяцев. Эту сумму ты обязан иметь под рукой. (депозит, наличка)

* Отложи 10 % ежемесячного дохода, лучше сразу в банк, чтобы не вытаскивать, как только захотелось купить очередную безделушку.

* Эти 10 % легко найти, если месяц вести учет расходов. Около 30% денег любого человека уходит на ненужную фигню.

* Позаботься о повышении дохода. Каждый месяц делай что-то, чтобы доход вырос хоть на 5 %.

* С каждого повышения дохода половину инвестируй, вторую можешь спустить – удовольствие тоже надо получать.

— Второй шаг – Инвестируй в активы, которые знаешь. (Если не знаешь ничего – начни разбираться)

( Читать дальше )

— Основа богатства №2 – весь излишек доходов инвестируй в активы, которые дадут тебе пассивный доход.

— Первый шаг – создание денежного резерва уверенности. Умножь сумму средних ежемесячных трат на 4-5 месяцев. Эту сумму ты обязан иметь под рукой. (депозит, наличка)

* Отложи 10 % ежемесячного дохода, лучше сразу в банк, чтобы не вытаскивать, как только захотелось купить очередную безделушку.

* Эти 10 % легко найти, если месяц вести учет расходов. Около 30% денег любого человека уходит на ненужную фигню.

* Позаботься о повышении дохода. Каждый месяц делай что-то, чтобы доход вырос хоть на 5 %.

* С каждого повышения дохода половину инвестируй, вторую можешь спустить – удовольствие тоже надо получать.

— Второй шаг – Инвестируй в активы, которые знаешь. (Если не знаешь ничего – начни разбираться)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал