SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера evm-trade

Немного про брокерский бизнес

- 28 декабря 2011, 18:04

- |

Раз уж завели разговор, что выгодно брокеру, то давайте посмотрим где брокер зарабатывает:

Сначала берем брокера, который не торгует на свой счет:

— КОМИССИЯ: клиенты совершают операции, кто-кто голосом, кто-то через системы интернет-трейдинг, кто-то еще каким-то способом, и брокер получают свою комиссию согласно тарифу.

- МАРЖИНАЛЬНОЕ КРЕДИТОВАНИЕ: Так как клиенты обычно не имеют возможности сами совершать сделки РЕПО, то им на помощь приходит брокер, в том числе проводя сделки РЕПО внутри себя. Тарифы брокеры естественно выше, чем рыночные. За счет этой разницы он имеет еще один источник дохода. ВАЖНО: бумаги одного клиента могут быть использованы для переноса овернайт шорта другого клиента. По деньгам тоже самое.

— РЕПО: Размещение свободных остатков на рынке (РЕПО): есть котел бумаг и денег, которые свободны через ночь и находятся в руках брокера. Их можно разместить и получить на этом профит.

— СИГНАЛЫ: платные торговые сигналы: брокер сажает некоего аналитика/трейдера который будет подписавшимся на услугу клиентам давать сигналы где надо купить, и где продать. Стоимость такой услуги идет обычно внутри специального тарифа.

( Читать дальше )

Сначала берем брокера, который не торгует на свой счет:

— КОМИССИЯ: клиенты совершают операции, кто-кто голосом, кто-то через системы интернет-трейдинг, кто-то еще каким-то способом, и брокер получают свою комиссию согласно тарифу.

- МАРЖИНАЛЬНОЕ КРЕДИТОВАНИЕ: Так как клиенты обычно не имеют возможности сами совершать сделки РЕПО, то им на помощь приходит брокер, в том числе проводя сделки РЕПО внутри себя. Тарифы брокеры естественно выше, чем рыночные. За счет этой разницы он имеет еще один источник дохода. ВАЖНО: бумаги одного клиента могут быть использованы для переноса овернайт шорта другого клиента. По деньгам тоже самое.

— РЕПО: Размещение свободных остатков на рынке (РЕПО): есть котел бумаг и денег, которые свободны через ночь и находятся в руках брокера. Их можно разместить и получить на этом профит.

— СИГНАЛЫ: платные торговые сигналы: брокер сажает некоего аналитика/трейдера который будет подписавшимся на услугу клиентам давать сигналы где надо купить, и где продать. Стоимость такой услуги идет обычно внутри специального тарифа.

( Читать дальше )

- комментировать

- ★36

- Комментарии ( 46 )

Сохраню здесь, чтобы не потерять

- 13 октября 2011, 21:25

- |

ВИДЕОТРЕЙД: Citigroup Scalping +194k

Автор текста: Роман Вишневский

Предлагаю вашему вниманию видео, записанное одним из трейдеров фирмы UT Pro. На видео весьма эффектно продемонстрирован скальпинг на объемной бумаге Citigroup в день дополнительной эмиссии акций.

Видео в шести частях, длится немногим более часа. Итоговый профит – немногим менее USD 200 000…

Для оптимального качества просмотра включите пожалуйста в YouTube режим 720p HD (в правом нижнем углу экрана YouTube).

( Читать дальше )

Автор текста: Роман Вишневский

Предлагаю вашему вниманию видео, записанное одним из трейдеров фирмы UT Pro. На видео весьма эффектно продемонстрирован скальпинг на объемной бумаге Citigroup в день дополнительной эмиссии акций.

Видео в шести частях, длится немногим более часа. Итоговый профит – немногим менее USD 200 000…

Для оптимального качества просмотра включите пожалуйста в YouTube режим 720p HD (в правом нижнем углу экрана YouTube).

( Читать дальше )

О статистическом преимуществе

- 08 октября 2011, 18:12

- |

Перейдем к статистическому преимуществу. Это когда в бесконечном количестве сделок выигрышные сделки приносят больше денег, чем проигрышные. Это преимущество и формирует вектор доходности (в конечном счете доход). Чтобы найти это преимущество нужно много работать, торговать и анализировать. Без Марафона Трэйдера (упомянутого мной ранее) никак не обойтись.

Почему так обиделся Василий Олейник на критику его линий поддержки и сопротивления? Даже Дмитрий Солодин за эту критику пишет официальные письма и ставит вопрос ребром, друг или враг? Две выдающиеся личности на смарт-лабе. У Май-Трэйда есть своя логика. Почему вам нельзя найти свою?

У меня нет такого однозначного мнения на счет пользы или вреда уровней, точнее применения знаний об этих уровнях. Да, это – важные ценовые точки на которые смотрит большинство трэйдеров. От них цена уходит либо вверх либо вниз, либо чаще всего топчется вокруг. И что дальше? Допустим, в какой-то момент времени цена пробивает уровень и идет вверх. Что мы должны делать? Сразу покупать? А если это ложный прорыв? Как долго ждать? Не получится ли, что потом будет поздно?

Если все сразу будут покупать, то «простые смертные», торгующие из «глубинки», уж точно не впишутся. Покупки закончатся в этот момент. Останутся продавцы. Что будет дальше, понятно. То есть, как минимум, половина от торговли на прорывах или откатах потеряют. ПОЛОВИНА. Согласно Томасу Демарку «методики, позволяющей оценить истинность или ложность ценового прорыва, до сих пор не было разработано», www.masterforex-v.org/002_002.htm. Получается, что Май-Трэйд прав. Главное, что в своих наездах ИМХО он критикует именно подход, а не личные особенности или слабости. Подход всегда можно исправить или избавиться. Это конструктивная критика.

С другой стороны, торгуя на уровнях и накопив шишек, трэйдер получает ОПЫТ, находит те самые особенности истинных прорывов или откатов. Становится гуру в соответствующей области. Играя на том же самом поле от уровней, что и основная масса, он получает статистическое преимущество. Всегда лучше играть на более ликвидных участках торговли. А как можно получить опыт, не изучая (как минимум) эти самые уровни. Получается, Василий прав тоже.

Только что я упомянул о статистическом преимуществе. Понятно, что это преимущество выигрышных сделок над проигрышными. И преимущество это достигается при их большом количестве, также как настоящий вектор (или трэнд) образуется от большого количества вершин и впадин. Взлеты и падения неизбежны. В конечном счете важнее их вектор, который не всегда зависит от амплитуды. Для новичков амплитуда колебаний в эквити даже губительна. Это колебания между страхом и жадностью. Чем меньше их величина, тем лучше. Тем большее количество трэйдов нам удастся совершить. Тем больший опыт мы сможем приобрести. Тем более совершенная будет наша торговля. Тем более крутой вектор доходности мы будем иметь. … Уфф, как все взаимосвязано.

Его (преимущество) можно найти в чем угодно и необязательно в каких-то графических зависимостях и индикаторах. Например, — в зависимостях по времени, объемам, открытым позициям. Кое-что открыл для себя и я. Разумеется, не скажу. Там тоже есть точки ликвидности, где можно найти статистическое преимущество. Зачем торговать как все? Чем раньше мы уйдем в специфическую область, тем скорее приобретем в ней опыт, тем меньше у нас будут других более опытных соперников. Каждый трэйдер может найти что-то своё. Ищите его, а значит спорьте, ругайтесь, но только не деритесь. :)))

Почему так обиделся Василий Олейник на критику его линий поддержки и сопротивления? Даже Дмитрий Солодин за эту критику пишет официальные письма и ставит вопрос ребром, друг или враг? Две выдающиеся личности на смарт-лабе. У Май-Трэйда есть своя логика. Почему вам нельзя найти свою?

У меня нет такого однозначного мнения на счет пользы или вреда уровней, точнее применения знаний об этих уровнях. Да, это – важные ценовые точки на которые смотрит большинство трэйдеров. От них цена уходит либо вверх либо вниз, либо чаще всего топчется вокруг. И что дальше? Допустим, в какой-то момент времени цена пробивает уровень и идет вверх. Что мы должны делать? Сразу покупать? А если это ложный прорыв? Как долго ждать? Не получится ли, что потом будет поздно?

Если все сразу будут покупать, то «простые смертные», торгующие из «глубинки», уж точно не впишутся. Покупки закончатся в этот момент. Останутся продавцы. Что будет дальше, понятно. То есть, как минимум, половина от торговли на прорывах или откатах потеряют. ПОЛОВИНА. Согласно Томасу Демарку «методики, позволяющей оценить истинность или ложность ценового прорыва, до сих пор не было разработано», www.masterforex-v.org/002_002.htm. Получается, что Май-Трэйд прав. Главное, что в своих наездах ИМХО он критикует именно подход, а не личные особенности или слабости. Подход всегда можно исправить или избавиться. Это конструктивная критика.

С другой стороны, торгуя на уровнях и накопив шишек, трэйдер получает ОПЫТ, находит те самые особенности истинных прорывов или откатов. Становится гуру в соответствующей области. Играя на том же самом поле от уровней, что и основная масса, он получает статистическое преимущество. Всегда лучше играть на более ликвидных участках торговли. А как можно получить опыт, не изучая (как минимум) эти самые уровни. Получается, Василий прав тоже.

Только что я упомянул о статистическом преимуществе. Понятно, что это преимущество выигрышных сделок над проигрышными. И преимущество это достигается при их большом количестве, также как настоящий вектор (или трэнд) образуется от большого количества вершин и впадин. Взлеты и падения неизбежны. В конечном счете важнее их вектор, который не всегда зависит от амплитуды. Для новичков амплитуда колебаний в эквити даже губительна. Это колебания между страхом и жадностью. Чем меньше их величина, тем лучше. Тем большее количество трэйдов нам удастся совершить. Тем больший опыт мы сможем приобрести. Тем более совершенная будет наша торговля. Тем более крутой вектор доходности мы будем иметь. … Уфф, как все взаимосвязано.

Его (преимущество) можно найти в чем угодно и необязательно в каких-то графических зависимостях и индикаторах. Например, — в зависимостях по времени, объемам, открытым позициям. Кое-что открыл для себя и я. Разумеется, не скажу. Там тоже есть точки ликвидности, где можно найти статистическое преимущество. Зачем торговать как все? Чем раньше мы уйдем в специфическую область, тем скорее приобретем в ней опыт, тем меньше у нас будут других более опытных соперников. Каждый трэйдер может найти что-то своё. Ищите его, а значит спорьте, ругайтесь, но только не деритесь. :)))

Полезные сайты для торговли на NYSE/ NASDAQ/AMEX

- 05 октября 2011, 16:36

- |

www.briefing.com/

www.finviz.com/

www.bloomberg.com/

online.wsj.com/

seekingalpha.com/

www.google.com/finance/market_news

www.marketwatch.com/

dealbook.nytimes.com/

www.theomniguild.com/

www.smbtraining.com/blog/

www.hotstockseveryday.com

www.timothysykes.com/

www.earningswhispers.com/

finance.yahoo.com/ madscan.com/index.php/home/free_stock_screener www.nyse.com/about/listed/lc_ny_industry.html www.nasdaq.com/screening/industries.aspx www.streetinsider.com/ec_earnings.php?q=aa biz.yahoo.com/research/earncal/ www.freestockcharts.com/

Доп. Сайты от комментирующих пользователей :

limetrader.com (Мега сайт!)

www.zerohedge.com/

www.vr.mixaro.ru/

www.barchart.com

www.finviz.com/

www.bloomberg.com/

online.wsj.com/

seekingalpha.com/

www.google.com/finance/market_news

www.marketwatch.com/

dealbook.nytimes.com/

www.theomniguild.com/

www.smbtraining.com/blog/

www.hotstockseveryday.com

www.timothysykes.com/

www.earningswhispers.com/

finance.yahoo.com/ madscan.com/index.php/home/free_stock_screener www.nyse.com/about/listed/lc_ny_industry.html www.nasdaq.com/screening/industries.aspx www.streetinsider.com/ec_earnings.php?q=aa biz.yahoo.com/research/earncal/ www.freestockcharts.com/

Доп. Сайты от комментирующих пользователей :

limetrader.com (Мега сайт!)

www.zerohedge.com/

www.vr.mixaro.ru/

www.barchart.com

Интервью с Анатолием Радченко

- 03 октября 2011, 22:16

- |

Анатолий Радченко, управляющий партнер компании United Traders, очень рано добился значительных успехов в торговле акциями на бирже США. Работая в Санкт-Петербургском отделении международной «пропрайтери трейдинг» компании, этот человек получал невероятную доходность, торгуя «новостными» акциями.

Мы встретились с Анатолием, чтобы обсудить образовательный проект, который он сейчас развивает, но в ходе беседы удалось затронуть и другие темы, позволяющие лучше понять устройство этого бизнеса и людей, которые занимаются им в России.

— Когда ты начинал торговать, какими источниками информации в основном пользовался?

( Читать дальше )

Финансовый словарь смартлаб

- 29 сентября 2011, 13:56

- |

Продолжаю писать статейки для усиления финансовой грамотности наших посетителей:)

Добавил в финансовый словарь следующие термины:

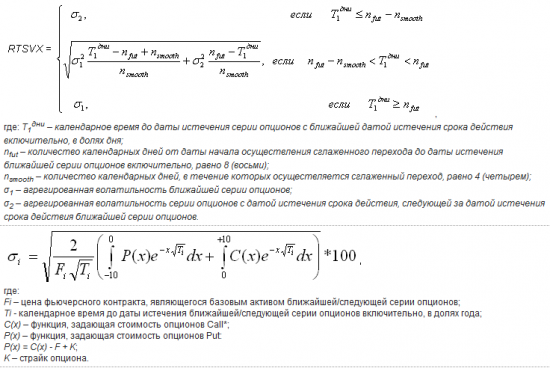

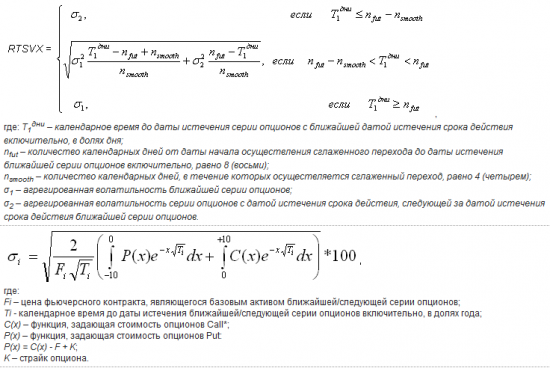

Российский индекс волатильности

Фьючерс на индекс волатильности RTSVX

FAST-шлюз FIX шлюз (спер у Феникса в журнале Ф&О)

Стакан биржевой

Гарантийное обеспечение на РТС (ГО)

Нити Лангри

Скальпинг

Ударный День

Ликвидность

FORTS

Вечерняя торговая сессия РТС

Дневной Лимит колебаний фьючерса (планка)

Для привлечения внимания: Оказывается, Российский индекс волатильности рассчитывается по простенькой формуле:

Просьба всем участникам! Если будут какие то замечания и дополнения к моим статьям, пишите в комментарии. Также жду ваших просьб пояснить значение того или иного термина.

Добавил в финансовый словарь следующие термины:

Российский индекс волатильности

Фьючерс на индекс волатильности RTSVX

FAST-шлюз FIX шлюз (спер у Феникса в журнале Ф&О)

Стакан биржевой

Гарантийное обеспечение на РТС (ГО)

Нити Лангри

Скальпинг

Ударный День

Ликвидность

FORTS

Вечерняя торговая сессия РТС

Дневной Лимит колебаний фьючерса (планка)

Для привлечения внимания: Оказывается, Российский индекс волатильности рассчитывается по простенькой формуле:

Просьба всем участникам! Если будут какие то замечания и дополнения к моим статьям, пишите в комментарии. Также жду ваших просьб пояснить значение того или иного термина.

Уоррен Баффет собирается начать обратный выкуп собственных акций

- 27 сентября 2011, 17:50

- |

Уоррен Баффет готов тратить свободные денежные средства своей компании Berkshire Hathaway на обратный выкуп собственных акций в условиях падающих рынков. К подобной практике Баффет, который еще недавно был принципиальным противником обратного выкупа акций, за 40 лет своей инвестиционной карьеры прибегает впервые, пишет The New York Post.

«Основополагающие структуры бизнеса Berkshire стоят значительно больше, — говорится в заявлении принадлежащей Баффету Berkshire Hathaway, Если наше суждение верно, обратный выкуп позволит повысить внутреннюю стоимость акций Berkshire».

Berkshire выкупит акции класса А и класса B по цене на уровне 110% к бухгалтерской стоимости. При этом компания намерена сохранить денежные средства в объеме не менее 20 млрд долларов. На 30 июня объем свободных денежных ресурсов компании составлял 47,9 млрд долларов.

22 сентября цена Berkshire упала до почти двухлетнего минимума, опустившись до 100 тысяч долларов за акцию. Коэффициент рыночной стоимости к бухгалтерской, определяемой как сумма активов минус обязательства, теперь составляет менее 1,1. Это на 29% ниже средней за период с 2000 года (1,55).

( Читать дальше )

«Основополагающие структуры бизнеса Berkshire стоят значительно больше, — говорится в заявлении принадлежащей Баффету Berkshire Hathaway, Если наше суждение верно, обратный выкуп позволит повысить внутреннюю стоимость акций Berkshire».

Berkshire выкупит акции класса А и класса B по цене на уровне 110% к бухгалтерской стоимости. При этом компания намерена сохранить денежные средства в объеме не менее 20 млрд долларов. На 30 июня объем свободных денежных ресурсов компании составлял 47,9 млрд долларов.

22 сентября цена Berkshire упала до почти двухлетнего минимума, опустившись до 100 тысяч долларов за акцию. Коэффициент рыночной стоимости к бухгалтерской, определяемой как сумма активов минус обязательства, теперь составляет менее 1,1. Это на 29% ниже средней за период с 2000 года (1,55).

( Читать дальше )

Расписание решений по процентным ставкам центральных банков!

- 26 сентября 2011, 06:04

- |

Украл у одной кухни!

Расписание принятия решений по процентным ставкам

центральных банков стран

Федеральная резервная система США

Решение по процентной ставке принимается Комитетом открытого рынка (подразделение ФРС) 8 раз в год. В большинстве случаев решение принимается в течение одного дня. За решение по процентной ставке голосует 12 членов Комитета. Как распределились голоса во время голосования, становится известно сразу после публикации решения.

Расписание решений по процентным ставкам в 2011-м году: 25-26 января, 15 марта, 26-27 апреля, 21-22 июня, 9 августа, 20 сентября, 1-2 ноября, 13 декабря.

Информация по решению по процентной ставке появляется в 14:15 EST (Нью-Йорк), в 18.15 по GMT (Лондон).

Через три недели после решения по процентной ставке публикуется протокол прошедшего заседания Комитета открытого рынка.

( Читать дальше )

наши индексы объединяются

- 19 сентября 2011, 09:04

- |

В IV квартале 2012 г. объединенная биржа начнет расчет полностью нового семейства индексов, следует из презентации к совместному заседанию индексных комитетов ММВБ и РТС в этот четверг. Главными будут два — «узкий» и «широкий». Первый станет базовым активом для фьючерсов, опционов и торгуемых фондов, в него войдет ограниченное количество наиболее ликвидных акций — от 15 до 30. Второй станет базовым активом для индексных фондов и должен представлять 80-90% капитализации рынка, в него будет включено до 100 акций, а база расчета будет пересчитываться ежеквартально по критерию капитализации. По обоим индексам предлагается обеспечить преемственность истории. Название пока неизвестно — «сначала надо с названием биржи определиться», отмечает сотрудник одной из бирж. Расчет ММВБ-10 и РТС-2 (индексы наиболее ликвидных бумаг обеих бирж) будет прекращен в IV квартале этого года. Все написанное достаточно разумно — предложения, которые выносятся на индексный комитет, как правило, принимаются, отмечает один из членов индексного комитета ММВБ. В новую линейку предлагается включить все индексы, существующие сейчас на ММВБ и в РТС, и добавить новые — индекс стабильности и линейку региональных. Расчет предлагается вести как на основе рублевых, так и дополнительно на базе валютных цен. Раскрытие производить через сайт объединенной биржи, который должен начать работу до конца года, но со ссылками на старые сайты бирж.

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал