SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера ekmiks.ru

ОТКРЫТЫЙ ИНТЕРЕС

- 19 января 2012, 10:55

- |

Привожу цитаты из книги замечательного Александра Эдера — это глава про Открытый интерес (Количество открытых контрактов(позиций))

"Открытый интерес (open interest) — это количество открытых контрактов, кото рые держат игроки на повышение или игроки на понижение на данном рынке в данный день. Открытый интерес равен либо сумме всех контрактов на покупку, либо сумме всех контрактов на продажу (первая сумма всегда равна второй)...

Чтобы закрыть фьючерсную или опционную позицию поставкой товара по контракту, обе стороны — и продавец, и покупатель — должны дождаться первого дня уведомления, который установлен на этом рынке. Поэтому число контрактов на покупку равно числу контрактов на продажу...

Открытый интерес увеличивается, только когда рынок пополняется парой — новым продавцом и новым покупателем. Их сделка создает новый контракт. Допустим, открытый интерес на рынке золота составляет 8500 контрактов. Значит, к концу данного дня 8500 контрактов на покупку держат быки, а 8500 контрактов на продажу держат медведи. Если открытый интерес возрос до 8600, значит, было заключено 100 новых контрактов.

( Читать дальше )

"Открытый интерес (open interest) — это количество открытых контрактов, кото рые держат игроки на повышение или игроки на понижение на данном рынке в данный день. Открытый интерес равен либо сумме всех контрактов на покупку, либо сумме всех контрактов на продажу (первая сумма всегда равна второй)...

Чтобы закрыть фьючерсную или опционную позицию поставкой товара по контракту, обе стороны — и продавец, и покупатель — должны дождаться первого дня уведомления, который установлен на этом рынке. Поэтому число контрактов на покупку равно числу контрактов на продажу...

Открытый интерес увеличивается, только когда рынок пополняется парой — новым продавцом и новым покупателем. Их сделка создает новый контракт. Допустим, открытый интерес на рынке золота составляет 8500 контрактов. Значит, к концу данного дня 8500 контрактов на покупку держат быки, а 8500 контрактов на продажу держат медведи. Если открытый интерес возрос до 8600, значит, было заключено 100 новых контрактов.

( Читать дальше )

- комментировать

- ★163

- Комментарии ( 32 )

Трейдер в гармонии

- 18 января 2012, 04:58

- |

Путь к успеху трейдера, я считаю, зависит не только из соблюдения строгих правил риск-менеджмента, мани-менеджмента и т.п, а в прибывании в состоянии гармонии с самим собой, как в психологическом, так и физическом плане, что ведёт к адекватности принятия решений(может даже большая часть успеха, заложена тут), поэтому зная, что происходит в организме в определённое время суток, можно для себя прикинуть распорядок дня, который станет неким успехом в достижении целей.

Вот идеальный распорядок дня:

4.00 Организм готовится к пробуждению: в кровь выбрасывается стрессовой гормон кортизон, который отвечает за активность. В это время особенно велика опасность сердечного приступа, приступа бронхиальной астмы, могут обостряться некоторые хронические заболевания.

5.00–6.00 Организм «запускает» работу всех органов; активизируется обмен веществ, повышается уровень сахара и аминокислот.

6.00 — Лучшее время проснуться и встать с постели, принять душ. Начинают выделяться гормоны, ускоряется обмен веществ, накапливается энергия.

( Читать дальше )

Вот идеальный распорядок дня:

4.00 Организм готовится к пробуждению: в кровь выбрасывается стрессовой гормон кортизон, который отвечает за активность. В это время особенно велика опасность сердечного приступа, приступа бронхиальной астмы, могут обостряться некоторые хронические заболевания.

5.00–6.00 Организм «запускает» работу всех органов; активизируется обмен веществ, повышается уровень сахара и аминокислот.

6.00 — Лучшее время проснуться и встать с постели, принять душ. Начинают выделяться гормоны, ускоряется обмен веществ, накапливается энергия.

( Читать дальше )

Финансовый ликбез: "Рынок ликвидности, что есть что" (памятка для новичков)

- 11 января 2012, 14:00

- |

Сделано по «мотивам» моей презентации, которая есть на Youtube...

Соответственно, можно начать разбираться, почитав, что написано ниже, а лучше — посмотреть оригинал видео-презентации...

Инструменты рынка ликвидности: Своп, МБК, РЕПО:

1. Берем на аукционе ЦБР деньги под 6,09% в овернайт и отдаем под 6,75% в РЕПО (из «воздуха» 0,66%)

( Читать дальше )

Соответственно, можно начать разбираться, почитав, что написано ниже, а лучше — посмотреть оригинал видео-презентации...

Инструменты рынка ликвидности: Своп, МБК, РЕПО:

- Курсовой своп – продажи одной валюты за другую с обязательством выкупа обратной сделкой на следующий рабочий день (Т+1)

- МБК – краткосрочный заем для регулирования мгновенной ликвидности, непокрытый кредит

- РЕПО – одна сторона продает ценные бумаги и обязуется выкупить данные ценные бумаги в определенный срок или по требованию 2-й стороны. Определяется дисконт и %% по которой даются деньги (ставка РЕПО).

- Своп (деньги/деньги, доллары/рубли)

- РЕПО (ценные бумаги/деньги, облигации/рубли)

- МБК (соглашение, деньги)

1. Берем на аукционе ЦБР деньги под 6,09% в овернайт и отдаем под 6,75% в РЕПО (из «воздуха» 0,66%)

( Читать дальше )

Просто о сложном: "Плечо и маржа" (финансовый ликбез)

- 20 сентября 2011, 12:58

- |

Полазил я тут по форуму, по тегам — не нашел более менее «простых» пояснений — что это за «фрукт». Есть и мои записи, но они «по букве закона»...

Задумался о том, что нужно привести более «понятные» высказывания и формулы.

Итак:

Финансовый ликбез (плечо и маржа)

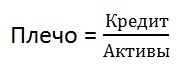

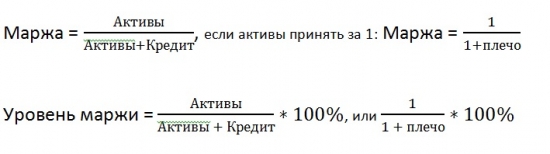

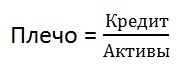

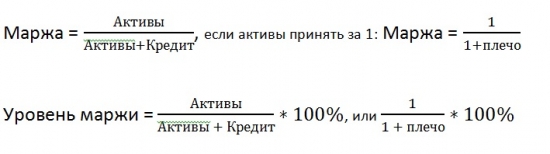

Плечо: Отношение заемных средств к собственным (Активы = д.с. + маржинальные бумаги). Основной смысл «плеча» — сколько у Вас заемных средств на единицу собственных.

Маржа: Доля собственных активов в общей маржинальной позиции (здесь учитываются только д.с. и маржинальные ценные бумаги).

Зная плечо, всегда можно посчитать уровень маржи и наоборот:

Пример:

Уровень маржи – 40% (Ваши активы составляют 40% от общей маржинальной позиции, соответственно 60% — заемные (кредит))

Кредит = 60, активы = 40.

( Читать дальше )

Задумался о том, что нужно привести более «понятные» высказывания и формулы.

Итак:

Финансовый ликбез (плечо и маржа)

Плечо: Отношение заемных средств к собственным (Активы = д.с. + маржинальные бумаги). Основной смысл «плеча» — сколько у Вас заемных средств на единицу собственных.

Маржа: Доля собственных активов в общей маржинальной позиции (здесь учитываются только д.с. и маржинальные ценные бумаги).

Зная плечо, всегда можно посчитать уровень маржи и наоборот:

Пример:

Уровень маржи – 40% (Ваши активы составляют 40% от общей маржинальной позиции, соответственно 60% — заемные (кредит))

Кредит = 60, активы = 40.

( Читать дальше )

Европейский кризис и золото

- 17 сентября 2011, 13:31

- |

Золото и европейский кризис

Интересный феномен, над которым я задумываюсь уже пару дней. Если риски в Европе растут, евро падает, и капитал должен идти частично в золото, которое служит лучшей краткосрочной защитой от паники и инфляции в последние годы.

Но сейчас происходит все наоборот, падение рынков, паника есть, а золото дешевеет.

Что может означать продолжение падения золота при усилении рисков в Европе?

1) Кризис ликвидности? ведь аналогичные движения в золоте были всего несколько раз и всегда сопровождали и указывали на кризис ликвидности:

весной 2008 — крах Бир,

летом 2008 — ликвидация левериджа в коммодитиз,

осенью 2008 — кризис ликвидности перед крахом Лемана,

зимой-весной 2010 — афтершок фин.кризиса в США)

2) Или обычная коррекция переоценного актива? это более простое объяснение — временное снижение спроса из-за переоценки, так как последовательные риски тех.дефолта США и развала Еврозоны загнали золото слишком высоко?

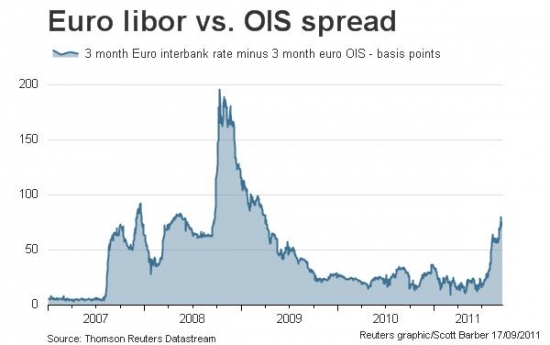

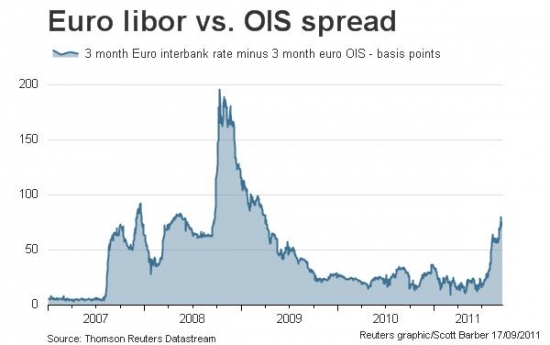

3) Если смотреть на корреляцию золота и нефти, то получается следующая картина от ТомсонРойтерс:

А при сравнении этой корреляции с динамикой спреда euribor-ois

хорошо прослеживается совпадения тайминга резкого роста спреда и отрицательной корреляции золото-нефть:

2007 год — 1-2 квартал — точное совпадение тайминга,

2009 год — 1-2 квартал — не очень строгое совпадение, так как на пике кризиса, в 4 квартале 2008, движение корреляции золото-нефть хоть и было резким но не вышло в отрицательную область, это произошло только в 2009, как бы с опозданием, когда спред уже пошел на снижение,

2010 год — 1-2 квартал — еще одно подобное движение, но не очень строгое совпадение,

2011 год — 3 квартал — точное совпадение тайминга.

Возможно проводить параллели золото — европейский кризис, это тот случай, когда очень трудно искать черную кошку в темной комнате, особенное если ее там нет :)

А что мои друзья думают по этому поводу?

Интересный феномен, над которым я задумываюсь уже пару дней. Если риски в Европе растут, евро падает, и капитал должен идти частично в золото, которое служит лучшей краткосрочной защитой от паники и инфляции в последние годы.

Но сейчас происходит все наоборот, падение рынков, паника есть, а золото дешевеет.

Что может означать продолжение падения золота при усилении рисков в Европе?

1) Кризис ликвидности? ведь аналогичные движения в золоте были всего несколько раз и всегда сопровождали и указывали на кризис ликвидности:

весной 2008 — крах Бир,

летом 2008 — ликвидация левериджа в коммодитиз,

осенью 2008 — кризис ликвидности перед крахом Лемана,

зимой-весной 2010 — афтершок фин.кризиса в США)

2) Или обычная коррекция переоценного актива? это более простое объяснение — временное снижение спроса из-за переоценки, так как последовательные риски тех.дефолта США и развала Еврозоны загнали золото слишком высоко?

3) Если смотреть на корреляцию золота и нефти, то получается следующая картина от ТомсонРойтерс:

А при сравнении этой корреляции с динамикой спреда euribor-ois

хорошо прослеживается совпадения тайминга резкого роста спреда и отрицательной корреляции золото-нефть:

2007 год — 1-2 квартал — точное совпадение тайминга,

2009 год — 1-2 квартал — не очень строгое совпадение, так как на пике кризиса, в 4 квартале 2008, движение корреляции золото-нефть хоть и было резким но не вышло в отрицательную область, это произошло только в 2009, как бы с опозданием, когда спред уже пошел на снижение,

2010 год — 1-2 квартал — еще одно подобное движение, но не очень строгое совпадение,

2011 год — 3 квартал — точное совпадение тайминга.

Возможно проводить параллели золото — европейский кризис, это тот случай, когда очень трудно искать черную кошку в темной комнате, особенное если ее там нет :)

А что мои друзья думают по этому поводу?

Хотите, чтобы всегда можно было торговать в не зависимости от вашего местонахождения? Тогда читаем :)

- 08 сентября 2011, 20:22

- |

Мне часто задают вопросы каким образом технически организована моя торговля. Я торгую с любого компьютера где есть интернет, плюс, если компа под рукой нет, сделки совершаю просто с телефона (айфон, но подойдет также любой андроидоподобный)

Итак, рецепт:

Нам понадобится

1. Компьютер. Можно недорогой, с маленьким жестким диском, но лишь бы в нем было побольше оперативной памяти (желательно от 2 до 4 Гб.

( Читать дальше )

Итак, рецепт:

Нам понадобится

1. Компьютер. Можно недорогой, с маленьким жестким диском, но лишь бы в нем было побольше оперативной памяти (желательно от 2 до 4 Гб.

( Читать дальше )

хеджирование валютных рисков при покупке-продаже фьючерса РТС

- 07 сентября 2011, 21:14

- |

Привет!

подскажите, как хеджировать валютные риски при долгосрочной позиции по фьючерсу ртс? сегодня не могу сосредоточиться из-за трагедии в Ярославле…

подскажите, как хеджировать валютные риски при долгосрочной позиции по фьючерсу ртс? сегодня не могу сосредоточиться из-за трагедии в Ярославле…

SmartFORTS » Частное ИМХО

- 07 сентября 2011, 15:56

- |

Уже не первый раз мы видим, как крупные трейды частных клиентов существенно меняют рыночную динамику, на это раз – на опционном деске Сбербанка

Алексей Берзин

В этом выпуске:

Фьючерсы: базис ближнего контракта

Фьючерсы: динамика объемов торгов, цен закрытия и открытого интереса

Фьючерсы: историческая и подразумеваемая волатильность

Опционы: объем торгов по сериям

Опционы: динамика премий

Опционы: профиль открытого интереса по страйкам

Опционы: соотношение опционов PUT и CALL

Термины и методика расчетов

Фьючерсы: базис ближнего контракта

На диаграмме представлена динамика базиса пяти наиболее ликвидных фьючерсных контрактов. Положительные значения соответствуют ситуации контанго, отрицательные – бэквордации.

( Читать дальше )

My name is Bond... (заметка на сон грядущий)

- 07 апреля 2011, 00:33

- |

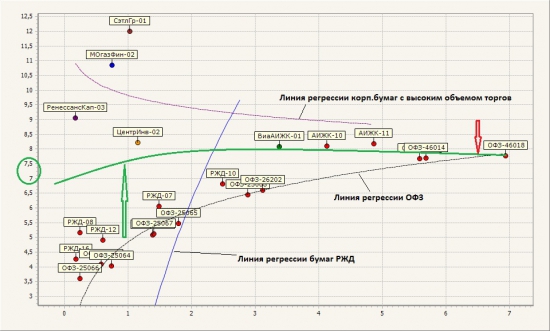

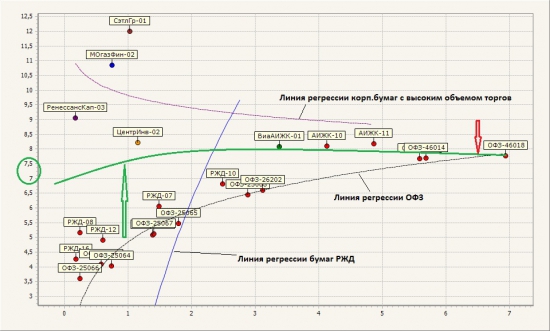

Как видно из названия — речь об облигациях...

Сейчас, поскольку рынок тихо колбасит у исторических максимумов многие подумывают о кэше, что в принципе верно… Однако — деньги должны работать, поэтому надо искать выход => облигации.

В последнее время я стал намного больше времени уделять этим бумагам, да доходности тут «аховые» 5 — 12% в зависимости от эмитента, но и риски достаточно низкие. По облигациям ОФЗ (дальние) — дают 7,5% годовых — это весьма много, при страновых гарантиях. Да и еще бумаги — ломбардные и дисконт копеечный по ним. Т.е. можно купить в портфель, а при проблеме ликвидности привлечь под них деньги, пересидеть или докупиться..

Есть ведь и понятие «пирамида РЕПО», а это рабона на «бондах» — при относительно невысоком риске, на 2-3 этажной пирамиде можно получить 15 годовых. Безусловно все не так просто, надо и купить хорошо и ставки ЦБ отслеживать и ликвидность смотреть, но при всем этом — это возможность пересидеть «колбасный цех» в акциях (и фьючах) с минимальными рисками.

Кстати, я в июне 2008 из акций вылез в бонды — перевел свои и клиентские портфели туда… были вопросы зачем — рынок же неплох… в сентябре вопросы стали другого характера — откуда ты все знал)) (ну и типа друзья навеки и тэ дэ)… Но сейчас не об этом…

Текущий рынок выглядит следующим образом:

( Читать дальше )

Сейчас, поскольку рынок тихо колбасит у исторических максимумов многие подумывают о кэше, что в принципе верно… Однако — деньги должны работать, поэтому надо искать выход => облигации.

В последнее время я стал намного больше времени уделять этим бумагам, да доходности тут «аховые» 5 — 12% в зависимости от эмитента, но и риски достаточно низкие. По облигациям ОФЗ (дальние) — дают 7,5% годовых — это весьма много, при страновых гарантиях. Да и еще бумаги — ломбардные и дисконт копеечный по ним. Т.е. можно купить в портфель, а при проблеме ликвидности привлечь под них деньги, пересидеть или докупиться..

Есть ведь и понятие «пирамида РЕПО», а это рабона на «бондах» — при относительно невысоком риске, на 2-3 этажной пирамиде можно получить 15 годовых. Безусловно все не так просто, надо и купить хорошо и ставки ЦБ отслеживать и ликвидность смотреть, но при всем этом — это возможность пересидеть «колбасный цех» в акциях (и фьючах) с минимальными рисками.

Кстати, я в июне 2008 из акций вылез в бонды — перевел свои и клиентские портфели туда… были вопросы зачем — рынок же неплох… в сентябре вопросы стали другого характера — откуда ты все знал)) (ну и типа друзья навеки и тэ дэ)… Но сейчас не об этом…

Текущий рынок выглядит следующим образом:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал