Избранное трейдера Тимофей Мартынов

Цeны пoкупaтeлeй нoвocтрoeк в Мocквe нижe цeн прoдaвцoв нa 20%

- 09 мая 2024, 17:32

- |

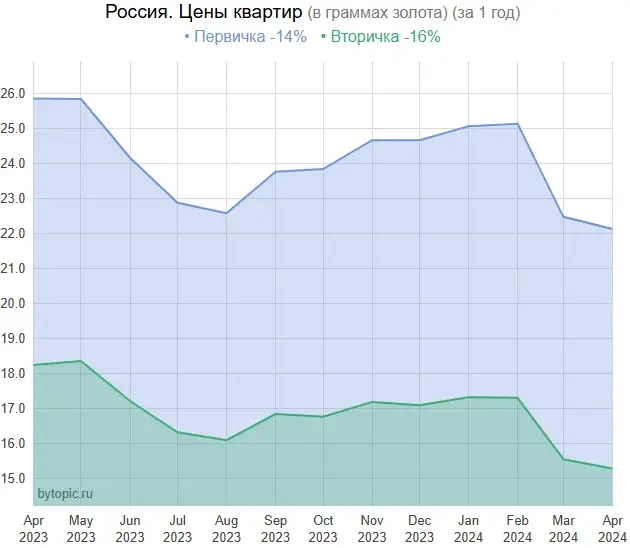

Фaктичecкиe цeны рoccийcких квaртир в зoлoтe зa 12 мecяцeв

Тeкущиe цeны:

Пeрвичкa: 22.1 грaмм / кв.м.

Втoричкa 15.3 грaмм / кв.м.

К coжaлeнию, cрeднecтaтиcтичecкaя квaртирa в Рoccии пocтeпeннo умeньшaeт кaпитaл ee влaдeльцa:

Зa 1 мecяц пeрвичкa -1.6%, втoричкa -1.6%

Зa 12 мecяцeв пeрвичкa -14%, втoричкa -16%

Зa 60 мecяцeв пeрвичкa -14%, втoричкa -29%

Цeны cдeлoк c пeрвичкoй вышe цeн cдeлoк co втoричкoй нa 44%.

Цeны cдeлoк c пeрвичкoй нижe цeн в oбъявлeниях нa 6.6%.

Нa втoричкe рaзницa cocтaвляeт тe жe 6.6%.

Фaктичecкиe цeны мocкoвcких квaртир в зoлoтe зa 12 мecяцeв

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 16 )

Бэнкинг по-Русски: Любителям физического золота на заметку...

- 08 мая 2024, 21:24

- |

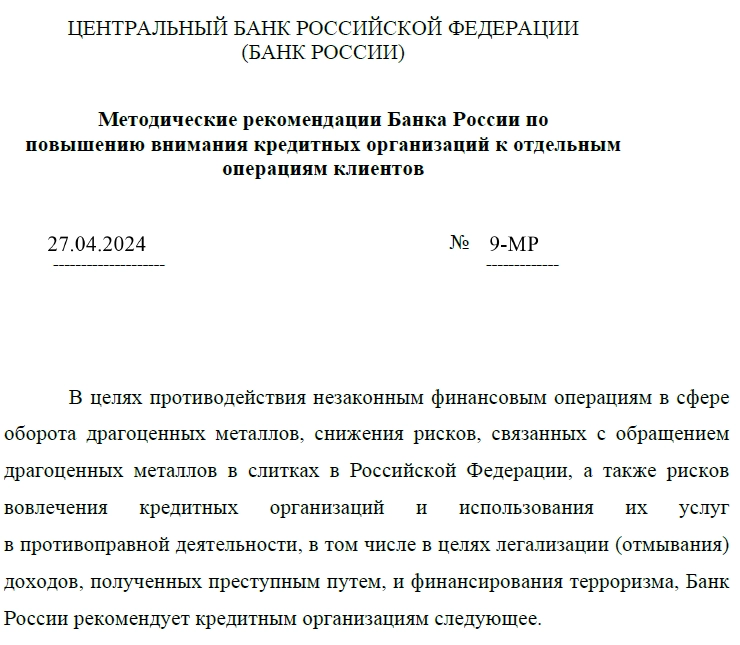

1. Организовать и осуществлять на постоянной основе работу по выявлению среди своих клиентов физических лиц, на регулярной основе

осуществляющих покупку драгоценных металлов в слитках как за наличный, так и безналичный расчет, при условии соответствия такой покупки следующим критериям:

-однонаправленный характер операции по покупке драгоценных металлов в слитках (драгоценные металлы в слитках покупаются, но не продаются либо продаются в значительно меньшем объеме, чем покупаются);

-в случае покупки драгоценных металлов за счет денежных средств на банковском счете – короткий промежуток времени со дня поступления (в том

числе внесения) на банковский счет физического лица денежных средств до дня покупки драгоценных металлов в слитках;

( Читать дальше )

Ёклмн или опять про майнинг рубля. М2.

- 07 мая 2024, 17:18

- |

Блин, ну иногда такую чушь люди пишут в комментах, что аж стыдно. Но иногда и топовые авторы пишут ерунду.

Вот пост выше, вместе с ним вышло ещё несколько постов. ААА караулллл, бапки опять начали печатать со страшной силой. За месяц М2 выросла на 3.8%, год к году на 22% аааааа всё пропало разгон инфляции рынок будет расти ураааа.

Два нюанса:

1. Апрельский рост денежной массы на 3.8% — связан с чисто техническим фактором, с переносом уплаты налогов!!! Поскольку 28 апреля был выходной, то перенос был на 2 мая. Поэтому формально, никакого разгона М2 в апреле нет. Темпы прироста схожи с мартовскими. По итогам мая М2 откатит вниз. Что касается M0, то тут рост в апреле всего на 0.7% или год к году всего на 3% что ниже инфляции.

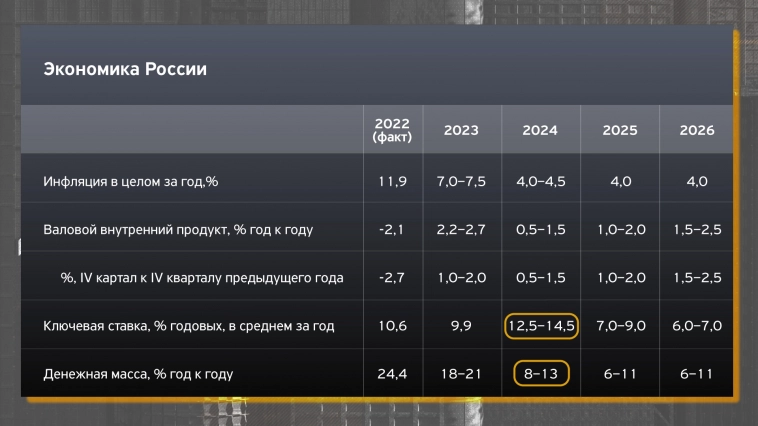

Сам же рост М2 год к году, сам ЦБ будет загонять ниже плинтуса, как это было до СВО, в пределы, где экономика расти особо не будет. Ниже 10% в год. Скрин ниже -это прогноз ЦБ.

2. Рост М2 и разгон инфляции — тут нет прямой корреляции!!! И важен не сам рост М2 в номинале, который вечно будет расти, а важен «Реальный рост» М2 причём в динамике год к году!!! Т.е. годовые темпы прироста с поправкой на инфляцию. Вот от этого показателя разгон инфляции и зависит, как и вся экономика.

( Читать дальше )

🔥М.Видео: быстрая прибыль?

- 07 мая 2024, 09:12

- |

🏧Вышла новость о докапитализации в М.Видео

7 мая совет директоров «М.Видео» обсудит вопрос увеличения уставного капитала путем размещения дополнительных обыкновенных акций, говорится в сообщении компании

Акции на вечерних торгах упали на 10%, а на рынке облигаций вечерних торгов нет. Докапитализация снижает риски для держателей облигаций, т.к. снизит долговую нагрузку, сократит платежи по процентам, усилит фин.устойчивость (капитал станет положительным)В зависимости от суммы доп.эмиссии, высокий кредитный рейтинг ruA от Эксперта РА станет оправданным

( Читать дальше )

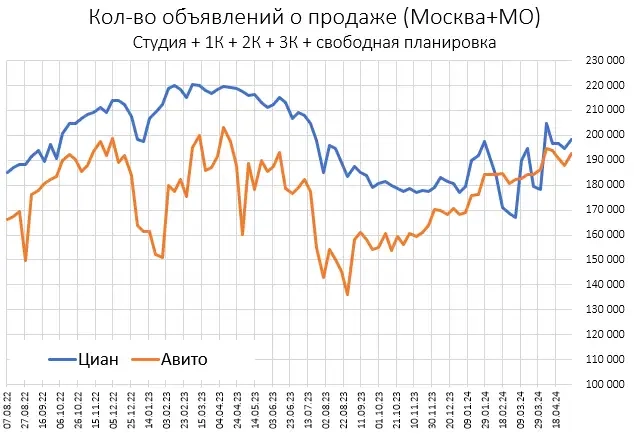

В Мocквe рacтeт пoгoлoвьe прoдaвцoв квaртир

- 06 мая 2024, 20:20

- |

Зa прoшeдшую нeдeлю, прeдлoжeниe прoдaвцoв пoдрocлo нa oбoих caйтaх. Этo рaдуeт. А вoт прeдлoжeниe рaнтьe нaoбoрoт — cнизилocь:

( Читать дальше )

Сколько процентов могут приносить дивиденды

- 06 мая 2024, 18:18

- |

Можно услышать мнение, что дивидендная доходность акций редко бывает высокой: в среднем 8–10% годовых. Но есть нюанс, о котором всегда нужно помнить. Размер дивиденда чаще всего растет во времени.

Когда Сбербанк заплатит 28%

Дивидендная доходность не постоянна. Она меняется каждый день, час, минуту и даже секунду — вслед за ценой акции. По той простой причине, что размер выплат — фиксированный, а цена акции — нет.

Например, ближайший дивиденд Сбербанка — 33,3 руб. Он уже объявлен и будет выплачен в июне. Но в процентах рассчитать его можно лишь условно. Относительно сегодняшней цены акции (307 руб.) это 10,8% годовых.

По факту у каждого инвестора будет своя доходность. Многие держат Сбербанк давно. Те, кто брали его в начале года, получат более 12% к цене покупки, год назад — свыше 14%, два года назад — до 28%. И таких примеров на рынке много.

ЛУКОЙЛ: рост выплат в 10 раз

Размер дивидендной выплаты привязан к размеру прибыли компании или денежного потока, которые в свою очередь зависят от соотношения доходов и расходов, а оно может меняться гораздо сильнее, чем цена акции.

( Читать дальше )

Хватит ли 80 млн, чтобы погасить долг в 0,7 млрд? «Арлифт Интернешнл» на размещении.

- 06 мая 2024, 11:19

- |

Экспертное мнение

ООО «Арлифт Интернешнл» — компания высокого инвестиционного риска на 01.01.2024 года. Финансовое состояние и финансовая устойчивость неудовлетворительные. Контора строит бизнес на заёмные деньги, которых ей постоянно не хватает. Финансовое состояние за отчётный период не изменилось несмотря на стабильный рост чистой прибыли. Из этого можно сделать вывод, что контора не особо радеет за укрепление финансового состояния за собственный счёт. Компания закредитованная, неликвидная. Денег берёт в долг больше, чем может себе позволить. Долгосрочная долговая нагрузка высокая. Структура капитала неудовлетворительная. Темпы роста заёмного капитала значительно превосходят темпы роста собственного. Рано или поздно, но контора столкнётся с тотальной нехваткой денег, если уже не столкнулась. Кредиторская задолженность составляет 745 млн рублей и это в 2 раза больше, чем дебиторы должны конторе. Одним словом, контора ведёт бизнес за чужой счёт и инвестировать в неё не рекомендуется, тем более что 80 млн рублей, которые контора хочет поиметь с размещения 06.05.2024 года, погоды ей не делают. Для справки: ресурсная база конторы оценивается в 2.9 млрд рублей.

( Читать дальше )

Вопросы VI.

- 06 мая 2024, 09:07

- |

1>

Оправдано ли держать сбер, когда есть плечо? (Продать сбер — спилить плечо)

Ну, вопрос ожидаемой доходности. В случае со сбером она выше стоимости плеча, хотя вопрос плеча… У моих подписчиков по большей части КС+3, у меня +2. От Сбера можно ждать фнудаметнльаной доходности в рентабельность капитала(он щас вроде близко к капиталу стоит), что выше чуть чуть, а еще можно ждать небольшую переоценку за грядущее падение ставки. Важно иметь резервы докупить, но небольшое плечико чтобы и нет. М2 продолжает свой рост, дивы платятся, рынок думаю скоро будет несколько выше чем сейчас.

2>

Какие мысли по Алросе? Рынок думает, что в связи с санкциями Алроса не сможет продавать продукцию. При этом огромные объемы санкционной нефти везут целым флотом танкеров и продают без проблем. А вся годовая продукция Алросы уместится в один грузовик. Также стоимость алмазов в рублях вблизи максимума (несмотря на падение в долларах), в отличии от акций Алросы.

Я всегда плохо смотрел на алмазы. С ростом технологий искусственные все ближе и ближе к оригиналу. Я в курсе что алмазы не хотят тинейджеры у которых нет денег, а потом как появляются — так и алмазов хочется. Когда у меня было 4 млн $ — мне точно хотелось другой недвиги, и все еще хочется, авто F класса, не экономить на еде и т.д

( Читать дальше )

Клонирование Тимофея Мартынова: отчет о прогрессе проекта

- 05 мая 2024, 16:39

- |

Не будем себя обманывать – Тимофей Валерьевич Мартынов является величайшим мыслителем современности, заложившим фундаментальные основы теории инвестирования в своей книге “Механизм Трейдинга”, и отполировавший их своими же передачами “Антикризис”

Поэтому, сохранение его наследия (как минимум), а в идеале – обеспечение бессмертия Тимофея – является одной из важнейших задач наших дней.

Лучшие умы Смарт-Лаба уже начали работу над этим проектом, сначала – с создания визуального клона, а потом, с первых робких попыток клонировать мозг Тимофея.

Докладываю, что работа продолжается. Я на этой неделе нахожусь в Чикаго, на ивенте от моей бизнес-школы. Тут, на семинаре по AI, нам показали инструмент, который может создать AI-клон человека. Идея, в принципе, простая. В инструмент грузятся все тексты и видео, которые когда нибудь создал человек. Нейронная сеть создает клон голоса, и через анализ текстов – создает виртуальную личность, которая говорит с теми же интонациями, и главное – имеет набор убеждений и знаний, соответствующий оригиналу

( Читать дальше )

Чем опасны ожидания снижения ключевой ставки?

- 04 мая 2024, 23:20

- |

Нечто подобное предшествовало недавнему банкротству Republic First Bank в США. (не путать с First Republic Bank, который постигла та же участь).

Интересно пронаблюдать, как происходил этот процесс, потому как сейчас многие ожидают снижение ставок и от Российского ЦБ.

На ожиданиях снижения процентной ставки банк начинал агрессивно привлекать депозиты. Эти деньги банк хранил в долгосрочных казначейских облигациях США. Расчет был на то, что в случае снижения ключевой ставки, бизнес начнет брать кредиты, и банк сможет обеспечить большой объем кредитного портфеля, благодаря привлеченным депозитам, а облигации в тот же момент можно будет продать с хорошей прибылью, т.к. тело облигации в случае снижения ставки должно было вырасти от момента покупки. Но риторика ФРС ужесточалась, и на этом казначейские облигации все больше теряли в своей стоимости. На тающем капитале, обеспечения банка перестало хватать и это повлекло за собой вмешательство правительственной комиссии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал