SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Филипп Киркоров

вОкруг да ОкОлО - опыт презентации

- 31 марта 2012, 10:16

- |

Мой прошлый нахальный юбилейный пост 10 лет инвестиций — что это было, папа? вызвал некоторое движение в умах моих близких и дальних знакомых. Начиналось все с вопроса, идентичного первому комменту к тому посту, типа, какие акции держишь, чувак? И продолжалось уже более мечтательными пожеланиями, что надо бы повторить сей подвиг.

Очень скоро у меня в скайпе набралось достаточное количество «учеников», чтобы я понял, что как бы я ни желал им добра, а по одному я их не осилю. И я с помощью моей семьи и друзей сделал специальный ресурс для начинающих долгосрочных инвесторов — вОкруг да ОкОлО

Я конечно не Гуру и не вождь, у меня, к сожалению, нет достаточно пафоса человеководительства, чтобы тащить такой, пусть небольшой, но все-таки хлопотный проект кучу лет на одной надежде, что 10-20 человек освободятся от необходимости добывать деньги работой на хозяина, как это сделал я в свое время. Мне нужно что-то и себе доказать. И я придумал вот что. Я придумал идею «самостоятельного пенсионера». Не знаю, насколько удачно название...

( Читать дальше )

Очень скоро у меня в скайпе набралось достаточное количество «учеников», чтобы я понял, что как бы я ни желал им добра, а по одному я их не осилю. И я с помощью моей семьи и друзей сделал специальный ресурс для начинающих долгосрочных инвесторов — вОкруг да ОкОлО

Я конечно не Гуру и не вождь, у меня, к сожалению, нет достаточно пафоса человеководительства, чтобы тащить такой, пусть небольшой, но все-таки хлопотный проект кучу лет на одной надежде, что 10-20 человек освободятся от необходимости добывать деньги работой на хозяина, как это сделал я в свое время. Мне нужно что-то и себе доказать. И я придумал вот что. Я придумал идею «самостоятельного пенсионера». Не знаю, насколько удачно название...

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 17 )

Тестирование торговой системы. Руководство WealthLab

- 19 марта 2012, 16:15

- |

Хорошая статья о тестировани + руководство по WLD. Давно уже обещал выложить эту статью в дополнение к прошедшей лекции

Риск-менеджмент ч.3

- 19 марта 2012, 12:25

- |

В предыдущих частях я рассматривал различные методы управления капиталом. Началось всё с того, что я решил сравнить вариант без реинвестирования, с обычным реинвестированием и с реинвестированием, которое можно охарактеризовать выражением «ни шагу назад» (при росте эквити объем в сделке повышается, а при дроудаунах он остается на прежнем, максимальном уровне). Результат оказался предсказуемым — чем агрессивнее стратегия управления капиталом, тем больше просадка, тем более впечатляющие результаты.

Во второй части я проверил эти же методы на графике реальной системы, добавив также 3 новых метода управления капиталом.

Так называемый «адаптивный» метод управления капиталом и привлек моё внимание.

Смысл в том, что имея на руках торговую систему и зная её показатели %profitable, можно обратиться к теории вероятностей и применить Формулу Бернулли, чтобы выяснить, какова вероятность развития того или иного сценария. Дальше при увеличении доли прибыльных сделок в последних n сделках (я использовал разные, на графиках ниже = 25), вероятность появление ещё одной прибыльной сделки снижается, точно также и в обратную сторону: при угадайке системы 65% вероятность из 25 сделок получить 9 прибыльных и 16 убыточных = около 0,4%, в то время как получить развитие идеального сценария из 16 прибыльных и 9 убыточных равняется 16%.

( Читать дальше )

Во второй части я проверил эти же методы на графике реальной системы, добавив также 3 новых метода управления капиталом.

Так называемый «адаптивный» метод управления капиталом и привлек моё внимание.

Смысл в том, что имея на руках торговую систему и зная её показатели %profitable, можно обратиться к теории вероятностей и применить Формулу Бернулли, чтобы выяснить, какова вероятность развития того или иного сценария. Дальше при увеличении доли прибыльных сделок в последних n сделках (я использовал разные, на графиках ниже = 25), вероятность появление ещё одной прибыльной сделки снижается, точно также и в обратную сторону: при угадайке системы 65% вероятность из 25 сделок получить 9 прибыльных и 16 убыточных = около 0,4%, в то время как получить развитие идеального сценария из 16 прибыльных и 9 убыточных равняется 16%.

( Читать дальше )

Встреча смартлаб: получение 30% годовых с низким риском

- 18 марта 2012, 22:08

- |

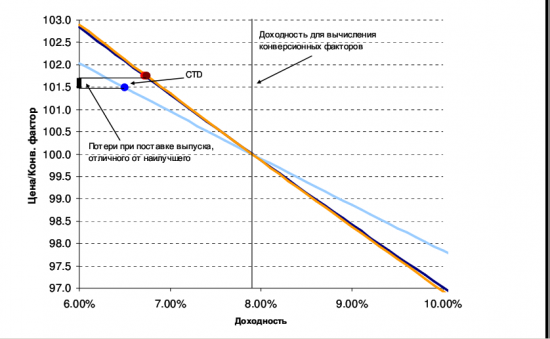

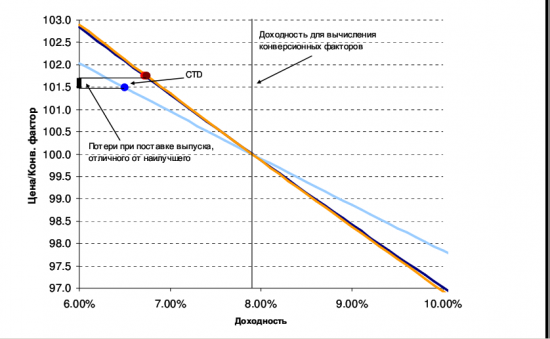

На встрече смартлаба первая презентация была посвящена фьючерсам на корзину офз, которую подготовил Вадим Закройщиков. Дело для меня новое :-) непонятное.

Стратегия:

заработать как при покупке облигации, фондируясь через механизм репо.

Старая Презентация тут http://fs.rts.ru/files/6849

Калькуляторы и описание на сайте ртс

Калькуляторы и описание на сайте ммвб

Интернет-конференция: Фьючерсы на корзину ОФЗ

Тема на смартлабе

Сейчас сам разбираюсь. Когда пойму, что к чему -напишу. :-)

Вы можете присоединиться и сказать свое мнение.

p.s. (картинка не от этой стратегии)

Стратегия:

заработать как при покупке облигации, фондируясь через механизм репо.

Старая Презентация тут http://fs.rts.ru/files/6849

Калькуляторы и описание на сайте ртс

Калькуляторы и описание на сайте ммвб

Интернет-конференция: Фьючерсы на корзину ОФЗ

Тема на смартлабе

Сейчас сам разбираюсь. Когда пойму, что к чему -напишу. :-)

Вы можете присоединиться и сказать свое мнение.

p.s. (картинка не от этой стратегии)

стоп 300 пунктов

- 20 октября 2011, 10:53

- |

В 2009 году была весьма популярна тема со стопов в 300 пунктов. Очень многие о ней говорили/писали, а некоторые даже и придерживались.

А сейчас есть такие, те кто входит со стопом 300 п.?

А сейчас есть такие, те кто входит со стопом 300 п.?

Перст Рандома

- 23 августа 2011, 13:14

- |

На мой взгляд, Рандом на рынке играет если не первостепенную, то одну из главнейших ролей.

Иногда цена чуть не дошла до стопа и вот тебе прибыль. Иногда чуть не дошла до цели и вот тебе стоп вместо прибыли.

Эти «чуть» способны очень негативно влиять на эмоциональный фон. Ведь все сделал правильно, а морковки не получил. Несправедливо.

Поначалу такие случаи сильно выбивали меня из колеи и я лез восстанавливать справедливость. В результате уже справедливо получал по голове.

Сейчас я отношусь к этому достаточно спокойно. Не скажу, что в душе полный штиль, но я воспринимаю это как один из возможных вариантов развития сделки.

Главное помнить, что у рынка всегда есть завтра, не лезть во внесистемный отыгрыш и не считать деньги (мерседесы, попугаи, заводы и пароходы), которые были вот уже почти твоими. Это вызывает эмоции, а эмоции ведут к ошибкам.

Иногда цена чуть не дошла до стопа и вот тебе прибыль. Иногда чуть не дошла до цели и вот тебе стоп вместо прибыли.

Эти «чуть» способны очень негативно влиять на эмоциональный фон. Ведь все сделал правильно, а морковки не получил. Несправедливо.

Поначалу такие случаи сильно выбивали меня из колеи и я лез восстанавливать справедливость. В результате уже справедливо получал по голове.

Сейчас я отношусь к этому достаточно спокойно. Не скажу, что в душе полный штиль, но я воспринимаю это как один из возможных вариантов развития сделки.

Главное помнить, что у рынка всегда есть завтра, не лезть во внесистемный отыгрыш и не считать деньги (мерседесы, попугаи, заводы и пароходы), которые были вот уже почти твоими. Это вызывает эмоции, а эмоции ведут к ошибкам.

Амплитуда дня. Статистика fRTS 03.08.05-09.08.11

- 10 августа 2011, 17:48

- |

(Первая часть)

(Вторая часть)

(Третья часть)

(Четвертая часть)

(Пятая часть)

(Шестая часть)

Продолжаем изучать статистику прошлых лет по фьючерсу РТС за период 03.08.05-09.08.11.

Чем больше анализирую статистику, тем больше проникаюсь ею. История фьючерса РТС хоть и относительно небольшая, но очень насыщенная, что делает ее очень ценной. Были времена и бурного роста, и кризисный 2008-й год, и локальные спады, и подъемы. Казалось бы что может быть еще? Что-то еще более невообразимое? Падение рынка до нуля за день, неделю, месяц? Возможно ли такое?

Если и возможно теоретически, то там будут совсем другие «правила и законы».

Сегодня проанализируем амплитуду дня (high — low).

Вычислим все амплитуды для 1 493 торговых дня.

Первое что сделаем, проверим на «нормальность» распределения.

Проведем градацию по высоте амплитуд

( Читать дальше )

(Вторая часть)

(Третья часть)

(Четвертая часть)

(Пятая часть)

(Шестая часть)

Продолжаем изучать статистику прошлых лет по фьючерсу РТС за период 03.08.05-09.08.11.

Чем больше анализирую статистику, тем больше проникаюсь ею. История фьючерса РТС хоть и относительно небольшая, но очень насыщенная, что делает ее очень ценной. Были времена и бурного роста, и кризисный 2008-й год, и локальные спады, и подъемы. Казалось бы что может быть еще? Что-то еще более невообразимое? Падение рынка до нуля за день, неделю, месяц? Возможно ли такое?

Если и возможно теоретически, то там будут совсем другие «правила и законы».

Сегодня проанализируем амплитуду дня (high — low).

Вычислим все амплитуды для 1 493 торговых дня.

Первое что сделаем, проверим на «нормальность» распределения.

Проведем градацию по высоте амплитуд

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал