Блог им. renat_vv |Причины банковского кризиса в США - часть 4 из 4.

- 16 мая 2023, 08:52

- |

(часть IV)

В результате снижения рыночной стоимости ценных бумаг в банковских портфелях, большинство имеет нереализованные убытки. Но все дело в том, что эти убытки только «на бумаге», и если у банка есть возможность подождать до погашения, то со временем стоимость облигаций восстановиться.

В случае с банком Silicon Valley эти убытки реализовались, т.к. большая часть депозитов у банка была «до востребования», которые вкладчики начали изымать. Это заставило банк продавать облигации по низким рыночным ценам. Набег вкладчиков привел к краху трех банков США в 2023 году, 2 из которых входили в 20-ку крупнейших.

Банки США закончили 2022 год с $620 млрд. нереализованных убытков, что в разы превышает максимальное значение за последние десятилетия. Остается главный вопрос: какая доля из этих убытков «на бумаге» реализуется?

источник: headlines F.

* данные с 2008 г.

- комментировать

- ★3

- Комментарии ( 1 )

Блог им. renat_vv |Причины банковского кризиса в США - часть 3 из 4.

- 15 мая 2023, 12:32

- |

(Часть 1, Часть 2)

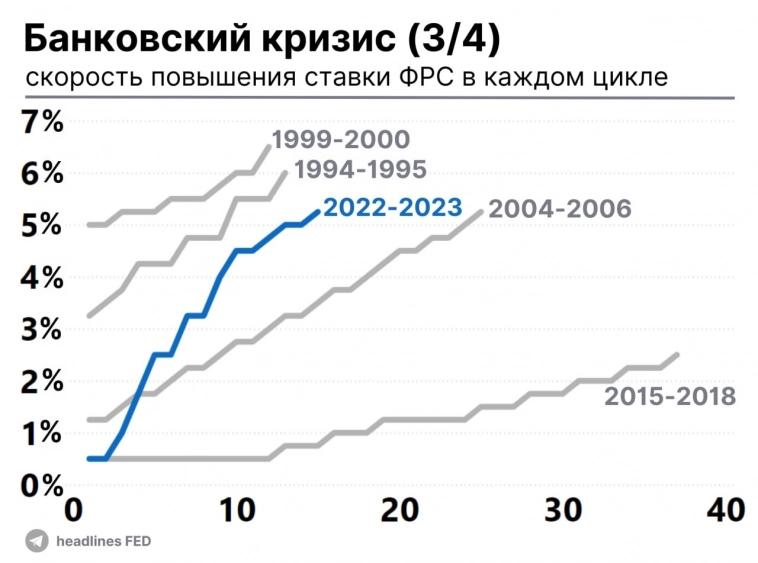

В марте 2022 года ФРС начала свой самый быстрый за 40 лет цикл повышения ставки. Быстрорастущие ставки создали для банков опасные условия — чем длиннее срок погашения у ценных бумаг, тем чувствительнее они к изменениям ставок. С ростом ставок рыночная стоимость активов на балансах банков начала снижаться.

И это только полбеды. Растущие ставки вынуждают клиентов искать более высокую доходность, в следствие чего банкам приходится предлагать более высокие процентные выплаты по депозитам. Согласно данным DepositAccounts годовые ставки по кредитам выросли с 0.35% в мае 2022 года до 2.70% к марту 2023.

Банкам становится все сложнее предлагать доходность выше доходности тех же Treasuries, из-за чего банки терпят отток средств.

источник: headlines F.

Блог им. renat_vv |Причины банковского кризиса в США - часть 2 из 4.

- 13 мая 2023, 14:14

- |

(в продолжение к предыдущему посту)

Со стремительным приростом депозитов банки начали с такой же стремительностью вкладывать средства. Т.к. объем кредитов, которые выдают банки, рос гораздо медленнее, чем объем депозитов, банки начали вкладывать средства в так называемые в Held-to-Maturity securities — ценные бумаги, удерживаемые до погашения, подавляющая доля которых составляет казначейские облигации. Стоит обратить внимание на то, что доходность коротких облигаций во времена нулевых процентных была соответственно около нулевой. Поэтому предпочтительнее были облигации с бóльшей доходностью и с бóльшим сроком погашения.

Данная категория банковских активов выросла на 186% с начала 2020 года и до конца 2022, а доля HTM Securities во всем портфеле ценных бумаг увеличилась с 21% до 47% за аналогичный период времени.

источник: headlines F.

* данные с 1994 по 2022 гг.

Блог им. renat_vv |Причины банковского кризиса в США - часть 1 из 4.

- 12 мая 2023, 13:33

- |

Есть несколько причин, по которым сейчас банковская система США начинает трещать по швам.

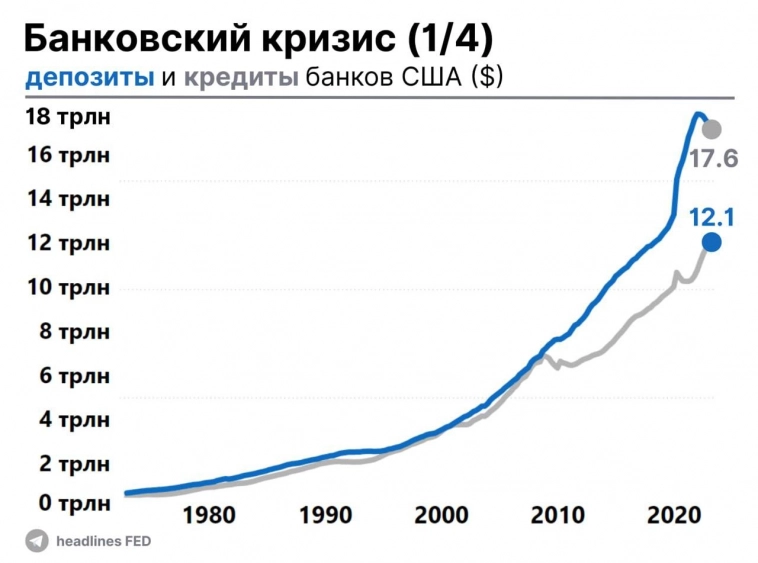

Прежде всего следует рассмотреть динамику депозитов американских банков. На графике выше видно, что с 1973 года рост депозитов происходил без особых колебаний, однако скачок на 13% или >$1.7 трлн за 4 месяца с начала пандемии в марте 2020 нарушил эту тенденцию стабильного роста.

В то же время кредиты (основной актив, приносящий доход банкам), увеличивались гораздо меньшими темпами, что привело к разрыву между ними и депозитами на пике в $7 трлн.

Для оценки ликвидности банка используется показатель LDR (Loan-to-Deposit Ratio) который рассчитывается как отношение кредитов к депозитам. Идеальное соотношение составляет 80-90%, если показатель равен 100%, то банк выдает $1 в кредит на каждый 1$, полученный на депозит. На пике в I кв. 2022 г. данный показатель составлял 62%.

источник: headlines F.

* данные с 1974 г.

Блог им. renat_vv |Что ждать после банковского кризиса?

- 30 марта 2023, 10:17

- |

Недавние события — крах трёх банков — доказывают, что финансовая система в США не способна выдержать текущую процентную ставку. По сути, система уже треснула, и если бы не срочные инструменты предоставления ликвидности, система бы рухнула.

Самое парадоксальное то, что теперь, вроде как, рынок акций США должен начать расти. Последовательность такая:

В 2007-2008 разразился кризис — ФРС пошла на смягчение — рынок начал расти.

В 2020 разразился кризис — ФРС пошла на смягчение — рынок начал расти.

Сейчас разразился банковский кризис — ФРС пошла на смягчение — рынок должен начать расти.

Паттерн один и тот же.

Мой Telegram: Ренат Валеев

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс