SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. karapuz |Как побить рынок: ТА? ФА? Просто ставьте на коррупцию

- 17 мая 2013, 10:55

- |

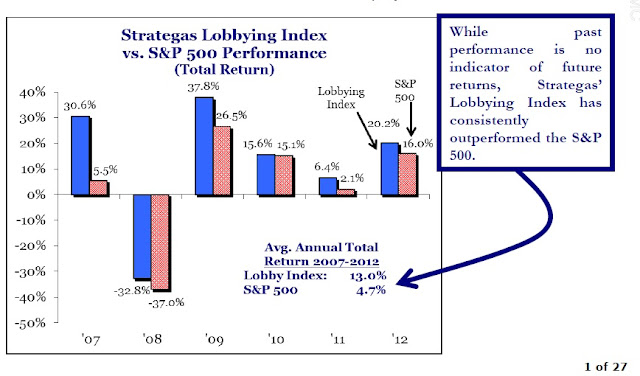

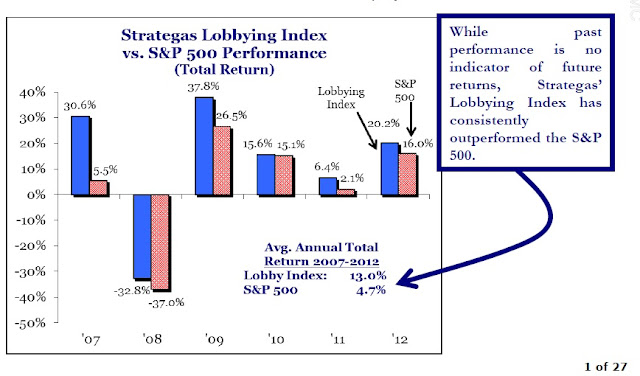

Инвестиционная фирма Strategas в своё время придумала как извлечь выгоду из нарастающей коррупции, особенно связанной с распределением госрасходов и господдержки в кризисный и посткризисный период. Они разработали так называемый Lobbying Index, включающий акции компаний, являющихся по их оценкам в этом году самыми активными лоббистами.

С 2007 г. по 2012 г. портфели, составленные Strategas из акций компаний-лоббистов существенно обгоняли S&P500:

А вот так выглядел относительный performance акций 50-ти самых активных лоббистов из S&P500 по сравнению с индексом с 2001 по 2011 г.:

( Читать дальше )

С 2007 г. по 2012 г. портфели, составленные Strategas из акций компаний-лоббистов существенно обгоняли S&P500:

А вот так выглядел относительный performance акций 50-ти самых активных лоббистов из S&P500 по сравнению с индексом с 2001 по 2011 г.:

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 12 )

Блог им. karapuz |Необходимость модернизации основных фондов США как возможная угроза ралли на рынке акций

- 05 мая 2013, 23:48

- |

Эта тема мало обсуждается в популярной финансовой прессе, т. к. рассуждать о состоянии мостов, железных дорог и водопроводных труб намного менее захватывающе, чем с умным видом сказать что-нибудь о политике ZIRP, swap-спредах или о Бене-вертолетчике. Однако, именно с этой стороны могут возникнуть долгосрочные последствия как для американской экономики в целом, так и для рынка акций.

Инфраструктура США находится в весьма плачевном состоянии. Согласно данным американской ассоциации гражданский инженеров (ASCE) Америке до 2020 г. дополнительно требуются 3.6 триллиона долларов на модернизацию инфраструктуры. Бывший мэр Филадельфии и экс-губернатор Пенсильвании Эдвард Рэнделл в своей последней статье указывает, что США за 8 лет скатились с 1-го места по конкурентноспособности инфраструктуры на 14-е и приводит много довольно-таки нелицеприятных фактов относительно реального физического состояния американских основных фондов.

( Читать дальше )

Инфраструктура США находится в весьма плачевном состоянии. Согласно данным американской ассоциации гражданский инженеров (ASCE) Америке до 2020 г. дополнительно требуются 3.6 триллиона долларов на модернизацию инфраструктуры. Бывший мэр Филадельфии и экс-губернатор Пенсильвании Эдвард Рэнделл в своей последней статье указывает, что США за 8 лет скатились с 1-го места по конкурентноспособности инфраструктуры на 14-е и приводит много довольно-таки нелицеприятных фактов относительно реального физического состояния американских основных фондов.

( Читать дальше )

Блог им. karapuz |Про рынок и патриотизм

- 17 апреля 2013, 14:22

- |

Везде ноют все — рынок падает, типа это «происки врагов», жопа и так далее. Какая жопа? Почему жопа? Кому плохо от того что акции дешевеют? Да никому не плохо. Кроме тех, кто в лонгах сидит.

Но это вы сами виноваты, извините. Вас предупреждали, что так будет. Кто вам виноват что вы лезли против рынка, пирамидили, усредняли, ловили ножи и в каждом отскоке видели разворот? Кто вам виноват, что вы слушали зазывал, которые вам говорили без доказательств то, что вы хотели услышать, потому что в вас поза говорила, а не объективность? Кто вам виноват, что вы вместо того, чтобы разобраться в ситуации или ХОТЯ БЫ НЕ ЛЕЗТЬ, если НЕПОНЯТНО, выискивали «куклов», «крупняк», строили конспирологические теории и т.д.? Да никто! Вы сами в своих лосях и маржинах виноваты, а не рынок. Видели же, что происходит что-то как-минимум непонятное. Какие основания были лезть против тренда в такой ситуации? Не понимаешь — отойди и подожди.

Рынок постепенно отражает в ценах снижение ожиданий по будущим прибылям российских компаний и это совершенно нормальный и здоровый процесс. А никакая не жопа. Жопа — это когда в реальности компаниям работать всё сложнее и сложнее, перспективы ухудшаются, а на рынке акций пузыри раздуваются. Вот это — жопа. Потому что рынок должен отражать реальность, а реальность в том, что темпы роста экономики замедлились, темпы роста прибылей компаний замедлились ещё больше, а правительство вместо того, чтобы заниматься

( Читать дальше )

Но это вы сами виноваты, извините. Вас предупреждали, что так будет. Кто вам виноват что вы лезли против рынка, пирамидили, усредняли, ловили ножи и в каждом отскоке видели разворот? Кто вам виноват, что вы слушали зазывал, которые вам говорили без доказательств то, что вы хотели услышать, потому что в вас поза говорила, а не объективность? Кто вам виноват, что вы вместо того, чтобы разобраться в ситуации или ХОТЯ БЫ НЕ ЛЕЗТЬ, если НЕПОНЯТНО, выискивали «куклов», «крупняк», строили конспирологические теории и т.д.? Да никто! Вы сами в своих лосях и маржинах виноваты, а не рынок. Видели же, что происходит что-то как-минимум непонятное. Какие основания были лезть против тренда в такой ситуации? Не понимаешь — отойди и подожди.

Рынок постепенно отражает в ценах снижение ожиданий по будущим прибылям российских компаний и это совершенно нормальный и здоровый процесс. А никакая не жопа. Жопа — это когда в реальности компаниям работать всё сложнее и сложнее, перспективы ухудшаются, а на рынке акций пузыри раздуваются. Вот это — жопа. Потому что рынок должен отражать реальность, а реальность в том, что темпы роста экономики замедлились, темпы роста прибылей компаний замедлились ещё больше, а правительство вместо того, чтобы заниматься

( Читать дальше )

Блог им. karapuz |Правда про Газпром

- 14 апреля 2013, 18:59

- |

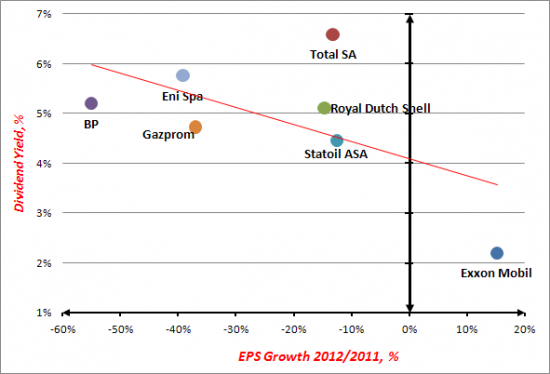

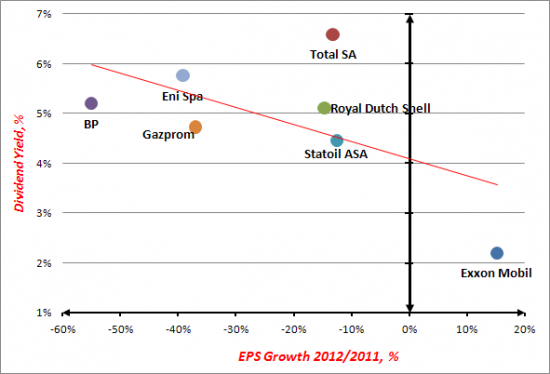

Честно говоря, совершенно надоели безосновательные и голословные утверждения про «фундаментальную недооцененность» Газпрома. Предлагаю вам посмотреть на то, как оценены мировые аналоги — интегрированные компании, существенную долю выручки которых составляет природный газ.

Как видно из следующей картинки — по такому параметры как дивидендная доходность, акции Газпрома оценены ничуть не хуже, чем акции Total SA, BP, Statoil, Shell. Все компании, показавшие в 2012 г. СНИЖЕНИЕ EPS (отражено на диаграмме по горизонтальной оси) торгуются на рынках примерно с такой же дивдоходностью. Исключение составляет Exxon Mobil — компания увеличила EPS за 2012 г. и торгуется с существенно более низкой дивдохой.

На самом деле, если исходить из простого линейного приближения к аналогам и размера дивидендов 5.96 рублей на акцию за 2012 год, то акции Газпрома даже ПЕРЕОЦЕНЕНЫ и, если исходить из оценки аналогов, должны торговаться с дивдохой около 5.5%, то есть

( Читать дальше )

Как видно из следующей картинки — по такому параметры как дивидендная доходность, акции Газпрома оценены ничуть не хуже, чем акции Total SA, BP, Statoil, Shell. Все компании, показавшие в 2012 г. СНИЖЕНИЕ EPS (отражено на диаграмме по горизонтальной оси) торгуются на рынках примерно с такой же дивдоходностью. Исключение составляет Exxon Mobil — компания увеличила EPS за 2012 г. и торгуется с существенно более низкой дивдохой.

На самом деле, если исходить из простого линейного приближения к аналогам и размера дивидендов 5.96 рублей на акцию за 2012 год, то акции Газпрома даже ПЕРЕОЦЕНЕНЫ и, если исходить из оценки аналогов, должны торговаться с дивдохой около 5.5%, то есть

( Читать дальше )

Блог им. karapuz |Рациональность рынков: ответ spydell

- 12 апреля 2013, 00:29

- |

Ув. spydell сильно обижается на рынки, что они, дескать, «обезумели» и «потеряли обратные связи» с реальностью. Безумие выражается в том, что рынок акций США растет, а ФР РФ падает (видимо с т. з. ув. spydella «должно быть» наоборот). В основном, потому что «америкапиздец», а «россиявперёд».

Достойная аргументация, однако, хочу заметить, что:

* на рынках акций торгуется не «макроэкономика», и даже не просто «экономика», а акции конкретных предприятий

* рынки оценивают акции в зависимости от перспектив роста (или снижения) ПРИБЫЛЕЙ этих предприятий.

Прибыли американских компаний растут, ожидания по росту прибылей растут ещё больше — рынок американских акций растёт. Всё как в книжке.

Не знаю, снижаются ли прибыли компаний из индекса РТС в целом — нет у меня сводных цифр по EPS для российского рынка, но судя по результатам того же Газпрома — они снижаются. И что ещё хуже — снижаются ожидания по дальнейшему росту прибылей. А рынок закладывает в цены именно долгосрочные ожидания. Во всяком случае, должен так делать. И делает.

( Читать дальше )

Достойная аргументация, однако, хочу заметить, что:

* на рынках акций торгуется не «макроэкономика», и даже не просто «экономика», а акции конкретных предприятий

* рынки оценивают акции в зависимости от перспектив роста (или снижения) ПРИБЫЛЕЙ этих предприятий.

Прибыли американских компаний растут, ожидания по росту прибылей растут ещё больше — рынок американских акций растёт. Всё как в книжке.

Не знаю, снижаются ли прибыли компаний из индекса РТС в целом — нет у меня сводных цифр по EPS для российского рынка, но судя по результатам того же Газпрома — они снижаются. И что ещё хуже — снижаются ожидания по дальнейшему росту прибылей. А рынок закладывает в цены именно долгосрочные ожидания. Во всяком случае, должен так делать. И делает.

( Читать дальше )

Блог им. karapuz |Безрисковые спекуляции

- 04 апреля 2013, 10:47

- |

Возможно ли такое? Благодаря Банку Японии — теперь да, возможно. Банк Японии объявил о расширении программы выкупа активов, которую теперь называет «количественным и качественным облегчением», и список выкупаемых активов представляет интерес.

Возможно ли такое? Благодаря Банку Японии — теперь да, возможно. Банк Японии объявил о расширении программы выкупа активов, которую теперь называет «количественным и качественным облегчением», и список выкупаемых активов представляет интерес.Банк Японии теперь выкупает не только правительственные облигации Японии и долги государственных агентств, но и корпоративные бонды и, что самое интересное, паи открытых индексных фондов (ETF), «привязанных» к индексам акций TOPIX или NIKKEI-225:

( Читать дальше )

Блог им. karapuz |Тиграм не докладывают мяса или что нужно, чтобы акции Газпрома стали из УГ конфеткой

- 03 апреля 2013, 15:28

- |

Я не буду говорить, про воровство капекса. Не буду говорить, про неэффективность инвестиций. Не буду говорить про «сланцевую революцию». Скажу только одну очень простую вещь: ХВАТИТ НА%%ЫВАТЬ АКЦИОНЕРОВ! И начать нужно с полного перехода на международные стандарты финансовой отчетности, хотя бы начать платить дивиденды с прибыли по МСФО, а не по «усеченному» РСБУ, не учитывающему консолидированные результаты всей группы в целом.

Если кому-то кажется, что разница в стандартах учета не существенна — посмотрите на картинку. На самом деле, если бы Газпром платил дивиденды с прибыли по МСФО, то они были бы в 2 раза выше! А в иные годы — в 3-4 раза!

Хотите, чтобы рыночная капитализация вашей компании отражала реальность её хозяйственной деятельности, господин Миллер? Начните с отражения реальности в дивидендных выплатах. А то у вас — буквально — в прямом смысле —

( Читать дальше )

Если кому-то кажется, что разница в стандартах учета не существенна — посмотрите на картинку. На самом деле, если бы Газпром платил дивиденды с прибыли по МСФО, то они были бы в 2 раза выше! А в иные годы — в 3-4 раза!

Хотите, чтобы рыночная капитализация вашей компании отражала реальность её хозяйственной деятельности, господин Миллер? Начните с отражения реальности в дивидендных выплатах. А то у вас — буквально — в прямом смысле —

( Читать дальше )

Блог им. karapuz |Сытый конному не леший: фокусы data mining

- 28 февраля 2013, 04:02

- |

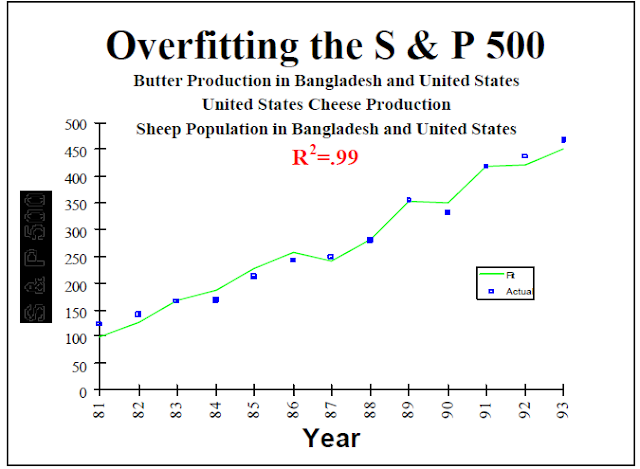

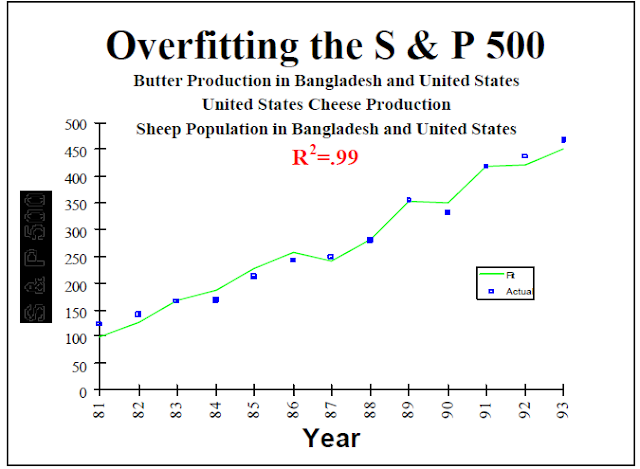

Знаете, какой набор переменных лучше всего предсказывает S&P500? Ни за что не догадаетесь: это производство сливочного масла в Бангладеш и США + выпуск сыра в США + поголовье овец в США и Бангладеш. И это не совсем шутка — именно такой результат получили исследователи, когда попытались найти, какие переменные лучше всего скоррелированы с рынком акций.

На самом деле, конечно, это экстремальный пример так называемого overfitting — переподгонки. Будьте осторожны с корреляциями! ) И с моделями, основанными на истории — тоже. Модель, идеально описывающая исторические данные, может абсолютно идиотически вести себя в будущем. Яркий пример:

( Читать дальше )

На самом деле, конечно, это экстремальный пример так называемого overfitting — переподгонки. Будьте осторожны с корреляциями! ) И с моделями, основанными на истории — тоже. Модель, идеально описывающая исторические данные, может абсолютно идиотически вести себя в будущем. Яркий пример:

( Читать дальше )

Блог им. karapuz |Попытка разметки...

- 14 октября 2012, 00:32

- |

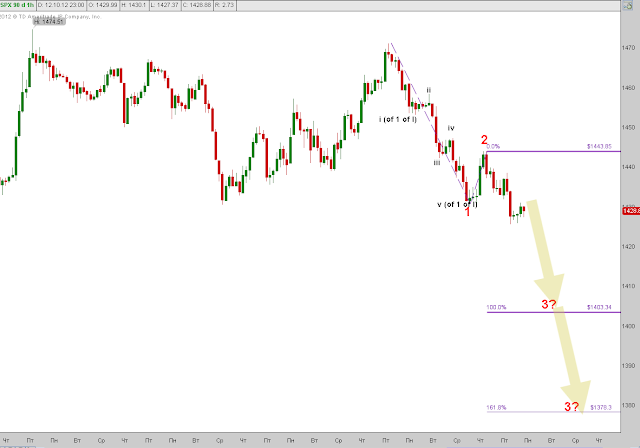

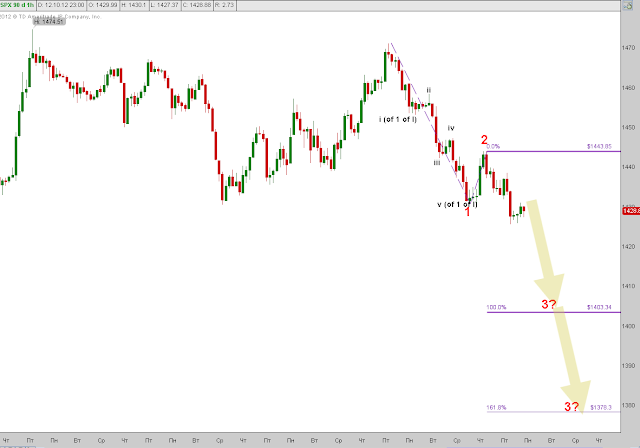

В принципе, нечто бычье всё ещё возможно. Может быть мы в чём-то вроде A-B-C и тогда разворот опять наверх с текущих или с 1399 (1395 по фучу). Сигнал — если не идем вниз в начале след. недели и уходим выше 1445 (моя оценка вероятности этого — очень низкая).

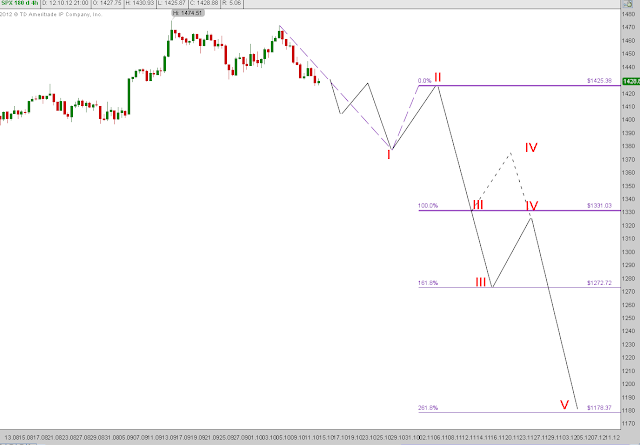

Но! — наводит на размышления правильная 5-волновая структура последнего отрезка снижения. Это не должно быть A-B-C. Не характерный паттерн… он не коррекционный...

Это больше похоже на правильный импульс вниз. И тогда мы в начале 3-й подволны 1-й волны большого снижения… И ближайшая перспектива выглядит так (не выше 1403 до ближайшего серьезного отскока — 4-ки — В ПЕРВОЙ! — большой I. и возможна любая цифра от 1403 до 1378 — ниже 1403 можем тормознуть на отскок где угодно — 1395, 1378, 1358… ):

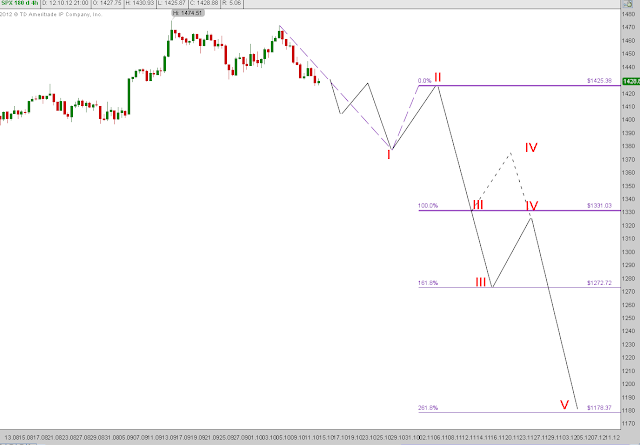

А более отдаленная перспектива выглядит как-то так (те самые 1180-1200):

http://karapuz-blog.blogspot.com

Но! — наводит на размышления правильная 5-волновая структура последнего отрезка снижения. Это не должно быть A-B-C. Не характерный паттерн… он не коррекционный...

Это больше похоже на правильный импульс вниз. И тогда мы в начале 3-й подволны 1-й волны большого снижения… И ближайшая перспектива выглядит так (не выше 1403 до ближайшего серьезного отскока — 4-ки — В ПЕРВОЙ! — большой I. и возможна любая цифра от 1403 до 1378 — ниже 1403 можем тормознуть на отскок где угодно — 1395, 1378, 1358… ):

А более отдаленная перспектива выглядит как-то так (те самые 1180-1200):

http://karapuz-blog.blogspot.com

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс