Новости рынков |Юнипро накопил 50 млрд. р. на своих счетах - Тинькофф Инвестиции

- 08 мая 2024, 13:10

- |

Эмитент накопил около 50 млрд рублей на своих счетах, так как с 2022 года не может выплачивать дивиденды из-за контролирующего акционера из недружественной юрисдикции — немецкого Uniper.

Если в дальнейшем контроль над компанией окончательно перейдет к российским акционерам, то у структуры появится возможность выплатить щедрые дивиденды из нераспределенной прибыли нескольких прошлых лет. Именно рекордный запас денежных средств обуславливает текущее значение мультипликатора EV/EBITDA ниже 2x.

- комментировать

- Комментарии ( 2 )

Новости рынков |Транснефть, ожидаем 185 рублей на акцию (доходность 11%) - БКС Мир инвестиций

- 08 мая 2024, 11:11

- |

Дивиденды Транснефти за 2023 г. будут выше, чем за 2022 г., возможны промежуточные выплаты, сообщает Интерфакс со ссылкой на главу компании Николая Токарева.

Новость умеренно позитивна с учетом перехода на две выплаты дивидендов в год. У нас нейтральный взгляд на привилегированные акции «Транснефти», которые торгуются с мультипликатором P/E 4.3x 2024-25п, на 14% ниже долгосрочного среднего уровня.

Ожидаем 185 рублей на акцию с доходностью 11%. Для сравнения, по результатам МСФО за 2022 г. Транснефть выплатила 166.65 рублей на акцию. Мы считаем переход к двум выплатам в год умеренно позитивным для бумаг компании. Важнее, если бы Транснефть направила на дивиденды больше, чем требуется минимально (50% консолидированной чистой прибыли). Однако мы пока не видим такого намерения у компании. Напомним, в этом году Транснефть провела дробление акций в соотношении 100 к 1, поэтому дивиденды за 2022 г. фактически составили 16.665 руб. на акцию.

Новости рынков |Россети Ленэнерго потенциально заработала 11 рублей на одну акцию преф. (дивдоходность 5%) - Газпромбанк Инвестиции

- 07 мая 2024, 17:45

- |

ПАО «Россети Ленэнерго» представило финансовую отчетность по РСБУ за первый квартал 2024 года.

— Выручка выросла на 17,1%, достигнув 33,1 млрд рублей. При этом денежный поток от передачи энергии увеличился до 29 млрд рублей (+7,1%) за счет роста потребления электроэнергии, а выручка по технологическому присоединению выросла в 3,5 раза и составила 3,8 млрд рублей.

— Валовая прибыль выросла на 30,1%, составив 12,4 млрд рублей, благодаря более быстрым темпам роста выручки над себестоимостью. Прибыль от продаж выросла на 30%. Рентабельность валовой прибыли и прибыли от продаж увеличилась на 3,76 п. п., составив 37,4% и 37% соответственно.

— Чистая прибыль за первый квартал 2024 года выросла на 29,7%, до 10,3 млрд рублей. Рентабельность чистой прибыли составила 31% (+3 п. п.) Основной причиной роста чистой прибыли стало набравшие темпы технологическое присоединение заявителей к сети.

— Капитальные вложения составили 7,6 млрд руб., что на 35% выше показателя аналогичного периода прошлого года.

( Читать дальше )

Новости рынков |МТС-Банк увеличил прибыль с 0,8 млрд в 2020 до 12,5 млрд в 2023 - КИТФинанс

- 07 мая 2024, 14:16

- |

— Среднегодовой рост кредитного портфеля банка в 2020-2023 гг составил 39% (с ₽130 до ₽347 млрд), что быстрее роста рынка (≈ 18%).

— Операционные доходы выросли в 3 раза в 2020-2023 гг (CAGR ≈ 45%, при среднерыночном росте ≈ 17%), при этом доля непроцентных доходов увеличилась с 29%до 44%.

— Комиссионные доходы выросли в 3,5 раза за этот же период, с ₽6 до ₽21 млрд.

— Чистая прибыль выросла с 0,8 млрд в 2020 году до 12,5 млрд в 2023 году, а ROE составил 20%.

— Банк снизил соотношение операционных расходов к доходам с 47,5% в 2020 году до 31% в 2023 году, что является одним из лучших показателей эффективности на рынке.

• Менеджмент ожидает рост кредитного портфеля к 2028 году в 2 раза до ₽700 млрд, с таргетом по ROE = 30%, что сравнимо с показателями лучших игроков сектора.

• Див. политика предусматривает выплату 25-50% от чистой прибыли и по планам выплаты начнутся в 2025 году.

У нас позитивный взгляд на перспективы компании #MBNK. Таргет по бумагам — ₽2800.

Новости рынков |Мосбиржа, объем торгов в апреле остался на уровне марта (124,5 трлн руб.) - Ренессанс Капитал

- 07 мая 2024, 10:19

- |

Мосбиржа опубликует финансовую отчетность за 1кв24 по МСФО 22 мая. Мы ожидаем, что квартальная прибыль может обновить исторический максимум, установленный по итогам 4кв23 (20 млрд руб.

( Читать дальше )

Новости рынков |ЛУКОЙЛ закроет див. гэп через 2-3 недели - Альфа-Инвестиции

- 06 мая 2024, 17:57

- |

С 2013 года по акциям прошло 22 дивидендных отсечки. Средний срок закрытия гэпа составил 25 рабочих дней или 4–5 календарных недель.

По итогам 2024 года дивиденды могут составить более 1000 руб. на акцию (более 12,4% по текущим ценам). Дополнительно стоит учитывать накопленную «кубышку» компании, которая составляет около 1125 руб. на акцию или 13,9% по текущим ценам и также может быть использована в интересах акционеров.Предполагаем, что на закрытие дивидендного гэпа уйдёт 10–15 рабочих дней или 2–3 календарных недели.

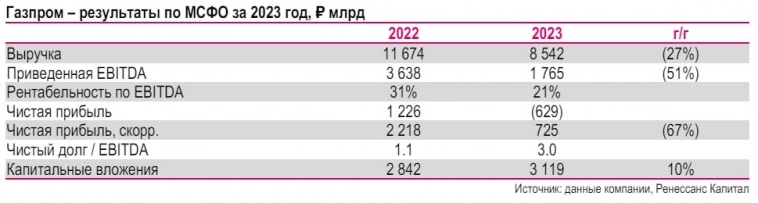

Новости рынков |Скорректированная чистая прибыль Газпрома предполагает выплату дивидендов в размере 15,3 руб./акц., (дивдоходность 9,7%) - Ренессанс Капитал

- 03 мая 2024, 13:28

- |

В 2023 году чистый убыток акционеров составил 629 млрд рублей против чистой прибыли 2022 года в размере 1,226 трлн рублей. По нашим оценкам, скорректированная чистая прибыль Газпрома снизилась на 67% г/г и составила 725 млрд рублей.

Капитальные затраты увеличились на 10% г/г до 3,1 трлн рублей. В 2024 годуо на освоение инвестиционной программы планируется направить на 17,5% меньше средств – 2,57 трлн рублей.

Коэффициент чистый долг / EBITDA на конец 2023 года составил 3,0x, исходя из расчетов компании.

По нашим оценкам, скорректированная чистая прибыль Газпрома предполагает выплату дивидендов в размере 15,3 руб./акц., (дивидендная доходность 9,7%).

Однако, так как показатель чистый долг / EBITDA превышает 2,5x, совет директоров может принять решение об уменьшении размера дивидендной выплаты.

Новости рынков |Сбербанк - фаворит в финансовом секторе на 2024 г. Прогнозируемая див. доходность 12-13% за 2024г. - Альфа-Банк

- 02 мая 2024, 15:47

- |

Менеджмент банка подтвердил прогнозы по основным финансовым метрикам на 2024 г., представленные в декабре в ходе Дня Инвестора – снижение процентной маржи не более, чем на 0,3 пп г/г, рост комиссионных доходов на 10% г/г, соотношение расходов и доходов на уровне 30-32%, стоимость риска – 1-1,1%, достаточность капитала Н20 – >13,3%, ROE >22%. При этом, ожидания роста банковских рынков на 2024 г. были несколько улучшены – ожидается рост портфеля кредитов ЮЛ на 12-15% г/г (ранее – 12-14%), а рост портфеля ФЛ – на 9-11% г/г (ранее – 4-6%), при этом рост депозитов ФЛ ожидается на уровне 24-26% г/г (ранее – 17-19%), а рост депозитов ЮЛ – 2-4% (ранее 5-7%). Менеджмент также прорабатывает возможность перевода заблокированных активов на отдельное юрлицо – это может позволить банку расформировать часть резервов, что обеспечит более высокую прибыль за 2024 г., чем ожидается в данный момент.

Сбербанк остается одним из наших фаворитов в финансовом секторе на 2024 г.

( Читать дальше )

Новости рынков |Греф: Финансовые результаты Сбера за 2023г позволяют акционерам ждать рекордных дивидендов

- 22 декабря 2023, 15:42

- |

Сбербанк в 2023 году получит максимальную за всю историю прибыль, по итогам может выплатить рекордные дивиденды, сообщил президент — председатель правления банка Герман Греф.

«Наша дивидендная политика определена и опубликована. Мы собираемся выплачивать 50% чистой прибыли. В этом году у нас рекордные результаты, поэтому нашим акционерам стоит ждать рекордных дивидендов», — сообщил Греф в интервью телеканалу «Россия 24».

Сбербанк за 11 месяцев 2023 года получил 1,378 трлн рублей чистой прибыли по РСБУ. Банк рассчитывает, что по итогам 2023 года рентабельность капитала превысит 24%.

quote.rbc.ru/news/article/6585422b9a7947523c230cc6

Новости рынков |Глава "Россетей" Рюмин рассказал о планах на выплаты дивидендов

- 13 сентября 2023, 12:33

- |

— Решение [о невыплате дивидендов до 2026 года] было принято, — рассказал глава «Россетей» Андрей Рюмин на ВЭФ-2023. — Но каждый год в зависимости от результатов и планов по инвестиционной программе оно может меняться.

tass.ru/ekonomika/18739845

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс