XVESTOR

Что станет с «Яндексом» 15 мая?

- 02 апреля 2024, 18:58

- |

Московская биржа сообщила, что 15 мая 2024 г включит в раздел «первый уровень» акции МКПАО «Яндекс», оговорившись, правда, что «дата вступления в силу решения может быть изменена, в случае получения соответствующего уведомления от МКПАО «ЯНДЕКС»».

Что случилось?

Напомним, что 7 марта акционеры нидерландской Yandex N.V. утвердили продажу бизнеса российского «Яндекса» за 475 млрд рублей (в юанаях и в акциях Yandex N.V.) консорциуму частных инвесторов, некоторые из которых, как предполагается, действуют в интересах каких-то крупных финансовых структур.

28 марта «Яндекс» сообщил: «Нидерландская Yandex N.V. провела внутреннюю реорганизацию группы компаний «Яндекса» и сформировала периметр активов для последующей продажи консорциуму частных инвесторов. Эти активы переданы будущей головной компании «Яндекса» — МКПАО «Яндекс», которая до закрытия первого этапа сделки будет находиться под контролем Yandex N.V.».

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Как выбрать паевый инвестиционный фонд (ПИФ)?

- 07 марта 2024, 10:51

- |

Паевой инвестиционный фонд (ПИФ) – одна из самых старых и надежных форм коллективного инвестирования, причем не только у нас, но и во всем мире. Суть этого инструмента, грубо говоря, заключается в том, что деньги всех пайщиков складываются в один «котел», которым и управляет управляющая компания в соответствие с инвестиционной декларацией конкретного ПИФа.

Банк России в ежедневном режиме следит за соответствием структуры активов ПИФа инвестдекларации, т.е. чтобы управляющие не вкладывались в инструменты, которые не разрешены правилами фонда, и не злоупотребляли увеличением доли каких-то бумаг в портфеле.

Активы ПИФов находятся на обособленных счетах, поэтому даже в случае банкротства управляющей компании средства пайщиков не пострадают – ПИФ просто передается другой УК.

Так что ПИФы очень хорошо защищены от инфраструктурных (но не рыночных!) рисков, недобросовестных действий управляющих и прямого воровства.

Паи ПИФов можно покупать на Индивидуальные инвестиционные счета. При владении паями свыше трех лет, государство освобождает инвестора от уплаты налога на полученный доход, если он не превышает 9 млн руб. (3 млн руб. за каждый год владения). В противном случае с полученной прибыли нужно будет заплатить 13% НДФЛ при доходе до 5 млн руб., и 15% — с того, что больше этой суммы.

( Читать дальше )

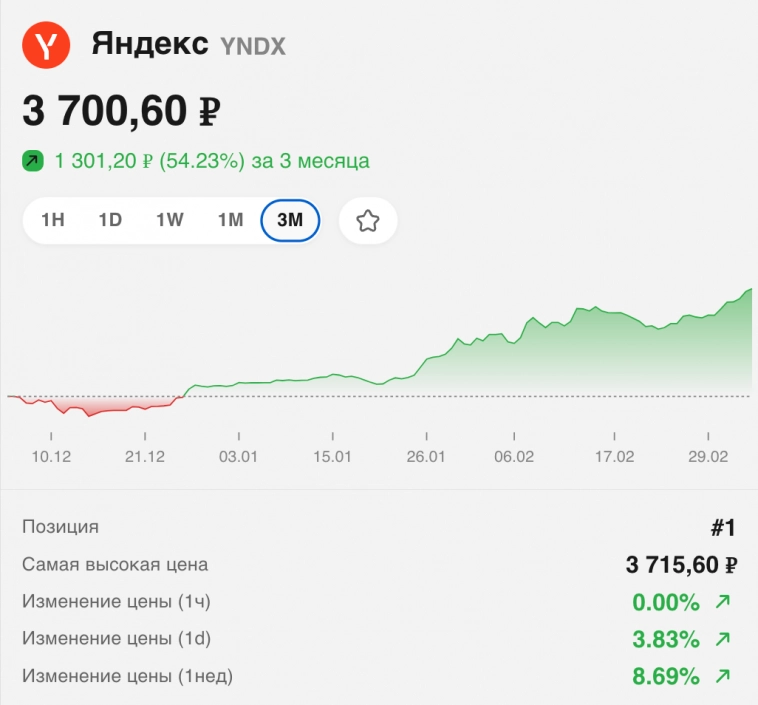

Яндекс: покупать страшно, продавать жалко

- 05 марта 2024, 21:09

- |

Акции «Яндекса» стали настоящей «фишкой» начала 2024 года – с 3 января по 4 марта бумага выросла на 45%, а с середины декабря, когда и стартовал среднесрочный восходящий тренд, и вовсе более чем на 70. Причин этому было несколько.

Главная из них – это переход в практическую плоскость идеи о разделе нидерландской Yandex N.V. на российскую и зарубежную части. Но здесь пока вопросов пока больше чем ответов.

Кто купил Яндекс?

Как было сказано в сообщении «Яндекса», «Основным владельцем МКАО «Яндекс» будет ЗПИФ «Консорциум.Первый» во главе с менеджерами Яндекса. Кроме них в консорциуме ещё четыре пайщика — структура Александра Чачава, предпринимателя и основателя венчурного фонда LETA Capital; структура Павла Прасса, генерального директора одного из крупнейших специализированных депозитариев «ИНФИНИТУМ»; структура группы «ЛУКОЙЛ»; структура Александра Рязанова, многопрофильного инвестора и предпринимателя».

( Читать дальше )

Облигации на пике доходности

- 05 марта 2024, 09:06

- |

Риторика Банка России после прошедшего 16 февраля заседания совета директоров по ключевой ставке и опубликованные на этой неделе «минутки» ЦБ однозначно говорят о том, что начало снижения ставки сдвигается в лучшем случае к концу первого полугодия. Еще в начале года очень многие финансовые аналитики ждали начала смягчения денежно-кредитной политики весной. Оптимисты говорили о марте. Таким образом, о повышении ставки речи не идет, а снижать ее будут, но пока непонятно когда.

Для рынка облигаций это значит, что доходности находятся на максимальных уровнях, и тем кто не любит риска, пора их покупать. Причем наибольший интерес представляют не ОФЗ, а обязательства корпоративных заемщиков.

Флоатеры

Большинство облигационных трейдеров рекомендуют сейчас брать «флоатеры» — это облигации с плавающей процентной ставкой (float –плыть). Ставка купона таких бумаг обычно привязана к ставке денежного рынка RUONIA (Ruble Overnight Index Average), которая незначительно отличается от ключевой ставки ЦБ. Впрочем, есть бумаги, ставка которых привязана непосредственно к ключевой ставке, но их не очень много.

( Читать дальше )

Путин дал «бычий» сигнал рынку акций

- 01 марта 2024, 17:18

- |

Президент РФ Владимир Путин выступил сегодня с традиционным ежегодным Посланием Федеральному Собранию РФ, в котором поставил задачу увеличить капитализацию рынка акций вдвое к 2030 году.

«Российскому фондовому рынку необходимо усилить свою роль как источника инвестиций. Его капитализация к 2030 году должна удвоиться по сравнению с нынешним уровнем и составить 66% ВВП», — заявил глава государства.

По данным Московской биржи, на конец прошлого года капитализация рынка акций составила 58,1 трлн руб. По оценкам ГК «Регион», емкость рынка облигаций сейчас оценивается в около 44 трлн руб., по данным портала investfunds, стоимость чистых активов биржевых ПИФов составляет около 0,4 трлн руб. Таким образом, совокупная капитализация отечественного фондового рынка, то есть стоимость торгующихся бумаг, равняется чуть более 102 трлн руб. – это как раз и есть 60% от ВВП РФ, который, по данным Росстата, за прошлый год достиг 171 трлн руб.

( Читать дальше )

Индивидуальное инвестиционное разочарование

- 28 февраля 2024, 18:48

- |

Однако если посмотреть подробнее на раскрытые показатели, то картина выглядит не очень красивой.

Так, сам регулятор признает, что «основная часть счетов была открыта в IV квартале, что могло быть связано с их желанием зафиксировать условия по первому и второму типу в преддверии введения ИИС третьего типа».

Объем нетто-взносов на ИИС в 2023 г. составил смешные 8 млрд руб. Для сравнения, в предыдущем году этот показатель равнялся 66 млрд руб.

Практика последних лет показывает, что основной приток средств на ИИС наблюдается в первом и последнем квартале года. Это вполне объяснимо. В конце года бюджет завершает расчеты со своими контрагентами, объем денег на руках у населения резко увеличивается в том числе за счет годовых бонусов, и часть этих капиталов уходит на инвестиции.

( Читать дальше )

Разбор акций компаний транспортного сектора

- 27 февраля 2024, 20:07

- |

В течении последних четырех лет транспортный сектор претерпел огромное количество изменений. Начиная с 2020 года внутренняя и внешняя логистика страны полностью изменилась. Сначала это были локдауны, ограничения в транспорте, а после давление санкций и перестройка системы. Давайте подробно разберемся с перевозками в России.

Covid-19Перед тем, как Covid-19 ударил по всей планете, главным торговым союзником (на тот момент) для России является Европа. Сотни миллиардов долларов проходят в обороте экспорта и импорта именно туда. Политика государств нейтральна и никаких запретов на ввоз товара нет. Все работает как швейцарские часы и кажется, что так будет всегда.

Весна 2020 года. В мире случается первый черный лебедь. Большинство стран земного шара работают в режиме локдауна. Активизируются комендантские часы, запрещаются массовые мероприятия, закрыты предприятия бытового обслуживания, школы и садики закрыты, кафе и рестораны работают исключительно на вынос. Цепочка налаженной работы всей торговой системы начинает рушиться. Азия на тот момент объявляет о полном запрете на выход из квартир (там ситуация хуже всего). После объявления в стране о мерах противодействия распространению, индекс за первый месяц упал на 33%. Транспортный сектор попал в число тех, кто наиболее сильно пострадал от этого.

( Читать дальше )

Какие перспективы у акций Мосбиржи?

- 26 февраля 2024, 22:49

- |

На “Мосбирже” в 2024 году, скорее всего, будет проведено рекордное количество IPO, биржа продолжает расширяться не только в плане аудитории, но еще и в плане эмитентов, которые представлены на ней. Эта тенденция начала закрепляться еще в предыдущем году, что, безусловно, только положительным образом сказалось на финансовой отчетности 2023 года, которую “Мосбиржа” опубликовала 26 февраля. Давайте же приступим к ее небольшому разбору.

Отчетность

Чистые процентные доходы — 52.2 млрд руб.(+14.4% г/г)

Чистые процентные доходы — 52.2 млрд руб.(+14.4% г/г) Ключевая ставка в 2023 году была необыкновенно высокой и находится на этой планке по сей день. В дальнейшем она, скорее всего, будет снижаться, но пока что мы имеем 16%, что, кстати, положительно отражается на процентных доходах “Московской биржи”, они увеличились на 14.4% и составили 52.2 млрд руб. Тем не менее, перегнать комиссионные доходы не получилось, о чем мы сейчас и поговорим.

Чистые комиссионные доходы — 52.2 млрд руб.(+39.4% г/г)

( Читать дальше )

Почему редомициляция опасна для инвесторов?

- 25 февраля 2024, 20:28

- |

Российский бизнес, который в предыдущие десятилетия размещался на западных биржах, массово возвращается на Родину, заодно неся массу проблем инвесторам. В бумагах эмитентов, которые объявили о редомиляции, то есть возврате в российскую юрисдикцию головной компании, на балансе которой находятся акции зарабатывающего бизнеса, резко возрастает волатильность. Но, похоже, двигаться они будут по единому сценарию, а, значит, на этом можно заработать.

Но сначала нужно понять, для чего же компании все-таки покидают Запад. Заявления менеджмента о том, что они работают в России и «любят Родину», всерьез воспринимать не будем.

Почему компании возвращаются в Россию?

Во-первых, на западе, даже в кипрском оффшоре, не только просто нечего делать, но и оставаться там небезопасно. Ранее, до введения жестких антироссийских санкций, иметь зарубежную «дочку» было очень выгодно с точки зрения привлечения европейского и реже американского капитала.

( Читать дальше )

ЦБ дал «медвежий» сигнал инвесторам

- 25 февраля 2024, 14:43

- |

В минувшую пятницу Индекс Мосбиржи просел на 0,7%. Последний раз более сильное дневное снижение наблюдалось лишь 21 декабря. Никаких явно выраженных негативных новостей в пятницу не было. Более того, нефть слабо подрастала.

Новая неделя началась попытками выкупить просадку, поскольку Индекс Мосбиржи ушел к линии поддержки восходящего тренда, а здесь по правилам теханализа нужно наращивать спекулятивные лонги. Но по итогам понедельника Индекс Мосбиржи вырос на символические 0,06%.

Таким образом, единственная причина ухудшение инвестиционных настроений – это ужесточение риторики Банка России в своем пресс-релизе по итогам заседания совета директоров в пятницу.

Никто не ожидал, что регулятор начнет смягчать денежно-кредитную политику сейчас. Некоторые аналитики даже не исключали подъема ставки еще на 1 процентный пункт. Но большинство ждало от ЦБ намеков на скорое облегчение процентного бремени. Ни того, ни другого не произошло.

В общем-то основная суть дальнейших действий ЦБ заключена в трех предложениях его главы.

( Читать дальше )

теги блога XVESTOR

- aflt

- FESH

- FLOT

- globaltrans

- IMOEX

- LSRG

- NMTP

- PIKK

- PLZL

- Qiwi

- qiwi акции

- SMLT

- TCSG

- vk

- VKCO

- yndx

- акции

- аэрофлот

- биржа

- бонды

- Владимир Путин

- Газпром

- Глобалтранс

- Группа ЛСР

- двмп

- дивидендные идеи

- дивиденды

- золото

- идея

- иис

- ИИС ДУ

- инвестиции в недвижимость

- Индекс МБ

- Индекс Московской Биржи

- индивидуальный инвестиционный счет

- Ключевая ставка ЦБ РФ

- ЛСР

- Лукойл

- МосБиржа

- Московская биржа

- НМТП

- Облигации

- отчетность

- отчеты МСФО

- паевый инвестиционный фонд

- Пик

- ПИК СЗ

- ПИФ

- пифы

- полюс

- полюс золото

- послание Федеральному Собранию

- прогноз

- прогноз по акциям

- разбор

- редомициляция

- Самолет

- Самолет Девелопмент

- сбер

- Совкомфлот

- сургутнефтегаз

- Тинькофф

- транспортные компании

- фонд акций

- фонды

- фонды ETF

- фьючерс mix

- ЦБ РФ

- эталон

- Яндекс