Блог им. T59

Где дно у Башнефти?Прогноз на 2021 год.

- 19 июля 2021, 17:35

- |

Акции компании торгуются на минимумах за последние 4 года, ниже котировки были лишь в 2014-2015 годах, когда были судебные тяжбы с АФК «Система», но так ли все плохо на текущий момент?

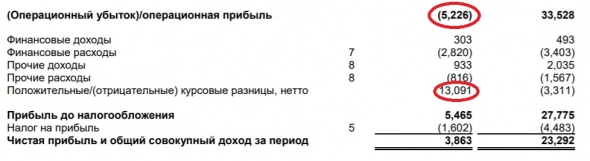

За 1 кв.2021 года по МСФО чистая прибыль ( ЧП) компании вышла на положительную сторону и составила 7,7 млрд. рублей.

В аналогичном квартале прошлого года, то же был плюс, но весь он сформировался за счет положительных курсовых разниц, операционная прибыль была в минусе.

Почему тогда акции компании торгуются ниже своих минимумов за 1 кв. 2020, когда котировки нефти были значительно ниже и была полная неясность насчет объемов из-за пандемии?

Надо ли сейчас срочно бежать и закупать на всю котлету?

Для начала попробуем спрогнозировать какие результаты нас ждут в 2021 году.

Для этого нам надо сделать несколько допущений и предположений.

1. Выручка

Формируется из двух источников — нефтепереработка и продажа сырой нефти.

Для прогноза нам надо знать цену и объем.

За цену возьмем среднюю на нефть за квартал, т. к. у нефтепродуктов больший разброс цен, но они почти всегда следуют за ценой нефти.

Для прогноза объема введем понятие — условный баррель, для этого всю выручку разделим на среднюю цену нефти за квартал.

Таким образом для каждого квартала у нас есть средняя цена нефти и объем, перемножение которых дает выручку.

Как видим из расчета ( см. ниже), объем в 4 кв.2020 года достиг минимума, остался таким же в 1 кв.2021, поэтому на оставшиеся 3 квартала предположим что объем не будет меняться, несмотря на прогнозы ОПЕК по росту добычи ( если вырастет то незначительно).

Цена нефти за 1 и 2 квартал известна, предположим что в 3 и 4 квартале она будет находится посередине и составит 65 долларов за баррель.

2. Операционные затраты

Сюда входят затраты непосредственно связанные с добычей и переработкой нефти, такие как сама нефть, амортизация, налоги и пошлины (кроме налога на прибыль), транспорт, затраты на разведку, заработная плата.

Их уровень определим в % от выручки. В 2019 году он составлял почти 87%, в 2020 — 102, для нашего расчета примем значение 90%, т. е. будет хуже чем в 2019, но лучше чем в 2020. Поддержку этой гипотезы оказывают более высокие текущие цены на нефть чем в 2019 году.

3. Финансовые доходы и расходы, прочие доходы и расходы.

Для прогноза будем использовать разницу между ними и примем их равными значениям 1 кв.2021.

Если мы посмотрим исторические данные, то увидим что они более менее постоянные, особенно если мы сложим разницу финансовых и прочих доходов расходов по году.

В 2020 вышло 13,47 млрд, в 2019 году 13,73.

4. Курсовые разницы

Валютных долгов компания не имеет, вернее было бы сказать — валютная задолженность положительная, т.е компании должны в валюте больше чем должна она.

Поэтому при росте курса доллара, компания зарабатывает, при его падении теряет.

Чаще всего курс доллара в нашей стране растет, но в нашем прогнозе мы этот фактор не будем учитывать, т. к. предсказать каким будет курс на конец года практически невозможно.

Предположим лишь, что при его росте, будет дополнительная прибыль, а вероятность снижения ниже 73,87 ( курс на 31.12.2020) крайне незначительна.

Поэтому в графе «Курсовые разницы» в прогнозе на 2-4 кварталы 2021 поставим нули.

5. Налог на прибыль будем считать равным 20%.

Резюмируем все наши предположения

— физический объем продаж в 2-4 кварталы будет таким же как в 1 кв.2021

— цена на нефть во втором полугодие будет 65 $

— производственные затраты составят 90% от выручки

— прочие и финансовые доходы и расходы, будут равны 1 кв.2021

— курсовые разницы отсутствуют

— налог на прибыль 20%

После чего получаем такой расчет

Выходит, что убыточных кварталов не будет вообще, а итоговая прогнозная ЧП по МСФО составит 42,6 млрд. рублей.

Почему же акция падает? Ведь 2020 год был в минус, а котировки были выше?

Для начала попробуем прикинуть уровень возможных дивидендов при такой прибыли.

Зафиксированного уровня дивидендных выплат у компании нет, все прикрывается общими фразами о целесообразности и разумности, конкретно только, что при определении размера дивидендов будет использоваться отчетность по РСБУ.

У меня же все посчитано по МСФО, т. к. этот вид отчетности более информативный.

Для прогноза возьму исторические данные, сколько раньше платили дивидендов относительно прибыли по МСФО.

С конца 2016 года Роснефть решает сколько и кому платить. За 2016 год дивиденды были символические, в 2017 году максимальные, но только лишь по причине поступления компенсации от АФК «Система» по мировому соглашению, поэтому эти два года учитывать не будем.

Как видно из таблицы ниже, в 2018 году дивидендная выплата составила 29% от ЧП по МСФО, а в 2018 году — 25.

На мой взгляд, значение в 25% наиболее вероятно, это позволит снять вопросы «Почему прибыльная компания не платит дивиденды» и оставить в компании большую часть прибыли, которую можно использовать по своему усмотрению.

Таким образом при ЧП по МСФО на 21 год в размере 42,6 млрд и 25% выплате, каждый акционер получит по 62,7 рубля на акцию, что к текущей цене составляет всего лишь 5% годовых чистыми, что крайне непривлекательно по сравнению с ожидаемыми двухзначными значениями таких компаний как как Лукойл и Газпромнефть.

Куда же компания девает ЧП, если распределяет на дивиденды только лишь 25% ?

1. Капитальные затраты

Обычно они больше амортизации и их можно финансировать либо из остатка чистой прибыли, либо в долг, компания выбрала первый вариант.

С другой стороны если убрать нетипичный 2020 и 2016 ( пик капитальных затрат), то в среднем кап. затраты больше амортизации на 6,68 млрд и не могут являться единственной причиной малого размера дивидендов.

2. Рост дебиторской задолженности.

Дебиторская задолженность постоянно растет, основной получатель денег — Роснефть.

Желтым цветом выделен период перехода под контроль Роснефти, если до 4 кв.2016 года дебиторка в основном снижалась, то в 4 квартале сразу произошел резкий рост ( 41 млрд).

Из отчета за 1 кв.2021 года следует, что дебиторка Роснефти и ее дочерних компаний составляет 168,817, кредиторская задолженность 34,4, т. е. чистый отток денег в виде дебиторской задолженности — 134,4 млрд. рублей.

У самой Башнефти есть кредиты и займы на общую сумму 139,565 млрд. рублей, затраты на их обслуживание составляют 1,355 млрд в квартал, финансовые же доходы составляют всего 59 млн. рублей.

Получается за счет дебиторской задолженности ( которая не приносит никакой прибыли) можно было бы погасить все кредиты и сэкономить 5 млрд. в год. на процентных платежах.

Таким образом остаток не распределенной прибыли в основном используется на увеличение дебиторской задолженности и капитальные затраты.

Но не все так плохо, при определенных обстоятельствах акция может вырасти :

1. Еще более значительный рост котировок конкурентов, акция начнет расти за компанию ( хотя пока этот фактор не сработал), потому что только она не выросла, как говорится «прилив поднимает все лодки».

2. Объявление новой дивидендной политики — например 50% по МСФО.

3. Любое другое действие, которое позволит платить больше 100 рублей на акцию ( например рост прибыли по МСФО до 70 млрд. и более)

При достижении уровня выплаты в 150 рублей и четкой див. политике, акция может сравнятся с Лукойлом и Газпромнефтью по коэффициенту P/BV, который сейчас 1, а у Башнефти 0,5 ( т. е. за компанию дают половину ее капитала).

При наведении порядка и превращении в обычную нефтяную компанию ( с дивидендами, обычной дебиторкой), акция может вырасти в 2 раза ( P/BV=1)

4. Уменьшение дебиторской задолженности Роснефти и направление ее на дивиденды.

Долг перед Башнефтью составляет всего лишь 10% от кредиторской задолженности головной компании и 2,4% от общего долга ( банки, займы и кредиторка).

ЧП Роснефти только за 1 кв. 2021 составила 149 млрд, так что 20-30 млрд. в год от Башнефти не могут ни на что существенно повлиять и если положительная динамика сохранится, а прибыль как минимум не будет падать, то задолженность может даже начать уменьшаться.

Резюмируем:

1. 2021 год скорее всего будет с дивидендами, т. к. ожидается чистая прибыль. Возможный размер 62,7 рубля на акцию( 25% от МСФО), но он дает лишь 5% чистой доходности и может лишь затормозить падение котировок, но не дает причин для их роста.

2. Сама компания прибыльная, мешают только действия ключевого акционера в части распределения ЧП на дивиденды и постоянного роста дебиторской задолженности, но все это может изменится в лучшую для миноров сторону.

3. Брать акции ( префы) по текущей цене стоит если верите в восстановление дивидендов и/или еще больший рост нефтяного рынка уже в этом году, плюс готовы ждать минимум 12 месяцев.

4. Окончательный вывод о размере ЧП за год, можно будет сделать не ранее окончания 3 квартала, по размеру дивидендов будет ясно не ранее мая 2022 года, когда пройдет Совет директоров. .

5. В этом месяце вероятность снижения цены еще на 10 %, намного больше вероятности роста на ту же величину.

Из ближайших причин остановки падения, пока только очень положительная отчетность за 2 квартал этого года.

Покупать в ближайшее время, без позитивных новостей, считаю стоит брать только как спекулятивную идею, с соответствующим ограничением риска ( 1-2% от портфеля максимум).

Свои акции я не продаю, новые покупки буду делать либо при цене ниже 900, либо после анализа результатов 3 квартала 2021 года.

P.S. Все написанное лишь изложение моих мыслей на текущий момент и способ разобраться в ситуации. Не является инвестиционной рекомендацией. Думайте своей головой и не забывайте о рисках.

теги блога T59

- globaltrans

- X5 Retail Group

- акции

- башнефть

- башнефть дивиденты

- башнефть преф

- Башнефть-ап

- бкс

- брокеры

- Газпромнефть

- Глобалтранс

- Дивидендные акции

- дивиденды

- Ленэнерго

- Лукойл

- Магнитогорский МК

- металлурги

- металлургические компании

- металлургический сектор

- ММК

- НЛМК

- НМТП

- Новороссийский Морской Торговый Порт

- ОВК

- оффтоп

- Роснефть

- роснефть прогнозы

- Россети Ленэнерго

- Русагро

- РусАгро.AGRO

- русгидо

- русгидро

- Сбер

- сбербанк

- Сбербанк дивиденды

- Сбербанк преф

- Северсталь

- Сургутнефтегаз

- татнефть

- Татнефть преф

Думаю выводили деньги, которые потратили на покупку, что бы денежный поток свой восстановить.

Так что не все потеряно, но согласен, шансов на это невелики.

А как Вы выражаетесь «ишак» в деле отжимания лучших условий в своих интересах непревзойденный мастер.

Другое дело, что для Башнефти это боком пока выходит и будет ли когда то по другому неизвестно.

В любом случае ничего не вечно и смотрю на идею потенциального роста акций только спекулятивно.

Только эмитент так себе.

Если бы я не любил читать такие обзоры, то я закончил бы читать на:

Потому как: Сечин.

...

Свой пакет со средней в районе 1600 слил по 1070.

Перспектив для миноров не вижу. Причину обозначил тремя строками выше.

Согласен, что при текущей прибыли и дивидендах и корпоративном управлении текущая цена не очень интересна в сравнении с другими нефтяными компаниями.

Единственное, что даёт какую-то надежду — это присутствие крупного миноритария (Башкирия с 25 процентами).

Как вы оцениваете его присутствие на то, что рано или поздно компания повысит процент выплат по дивидендам и вернёт дебиторскую задолженность?

Для того что бы возобновились выплаты, надо что бы была чистая прибыль, посмотрим отчетность за 2 и 3 квартал, там будет более понятно.

Одна только Башкирия вопрос не решит, тем более с дебиторкой, дальше дивидендов ее хотелки не распространятся.

На гашение дебиторки больше повлияет прибыль Роснефти, будет расти, то начнут потихоньку гасить.

В статье расчеты приводил, деньги Башнефти сейчас капля в море долгов.