SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart

Коротко об отчете X5 Retail Group + мой взгляд на перспективы акций

- 28 октября 2020, 17:07

- |

👉Акции падают третий день после отчета

👉В принципе, в самом отчете инфы уже мало, после того как до этого был опубликован отчет операционный

👉В операционном отчете в первую очередь все смотрят LFL продажи. Их рост в 3 кв. вырос до максимального уровня за последние много лет (6,9%)

👉Лично у меня была гипотеза, что после снятия карантина рост LFL быстро сдуется, но тут нюансы. Рост действительно начал сдуваться. Но во-первых июль еще чуть захватил карантин, во-вторых карантинные привычки остались еще в 3 квартале. Но по месячной динамике было видно как затухал рост продаж от июля к сентябрю.

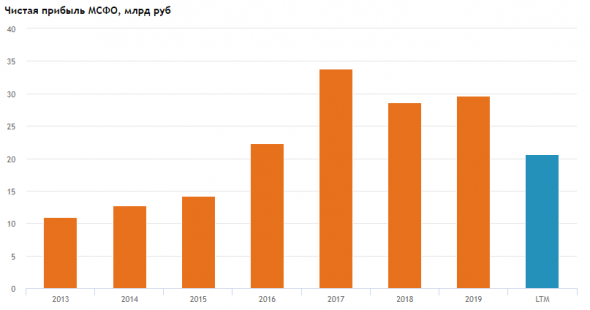

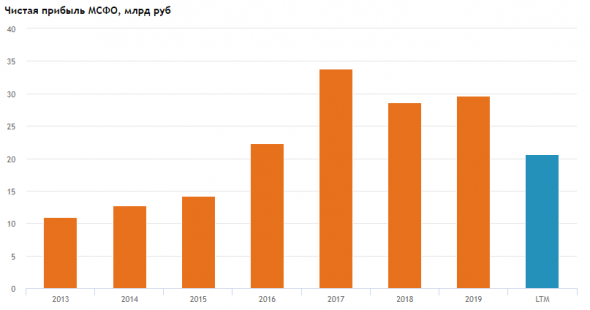

👉Чистая прибыль у них скачет туда-сюда. Чистая прибыль X5 LTM (за 12 мес) минимальная за последние 5 лет (я не разбирался почему, подскажите кто знает)

👉Компания стоит 40 годовых прибылей (это анрил), значит кто-то что-то знает, что прибыль в моменте временно занижена.

👉начал смотреть на EBITDA, а с ебитдой засада. Ведь компания начала переходить на стандарт МСФО16, и мы стали в свои смартлаб-таблички забивать данные нового стандарта.

👉а IFRS16 не считает расходы на аренду операционными затратами, поэтому хренась, 20 ярдов затрат на аренду перекочевали в финансовые затраты, тем самым увеличив квартальную EBITDA на 50%😂😂 (с 40 до 60 млрд руб.)

То есть при оценке ритейлеров теперь вообще нет смысла смотреть на ебитду, она тупо теряет свой смысл

(https://smart-lab.ru/q/FIVE/f/y/MSFO/ebitda/)

Но в общем, даже если отнять отсюда эти +50% от аренды, видно что ебитда у Пятерки растет довольно уверенно, гораздо лучше, чем прибыль.

👉Поскольку с прибылью непонятно, я посчитал свободный денежный (FCF) поток пятерки. Получилось почти 19 млрд (на 10 млрд больше чем ЧП).

Но в связи с IAS16 это дебильный денежный поток, так как не включает расходы на аренду. Надо вычитать отсюда финансовые статьи и оценивать чистый денежный поток. А если оценивать его, получается ноль. НУЛЬ. Нулина.

👉Последние дивы компания выплатила в размере 30 ярдов. При NCF=0, предположу, что чистый долг за 12 мес вырос не менее чем на 30 ярдов.

👉Проверяем догадки:

👉Опачки! Все сошлось!

Что имеем в итоге?

👉Компания с околонулевым денежным потоком (это даже хуже, чем низкая прибыль в 20 ярдов)

👉Долг на историческом максимуме

👉Если ставки недайбог пойдут вверх, ситуация у компании моментально ухудшится.

👉Но при этом у меня есть гипотеза, что впереди результаты Пятеры будут слабеть

👉При этом очевидно, что бумага с P/E=40 и чистой рентабельностью 1% будет перегрета, даже если ее прибыль вырастет в 2 раза.

👉То что прибыль вырастет больше двух раз шансов не видно, т.к. у ритейла большая конкуренция и нет роста спроса

👉В принципе, в самом отчете инфы уже мало, после того как до этого был опубликован отчет операционный

👉В операционном отчете в первую очередь все смотрят LFL продажи. Их рост в 3 кв. вырос до максимального уровня за последние много лет (6,9%)

👉Лично у меня была гипотеза, что после снятия карантина рост LFL быстро сдуется, но тут нюансы. Рост действительно начал сдуваться. Но во-первых июль еще чуть захватил карантин, во-вторых карантинные привычки остались еще в 3 квартале. Но по месячной динамике было видно как затухал рост продаж от июля к сентябрю.

👉Чистая прибыль у них скачет туда-сюда. Чистая прибыль X5 LTM (за 12 мес) минимальная за последние 5 лет (я не разбирался почему, подскажите кто знает)

👉Компания стоит 40 годовых прибылей (это анрил), значит кто-то что-то знает, что прибыль в моменте временно занижена.

👉начал смотреть на EBITDA, а с ебитдой засада. Ведь компания начала переходить на стандарт МСФО16, и мы стали в свои смартлаб-таблички забивать данные нового стандарта.

👉а IFRS16 не считает расходы на аренду операционными затратами, поэтому хренась, 20 ярдов затрат на аренду перекочевали в финансовые затраты, тем самым увеличив квартальную EBITDA на 50%😂😂 (с 40 до 60 млрд руб.)

То есть при оценке ритейлеров теперь вообще нет смысла смотреть на ебитду, она тупо теряет свой смысл

(https://smart-lab.ru/q/FIVE/f/y/MSFO/ebitda/)

Но в общем, даже если отнять отсюда эти +50% от аренды, видно что ебитда у Пятерки растет довольно уверенно, гораздо лучше, чем прибыль.

👉Поскольку с прибылью непонятно, я посчитал свободный денежный (FCF) поток пятерки. Получилось почти 19 млрд (на 10 млрд больше чем ЧП).

Но в связи с IAS16 это дебильный денежный поток, так как не включает расходы на аренду. Надо вычитать отсюда финансовые статьи и оценивать чистый денежный поток. А если оценивать его, получается ноль. НУЛЬ. Нулина.

👉Последние дивы компания выплатила в размере 30 ярдов. При NCF=0, предположу, что чистый долг за 12 мес вырос не менее чем на 30 ярдов.

👉Проверяем догадки:

👉Опачки! Все сошлось!

Что имеем в итоге?

👉Компания с околонулевым денежным потоком (это даже хуже, чем низкая прибыль в 20 ярдов)

👉Долг на историческом максимуме

👉Если ставки недайбог пойдут вверх, ситуация у компании моментально ухудшится.

👉Но при этом у меня есть гипотеза, что впереди результаты Пятеры будут слабеть

👉При этом очевидно, что бумага с P/E=40 и чистой рентабельностью 1% будет перегрета, даже если ее прибыль вырастет в 2 раза.

👉То что прибыль вырастет больше двух раз шансов не видно, т.к. у ритейла большая конкуренция и нет роста спроса

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- алготрейдинг

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- страшилка

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс на индекс РТС

- фьючерс ртс

- экономика

- экономика США

- Яндекс

Но покупать я их не буду точно)

Но вопрос ещё в том скоко прибыли каждая точка приносит