Блог им. Division_by_zero

Потрфель Гуру Хренова – 20 лет спустя. Часть 1.

- 08 октября 2020, 19:05

- |

На самом деле, не 20 лет. Некоторые акции в моем портфеле сидят там лет по 20 уже, а некоторые куплены только в прошлом году. Поэтому, подсчитать средний годовой возврат за эти 20 лет, что я занимаюсь инвестированием в акции, очень трудно без подъема всей документации.

Тем не менее, я думаю, что начинающим инвестировать прямо сейчас, интересно посмотреть на мой опыт и понять, что будет с их портфелем лет через 20 (если вы будете слушать меня и перестанете покупать говно конечно :-)).

Я думаю, этот пост также будет интересен тем, кто считает чтo Buy and Hold в наше время не работает, и единственный способ заработать на рынке — торговать по советам Василия, ориентируясь на (конечно же !!) денежную массу и прочие КУЕ

Но перед тем, как проходить по всем эмитентам, скажу сразу, что то, что сейчас есть в моем портфеле – это в некотором роде ошибка выжившего

Потому что были где то 4 эмитента, которые эпично, в ноль, слились, и поэтому не участвуют в подведении итогов спецолимпиады. Конкренто, это /были :

- EggHead – куплена в 1998 году что ли, тогда это была контора, которая продавала всякую электронику и конкурировала с Амазоном (хотя нет — Амазон тогда ничего кроме книг не продавал. Они скорее конкурировали с eBay). EggHead сгорела при крахе доткомов и теперь сайт Egghead.com редиректит на амазон, который купил их домен на распродаже 😊

Кстати — с помощью сайта Way Back Machine можно посмотреть как egghead выглядел в 1998 г. Ноутбуки Compaq за 1899 долл… Мда... - Washington Mutial и CityBank – пали жертвой кризиса 2008 года. Цена снизилась процентов на 90, после чего я их продал, чтобы не мозолили глаза и не вгоняли в депрессию.

- Valeant Pharm – это вообще эпическая история, где я оказался в компании Билла Акмана, который тоже погорел на этих жуликах

Но в целом, 4 списанных в ноль эмитента вряд ли существенно снизили статистику по моему портфелю, потому что составляли только его небольшую часть. Итак, сортируем мой портфель по убыванию прибыли в процентах, и начинам историю.

Это первая часть, про 10 самых прибыльных эмитентов, в следующих частях прибыли будут уменьшаться, пока не дойдем до хвоста списка, где все в красном цвете. Плюсуйте если понравилось.

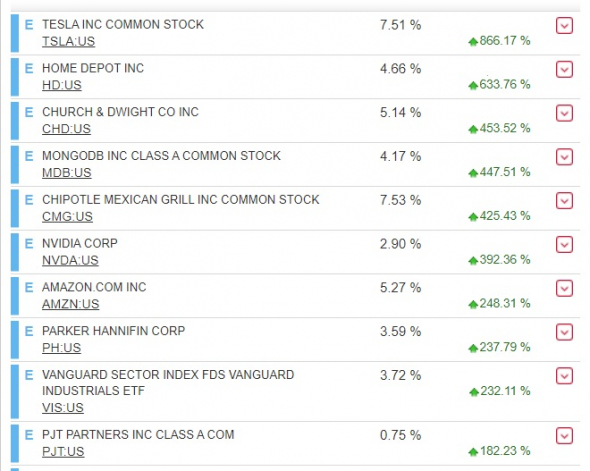

Это скриншот моего стейтмента от брокера — Я замазал абсолютные суммы своего портфеля, и показываю только процентный рост

Внизу описан эмитент и рост с момента покупки

Тесла 866%

Куплена где -то в 2017 году кажется

Ну, тут вы все поняли. Я не считал тогда, при ценах в районе 200 дол за акцию до-сплита, Теслу – пузырем, потому что подсчитал на салфетке ее cash flow и приблизительное отношение contribution margin к капитализации. Я тогда же, точнее немного попозже, описал мои мысли в этом посте

Home Depot 633%

Это вообще долгожитель в портфеле, сидит в нем кажется с 2003 года. Я всегда считал, чту дуополия и олигополия – это хорошо для инвесторов. А в северной америке в области товаров для строительства и ремонта – дуополия из Home Depot и Lowes.

Church and Dwight 453%

Купил вроде в 2005 году. По идее, это производитель бытовой химии, средств ухода типа зубной пасты и т.д. То есть, УГ вроде Procter and Gamble. Не ожидал от них такого роста, и уж тем более что их так долго никто из гигантов не купит

MongoDB 447%

Купил 3 года назад, в основном по итогам знакомства с самим продуктом. Еще понравилась их стратегия продвижения через бесплатное обучение, бесплатные лицензии для начинающих и пропихование продукта в университетах, на хакатонах и т д

Chipotle Mexican Grill 425 %

Купил кажется в 2006-м году. Почти сразу после того, как они отпочковались от макдональдса. Сходил в их ресторан в Атланте и понравилось его минималистическое оформление, которое выдавало умение считать деньги, и хорошая организация процессов.

Nvidia 395%

Купил года три назад, по итогам моих экспериментов с искуственным интеллектом, потом со временем (особенно-в последнее время)- добавилась уверенность на основе рынка игр и Virtual Reality.

Amazon 248%

ну тут несколько акций, купленных в разное время. Трудно даже сказать когда. Мое правило простое – если есть свободные деньги, но нет инвестиционных идей – покупай Данахер. И Амазон

Parker Hannifin 237%

купил вроде в 2007

Это компания с хорошим менеджментом, которая делает в основном актуаторы для промышленных роботов, и вообще для всех механизмов. Растет не очень быстро, но стабильно и быстрее рынка.

Vanguard Industrials ETF 232%

это ETF, который я подобрал на дне рынка то ли в 2008 то ли в 2009 году

PJT Partners 182%

Это какая то консалтинговая контора, которая досталась мне вообще бесплатно, котда ее от себя отпочковал Blackstone. Для нее мой брокер поставил Cost base как в первый день торгов, отсюда получилось 182, но на самом деле мой cost base – нулевой, то есть бесконечное количество процентов роста :-)

Вот и все в этой части. 10 первых эмитентов по прибыли, которые есть в моем портфеле из 52-х акций

Плюсуйте профиль и пост, если интересно прочитать про следующих 10 по списку

теги блога Гуру Хренов

- Amazon

- bitcoin

- ChatGPT

- Danaher

- etf

- eToro

- Evergrande

- GameStop

- general electric

- IBM

- microsoft

- Midjorney

- Nikola Corporation

- nvidia

- S&P

- S&P500 фьючерс

- Solana

- spacex

- Starship

- Tesla

- акции

- акции США

- Александр Шадрин

- американские акции

- американский рынок

- Американский Шадрин

- биткойн

- Вася

- Все пропало

- гуру хренов

- долгосрок

- долгосрочное инвестирование

- доллар рубль

- ЗОЖ

- инвестиции в недвижимость

- итоги 2021

- итоги года

- йумор

- коронавирус

- кризис 2020

- криптовалюта

- машинное обучение

- мобильный пост

- Нефть

- неэффективность

- новости рынков

- оффтоп

- политсрач

- прогноз по акциям

- Разумный инвестор

- рецензия

- рецензия на книгу

- Русский Баффет

- Русский Баффетт

- СССР

- стратегия

- сэр

- Тимофей Мартынов

- трейдинг

- уроки инвестиций

- фармакология

- форекс

- фундаментальный анализ

- Шадрин

Dennario, я бы держался подальше от российских акций.

По причине agent-principal dilemma.

В том смысле, что я не уверен, что менеджмент российских компаний действует в интересах миноритарных акционеров

Я об этом писал вот здесь:

Только покупая акции, вы не компанию всю приобретаете, а ее часть, вместе с гарантиями, что менеджмент компании будет в ваших интересах работать

А вот по последнему пункту у меня есть сомнения. Долго писать, почему, может, в отдельном посте напишу потом.

То же самое наоборот — если у компании р/е 30 и она не удваивает прибыль за год, то как ни будет стараться менеджмент, он не выжмет из нее большой возврат акционерам.

если у газпрома все плохо с

1) трубами, во все стороны, которое строит государство за счет акционеров, и не, отвертеться.

2) истерией, кругом одни враги. — и связанный с этим потерей рынков.

3) новыми технологиями которые играют против газпрома, сланцевый газ и солнечная энерия.

4) и совсем немного качеством управления… это самая не важная причина из 4.

газпром это одна из самых сомнительных инвестиций.

и да вы правы все это в цене.

но нет причин чтобы 1..4 как — то перестали работать.

И тренд у Газпрома, кстати, уже сменился на растущий, многолетние максимумы были не так давно пробиты, сейчас как раз идет от него коррекция и еще можно успеть выгодно войти.

У меня немного другой подход, особенно — в последнее время

Иногда, вместо того чтобы удерживать прибыль и инвестировать ее в рост, компании достаточно иметь правильную стратегию по увеличению прибыли от существующих продуктов (пример — Данахер), или, еще лучше — от создания новых категорий продуктов и рынков (типичный пример — Unity, которую я активно покупаю в последнее время)

Компании, которые могут расти только за счет retained earnings — это не наш путь имхо, там где этого можно избежать конео

Мне как-то некомфортно вкладывать под такую неопределенность, откуда мне знать совершит компания гениальный прорыв или нет, а чем нравится, к примеру, Газпром — там не нужно угадывать будущее и переживать за результаты работы, там деньги по сути уже получены, надо просто подождать их проявления в дивидендах и спокойно забрать. Люди фокусируются на текущих проблемах — не дают завершить Севпоток2, вирус обвалил рынок газа, теплая зима, и не замечают, что все они ликвидируются в течение года, а дальше он будет платить дивиденд 30р уже на имеющихся мощностях и дивполитике, что означает цену акции +120% от текущих. Притом в ликвидной фишке, защищенной от девальвации. Но конечно, тут очень повлияла жесткая позиция правительства о дивидендах 50% МСФО без всяких исключений и бумажных убытков, что попутно решило agent-principal dilemma в пользу миноритариев.

ни насдак ни эсэндпи

газпром вообще никого и никогда больше не догонит, у него другая судьба

У меня есть, акции с залоговых аукционов, я физически их принёс, втб- брокер, чтобы они могли их внести в реестр, какой-то газовой компании, на один ваучер, давали, почти миллиард акций в некоторых, регионах, доходило до 11,9 миллиардов… Сбер на ваучер, отгружал около 16000, по 62 копейки(в феврале, 98-го продал, купил квартиру в Москве), есть 100 акаций Лукойла по 102 рубля и 2000 по 398 рублей и т.д. Всего доброго, через некоторое время 5-10 лет инвестирования, становиться, жалко расставаться с акциями, намного интереснее наблюдать за их движением…

В этом и смысл.

Макс Обухов, смысл в том, что эти акции были куплены в реальный портфель реальным человеком в определенное время на определённую сумму.

А все вот эти «если бы да кабы» в тредингвью — это всё теории и рассуждения

Продам я их, пожалуй, и куплю Данахер

По ощущениям — CAGR процента на три выше индекса S&P

понауехали там !

)))

Андрей Л. (Гуру Хренов), вообще CAGR посчитать несложно. Если не знаете точных цифры, можно даже приблизительно.

В два столбца пишете даты вводов/выводов средств и суммы вводов/выводов. Последней строкой в обоих столбцах пишете текущий размер счёта со всеми активами и сегодняшнюю дату. Чтобы итоговый математический знак был верный, вводы записываются со знаком минус (типа, расходы); вводы — со знаком плюс (типа доходы). Итоговый размер счёта — со знаком плюс (типа это вся-вся прибыль и вложения). И прогоняете всё формулой XIRR в экселе или гугл шитс

В итоге получите чистую доходность, цифры будут отличаться от брокера, потому что брокер скорее всего считает результат инвестирования

— А давайте пить чай.- сказали хозяева.

— НЕТ!!! Давайте пить тоже что и пили! — завозмущались гости

))

Владимир, вполне достойная стратегия, если не хочется возиться с анализом отдельных компаний и секторов.

Вообще, как показывают исследования, сам факт инвестиций или даже откладывания денег — имеет хорошую корреляцию с финансовым успехом

Можно поздравить, жизнь удалась.

Да ещё и за границей сумел устроиться.

Мир повидал, а я вот даже в Москве ни разу не был.

Более лучшего и успешного инвестора, думаю во всём смартлабе нет.

дальше по списку все будет хуже, ага

Выдержке и терпению завидую:)

Удачи!

Андрей, живу я как и все — с зарплаты и доходов от бизнеса :-)

Инвестиционные портфель — это для кешфлоу на пенсии, правда, мои запросы растут быстрее, чем потенциальный доход от потрфеля

Скажем так — это на когда мне совсем надоест работать, что уже скоро :-)

Brookfield — по прежнему большая часть моего портфеля, Blackstone я продал, их магия рыночных колдунов как то не отображалась в росте акций

Трежеря и shit облигации не пользуете?

Сортируете финвизом или еще чем?

Как готовитесь к «закату доллара»?

При чем тут цивилизация? омерика и цивилизация не одно и то же...

Когда то над Британской Империей не заходило Солнце, теперь это просто еще один центр биржевой торговли и политоты...

Госкоин Китая уже полгода тестируется — не плохо бы и подумать…

Всегда.

И НИ РАЗУ иначе.

Готовится к закату доллара это готовится к мировой войне.

К сожалению это синонимы.

Финансово как к этому готовится?

Если отбросить всяких гандонов которые на подсосе у местных олигархов несут всякую чушь.

То я, как и все здравые люди, против войны, особенно мировой.

Может пусть будет как есть?

Пусть живет дальше?

начнем с того, что до Бретон Вуда мировой валюты не было — совсем...

Мировая война на вряд ли, череда региональных — и не прекращается...

У меня избушка имеется, навыки рыбалки, охоты и стрельбы…

Британский фунт.

А до этого другие эквиваленты.

И все монеты.

А монета контроль ТОРГОВЫХ РЫНКОВ.

Именно их объем и является целью.

А монета или доллар это просто символ.

Символ империи, которая эти рынки контролирует.

Например, РФ продает всю нефть и газ за USD.

Как и катар, он тоже за USD.

Рынки без мировых войн не делятся.

Что то не слышал, что бы Российская Империя торговала за фунты, скажем с Германией или Францией. СССР индустриализацию почему то проводил за золото, а не за доллары.

Тема фунта не раскрыта.

Китай вполне себе подминает рынки под себя без войн, Япония зачистила мировой авторынок и рынок электроники без оружия.

Не, если цель была показать, что может делать терпение… Ну так непонятно что оно может делать, с учетом того, что сливы в 0 тоже были.

Если что, утроение за 20 лет, это менее 6 годовых, SP500 дал больше.

СиПи дивов не дает, даже через ETF, если и есть — то ничтожны.

ИМХО, выделив дольку чисто на акции, есть смысл получить дивы и не на много выйти вперед за счет сложного процента…

Я как то не уверен, что дивы реинвестируются…

В SP500 акции, акции дают дивы. Если брать дивидендные акции, то они дают большие дивы, если брать акции роста, то не дают.

но это с постоянными довносами денег каждый год

я вот честно, даже не представляю, как это можно привести к какому то общему знаменателю и подсчитать в годовом измерении.

arsagera.ru/kuda_i_kak_investirovat/kak_invest_sam/kak_rasschitat_dohodnost/

Задним умом: на золоте вышло бы больше и намного проще.

Во-вторых, я не могу никаких даже прикидочно делать оценок без пары дней подсчета

Во первых, дивиденды приходили бесплатно, но при покупке акций за дивиденды они шли в cost base

Во вторых, были какие то позиции, от которых я избавлялся и покупал другие, и те суммы, в которых уже были каки то Capital gains — тоже шли в cost base

Более правильный подход — перечислить все взносы в портфель, и когда они были сделаны, и оттуда уже считать возврат (вывода средств не было)

Я думаю, я так и подсчитаю, надо поднять всю документацию только

AOUT

AVNT

GPS

у меня только спб и зелёных рублей мало ))

Про третий тикер — ничего не знаю

Григорий, хорошим иллюстратором доходности Российского рынка в долларах является ETF под названием RSX

И там как то все грустно очень

Интересная история, плюсанул.

Но раскройте подробнее дивидендную тему. Много ли дивидендов получили и что с ними делали? Общая стоимость портфеля примерно какова?

че-то прям кайф был посмотреть на этот сайт… ностальгия) Age of Empires продавалась тогда…

Я ориентируюсь на стратегию компаний, как ее понимал месье Портер, Industry Analysis и здравый смысл

Андрей Л. (Гуру Хренов), получается, если правильно понял, не связываете себя эти условностями «из учебников».

Просто не успел все еще прочитать из вашего блога. Читаю урывками. Очень интересно — спасибо вам! заставили задуматься по многим вопросам, особенно в плане стратегии. И по вашей наводке открыл для себя Danaher (почему-то компания не очень популярная среди российских инвесторов, по крайней мере, не на слуху, и впервые услышал о ней от вас).