Блог им. Klinskih-tag

Подводим итоги 1 кв. 2020 года для российского нефтегаза

- 13 июня 2020, 12:42

- |

🧮 Большинство российских публичных нефтедобывающих компаний отчитались по МСФО за 1 кв. 2020 года, за исключением разве что Русснефти, которая публикует свои финансовые результаты раз в полгода, и Газпрома, которого устанешь ждать и который традиционно с большим опозданием представляет цифры. А потому самое время обновить расклад сил в этом секторе и посмотреть, как внезапно обрушившийся коронавирусный кризис начинает сказываться на финансовых мультипликаторах компаний и не открываются ли инвестиционные возможности, которыми нужно воспользоваться?

Начнём с того, что именно нефтянка оказалась одной из самых пострадавших отраслей за последние месяцы, а мы с вами узнали, что котировки цен на чёрное золото могут быть не только околонулевыми, но и отрицательными. Более того, второй квартал для этой отрасли может оказаться ещё хуже, учитывая вынужденное снижение добычи российскими компаниями в рамках ОПЕК++, на фоне весьма осторожного восстановления котировок цен на нефть, достаточно крепкого рубя и негативных последствий от пандемии коронавируса, в полной мере проявившиеся именно с 1 апреля.

Мы видели, как по итогам первых трёх месяцев текущего года на 43,6% (г/г) упал показатель EBITDA у Роснефти, более чем вдвое снижение зафиксировали в Газпромнефти – и этот тренд нашёл своё отражение и у других представителей нефтедобывающей отрасли. Во втором квартале у аналитиков ожидания ещё более пессимистичные: они ждут снижение показателя EBITDA в годовом выражении в среднем на 70%, а этот трёхмесячный отрезок может оказаться худшим для отрасли за последние 15 лет!

Именно этой неопределённостью и объясняется та нерешительность котировок акций большинства нефте- и газодобывающих компаний, которую мы наблюдаем сейчас. Резкое коронавирусное снижение последних месяцев на текущий момент отыграно примерно наполовину по большинству фишек, а потому мало кто сейчас горит желанием покупать по ценам, гораздо выше мартовских, при всех имеющихся рисках и очевидном давлении на дивиденды по итогам 2020 года, которое нам ещё предстоит пережить.

Признаюсь, я придерживаюсь примерно того же мнения, и в отношении нефтянки полагаю, что по текущим котировкам игра не стоит свеч. Возможно, конечно, я рассуждаю с позиции того, что на мартовских распродажах я сделал большой упор именно на покупку акций нефтегазового сектора по очень аппетитным ценам, когда радостно наращивал покупки ЛУКОЙЛа и НОВАТЭКа, докупал Газпромнефть и понемногу Газпром с Роснефтью. Но это же не моя вина — это рынку спасибо, что периодически даёт нам такие прекрасные возможности для долгосрочного инвестирования J

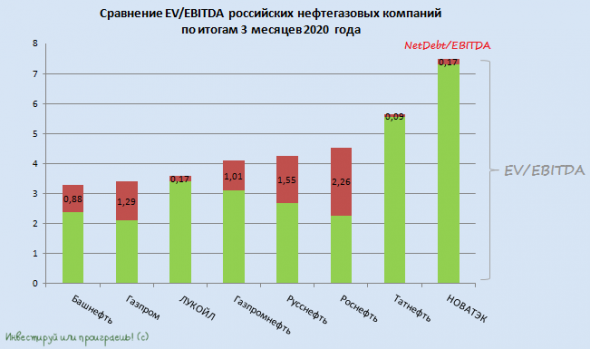

Мою позицию по большинству бумаг из приведённой диаграммы вы прекрасно знаете. Если нет – то по хэштегам, представленным в конце поста, легко найдёте соответствующие посты на эту тему. Поэтому ограничусь сравнительной картинкой и повторюсь, что наращивать своё присутствие в нефтегазе я готов при условии коррекции на российском фондовом рынке, а не по текущим ценникам.

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- Headhunter

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- АФК Система

- Башнефть

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- доллар рубль

- золото

- инвестирование

- инвестируйилипроиграешь

- инвестиции

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- коронавирус

- Ленэнерго

- ЛСР

- ЛСР Группа

- ЛУКОЙЛ

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МОЭСК

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчетность

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- РЖД

- ритейлеры

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- РСБУ

- рубль

- Русал

- Русгидро

- рынок недвижимости

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- трейдинг

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ

- Энел Россия

- Эталон

- Юнипро

- Яндекс