Блог им. Klinskih-tag

Российский рынок перекуплен? Но продавать ведь нечего!

- 07 июля 2019, 09:29

- |

=======================================

Взято отсюда.

=======================================

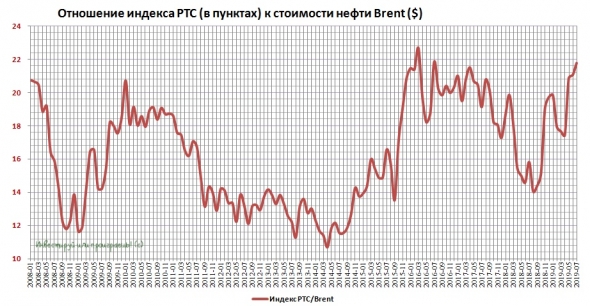

Несмотря на то, что российский рынок акций с первого взгляда может показаться перегретым (помните мою субботнюю картинку?), лично на мой субъективный взгляд глобально продавать и фиксировать прибыль сейчас преждевременно и вряд ли обосновано с фундаментальной точки зрения. Предлагаю кратенько пробежаться по основным выросшим бумагам и подумать вместе прав я или нет. Буду рад конструктивному диалогу в комментариях под этим постом! Нам всем это будет полезно, т.к. в споре, как известно, рождается истина.

Чистые дивитикеры (МТС, Ростелеком, Юнипро, ЛСР и др.) по-прежнему актуальны в любом инвестиционном портфеле, причём с потенциальным ростом выплат уже в следующем году. Большого смысла избавляться от них по текущим котировкам не вижу вообще, да и роста глобального толком ещё и не было.

Продажу акций Мосбиржи по двузначным ценникам даже не рассматриваю. Поэтому здесь и обсуждать нечего.

Дочки Россетей (МРСК ЦП, МРСК Волги, Ленэнерго ап и ФСК ЕЭС), которые чисто формально не попали к разряду дивитикеров (в дивидендном уставе чётко не прописан минимальный порог выплат), хотя таковыми являются, также уверенно держу. Из этих бумаг начал бы продавать разве что ФСК ЕЭС, ближе к «четвертаку», но пока этот уровень ещё не достигнут.

Моё отношение к сталеварам вы прекрасно знаете, из них я продолжаю ориентироваться прежде всего на акции НЛМК и Северстали (ММК на фоне дорожающей руды не попадает в мой воч-лист). И если Северсталь очень осторожно корректируется со своих исторических максимумов после случившегося дивидендного гэпа, то бумаги НЛМК после новостей о грядущем SPO и вовсе снижаются на 15%, приближаясь к моей любимой точке для докупки — в район 150 рублей. И если они туда упадут, то я их с радостью докуплю и полноценно восстановлю свою позицию, не зря же я частично фиксировался по 180+ :)

Акции российских нефтедобытчиков слишком уж перекупленными не выглядят, да и если я их продам сегодня, то когда у меня появится возможность откупить их по более выгодной цене? У меня ответа на этот вопрос нет, поэтому продолжаю их держать, да и покупал я их всё-таки гораздо дешевле сегодняшних ценников. И Газпромнефть, которая на минувшей неделе в очередной раз обновила свои исторические максимумы — в первую очередь! Это тот самый случай, когда держать вообще не страшно, даже на хаях.

Что ещё у нас выросло… ОГК-2! Частичный фикс по 0,55+ я по плану осуществил, с остальной (большей) частью позиции я продолжаю сидеть дальше. Потенциал у компании по-прежнему есть, т.к. программа ДПМ продолжает действовать, а рост нормы отчислений до 35% глядишь — и превратится во все 50%. Это же касается кстати и ТГК-1.

Есть ещё конечно АФК Система, акции которой после состоявшегося неделю назад ГОСА получили глоток свежего воздуха в виде устных обещаний руководства компании всё-таки пытаться снижать чистый долг до комфортного уровня и уже в следующем году вернуться к дивидендным выплатам по уставу (1,19 руб). Я продолжаю наивно верить в этот позитивный сценарий, а потому буду готов начинать фиксировать прибыль в этой бумаге где-то по 14+ руб., когда потенциальная ДД снизится уже до 8%, и это будет уже не такая интересная история. Хотя есть ещё Детский Мир, МТС, Озон и ряд непубличных дочек, которые тоже могут порадовать в среднесрочной и долгосрочной перспективе, да и дивиденды здесь всё-таки не драйвер номер один. В-общем, будет день — будет пища.

Сбербанк начну глобально продавать по 270+ (по обычке), ниже особого энтузиазма нет, учитывая потенциальный рост дивидендов до 18-20 рублей в ближайшие год-два. Тем более на фоне плавного снижения (https://www.vestifinance.ru/videos/49528) ключевой ставки ЦБ. Кстати, именно это снижение является тоже мощнейшим драйвером для роста (или, как минимум, поддержки) котировок российских акций. В этом случае: кредитные деньги становятся дешевле — хорошо; привлекательность дивидендов по сравнению с банковскими депозитами растёт — прекрасно, значит рынок так или иначе будет отыгрывать этот дисконт; да вообще вся российская экономика в этом случае неминуемо оживает, все бизнес-процессы улучшаются, и все от этого только выигрывают.

Вот такое эссе выходного дня. Простите, если смотрю на наш рынок слишком позитивно, но я его вижу сейчас именно так. Что будет, если я окажусь не прав, и рынок акций поползёт вниз, вместе со слабеющим рублём и очередными санкционными или международными страшилками? Я просто порадуюсь росту компаний-экспортёров, а также задумаюсь о том, чтобы обменять свою долларовую копилку, которую я периодически пополняю, на подешевевшие рублёвые активы. В-общем, ничего нового.

Удачных и плодотворных вам выходных!

- 07 июля 2019, 09:39

- 07 июля 2019, 09:48

- 07 июля 2019, 10:51

- 07 июля 2019, 10:51

- 07 июля 2019, 13:38

- 07 июля 2019, 12:10

- 07 июля 2019, 13:39

- 07 июля 2019, 22:12

- 08 июля 2019, 21:57

- 09 июля 2019, 10:25

- 09 июля 2019, 13:16

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- Headhunter

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- АФК Система

- Аэрофлот

- Башнефть

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- доллар рубль

- золото

- инвестирование

- инвестируйилипроиграешь

- инвестиции

- индекс Мосбиржи

- интервью

- инфляция

- коронавирус

- Ленэнерго

- ЛСР

- ЛСР Группа

- ЛУКОЙЛ

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МОЭСК

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчетность

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- РЖД

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- рубль

- Русал

- Русгидро

- рынок акций РФ

- рынок недвижимости

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- трейдинг

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- Энел Россия

- Эталон

- Юнипро

- Яндекс