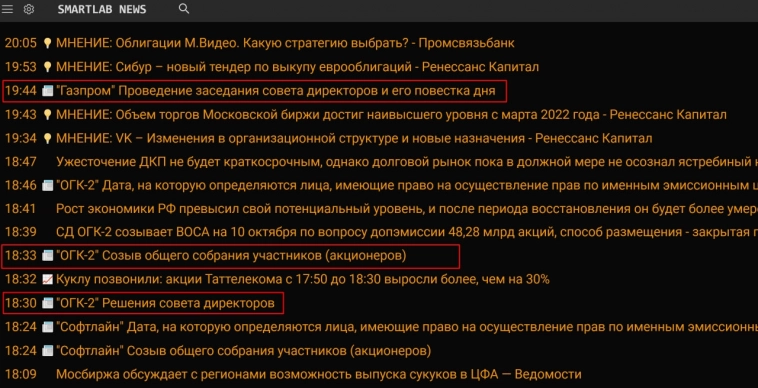

FPO

Южуралзолото . Почему падают акции

- 26 апреля 2024, 11:03

- |

В последнее время сильнее рынка падают акции ЮГК, упав уже ниже 1 рубля, поэтому некоторые инвесторы быстро разочаровались в акции, живя по принципу от любви до ненависти одна коррекция. Я бы назвал 4 причины по которым акция сейчас активно снижается.

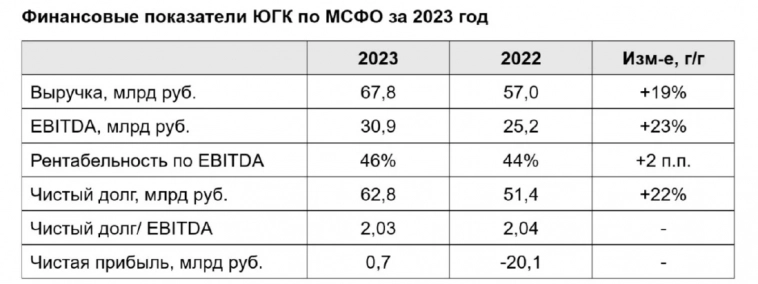

📌 Немного разочаровал отчет

Отчет на самом деле хороший, так как выручка выросла на 20% до 68 млрд, а EBITDA до 31 млрд (+23%), но несмотря на это была показана нулевая прибыль. Как так? Да все дело в валютном долге компании, который из-за девальвации рубля дал бумажный убыток на 16 млрд, обесценив всю прибыль за 2023 год, но дивиденды скорее всего заплатят без учета этой бумажной вещи, но доходность будет скромной в районе 3%.

Но на самом деле можно забить на отчет за 2023 год, так как в 2024 году вырастет производство после завершения Capex-программы на 25-30% из-за запуска новых проектов + золото сейчас на хаях (особенно хорошо оно в рублях сейчас смотрится). Поэтому отчет за 2024 год обещает быть очень неплохим, но многие инвесторы живут сегодняшним днем.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

🪟ЮГК открывает окно для FPO

- 25 апреля 2024, 17:33

- |

Золотодобытчик сегодня может принять решение о допэмиссии

ЮГК (UGLD)

МСар = ₽208 млрд

❓Что случилось?

Совет директоров ЮГК сегодня рассмотрит вопрос об увеличении уставного капитала компании путем размещения дополнительных обыкновенных акций.

Пока что никакого решения не принято, однако телеграм-каналы поспешили заверить, что компания планирует провести SPO (а это не так!). ЮГК сразу же опровергла эти заявления и прямо заявила, что такого формата допэмиссии не будет.

Золотодобытчик отметил, что это «технический момент, необходимый для утверждения проспекта эмиссии ценных бумаг, который будет действовать в течение 12 месяцев». За счет этого должны обеспечиться гибкие условия при принятии решений насчет сделки.

Бумаги ЮГК (UGLD) падают на 2%.

❓Что это значит?

Судя по всему, ЮГК таким образом готовит себе путь к FPO.

В чем отличие SPO от FPO, мы подробно рассказывали в нашем инвестликбезе. Если вкратце, то FPO предполагает выпуск новых бумаг на рынок, а SPO — уже существующих. То есть сначала компания зарегистрирует проспект акций, а затем уже решит, когда именно будет (и будет ли) выставлять его на продажу.

( Читать дальше )

Южуралзолото планирует дополнительную эмиссию. Стоит ли продавать акции?

- 25 апреля 2024, 15:13

- |

Объем размещения: 30 млрд штук (14%, не факт, что выпустят все)

Способ размещения: открытая подписка

Цена размещения будет определена позднее.

Судя по решению СД, продавцом будет не главный акционер Константин Струков, а сама компания, которая продаст новые выпущенные акции (тогда средства от FPO пойдут в компанию). Надеюсь, это будет именно так.

ℹ️ Декларируемые цели размещения:

1️⃣ Увеличить free float до 10% минимум, чтобы войти в индекс Мосбиржи.

Free float сейчас 6,3%.

2️⃣ Привлечь денежные средства для снижения долговой нагрузки.

🖥 Дата размещения

В любое время в ближайшие 12 месяцев (скорее всего, после 22 мая).

«Это технический момент и, согласно законодательству РФ, необходимый для утверждения проспекта эмиссии ценных бумаг, который будет действовать в течение 12 месяцев. За счет этого обеспечиваются гибкие условия при принятии решений насчет сделки», — заявила ЮГК.

( Читать дальше )

IPO, SPO и FPO (допэмиссия): в чем разница и причём тут Ди Каприо. Типы размещения ценных бумаг на бирже

- 28 марта 2024, 20:52

- |

В 2024 году на фондовом рынке ожидается целый ряд событий, связанных с размещением акций. Не очень внимательные инвесторы часто путают между собой IPO и другие виды размещений. Давайте освежим в памяти эти термины — как всегда, простым и понятным языком.

📈Бывает, что на определенном этапе развития компании собственники принимают решение о продаже части принадлежащих им акций на открытом рынке. Причин для этого может быть много: извлечение прибыли, желание совладельца выйти из актива, способ расплатиться по долгам. Размещение акций может происходить в форматах IPO, SPO или FPO. Вот сегодня и разберёмся, что есть что.

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💎IPO (Initial Public Offering)

Всем известное IPO (АйПиО) — это самое первое размещение акций на бирже. Через эту процедуру компания из непубличной становится публичной, её акции начинают торговаться на бирже и становятся доступны к покупке неограниченному кругу лиц (то есть всем инвесторам).

( Читать дальше )

🚥 Допка допке рознь!

- 28 февраля 2024, 17:13

- |

На прошлой неделе мы опубликовали длинный «Инвестликбез», где подробно объяснили, чем SPO отличается от FPO, и в каких случаях эти процедуры идут на пользу компаниям.

Сегодня, как и обещали, коротко разберем одно SPO, которое уже успешно состоялось, и два громких FPO, которые пройдут уже в этом году. Как говорится, ощутите разницу!

🟡 SPO. Инарктика (AQUA)

МСар = ₽76 млрд

Р/Е = 7

-Когда: ноябрь 2023 года

— Объем размещения: 4% капитала

— Привлечено: ₽3 млрд

— Зачем: на развитие бизнеса и общекорпоративные цели

По оценке самой компании, прирост free-float после SPO составил до 3,8%. Таким образом, сейчас он увеличился до 17,8%.

Мнение аналитиков МР

Удачное SPO по хорошей цене. Компания продемонстрировала открытость для инвесторов, и бумаги стали более ликвидными. С момента SPO акции уверенно удерживаются в границах ₽900, что еще раз подчеркивает справедливость текущей оценки.

При этом Инарктика прямо сказала, что деньги от вторичного размещения пойдут на расширение производства, и к 2026 году его объемы могут вырасти в два раза. С учетом сильных позиций компании в своем сегменте, это выглядит правдоподобно!

( Читать дальше )

ОВК планирует провести SPO до конца года

- 06 сентября 2023, 14:25

- |

12 сентября акционеры компании рассмотрят вопрос о допэмиссии акций, которая должна произойти до конца 2023 г. ОВК планирует разместить 12,5 млрд бумаг по цене 1 рубль за штуку. Основным мотивом для допэмиссии выступает приближение даты срока исполнения обязательств перед банком «Траст». На конец июня 2023 г. чистый долг ОВК составлял 64,6 млрд руб. Таким образом, в случае согласия акционеров, с помощью SPO компания сократит чистый долг почти на 19%.

Вчера акции ОВК отреагировали на эту информацию сдержано из-за того, что об этих планах было известно ещё в середине августа. Непонятны были лишь размеры объёмы выпуска.

💡Мы начинаем анализ акций ОВК. Считаем, что SPO может привести к глубокой коррекции акций ОВК, после того как с начала года бумаги прибавили 276%. Допэмиссия приведёт к сильному размытию долей инвесторов, количество акций в обращении увеличится почти в 110 раз.

Объединённая вагонная компания (ПАО «НПК ОВК» ) – крупнейший российский производитель грузовых железнодорожных вагонов. На данный момент ОВК производит более 70 моделей вагонов нового поколения. Кроме того, железнодорожный холдинг предоставляет провайдерские услуги в сфере инжиниринга, производства, аренды и сервисного обслуживания грузовых вагонов нового поколения. #UWGN

( Читать дальше )

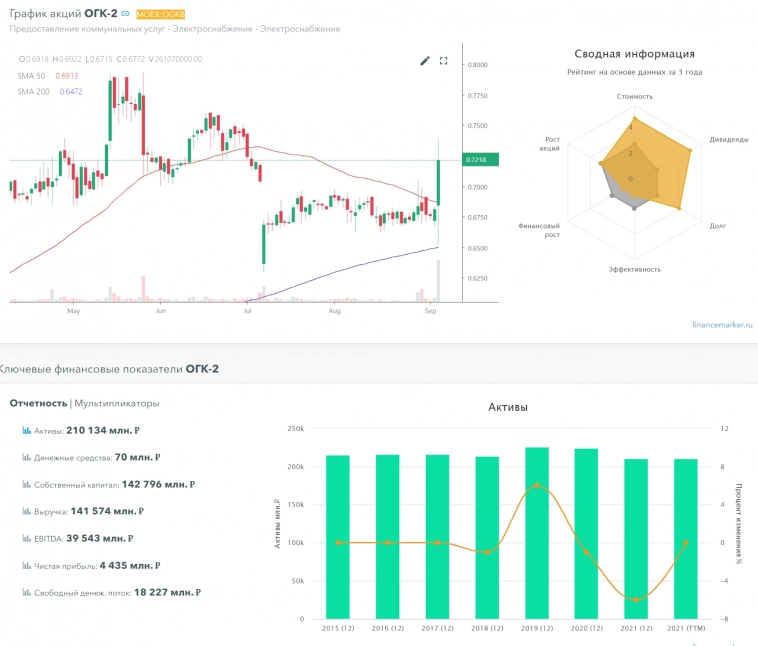

ОГК-2. Что купят на доп. эмиссию. ЮНИПРО рос в августе на инсайде о его покупке (вероятно, ОГК2 купит ЮНИПРО).

- 06 сентября 2023, 07:12

- |

Совет директоров ОГК-2 4 сентября принял решение о проведении 10 октября

Внеочередного собрания акционеров, которое должно одобрить увеличение уставного капитала посредством дополнительной эмиссии акций.

Число дополнительно размещаемых акций = 48 283 938 719, что при текущей рыночной цене 0,667 руб за акцию составляет сумму в 32,2 млрд рублей.

Допэмиссия составляет 43,7% от текущего уставного капитала общества.

Газпром назначил на 13 сентября совет директоров на тему приобретения акций (видимо, выкуп допэмисии ОГК-2).

ОГК-2, думаю, может использовать деньги на выкуп долей иностранцев в Юнипро, ТГК-1.

5 сентября рост был на чистом инсайде.

Вопрос в том, что ОГК2 (напоминаю, что ОГК2 — дочка Газпрома) приобретёт на средства от доп. эмиссии.

Теперь понятно, почему в августе рос ЮНИПРО:

думаю, инсайдеры знают, что ЮНИПРО купят.

ОГК-2:

отличная отчётность,

покупка ЮНИПРО экономически логична):

( Читать дальше )

ОГК-2 проведет домэмиссию в размере 43,7% от текущего уставного капитала (сумма 32,2 млрд руб по рынку). Покупатель - Газпром

- 05 сентября 2023, 21:16

- |

Число дополнительно размещаемых акций = 48 283 938 719, что при текущей рыночной цене 0,667 руб за акцию составляет сумму в 32,2 млрд рублей.

Такая допэмиссия составляет 43,7% от текущего уставного капитала общества.

Газпром в свою очередь назначил на 13 сентября совет директоров на тему приобретения акций (видимо речь пойдет о выкупе допэмисии ОГК-2).

Участники рынка спекулируют, что ОГК-2 может направить деньги на покупку на выкуп долей иностранцев в Юнипро, ТГК-1 или Фортум

Что за сделку задумал провести Газпром с ОГК-2?

- 05 сентября 2023, 21:00

- |

Факты:

👉ОГК-2 проведет допку

👉Газпром одобрит приобретение акций

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал