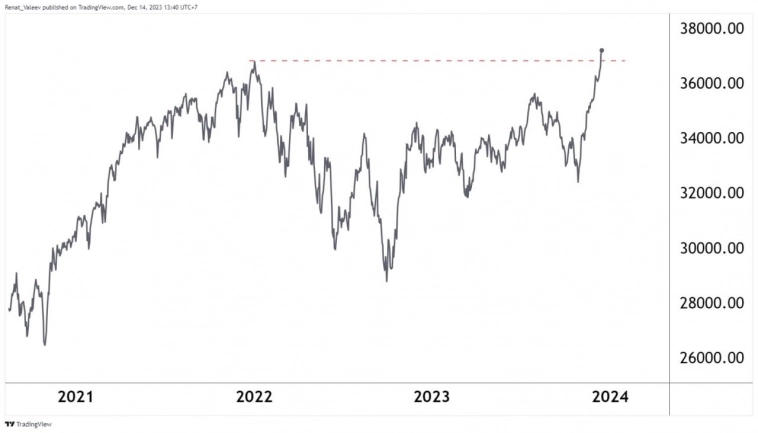

CAC

Покупать то, что стало дёшево, и продавать то, что стало дорого.

- 14 декабря 2023, 10:07

- |

Индекс Dow Jones, DAX, CAC — все вышли на новые исторические максимумы.

Как я вижу, большинство ритейл-трейдеров старательно шортят это движение. Такова психология массового инвестора: покупать то, что стало дёшево, и продавать то, что стало дорого. Увы, рынок живёт по другим законам. Реальность меняется, и логика «раз выросло, то, значит, дорого» не работает, потому что реальность уже изменилась, а инвестор как бы мыслит старыми категориями.

Средний инвестор в основном торгует стратегию «возвращение цены к среднему», т.к. контр-трендово. Так устроена наша психология. Но тренды существуют, и порой эти тренды могут быть очень упорными и длительными. Из-за этого большая часть инвесторов теряет деньги.

Мой Telegram: Ренат Валеев

- комментировать

- ★1

- Комментарии ( 5 )

График фондового индекса Dow Jones, 1896 - 2021. Тайм-фрейм: 1 год. Логарифмическая шкала.

- 20 ноября 2023, 12:30

- |

Фрактальная структура графика фондового индекса Dow Jones на временном интервале 1896-2021.

- 19 ноября 2023, 11:21

- |

Мировые фондовые индексы снижаются на фоне протестов в Китае

- 28 ноября 2022, 15:08

- |

Мировые фондовые индексы и цены на нефть падают из-за волны протестов в Китае, вызванных жесткими коронавирусными ограничениями в стране. Так, китайский индекс CSI 300 просел по итогам торгов на 42 пункта, что стало худшим показателем за последний месяц. По итогам дня индекс остановился на отметке 3733 пункта — это двухнедельный минимум. Японский Nikkei потерял по итогам торгов 0,42%, а гонконгский индекс Hang Seng упал на 1,57%.

Подробнее – в материале «Ъ».Европейские индексы под давлением отчетности

- 31 января 2020, 10:31

- |

В четверг, 30 января, ключевые европейские фондовые индексы продемонстрировали снижение. По мнению аналитиков Поляков Финанс, причиной тому является финансовая отчётность ряда региональных компаний и сохраняющиеся волнения по поводу распространения коронавируса.

По итогам сессии французский CAC 40 снизился на 1,4%, британский FTSE 100 — на 1,36%, а немецкий DAX — на 1,41%, региональный индикатор STXE 600 — на 1,01%.

В числе лидеров роста оказались акции шведского поставщика одежды H&M, котировки которого увеличились на 9,4% после того, как его годовая отчетность впервые за последние пять лет продемонстрировала повышение.

В числе лидеров падения — британская нефтяная компания Royal Dutch Shell, цена акции которой понизилась на 4,8%, показав снижение прибыли в четвертом квартале. В свою очередь, прибыль акционеров, оказалась на уровне $965 млн, тогда как аналитики прогнозировали $3,36 млрд.

Понизились акции авиакомпаний и операторов отелей. В частности, рыночная капитализация Lufthansa и IAG (владелец British Airways) уменьшилась на 1,0% и 3,3% соответственно. Котировки Accor и InterContinental Hotels Group снизились на 0,7% и 1,9% соответственно. Акции швейцарского производителя часов Swatch Group опустились на 3,9% из-за снижения годовых продаж и предупреждения о сохраняющихся проблемах на рынке Гонконга.

Индекс делового климата еврозоны за январь составил -0,23 пункта при усреднённой оценке рынка в -0,19 пункта и предыдущем значении в -0,32 пункта. Уровень безработицы в еврозоне составил 7,4% при прогнозах сохранения показателя на уровне декабря в 7,5%. Аналогичный показатель по Германии в январе сохранился на отметке декабря в 5,0%, как и прогнозировалось.

OKEx запустила саморегулируемую криптовалютную биржу

- 09 августа 2018, 15:13

- |

Платформа называется CoinAll и, по заявлению создателей, является первой в мире управляемой сообществом пользователей площадкой.

Проект был реализован как часть программы Open Partnership, запущенной в июне. В рамках программы клиенты могут получить доступ к некоторым сервисам OKEx, среди которых кошельки, клиринг, а также системы противодействия коррупции и идентификации участников торговых операций.

CoinAll провела эмиссию 10 млрд токенов CAC, которые и торгуются на площадке. Сейчас доступны пары CAC с Биткоином, Ethereum и Tether. Объем CAC будет распределен следующим образом: 51% получат клиенты, 49% уйдет к учредителям CoinAll и участникам Open Partnership. Майнинг монеты будет происходить следующим образом: трейдеры будут получать монеты от биржи за свою торговую активность.

Напомним, ранее мы писали, что OKEx раздаст 800 тысяч Cardano пользователям своей площадки. Причем токены также будут раздаваться за активность трейдеров. Данная акция стартовала 9 августа.

САС: часто задаваемые вопросы

- 15 ноября 2012, 16:18

- |

Системы автоматического следования сигналам управляющих:

часто задаваемые вопросы.

Сколько это стоит для управляющего?

Участие управляющих бесплатное.

Из чего складывается доход управляющего, помимо заработка своей торговлей?

Управляющий получает заранее оговоренный % от прибыли, которую получает инвестор. Возможны такие варианты, как фикс. плата за управление (но они мало распространены).

Сколько управляющие берут за свои услуги?

Управляющий сам волен определять ставку своего вознаграждения. Выплата производиться исключительно с получаемой инвесторами прибыли. Как правило, 10-50% от прибыли на счете инвестора. Все, что выше 35%, эксперты считают не совсем корректным по отношению к инвесторам. Вознаграждение управляющих может меняться: чем больше сумма инвестиций, тем меньше уровень вознаграждения. При этом выплата производится исключительно с получаемой инвесторами прибыли.

( Читать дальше )

Вот что должно настораживать...

- 21 февраля 2012, 18:06

- |

Извиняюсь, если эта тема здесь уже обсуждалась, или эти рассуждения для кого-то являются слишком очевидными.

Если исходить из «конспирологического» предположения о тесной взаимосвязи крупных банков — кредиторов Греции и лиц, принимающих соответствующие решения в Евросоюзе, то можно также предположить о том, что участие крупных банков в программе по списанию долгов Греции частному сектору (т.н. PSI — «Private Sector Involvеment», или «участие частного сектора»), запланированному на 8-11 марта 2012 года, будет компенсировано участием этих же крупных банков в аукционе по предоставлению долгосрочных кредитов от ЕЦБ (т.н. LTRO — «Long Term Refinancing Operations», или «операции долгосрочного рефинансирования»), запланированному на 29 февраля 2012 года.

Остается вопрос с обеспечением этих кредитов, но, по всей видимости, этот вопрос тоже решен — обеспечение в виде «старых» греческих облигаций после завершения PSI будет заменено на «новые» греческие облигации, полученные в ходе обмена в рамках PSI. А дальше — кредиты LTRO можно пролонгировать до бесконечности.

Таким образом, остается нерешенным вопрос лишь с «внесистемными» частными кредиторами Греции — небольшими банками, хедж-фондами и т.д. И этот вопрос сейчас пытаются решить посредством внесения изменений в законодательство в виде включения в него т.н. CAC — «Collective Action Clause», или «оговорки о коллективных действиях», позволяющих квалифицированному большинству держателей долга (крупным банкам) «подчинить» себе остальных кредиторов, т.е. обязать их в принудительном порядке участвовать в реструктуризации греческих долгов на основании соответствующего решения квалифицированного большинства.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал