2023

Магнит (MGNT) показал рекордную прибыль. Ждать ли рекордных дивидендов?

- 19 мая 2024, 19:49

- |

Единственный из свободно торгующихся сейчас на Мосбирже крупных продуктовых ритейлеров «Магнит» опубликовал консолидированную отчетность по МСФО за 2023 год. Компания безусловно достойная и интересная (да и по-настоящему близкая в бытовом плане почти каждому из нас), так что давайте взглянем на её результаты.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты Сургутнефтегаза, ОВК, Позитива, АФК Системы, Транснефти, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🛒ПАО «Магнит» — одна из ведущих розничных сетей в России наряду с X5 Retail Group. Основана в 1994 году в Краснодаре Сергеем Галицким, владевшим и управлявшим компанией до 2018 года. С 2021 года крупнейший акционер — инвестиционная компания Marathon Group Александра Винокурова. К слову, А. Винокуров — это зять главы МИД РФ Сергея Лаврова, на минуточку.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Результаты ПИК (PIKK) за 2023. Много тайн и смутные перспективы

- 07 мая 2024, 08:50

- |

До недавнего времени самый главный и мощный застройщик РФ наконец представил консолидированную отчетность по МСФО за 2023 год — впервые за два прошедших года. Давайте заглянем в результаты и посмотрим, что он там из себя строит. Тем более, мы как раз вчера обсудили наболевшую тему российской недвижимости и бешеных цен на неё.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты ЮГК, Позитива, АФК Системы, ВУШ, Транснефти, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

💼Хотя акций ПИКа в моем портфеле в данный момент нет, я следил за выходом отчетности и внимательно изучил ее, чтобы представить вам основную выжимку — как всегда, коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🏗️ГК ПИК – крупнейшая российская девелоперская компания, работает с 1994 года. Ведёт деятельность на рынках Москвы, Московской области и еще 8 регионов. В основном занимается строительством и обслуживанием доступного панельного жилья «масс-сегмента».

( Читать дальше )

Результаты ГК Самолет (SMLT) за 2023. Рекордный взлёт. Покупать ли акции сейчас

- 27 апреля 2024, 08:37

- |

✈️Ведущий российский девелопер опубликовал полную аудированную отчетность по МСФО за 2023 год. Несмотря на все опасения, рынок российской жилой недвижки пока не то что не рухнул, а продолжал разгоняться и в конце прошлого, и начале этого года. Давайте взглянем, какую высоту смог набрать прущий на форсаже Самолет.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты ЮГК, Позитива, АФК Системы, ВУШ, Транснефти, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

💼Хотя акций Самолёта в моем портфеле в данный момент нет, я следил за выходом отчетности и внимательно изучил ее, чтобы представить вам основную выжимку — как всегда, коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🏗️ГК Самолет — один из крупнейших российских девелоперов, реализующий масштабные проекты в Московском регионе, Санкт-Петербурге и Ленинградской области. Недавно он обошёл даже монструозного «ПИК» и стал №1 по объёму текущего строительства жилья.

( Читать дальше )

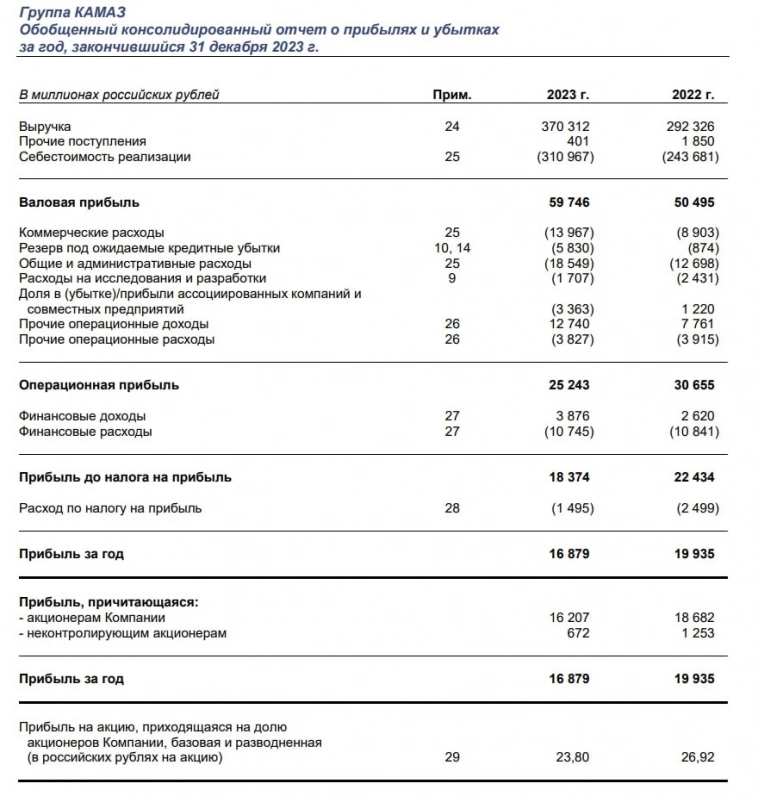

🚚 КАМАЗ (KMAZ) - рекордный год для рынка тяжелых грузовиков и стратегия развития на 2030г

- 23 апреля 2024, 09:53

- |

▫️ Выручка 2023: 370 млрд ₽ (+26,7% г/г)

▫️ Опер прибыль 2023г:25,2 млрд ₽ (-17,6% г/г)

▫️ скор Чистая прибыль 2023: 16,9 млрд ₽ (-15,3% г/г)

▫️ P/E ТТМ:8

▫️ P/B: 1,2

▫️ Дивиденды fwd 2023: 1,1%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 ПАО «КАМАЗ» — производитель дизельных грузовых автомобилей и дизельных двигателей.

✅ По итогам 2023г, рынок тяжелых грузиков РФ в натуральном выражении вырос до рекордных 143 тыс. машин (+70% г/г). Основные драйверы такого роста — это реализация отложенного спроса 2022г + доп. спрос на технику благодаря инфраструктурным проектам.

👉 Камаз продолжил удерживать 1-е место на рынке, но, при этом, его доля сократилась с чуть более 37% в 2022г до текущих 21,5%. Главным бенефициаром ухода западных брендов стали производители техники КНР — сейчас они заняли уже 65% рынка против 50% годом ранее.

✅ Бывший акционер компании, Daimler, продал свою долю в 15%. Сумма сделки и покупатель не раскрывались, но почти наверняка новым собственником станет либо подконтрольные государству структуры, либо стратегический инвестор из КНР.

( Читать дальше )

Результаты НЛМК (NLMK): почти дожали ТРИЛЛИОН, но всё равно разочаровали И что там с коксом

- 17 апреля 2024, 08:58

- |

Липецкий металлургический гигант неожиданно опубликовал свои финансовые результаты по МСФО за 2023 год — правда, в ограниченном формате. Инвесторы сначала обрадовались, а потом взгрустнули: показатели сильно отстают от прогнозов.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты Позитива, АФК Системы, X5 Retail Group, Транснефти, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

💼Я держу в своем портфеле акции НЛМК наряду с другими металлургами. Поэтому, разумеется, я тоже следил за выходом отчетности и внимательно изучил ее, чтобы представить вам основную выжимку — как всегда, коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💿Группа НЛМК — международная сталелитейная компания с активами в России, США, странах ЕС и Индии. Основной актив группы — Новолипецкий металлургический комбинат.

( Читать дальше )

Отчет АФК Система (AFKS) за 2023: как наинвестировать ТРИЛЛИОН. Перспективы акций

- 09 апреля 2024, 19:23

- |

АФК «Система» 8 апреля опубликовала консолидированную отчетность по МСФО (что это такое?) за 2023 год.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты ЭсЭфАй, ВУШ, X5 Retail Group, Транснефти, Инарктики, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

💼Я держу позицию в акциях АФК, а также в МТС и конечно же в Сегеже 😎. Поэтому, разумеется, я тоже ждал выхода отчетности и внимательно ее изучил, чтобы как всегда представить вам основную выжимку — коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

АФК Система — крупнейшая в России публичная инвестиционная компания. Была основана в 1993 году и начала свою деятельность с приобретения активов в области телекоммуникаций, электроники, туризма, торговли, строительства и недвижимости. За прошедшие годы инвестпортфель корпорации существенно увеличился.

( Читать дальше )

⚡ Займер (ZAYM) - обзор МФК в преддверии IPO

- 09 апреля 2024, 09:42

- |

Капитализация:27 млрд р

Размер IPO:до 3,5 млрд р

Формат: cash-out (продажа акций единственным акционером)

📊 Результаты за 2023 год

◽ Чистая % маржа (до резервов): 18,5 млрд (-13% г/г)

◽ Чистая % маржа: 14,5 млрд (+17% г/г)

◽ Чистая прибыль:6,1 млрд р (+6% г/г)

◽ P/E: 4,4

◽ P/B: 2,3

Телеграм: t.me/+Sh-aXTTRdpMyYzky

ℹ️ МФК Займер — крупнейшая в РФ микрофинансовая организация с клиентской базой в 17,3 млн человек и собственной финтех-платформой. Специализируется на выдаче микрозаймов физлицам.

✅ Компания недавно приняла дивидендную политику, согласно которой на выплаты поквартально будут направлять от 50% от чистой прибыли по МСФО. Если показатели компании будут не хуже, чем в 2023м году, то дивиденды могут за 2024й год составить от 11,3% к цене IPO.

✅ По прогнозам Б1, объем выдач микрозаймов в 2027 году превысит1,5 трлн рублей (х1,5 от показателей за 2023й год). Темпы роста существенно замедлятся, но рынок растущий.

( Читать дальше )

💻 Softline (SOFL) - темпы роста выше ожиданий, но рентабельность оставляет желать лучшего

- 02 апреля 2024, 10:29

- |

▫️Оборот 2023: 91,5 млрд (+29% г/г)

▫️Выручка 2023: 73,2 млрд (+30% г/г)

▫️EBITDA 2023: 3,2 млрд р

▫️скор. Чистая прибыль 2023:-1,2 млрд р

▫️fwd скор. P/E 2025: 21,3

▫️fwd скор. P/E 2028: 5,4

▫️fwd дивиденд 2024: 1,9%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

✅ Ранее делал обзор Софтлайна, поэтому буду краток. Выручка за 2023й год выросла немного сильнее моих ожиданий, а вот скорректированной чистой прибыли мы так и не увидели.

👆 Основная проблема — это какой-то несоразмерный рост расходовна ЗП (+81,6% г/г). Возможно, что это связано с масштабированием бизнеса, так как штат сотрудников в 2023г выросна 8475 человек (+68% с начала 2023г).

✅ Прогнозы менеджмента на 2024 год выглядят вполне реалистичными:

▫️Оборот:> 110 млрд (выручка около 87,8 млрд р)

▫️Валовая прибыль: > 30 млрд (+27% г/г)

▫️скор. EBITDA: > 6 млрд (по идее, это позволит выйти хотя бы на минимальную чистую прибыль)

✅ На конец 2023г чистый долг составил 8,1 млрд (х5 г/г) приND/EBITDA = 2,48. Рост долга по отношению к 2022г связан с серией сделок M&A, это позитивно т.к. благодаря таким сделкам Софтлайн наращивает набор собственных высокомаржинальных решений. Более того, покупки проходят по более интересным оценкам, чем на фондовом рынке, главное, чтобы они оказались эффективными в будущем.

( Читать дальше )

Холдинг ЭсЭфАй (SFI): взрывной рост акций, рекорд прибыли и IPO Европлан

- 29 марта 2024, 08:49

- |

Инвестхолдинг SFI (ЭсЭфАй) 28 марта опубликовал конгломератный доход по МСФО за 2023 год.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты ВУШ, X5 Retail Group, Транснефти, Инарктики, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

💼SFI в последнее время подбрасывает много новостных поводов. Акций самого холдинга у меня нет, но т.к. я собираюсь участвовать в IPO Европлана и держу облигации М.Видео, мне было интересно заглянуть в отчетность. И, конечно же, как всегда представить вам основную выжимку — коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💰ПАО «ЭсЭфАй» (тикер SFIN) — диверсифицированный инвестиционный холдинг. 57,1% его акций принадлежит российской компании ООО «ЭсЭфАй Трейдинг», на 100% косвенно контролируемой самим SFI, еще 42,9% — другим акционерам, в том числе 10,9% акций находятся в свободном обращении.

( Читать дальше )

♻️ Сегежа (SGZH) | Почему падаем и когда ждать доп. эмиссию?

- 28 марта 2024, 09:50

- |

▫️ Выручка 2023: 88,5 млрд (-9% г/г)

▫️ OIBDA 2023: 9,3 млрд (-60% г/г)

▫️ Чистый убыток 2023: 16 млрд (против прибыли в 6 млрд годом ранее)

▫️ скор. Чистый убыток 2023: 16,7 млрд (+229,6% г/г)

▫️ P/E ТТМ:-

▫️ fwd дивиденд 2023: 0%

▫️ P/B: 2,6

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно результаты за 4кв2023г:

▫️Выручка: 24,7 млрд (+4% кв/кв)

▫️OIBDA: 2,3 млрд (-23% кв/кв)

▫️Чистый убыток: -5,5 млрд (+71% кв/кв)

❗ Чистая рентабельность упала до -22,4%. Сейчас, чтобы компании выйти в 0, нужен рост цен на продукцию около 30% или сильное сокращение долга (так как % расходы за 2023й год составили аж 16,5 млрд р).

❌ Чистый финансовый долг составил122,6 млрд рублей на конец 2023 года. Учитывая то, что даже в 2021м году, когда цены на пиломатериалы были в 3 раза выше, компания показывала операционную прибыль чуть больше 22 млрд рублей, существенно снизить долг без докапитализации выглядит нереальным в обозримой перспективе.

👆 С очень высокой долей вероятности компания проведет допэмиссию в ближайшее время, так как продолжать наращивать дол при текущих ставка — только усугублять положение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал