фрс

💼 Пятница, 29 марта 2024 года, конец торговой недели — а это значит, что настало время подводить итоги в рамках стратегии автоследования Опережая будущее 💼

- 29 марта 2024, 17:12

- |

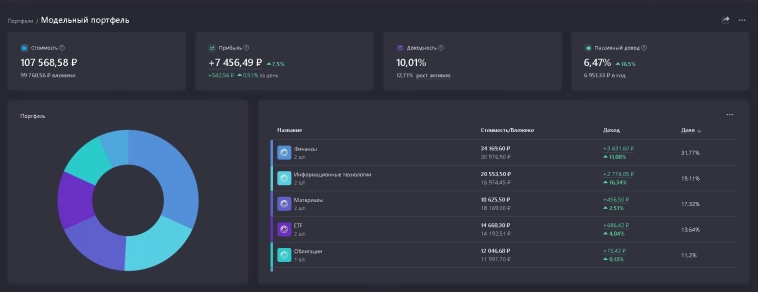

🔥 На момент сегодняшнего дня модельный портфель демонстрирует результат в +7,6% с момента запуска 🔥

⏰ Начало прошедшей недели ознаменовалось колоссальным уровнем неопределенности, связанным, в первую очередь, даже не столько с самой трагедией, имевшей место в московском Crocus City Hall 22 марта 2024 года, сколько с возможными далеко идущими последствиями этого, безусловно, варварски жестокого кровожадного террористического акта. По прошествии неполных пяти дней можно с осторожным оптимизмом говорить о том, что по итогам произошедшего рынку удалось отделаться лишь легким испугом, однако, я уверен, что незримый призрак изрядно накаленной геополитической обстановки и дальше продолжит следовать по пятам за отечественным инвестором, то и дело напоминая о своем присутствии всё новыми спецэффектами. Здесь уж ничего не попишешь — такие времена.

🚀 На фоне восстановления индекса Московской Биржи продолжают радовать представители сферы высоких технологий: к бьющему все мыслимые и немыслимые рекорды Positive Technologies на этой неделе добавилась и Астра.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Ралли доллара затянулось, поскольку дезинфляция в США отстает от мировой

- 29 марта 2024, 15:27

- |

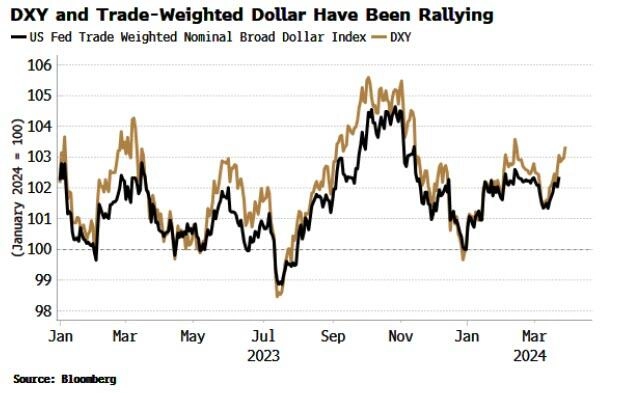

Но это расходится с фундаментальными показателями, главным образом с дифференциалом реальной доходности. Мы можем взять реальную доходность валют, входящих в корзину DXY (EUR, JPY, GBP, CAD, SEK и CHF), против реальной доходности доллара и просуммировать их, используя те же веса, что и при расчете DXY, чтобы создать взвешенную реальную ставку DXY. Как видно на графике ниже, в настоящее время DXY отклоняется от этого показателя в большую сторону.

Но это расходится с фундаментальными показателями, главным образом с дифференциалом реальной доходности. Мы можем взять реальную доходность валют, входящих в корзину DXY (EUR, JPY, GBP, CAD, SEK и CHF), против реальной доходности доллара и просуммировать их, используя те же веса, что и при расчете DXY, чтобы создать взвешенную реальную ставку DXY. Как видно на графике ниже, в настоящее время DXY отклоняется от этого показателя в большую сторону.( Читать дальше )

📊Снижение ставки ФРС в июне уже под вопросом. Анализ валютного рынка.

- 28 марта 2024, 13:15

- |

👉Пока мы спали, Кристофер Уоллер (Глава правления ФРС и голосующий член Board of Governors), высказался о его взгляде на дальнейшие действия ФРС:

-«По-прежнему нет спешки» снижать ставки в текущей экономике.

-ФРС, возможно, потребуется сохранять текущую целевую ставку дольше, чем ожидалось.

-Необходимо увидеть дальнейший прогресс инфляции, прежде чем поддерживать снижение ставки.

-Нужны данные по крайней мере за пару месяцев, чтобы быть уверенным, что инфляция приблизится к 2%.

-По-прежнему ожидает, что ФРС снизит ставки позже в этом году.

-Сила экономики дает ФРС пространство для анализа данных.

-Данные свидетельствуют о меньшем количестве возможных снижений ставки в этом году.

-Экономика растет здоровыми темпами.

-Несмотря на прогресс в инфляции, последние данные были разочаровывающими.

-Данные показали неоднозначную динамику в сфере занятости.

-ФРС добилась значительного прогресса в снижении инфляции.

-Давление на заработную плату ослабевает.

-Нет уверенности, что производительность сохранится на нынешнем высоком уровне.

( Читать дальше )

Сигналы о снижении ставок способствуют стратегиям "купи и держи"

- 28 марта 2024, 12:15

- |

( Читать дальше )

Уоллер из ФРС: Не стоит торопиться со снижением ставки

- 28 марта 2024, 11:06

- |

Нет нужды торопиться со снижением процентной ставки, — сказал Уоллер, выступая в Экономическом клубе Нью-Йорка. — (Последние данные) говорят мне о том, что будет разумно сохранять эту ставку на нынешнем ограничительном уровне, возможно, дольше, чем считалось ранее, чтобы помочь удержать инфляцию на устойчивой траектории к 2%

Однако Уоллер добавил, что снижение ставки не исключено, отметив, что дальнейший ожидаемый прогресс в замедлении инфляции позволит ФРС начать снижать целевой диапазон ставки по федеральным фондам в этом году.

По его словам, перенос сроков начала снижения ставок, вероятно, повлияет на общий размер смягчения в этом году. «Вполне уместно уменьшить общее количество снижений ставок или отодвинуть их на более поздний срок в ответ на последние данные».

fomag.ru/news-streem/uoller_iz_frs_ne_stoit_toropitsya_so_snizheniem_stavki/

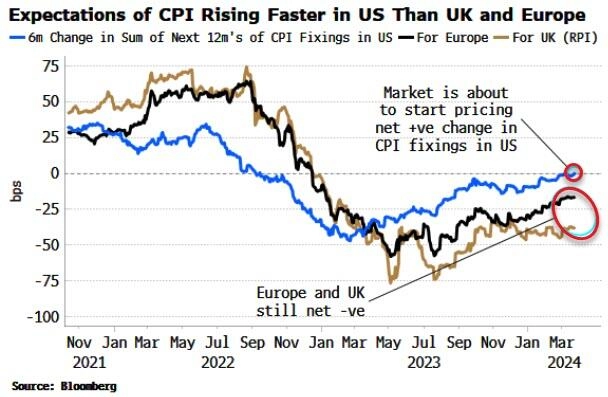

Предполагаемое снижение ставки ФРС имеет под собой более зыбкую почву, чем в Великобритании и Европе

- 27 марта 2024, 15:52

- |

Это происходит, когда риски рецессии в США продолжают снижаться. Только что был опубликован индекс деловой активности в производственном секторе ФРС Далласа за март, который оказался слабее, чем ожидалось.

Это происходит, когда риски рецессии в США продолжают снижаться. Только что был опубликован индекс деловой активности в производственном секторе ФРС Далласа за март, который оказался слабее, чем ожидалось.( Читать дальше )

Перспективы товарно-сырьевых рынков улучшаются - Альфа-Банк

- 26 марта 2024, 18:20

- |

В отсутствие рецессии снижение ключевой ставки Федрезерва США может обеспечить подорожание сырья, причем сильнее всего должны вырасти цены на металлы (особенно медь и золото), а также на нефть.

( Читать дальше )

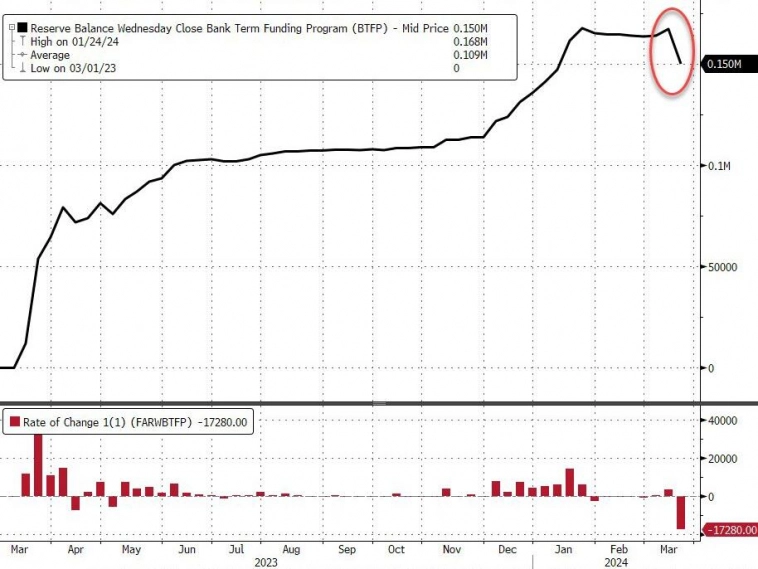

Крупные банки США страдают от очередного недельного оттока депозитов; акции и резервы в ФРС полностью разошлись

- 25 марта 2024, 16:03

- |

Фонды денежного рынка продемонстрировали большой отток средств в размере почти 62 млрд долларов, что, как нам кажется, связано с проблемами ликвидности в налоговый период, но в этом году еще рано...

Фонды денежного рынка продемонстрировали большой отток средств в размере почти 62 млрд долларов, что, как нам кажется, связано с проблемами ликвидности в налоговый период, но в этом году еще рано...( Читать дальше )

Goldman: Офисные ипотечные кредиты "живут у времени в долгу"

- 22 марта 2024, 16:23

- |

Вишванатан объяснил, что общая сумма непогашенных коммерческих ипотечных кредитов, срок погашения которых наступает к концу года, выросла с 658 миллиардов долларов в начале прошлого года до 929 миллиардов долларов в середине марта.

Вишванатан объяснил, что общая сумма непогашенных коммерческих ипотечных кредитов, срок погашения которых наступает к концу года, выросла с 658 миллиардов долларов в начале прошлого года до 929 миллиардов долларов в середине марта.( Читать дальше )

Заметки на полях: Золото шагает всё выше. Общая ситуация и практические шаги.

- 21 марта 2024, 21:18

- |

• Общая ситуация.

Сегодня обновили исторический максимум, прошли круглую цифру в $2200 на новостях о сохранении ФРС США планов по снижению ставки (рис 1). Правда сейчас уже цена ушла ниже. Автор считает, что мы всё ещё в начале большой истории в росте цены золота.

Пока только обещания трёх снижений ставки в этом году хватило для нового рекорда. Хотя при текущей ключевой ставке ФРС 5,25–5,5% вариант снижения на 0,75% до конца даст только 4,5-4,75%. Учитывая объёмы долга который надо будет рефинансировать под такую ставку и как следствие предполагаемый рост процентных расходов. Всё это выглядит довольно интересно. Подождём и посмотрим. Пока дефицит бюджета США не воспринимается как проблема на заседаниях конгресса и сената. А есть желание расширения расходов. В целом это позитивно для продолжения роста цены золота.

• Практические шаги.

Считаю, что покупать просто золото в физическом виде или через «бумажное» золото $GLDRUB_TOM не лучшая идея, интересней золотодобывающие компании. В целом подробно про золото разбирали прошлым летом в 4 частях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал