SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

философия инвестиций

Не стоит верить на слово авторитетам на бирже. Даже мне😁

- 17 января 2024, 16:38

- |

Хочу отметить, что какие-то вещи, в которые я верю, иногда срабатывают на рынке. Вы можете привыкнуть к этому и начать слепо полагаться на мое, якобы авторитетное мнение, которое я в частности транслирую в своем блоге.

Я хочу чтобы вы помнили, что все ошибаются, что я лично ошибаюсь....

И что бы вы тут не прочли, вы не можете слепо полагаться на мое мнение при принятии решений. Вы всегда должны сами оценивать ситуацию, просчитывать сценарии и риски.

Будьте разумны

Не ленитесь анализировать

Не перекладывайте ответственность за свои решения на «авторитетов»

- комментировать

- ★1

- Комментарии ( 18 )

О бессмысленности понятий точек входа и выхода

- 26 июля 2023, 16:02

- |

Ну, после провокационного заголовка, можно сразу сделать необходимую оговорку: я все-таки придерживаюсь инвестиционного подхода; поэтому данный тезис верен исключительно в этой парадигме. Для трейдеров — это безусловно не так.

В чем же принципиальное отличие? В трейдинге сделки как бы независимы друг от друга. Поэтому безусловно, разница между точкой входа и выхода и есть результат. В подходе же инвестиционном, в принципе не очень корректно выделять конкретные сделки, важна именно динамика портфеля как такового. А как уже обсуждалось ранее, на это влияет не только доходность конкретной идеи, но в той же степени и уровень аллокации в конкретную идею.

На простом примере: пусть некий инвестор (почти всегда) на 100% в акциях. И если задуматься, то при таком подходе, в принципе нет такого понятия как купить(продать) конкретную акцию! Есть лишь опция купить А, продав приэтом Б. В парадигме трейдера, тут две точки: входа в А и выхода из Б, но в парадигме инвестора — лишь одна. Иными словами: вот недобрал скажем 5% роста акции Б, плохо ли это? Трейдер скажет что да. А инвестору важен не рост Б, а разница роста А и Б.

( Читать дальше )

В чем же принципиальное отличие? В трейдинге сделки как бы независимы друг от друга. Поэтому безусловно, разница между точкой входа и выхода и есть результат. В подходе же инвестиционном, в принципе не очень корректно выделять конкретные сделки, важна именно динамика портфеля как такового. А как уже обсуждалось ранее, на это влияет не только доходность конкретной идеи, но в той же степени и уровень аллокации в конкретную идею.

На простом примере: пусть некий инвестор (почти всегда) на 100% в акциях. И если задуматься, то при таком подходе, в принципе нет такого понятия как купить(продать) конкретную акцию! Есть лишь опция купить А, продав приэтом Б. В парадигме трейдера, тут две точки: входа в А и выхода из Б, но в парадигме инвестора — лишь одна. Иными словами: вот недобрал скажем 5% роста акции Б, плохо ли это? Трейдер скажет что да. А инвестору важен не рост Б, а разница роста А и Б.

( Читать дальше )

Как эффективно снять эмоциональный перегруз от прибыли на рынке акций?

- 07 июля 2023, 21:36

- |

На этой неделе счет выходил на новые хаи (благодаря удачной затарке Лукойлом/Алросой/Сургутом), но я всё больше недоволен собственным эмоциональным состоянием...

👉Рынок на максимумах

👉Депозит на максимумах (кабинет брокера показывает +140% за последние 12 мес)

👉С одной стороны хочется зафиксировать «несгораемую сумму»

👉С другой я почему-то все больше вовлекаюсь в краткосрочные спекуляции с плечами, сам того не желая

Я уже не покупаю долю в бизнесе, я покупаю график цены, и мне это не нравится, т.к. это противоречит философии инвестирования.

Не могу понять сам себя.

С одной стороны мучает FOMO, полностью в кэше быть не хочется. С другой — рынок на хаях, сотни тысяч физиков в игре, чуть что страшное произойди, все побегут скидывать акции....

Вернемся к основам.

Напомню, что, скажем, +30% годовых в рублях — это супердоходность даже для российского рынка. Если делать такую доху 10 лет, то это X14

а если такую доху делать 20 лет, то это X200 почти.

Но самые большие чудеса происходят, если делать это 30 лет. X2600

( Читать дальше )

👉Рынок на максимумах

👉Депозит на максимумах (кабинет брокера показывает +140% за последние 12 мес)

👉С одной стороны хочется зафиксировать «несгораемую сумму»

👉С другой я почему-то все больше вовлекаюсь в краткосрочные спекуляции с плечами, сам того не желая

Я уже не покупаю долю в бизнесе, я покупаю график цены, и мне это не нравится, т.к. это противоречит философии инвестирования.

Не могу понять сам себя.

С одной стороны мучает FOMO, полностью в кэше быть не хочется. С другой — рынок на хаях, сотни тысяч физиков в игре, чуть что страшное произойди, все побегут скидывать акции....

Вернемся к основам.

Напомню, что, скажем, +30% годовых в рублях — это супердоходность даже для российского рынка. Если делать такую доху 10 лет, то это X14

а если такую доху делать 20 лет, то это X200 почти.

Но самые большие чудеса происходят, если делать это 30 лет. X2600

( Читать дальше )

Философия инвестирования Mozgovik Research

- 30 июня 2023, 09:59

- |

В @mozgovikresearch мы работаем на наших подписчиков. Мы рассчитываем, что наши подписчики разделяют с нами наши цели и ценности, поэтому я призываю вас также участвовать в формировании нашей философии анализа и принятия инвестиционных решений.

Общая описанная философия должна дать понять тем, кто еще не с нами, подходит ли им наша аналитика или нет.

Итак, я постараюсь описать философию и рассчитываю на вашу обратную связь.

Я бы хотел начать с того, что инвестиции в акции — это не покупка лотерейного билета, а покупка части бизнеса в компании. С одной стороны да. Но с другой, если у вас уже, например, есть бизнес, который генерирует денежные потоки, инвестировать 100% времени 100% своих сбережений в российские рублевые компании не совсем правильно с точки зрения рисков. Поэтому подходящий метод инвестирования и выбор активов в портфель в конечном счете сильно зависит от вашей индивидуальной ситуации: размера ваших сбережений, источников дохода, ваших целей и т.п.

Наша страна всегда подкидывает нам сюрпризы, поэтому это требует от нас большей гибкости в управлении финансами.

В целом мы декларируем общую цель — быть впереди индекса IMOEX полной доходности долгосрочно, т.к. десятилетиями подряд. По историческим меркам это означает делать в среднем более 15% годовых доходности. Это в 2 раза больше, чем средняя инфляция за последние 12 лет и более чем в 2 раза превышает темпы ослабления рубля.

Фундамент нашей философии — наши интересы и интересы наших подписчиков на 100% совпадают.

В этом смысле мы делаем стопроцентный BUY SIDE анализ, то есть мы делаем анализ, чтобы заработать деньги, а не для того, чтобы впарить клиентам какой-то продукт, заработав на комиссиях (sell side). Мы все чувствуем ответственность за наших подписчиков еще большую, чем за собственные средства и собственные портфели. В этом смысле я должен сделать отдельную оговорку про автоследование.

Несмотря на то, что бычий рынок порождает огромное количество «гениев» инвестиций, мы точно знаем, что на больших капиталах систематически обгонять индекс по доходности почти никому не удается. Мы против автоследования, так как запредельные комиссии за активное управление стимулируют управляющих идти на повышенный риск ради высокой доходности, при этом при сравнении с долгосрочной доходностью индекса комиссии за активное управление выглядят недопустимо высокими. Автоследование выгодно брокерам, управляющим, но никак не клиентам. Среди тысяч клиентов брокеров всегда найдется десяток управляющих, случайно показавших сверхвысокую доходность на отдельном участке времени, которые впоследствии заканчивают обнулением счетов.

Метод обретения нами преимущества на бирже — это тщательный глубокий анализ бизнеса компаний с целью определения его СТОИМОСТИ. Но рыночная цена редко равна стоимости. На 📈бычьем рынке цены как правило выше стоимости, на 📉медвежьем — ниже стоимости. По этой причине медвежий рынок нам нравится больше, чем бычий, т.к. в этом случае всегда есть возможность найти компании, которые недооценены рынком.

( Читать дальше )

Общая описанная философия должна дать понять тем, кто еще не с нами, подходит ли им наша аналитика или нет.

Итак, я постараюсь описать философию и рассчитываю на вашу обратную связь.

Я бы хотел начать с того, что инвестиции в акции — это не покупка лотерейного билета, а покупка части бизнеса в компании. С одной стороны да. Но с другой, если у вас уже, например, есть бизнес, который генерирует денежные потоки, инвестировать 100% времени 100% своих сбережений в российские рублевые компании не совсем правильно с точки зрения рисков. Поэтому подходящий метод инвестирования и выбор активов в портфель в конечном счете сильно зависит от вашей индивидуальной ситуации: размера ваших сбережений, источников дохода, ваших целей и т.п.

Наша страна всегда подкидывает нам сюрпризы, поэтому это требует от нас большей гибкости в управлении финансами.

В целом мы декларируем общую цель — быть впереди индекса IMOEX полной доходности долгосрочно, т.к. десятилетиями подряд. По историческим меркам это означает делать в среднем более 15% годовых доходности. Это в 2 раза больше, чем средняя инфляция за последние 12 лет и более чем в 2 раза превышает темпы ослабления рубля.

Фундамент нашей философии — наши интересы и интересы наших подписчиков на 100% совпадают.

В этом смысле мы делаем стопроцентный BUY SIDE анализ, то есть мы делаем анализ, чтобы заработать деньги, а не для того, чтобы впарить клиентам какой-то продукт, заработав на комиссиях (sell side). Мы все чувствуем ответственность за наших подписчиков еще большую, чем за собственные средства и собственные портфели. В этом смысле я должен сделать отдельную оговорку про автоследование.

Несмотря на то, что бычий рынок порождает огромное количество «гениев» инвестиций, мы точно знаем, что на больших капиталах систематически обгонять индекс по доходности почти никому не удается. Мы против автоследования, так как запредельные комиссии за активное управление стимулируют управляющих идти на повышенный риск ради высокой доходности, при этом при сравнении с долгосрочной доходностью индекса комиссии за активное управление выглядят недопустимо высокими. Автоследование выгодно брокерам, управляющим, но никак не клиентам. Среди тысяч клиентов брокеров всегда найдется десяток управляющих, случайно показавших сверхвысокую доходность на отдельном участке времени, которые впоследствии заканчивают обнулением счетов.

Метод обретения нами преимущества на бирже — это тщательный глубокий анализ бизнеса компаний с целью определения его СТОИМОСТИ. Но рыночная цена редко равна стоимости. На 📈бычьем рынке цены как правило выше стоимости, на 📉медвежьем — ниже стоимости. По этой причине медвежий рынок нам нравится больше, чем бычий, т.к. в этом случае всегда есть возможность найти компании, которые недооценены рынком.

( Читать дальше )

Чего не понимают розничные инвесторы, но понимаю я, как предприниматель

- 12 мая 2023, 10:52

- |

Розничных инвесторов волнуют только дивиденды. Это понятно. Но если посмотреть на ситуацию изнутри, то можно понять принятие решений некоторыми компаниями. Например, первое, что меня волнует, как предпринимателя, это то, чтобы были счастливы клиенты. Вот вы, посетители смартлаба, в каком-то смысле мои клиенты, и ваше счастье для меня приоритет №1.

Дальше изнутри ты думаешь о счастье сотрудников. Если сотрудники унылые или грустные, ты и сам будешь грустить, да и для клиентов ничего хорошего не сделаешь.

Ну и если ты адекватный, то о себе (и других акционерах) ты думаешь в последнюю очередь. Если будешь думать только о себе, например всех зажимать (повышать цены) и платить супердивиденды каждый год, то все остальное пойдет по п*де.

Конечно, идеальный случай, это соблюдать баланс между интересами всех групп. Чтобы счастливы были все. Но не стоит забывать, что у здорового адекватного бизнеса клиент должен быть всегда на первом месте. Тогда и акционеры выиграют в долгосрочной перспективе.

Дальше изнутри ты думаешь о счастье сотрудников. Если сотрудники унылые или грустные, ты и сам будешь грустить, да и для клиентов ничего хорошего не сделаешь.

Ну и если ты адекватный, то о себе (и других акционерах) ты думаешь в последнюю очередь. Если будешь думать только о себе, например всех зажимать (повышать цены) и платить супердивиденды каждый год, то все остальное пойдет по п*де.

Конечно, идеальный случай, это соблюдать баланс между интересами всех групп. Чтобы счастливы были все. Но не стоит забывать, что у здорового адекватного бизнеса клиент должен быть всегда на первом месте. Тогда и акционеры выиграют в долгосрочной перспективе.

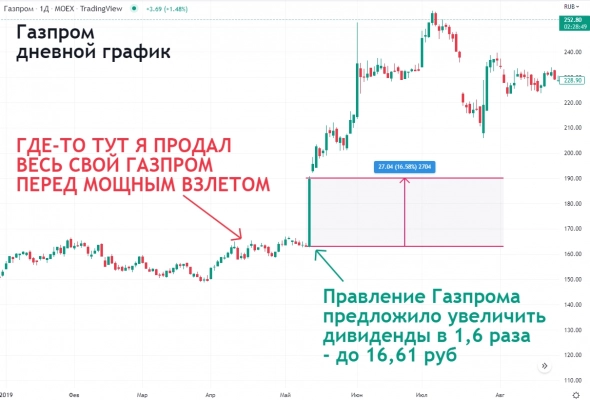

Почему тем, кто продал Газпром перед объявлением дивидендов, не стоит расстраиваться?

- 02 сентября 2022, 21:59

- |

История, похожая на ту, которая произошла с Газпромом на этой неделе, уже случалась в 2019 году. Я держал акции довольно долго, ожидая, что Газпром начнет увеличивать долю прибыли, направляемой на выплату дивидендов. Прикол был в том, что 11 апреля 2019 года совет директоров Газпрома уже рекомендовал выплатить 10,43 рублей на акцию, а в мае, правление неожиданно изменило решение и предложило выплатить 16,6 рублей.

Так вот после апрельской рекомендации я акции продал, поскольку понял, что ловить тут в ближайшее время нечего. 14 мая новость об увеличении дивидендов я застал за рулем автомобиля на Пулковском шоссе. Надо было покупать после роста на 7%, но я замешкал и психологически было сложно купить акции, которые ты только что продал существенно дешевле. Кроме того, акции Газпрома в прошлом так сильно росли за один только лишь в 2008 году. Рост был беспрецедентным.

( Читать дальше )

Так вот после апрельской рекомендации я акции продал, поскольку понял, что ловить тут в ближайшее время нечего. 14 мая новость об увеличении дивидендов я застал за рулем автомобиля на Пулковском шоссе. Надо было покупать после роста на 7%, но я замешкал и психологически было сложно купить акции, которые ты только что продал существенно дешевле. Кроме того, акции Газпрома в прошлом так сильно росли за один только лишь в 2008 году. Рост был беспрецедентным.

( Читать дальше )

Как не сойти с ума вовремя обвала рынка? Мантра для долгосрочных инвесторов

- 21 февраля 2022, 14:51

- |

Всем долгосрочным инвесторам — привет! Итак, война стучится в наши двери, а фьючерс на ртс падает 9%.

Ну что, дорогие мои, самое время произвести ешё один сеанс коллективной психотерапии для долгосрочных инвесторов👍.

✅Самое главное, что вы не брали плечи. Если не брали, то вам не о чем волноваться👍 Ещё один важный момент — в фондовый рынок нельзя вкладывать средства, которые могут вам понадобиться в ближайшем будущем.

✅Далее, представьте, что рынок упадёт ещё на 30-40% и вам станет легче. Ведь он ещё не упал на столько😁

✅Если у вас есть кэш или бонды, вы должны радоваться, потому что цены становятся еще более интересными😁👍 Это же настоящий подарок!

✅А теперь подумайте, если бы принадлежащие вам акции не торговались на бирже, а хранились в реестре, и вы бы не видели ежесекундной переоценки брокерского счета, и у вас было бы куда меньше волнения. Суть не изменилась, вопрос только в отражении данных. Моментальные изменения порождают спекулятивную краткосрочную психологию, что конфликтует с долгосрочным настроем. Я например, не открывал свои брокерские приложения сегодня, хотя догадываюсь, что скорее всего там будет минус за сегодняшний день😁

( Читать дальше )

У вас есть принципы инвестиций? Расскажите о своих!

- 10 февраля 2022, 12:54

- |

Вот вы все куда-то инвестируете, руководствуясь какими-то видимо принципами.

А сформулированы ли они у вас?

Например так:

✅ Я покупаю бумаги с потенциальной дивдоходностью выше 10% (как у Ларисы Викторовны)

✅ Я беру акции хороших компаний и не продаю их никогда

✅ Я беру всякий шлак, потом пишу в свой телеграм канал что его купил (как у известных телеграм-каналов)

И т.п.

В общем, в комментариях хочу увидеть ваши принципы инвестиций.

Спасибо!

А сформулированы ли они у вас?

Например так:

✅ Я покупаю бумаги с потенциальной дивдоходностью выше 10% (как у Ларисы Викторовны)

✅ Я беру акции хороших компаний и не продаю их никогда

✅ Я беру всякий шлак, потом пишу в свой телеграм канал что его купил (как у известных телеграм-каналов)

И т.п.

В общем, в комментариях хочу увидеть ваши принципы инвестиций.

Спасибо!

Настоящий долгосрочный инвестор, это не чувак без денежных проблем

- 20 октября 2021, 10:57

- |

Настоящий долгосрочный инвестор, это вовсе не обязательно чувак без денежных проблем. Это скорее носитель определённой философии инвестирования. Нельзя ставить себе цель — заработать 1 млн рублей к 1 января или накопить на машину/квартиру. Цель инвестирования может быть — создать постоянный денежный поток. То есть, если вложил миллион, акции выросли в сто раз и стали стоить сто миллионов, то инвестор не станет выводить эти средства на потребление. На потребление, на покупку новой машины, на любую другую блажь, можно вывести только ту сумму, сколько эти акции заплатили в виде дивидендов. А уменьшать свои активы, только из-за того что они выросли в рублёвом или долларовом эквиваленте, инвестор никогда не станет. В этом и кроется причина того, что инвесторы более спокойно относятся к просадкам и особо не переживают во время падения своих акций. Прибыль от роста курсовой цены активов, инвестор всё равно не считает возможным потратить на потребление.

Возвращаясь к заголовку поста, долгосрочный инвестор может иметь денежные проблемы если сумма его инвестиций слишком мала для получения денежного потока, необходимого для текущего потребления, или при форс-мажоре, когда эмитент на какое-то время прекращает платить дивиденды. Вот в такие времена и выясняется, действительно ли ты долгосрочный инвестор с соответствующей философией, или ты начнёшь проедать свои активы, как последний спекулянт.

Возвращаясь к заголовку поста, долгосрочный инвестор может иметь денежные проблемы если сумма его инвестиций слишком мала для получения денежного потока, необходимого для текущего потребления, или при форс-мажоре, когда эмитент на какое-то время прекращает платить дивиденды. Вот в такие времена и выясняется, действительно ли ты долгосрочный инвестор с соответствующей философией, или ты начнёшь проедать свои активы, как последний спекулянт.

Настоящий долгосрочный инвестор, это чувак без денежных проблем

- 19 октября 2021, 13:23

- |

Мне кажется, настоящий долгосрочный инвестор, это чувак без денежных проблем.

Именно отсутствие денежных проблем позволяет инвестору совершенно не беспокоиться о том, выросли сегодня акции или упали.

То есть инвестированные деньги не должны восприниматься, как жизненно важный источник доходов.

В этом смысле мне кажется для долгосрочного инвестора вредно ставить перед собой цели типа таких:

👉заработать 1 млн рублей к 1 января

👉накопить на машину/квартиру

Когда я инвестировал своё бабло последние 3-4 года, я старался конечно максимально абстрагироваться от его ценности. Моей машине уже 10 лет, но я не стал покупать новую, когда бабло дошло до нужной отметки. Когда у меня было, например, 10 лямов, я вообще не думал о том, чтобы купить себе например новый Land Cruiser. Более того, я вообще не думал об этих деньгах, а думал только о рынке. Я хоть и мечтал о квартире, но квартиру я покупать совершенно не планировал, до тех пор, пока обстоятельства не сложились удачным образом. (Просто я непрерывно мониторю рынок недвижимости в течение последних 5 лет, и когда я увидел то, что мне понравилось, я решил опустошить счет. Аналитически я конечно тоже понимал, что купить квартиру в данный момент растущих цен будет не очень плохая сделка). Но я не инвестировал и не торговал так, чтобы купить именно квартиру. Кстати отсутствие желания покупать квартиру помогло мне еще существенно сторговать цену вниз при покупке😁

Когда-то, когда мои акции росли, я постоянно открывал терминал, чтобы посмотреть сколько у меня денег на нём.

Это вызывало приятные физиологические реакции, прям реальный прилив гормона счастья и мотивации — дофамина.

Но так делать нельзя. Потому что если вы будете так делать, то в дни падения дофамин поменяется на кортизол. Это будет боль, напряжение и стресс. А значит потеря здоровья.

Лучше вообще стать полностью равнодушным к тому, что происходит на счете.

А так может быть только если вы чувак без денежных проблем за пределами рынка. Возможно именно поэтому у богатых лучше всего получается делать из денег деньги.

Но для того, чтобы быть богатым, не обязательно иметь большой счет или высокие доходы.

Богат прежде всего тот, кто меньше зависит от денег ментально.

Именно отсутствие денежных проблем позволяет инвестору совершенно не беспокоиться о том, выросли сегодня акции или упали.

То есть инвестированные деньги не должны восприниматься, как жизненно важный источник доходов.

В этом смысле мне кажется для долгосрочного инвестора вредно ставить перед собой цели типа таких:

👉заработать 1 млн рублей к 1 января

👉накопить на машину/квартиру

Когда я инвестировал своё бабло последние 3-4 года, я старался конечно максимально абстрагироваться от его ценности. Моей машине уже 10 лет, но я не стал покупать новую, когда бабло дошло до нужной отметки. Когда у меня было, например, 10 лямов, я вообще не думал о том, чтобы купить себе например новый Land Cruiser. Более того, я вообще не думал об этих деньгах, а думал только о рынке. Я хоть и мечтал о квартире, но квартиру я покупать совершенно не планировал, до тех пор, пока обстоятельства не сложились удачным образом. (Просто я непрерывно мониторю рынок недвижимости в течение последних 5 лет, и когда я увидел то, что мне понравилось, я решил опустошить счет. Аналитически я конечно тоже понимал, что купить квартиру в данный момент растущих цен будет не очень плохая сделка). Но я не инвестировал и не торговал так, чтобы купить именно квартиру. Кстати отсутствие желания покупать квартиру помогло мне еще существенно сторговать цену вниз при покупке😁

Когда-то, когда мои акции росли, я постоянно открывал терминал, чтобы посмотреть сколько у меня денег на нём.

Это вызывало приятные физиологические реакции, прям реальный прилив гормона счастья и мотивации — дофамина.

Но так делать нельзя. Потому что если вы будете так делать, то в дни падения дофамин поменяется на кортизол. Это будет боль, напряжение и стресс. А значит потеря здоровья.

Лучше вообще стать полностью равнодушным к тому, что происходит на счете.

А так может быть только если вы чувак без денежных проблем за пределами рынка. Возможно именно поэтому у богатых лучше всего получается делать из денег деньги.

Но для того, чтобы быть богатым, не обязательно иметь большой счет или высокие доходы.

Богат прежде всего тот, кто меньше зависит от денег ментально.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал