отчёт

Допэмиссия М.Видео, есть ли перспективы у группы после размещения?

- 14 мая 2024, 09:01

- |

СД М.Видео-Эльдорадо одобрил увеличение уставного капитала, если вы следили за судьбой данного эмитента, то, наверное, не удивлены данному решению. Для меня это тоже не стало каким-то сюрпризом, но всё же думается, что допэмиссия сделана не для сокращения долга, почему? Давайте для начала рассмотрим ключевые факты о сделке:

🖥 Размещено будет 30 млн обыкновенных акций по открытой подписке (число акций на сегодняшний момент 179,8 млн), что соответствует 17% от существующего уставного капитала. Если оценивать данный пакет по рыночной цене, то выходит — 5,532₽ млрд, но цену определят позднее.

🖥 Один из крупнейших акционеров компании — инвестиционный холдинг ЭсЭфАй — выразил предварительную готовность приобрести весь объём дополнительной эмиссии.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Непонятная реакция в Россети ЦП. Дивидендная база выше прошлого года, да и размер дивиденда читался в отчёте.

- 13 мая 2024, 16:04

- |

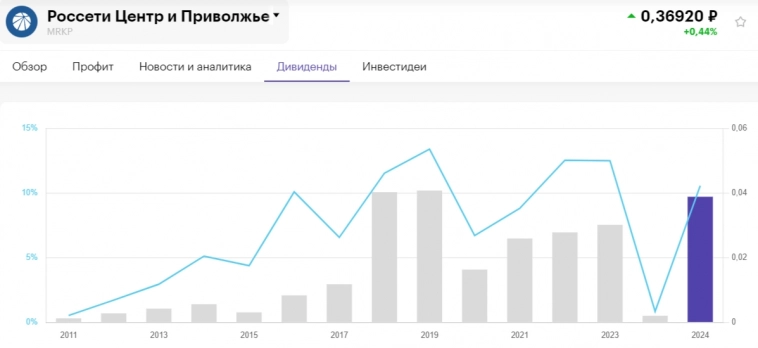

🔋 Совет директоров Россети ЦП рекомендовал дивиденды за 2023 г. в размере 0,03883₽ на акцию (див. доходность — 10,6%). Дата закрытия реестра — 28 июня 2024 г.

Акции обвалились в первый же день после объявления дивидендов на более чем 6% (если брать по max цене в тот день, то див. доходность равнялась 9,8% и не дотягивала до двухзначной), на второй день котировки также снизились. Если акционеры рассчитывали на что-то большее, то могу их огорчить, всё это читалось по прошлой див. выплате и отчёту за 2023 г. (разгон акций перед объявлением див. выплаты не исключаем, надеюсь, вы в этот вагон не запрыгивали):

⚡️ За 2022 г. акционерам досталось 3,6₽ млрд дивидендов, это около 33,2% от чистой прибыли того года. Куда пропали остальные 16,8%? Можно понять из общего собрания: инвестиции в развитие — 7,3₽ млрд.

⚡️ Согласно див. политике компании, на выплату направляется 50% от ЧП (определяемой из отчётностей РСБУ и МСФО, какая максимальная). При этом ЧП может корректироваться на обязательные отчисления, инвестиции из ЧП, погашение убытков прошлых лет.

( Читать дальше )

МЕТАЛЛУРГИ разбор. Кто фаворит в 2024-м?

- 11 мая 2024, 13:58

- |

Сектор, который был самым хайповым в 2021 году, затем также быстро, на глазах инвесторов, превратился из кареты в тыкву в 2022 году. По итогам 2023 в целом по отрасли можно сделать вывод: переориентация на внутренний рынок завершена и практически без ущерба для маржинальности. А раз так, значит можно вернутся к выплатам дивидендов, за что собственно этот сектор и любят. Именно это и произошло в начале этого года. Так есть ли ещё «сок» в этом секторе? Каких дивидендов ожидать по итогам 2024? И кто из «большой тройки» металлургов вызывает наибольший интерес?

Конъюнктура рынка

Начну с того, что более 80% потребления стали в России, приходится на строительство и инфраструктуру. Поэтому логично взглянуть на количество вводимого в эксплуатацию жилья на территории РФ (данные пока без учёта ЛНР и ДНР). Те, кто читал отчёт Самолёта, уже смекнули, что тут рекорд. Но нас больше интересует будущее, прогнозы на ближайшие годы будут пересмотрены, после ужесточения льготной ипотеки. При этом положительное влияние должен оказать рост региональной застройки.

( Читать дальше )

Продал НМТП. Див. доходность не впечатляет, для роста цены акции нет триггеров, по сути сейчас "справедливая" стоимость актива

- 09 мая 2024, 13:48

- |

🚢 Если отталкиваться от сегодняшней цены акции, то я бы уже не стал набирать позицию. Свои покупки данного актива я прекратил, когда цена перешагнула 11₽, уже тогда понимал, что если подойдём к 12₽, то по сути преодолеем «справедливую» стоимость актива, конечно, для дальнейшего роста нужны были триггеры (поэтому, так важно следить за отчётностями эмитента и корпоративными новостями). Вынос к 17₽ «психологически» был стёрт из памяти, тогда, казалось, что отчётность даст какой-либо ответ на данное действие рынка, но он же иногда бывает не логичен? (все мы хороши задним умом, знал бы отчётность за 2023 г. и ситуацию с нефтепроводом Дружба, продал бы по 17₽, какой-никакой опыт). Почему всё-таки решил продать? Ответ кроется в отчётности эмитента за 2023 г.:

🛳 Компании мешают кредиты, номинированные в валюте, это влияет на доход от курсовых разниц, в 2023 г. — 1₽ млрд (годом ранее 4₽ млрд, но стоит отметить, что головная компания от них избавилась полностью, а сама группа погасила краткосрочные, остались долгосрочные).

( Читать дальше )

Народный портфель за апрель 2024 г. Пару слов об выборе эмитентов.

- 08 мая 2024, 14:01

- |

🏛 Московская биржа представила данные по «Народному портфелю» за апрель. Данный портфель состоит из 10 популярных бумаг у частных инвесторов. Выделю некоторые особенности данной сборки:

▪️ Очевидно, что инвесторы обращают внимание на дивидендных коров. Северсталь — двухзначная дивидендная доходность + приверженность див. политике, рекомендовали квартальную выплату. Магнит поднял с дочек 970₽ на акцию, ритейл с двухзначной див. доходностью. Сургут преф. — ошеломительная кубышка, приправленная валютой, всем по нефтяному хедж-фонду с двухзначной див. доходностью.Сбербанк — зелёный гигант, который даже при высокой ключевой ставке умудряется зарабатывать выше 100 млрд чистой прибыли в месяц. Роснефть — контракты с Китаем, увеличение добычи газа, Восток Ойл и рекордная див. доходность.

( Читать дальше )

ЛУКОЙЛ после дивидендной отсечки всё ещё перспективен?

- 07 мая 2024, 14:02

- |

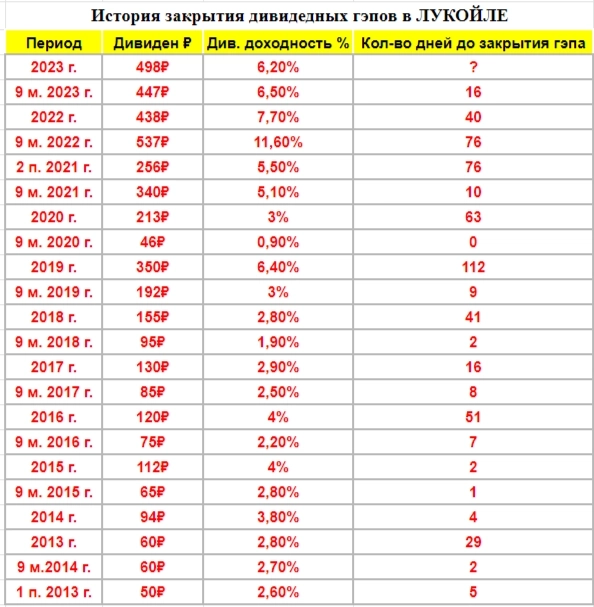

🔝 Ещё со вчерашнего дня некоторые остроумные ребята фиксировали «прибыль» в ЛУКОЙЛЕ, конечно, под вечер некую часть данного просадка откупили. Сегодняшний дивидендный гэп в перспективе должен закрыться быстро (до 3 недель), учитывая размер дивиденда и среднее закрытие (30 дней). Но остались ли у красного эмитента перспективы для дальнейшего роста? Триггеров несколько:

🔺 ЛУКОЙЛ может выкупить до 25% всех акций у нерезидентов со счетов типа «С». Конечно, дисконт к рыночной стоимости должен составить не менее 50%. Если отталкиваться от появления новости, то тогда акция стоила 6400₽, получается, что на пакет из 173 млн акций (это как раз 25% от общего числа) необходимо будет потратить 560₽ млрд, плюс 56₽ млрд на выплату в бюджет РФ (перечисление 10% от итоговой суммы, потраченной на выкуп). Помимо этого, ЛУКОЙЛ не смог выплатить нерезидентам — 191,2₽ млрд дивидендов. Данные средства просто зависли и не проходят из-за санкций, самое интересное начнётся, приятный бонус в 191,2₽ млрд.

( Читать дальше )

Нефтегазовые доходы в апреле 2024 г. — превысили 1,2 трлн. Демпферные выплаты в очередной раз увеличились + для нефтяников и дивидендов

- 07 мая 2024, 09:17

- |

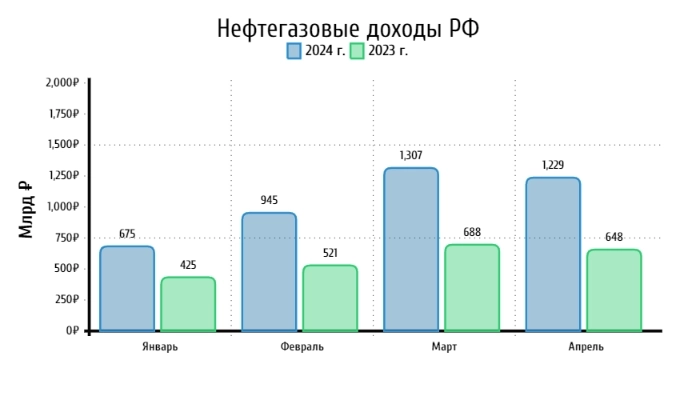

🛢️ По данным Минфина, НГД в апреле 2024 г. составили 1229₽ млрд (+89,8% г/г), месяцем ранее — 1307,5₽ млрд (+90% г/г). Низкая база I полугодия 2023 г. даёт о себе знать, тогда курс ₽ и цена на сырьё (в апреле 2023 г. средняя цена Urals составляла 58,63$, а курс $ — 81₽) не оставляли никаких шансов по заработку нефтяникам (поэтому % рост год к году так велик). Главным драйвером такого роста доходов выступает цена на сырьё и стабильный курс $, средний курс $ в апреле составил 92,9₽ (в марте — 91,7₽), средняя же цена Urals в апреле по некоторым расчётам 73$ за баррель (в марте — 70,34$). Напомню вам, что Минфин спрогнозировал НГД за 2024 г. в размере 11,5₽ трлн (за 4 месяца 2024 г. заработали ~4,1₽ трлн), при цене на российскую нефть — $71,3, а курсе доллара — 90,1₽, это ~6400₽ за бочку. В апреле цена за бочку сложилась в ~6800₽, план Минфина вполне реализуем при заданных параметрах. А теперь давайте подробно разберём отчёт:

( Читать дальше )

Результаты ПИК (PIKK) за 2023. Много тайн и смутные перспективы

- 07 мая 2024, 08:50

- |

До недавнего времени самый главный и мощный застройщик РФ наконец представил консолидированную отчетность по МСФО за 2023 год — впервые за два прошедших года. Давайте заглянем в результаты и посмотрим, что он там из себя строит. Тем более, мы как раз вчера обсудили наболевшую тему российской недвижимости и бешеных цен на неё.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты ЮГК, Позитива, АФК Системы, ВУШ, Транснефти, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

💼Хотя акций ПИКа в моем портфеле в данный момент нет, я следил за выходом отчетности и внимательно изучил ее, чтобы представить вам основную выжимку — как всегда, коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🏗️ГК ПИК – крупнейшая российская девелоперская компания, работает с 1994 года. Ведёт деятельность на рынках Москвы, Московской области и еще 8 регионов. В основном занимается строительством и обслуживанием доступного панельного жилья «масс-сегмента».

( Читать дальше )

Правильно сделал, что переложился из Газпром в ЛУКОЙЛ. Отчёт Газпрома за 2023 г. расставил всё на свои места, риски только усилились

- 06 мая 2024, 09:07

- |

⛽️ Полтора месяца назад вышла статья, где я попрощался с Газпромом, переложившись в ЛУКОЙЛ. Тогда я получил тонну критики, что продал одну компанию на низах, вторую купил по max цене, при этом ещё лишился 20₽ дивидендов от газового гиганта. ЛУКОЙЛ у меня основной эмитент в портфеле (так что знаю все ±), поэтому ставка была очевидной: спустя 1,5 месяца ЛУКОЙЛ подрос на ~10% (дивиденды + возможный выкуп у иностранцев), Газпром же снизился на ~3,3%. Я не получил какой-то весомой выгоды от продажи Газпрома (+1% тела и 51₽ дивиденды, для моего пакета, это была ~30% див. доходность, но инфляция это всё подъела), но психологически мне стало комфортнее, я избавился от актива в который слепо «верил». Вышедшая отчётность эмитента по МСФО за 2023 г., только подкрепила мои суждения:

( Читать дальше )

Недельный отчет по долгосрочному инвестированию. 18/52.

- 05 мая 2024, 10:08

- |

Пополнения — 15 000 ₽.

Покупок было немного, добрал в портфель следующие бумаги:

«Транснефть» — 5 лотов;

«Северсталь» — 4 лота;

«Норникель» — 1 лот.

Как я уже говорил, я набираю позицию по «Транснефти», цель пока 100 шт. акций в портфеле.

Решил добрать «Северсталь» под дивиденды. Да, я знаю, что акции компании на локальных максимумах. Компания вернулась к ежеквартальным дивидендам, спрос на продукцию растет (по крайней мере, на внутреннем рынке).

По «Норникелю» не вижу перспектив в ближайшем будущем. Поэтому очень аккуратно усредняю. Благодаря сплиту это стало делать легче.

Из событий хочется отметить отчет «Газпрома», убыток которого потащил индекс вниз.

На следующей неделе ожидаю дивидендную отсечку по акциям «Лукойла», а в конце месяца и НЛМК с «Алросой» закроют свои реестры.

Продолжаю планомерно, регулярно инвестировать. Движухи мало, работаю на результат.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал