SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционные стратегии

Опционы vs акции/фьючерсы

- 18 октября 2011, 16:58

- |

Прошедшая встреча смарт-лаба натолкнула меня на несколько интересных мыслей и идей. Хотел бы начать дискуссию по теме различных подходов к торговле на рынке. Интересует ваше мнение по поводу торговли опционами в сравнении с классической торговлей акциями и производными.

Изначально, прийдя на этот рынок, я начал с торговли опционами на «любительском уровне». И как тогда думал, продавать опционы легче, чем покупать, и дошортился до тех пор, пока мой счет не вынесли в 0 за пару дней. Было это лет 5 назад, но запомнилось очень четко. После этого пробовал себя в разных направлениях, были и проп-компании, и риск-менеджментом занимался, то есть опыт вполне достаточный чтобы начать нормально работать.

Во время встречи смарт-лаба я увидел несколько подходов к торговле, и мне бы хотелось разобрать чем же плюсы и минусы одного стиля отличаются от другого. И для начала напишу всё, что думаю сам, а вы дополняйте по желанию.

Опционы: Основной плюс опциона это «гибкость». В идеале можно построить любую стратегию по текущему рынку и в дальнейшем её корректировать, роллировать и вообще делать все что захочешь)

( Читать дальше )

Изначально, прийдя на этот рынок, я начал с торговли опционами на «любительском уровне». И как тогда думал, продавать опционы легче, чем покупать, и дошортился до тех пор, пока мой счет не вынесли в 0 за пару дней. Было это лет 5 назад, но запомнилось очень четко. После этого пробовал себя в разных направлениях, были и проп-компании, и риск-менеджментом занимался, то есть опыт вполне достаточный чтобы начать нормально работать.

Во время встречи смарт-лаба я увидел несколько подходов к торговле, и мне бы хотелось разобрать чем же плюсы и минусы одного стиля отличаются от другого. И для начала напишу всё, что думаю сам, а вы дополняйте по желанию.

Опционы: Основной плюс опциона это «гибкость». В идеале можно построить любую стратегию по текущему рынку и в дальнейшем её корректировать, роллировать и вообще делать все что захочешь)

( Читать дальше )

- комментировать

- Комментарии ( 9 )

Бычий пропорциональный спред

- 06 октября 2011, 14:12

- |

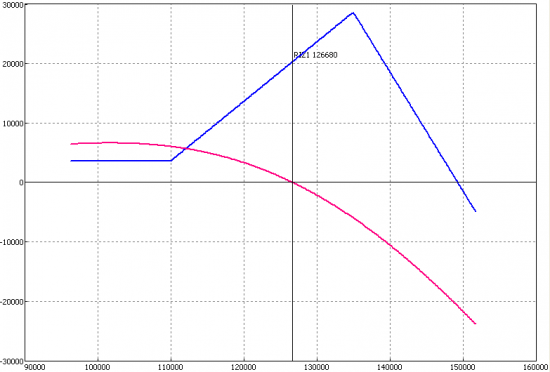

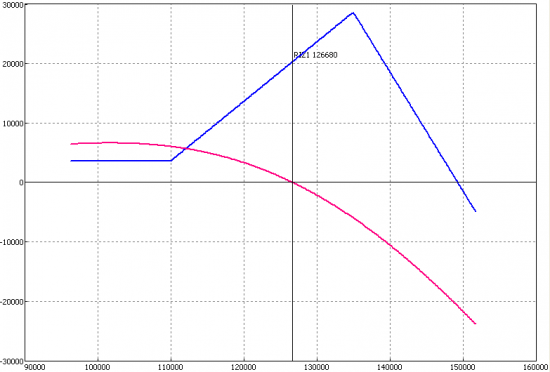

Предлагаю вашему вниманию бычий пропорциональный спред. Расчет на рост, желательно с предварительным топтанием на месте

Для формирование используется декабрьская серия.

Продаем 1 135000 Put

Продаем 2 135000 Call

Покупаем 1 111000 Put

При подходе к 135000 требуется вмешательство

Для формирование используется декабрьская серия.

Продаем 1 135000 Put

Продаем 2 135000 Call

Покупаем 1 111000 Put

При подходе к 135000 требуется вмешательство

Опционная стратегия Доллар/Рубль

- 21 сентября 2011, 16:55

- |

Ну поскольку последнее время тут все чаще и чаще стали появляться опционные стратегии, решил вылажить свою. Критика, комментарии и предложения приветствутся.

Стратегия расчитана на корридор 30-32. И позволяет совершать сделки с фьючерсом в количестве 1-3 контракта в шорт. ТО есть если падаем увеличиваем позицию до 3-х контрактов, если растем закрываемся по стопам и получаем прибль от 32000 Call. На данный момент имеем 2 контракта в шорт и допрадаем 3-й на уровне 32075-32100. Расчитываем на снижение рынка. 32300 Стоп по фьючерсам. Фьбючерсные контракты можно прекрыть в сучае снижения в район 30500. Так же хочу отметить что имея 3 контракта по Доллару в шорте убыточная зона ниже 30000 отсутсвует. Путы 26500 были куплены для уменьшения ГО.

Так же хочу отметить что имея 3 контракта по Доллару в шорте убыточная зона ниже 30000 отсутсвует. Путы 26500 были куплены для уменьшения ГО.

Прошу не обращать внимание на малые объемы позы, так как продажу опционов пока только осваиваю и тренируюсь на малых объемах. В прошлом периоде успешно продал Коллы по сберу 9500 и путы по Индекус ниже 140.

Сейчас решил попробывать доллар.

Вообщем выношу на обсуждение.

Стратегия расчитана на корридор 30-32. И позволяет совершать сделки с фьючерсом в количестве 1-3 контракта в шорт. ТО есть если падаем увеличиваем позицию до 3-х контрактов, если растем закрываемся по стопам и получаем прибль от 32000 Call. На данный момент имеем 2 контракта в шорт и допрадаем 3-й на уровне 32075-32100. Расчитываем на снижение рынка. 32300 Стоп по фьючерсам. Фьбючерсные контракты можно прекрыть в сучае снижения в район 30500.

Так же хочу отметить что имея 3 контракта по Доллару в шорте убыточная зона ниже 30000 отсутсвует. Путы 26500 были куплены для уменьшения ГО.

Так же хочу отметить что имея 3 контракта по Доллару в шорте убыточная зона ниже 30000 отсутсвует. Путы 26500 были куплены для уменьшения ГО.Прошу не обращать внимание на малые объемы позы, так как продажу опционов пока только осваиваю и тренируюсь на малых объемах. В прошлом периоде успешно продал Коллы по сберу 9500 и путы по Индекус ниже 140.

Сейчас решил попробывать доллар.

Вообщем выношу на обсуждение.

Безубыточный бычий колспред

- 23 августа 2011, 15:22

- |

Коллеги, предлагаю открыть безубыточный бычий колспред.

Надежда на рост до 180.000 до 15.09.2011

Покупаем 175000Call — 2 Штуки

Продаем 180000Call — 4 Штуки

Закрываемся в районе 180000

Если ошибся — прошу сильно не пинать

Надежда на рост до 180.000 до 15.09.2011

Покупаем 175000Call — 2 Штуки

Продаем 180000Call — 4 Штуки

Закрываемся в районе 180000

Если ошибся — прошу сильно не пинать

Открыт стрэддл на выходные

- 06 августа 2011, 16:25

- |

Открыт стрэддл на 180 страйке, причины таковы:

1) очень высокая волатильность, соответственно дорогие опционы.

2) неделя до экспирации, поэтому временной распад максимально действует.

3) после падения ожидаю небольшой консолидации, до фрс.

Го 6300, профиль безубытка на 8 августа 174300 -185300

Это если волатильность не изменится, при повышение ее до 38 профиль безубытка 175500 — 184000

Хотелось бы услышать комментарии от тех кто торгует опционами.

.

1) очень высокая волатильность, соответственно дорогие опционы.

2) неделя до экспирации, поэтому временной распад максимально действует.

3) после падения ожидаю небольшой консолидации, до фрс.

Го 6300, профиль безубытка на 8 августа 174300 -185300

Это если волатильность не изменится, при повышение ее до 38 профиль безубытка 175500 — 184000

Хотелось бы услышать комментарии от тех кто торгует опционами.

.

Ликбез по опционам: Медвежий колл спрэд

- 25 июля 2011, 15:15

- |

Прямое создание

Лонг колл В, шорт колл А

Описание

Заключается в продаже и покупке опционов колл с одной датой истечения, но разными страйками(ценами исполнения). Опцион с более низкой ценой исполнения продается(А), а с более высокой покупается(В).

Синтетическое создание

Шорт пут А, лонг колл В, шорт базовый актив;

Шорт колл А. лонг пут В. лонг базовый актив

Используется, если

Ожидается, что цена базового актива понизится, но понизится умеренно

Прибыль

p(A) – p(B)

Убыток

s(B) – s(A) – p(А) + p(В), где s – страйк, p – цена опциона, А и В – точки покупки/продажи опционов.

Про опционы: экспирация, ликвидность, проскальзование...

- 18 июня 2011, 13:09

- |

С начала месяца результат торговли опционами пока отрицательный -4,4% (при ММВБ -1,2%). На этой неделе мы закончили работу с июньской серией опционов. За неделю до экспирация я опять использовал систему, основанную на ОИ опционов: точка минимальных выплат была на 185000 (фРТС_6.11 на 190400) — продал коллы 185 страйка по 6200, и 195 страйка по 1055. Но рынок пошел в противоположную сторону, 14 июня выкупил те же опционы по 8400 и 550 при фРТС уже 192890, на следующий день его до 194700 задрали вообще. Факт, что к моменту экспирации рынком манипулируют (держат, задирают и так далее). На графиках это отлично видно: фРТС_6.11, фРТС_9.11, индекс РТС

Как только прошла экспирация начали ПАДАТЬ (упали на -8000 п. за 2 дня до ночи пятницы).

( Читать дальше )

Как только прошла экспирация начали ПАДАТЬ (упали на -8000 п. за 2 дня до ночи пятницы).

( Читать дальше )

Как сделать 200% в месяц? Легко! На фьючерсных спрэдах!

- 06 мая 2011, 12:03

- |

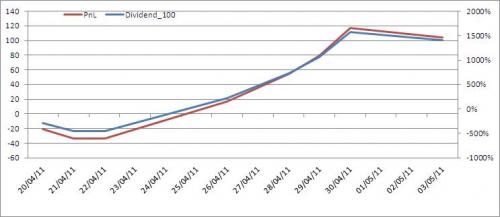

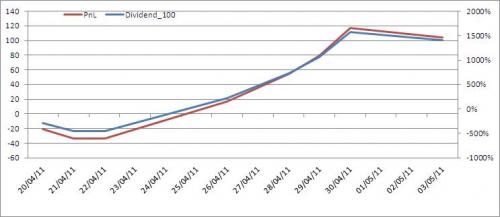

Optionanalyser в своей жежешечке подробно рассказывает о том, как сделать за месяц годовую норму прибыли:

Обещанные прогнозы сбылись. После перекладки в следующий спред, он пошел в нужном направлении на величину большую чем тот, из которого вышли. Конечно, можно было не утруждаться себя перекладыванием, однако этим были повышены надежность и прибыль. Т.е. то, ради чего существует торговля. За 20 дней спред подешевел на 0.050 пунктов, что принесло около 100$ на лот и составило около 30% наценки на margin.

Максимальная просадка составила 2 тика в первые два дня на второй сделке, т.о. Wealth / Max Drawdown = 0.050 / 0.010 = 5 и это только промежуточный результат. При достижении мин. цели 0.250 это показатель возрастет до 10. С учетом первой сделки этот показатель выше более чем в 2 раза. Принимать в расчет первую сделку не будем, т.к. вход в нее на этом счете был осуществлен с запозданием относительно начальной публикации на рассматриваемую тему, цена входа была 0.380. Позднее выяснилось, что он тоже позволяет работать спредами на др. платформе — пришлось вскакивать в уходящий поезд по 0.345

Все входы и выходы осуществлялись LimitOrders.

Важно отметить, что весь путь в 0.050 пунктов он прошел в первые 10 дней, а в последующем бился с отскоками о круглый уровень поддержки 0.300.

Это привело к незначительным колебаниям наценки, но более выразительно эти колебания выглядят через призму годовой эффективности. Хотя графики выглядят почти идентично, обратите внимание на абсолютное значение величины колебаний синей кривой.

( Читать дальше )

Обещанные прогнозы сбылись. После перекладки в следующий спред, он пошел в нужном направлении на величину большую чем тот, из которого вышли. Конечно, можно было не утруждаться себя перекладыванием, однако этим были повышены надежность и прибыль. Т.е. то, ради чего существует торговля. За 20 дней спред подешевел на 0.050 пунктов, что принесло около 100$ на лот и составило около 30% наценки на margin.

Максимальная просадка составила 2 тика в первые два дня на второй сделке, т.о. Wealth / Max Drawdown = 0.050 / 0.010 = 5 и это только промежуточный результат. При достижении мин. цели 0.250 это показатель возрастет до 10. С учетом первой сделки этот показатель выше более чем в 2 раза. Принимать в расчет первую сделку не будем, т.к. вход в нее на этом счете был осуществлен с запозданием относительно начальной публикации на рассматриваемую тему, цена входа была 0.380. Позднее выяснилось, что он тоже позволяет работать спредами на др. платформе — пришлось вскакивать в уходящий поезд по 0.345

Все входы и выходы осуществлялись LimitOrders.

Важно отметить, что весь путь в 0.050 пунктов он прошел в первые 10 дней, а в последующем бился с отскоками о круглый уровень поддержки 0.300.

Это привело к незначительным колебаниям наценки, но более выразительно эти колебания выглядят через призму годовой эффективности. Хотя графики выглядят почти идентично, обратите внимание на абсолютное значение величины колебаний синей кривой.

( Читать дальше )

Открыл позицию на длинные выходные

- 05 мая 2011, 16:33

- |

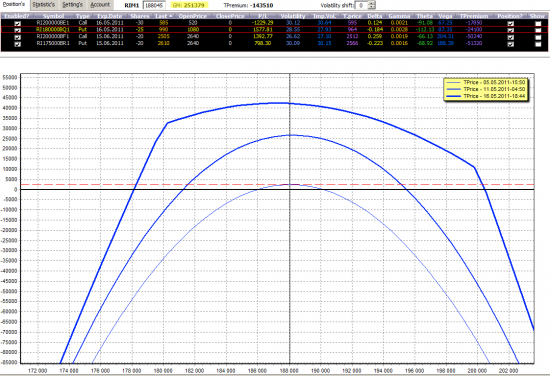

Открыл новую опционную позицию на длинные выходные.

ИДЕЯ:

1) Вола снизится завтра — ММ не даст нормально шортануть опционы на выхи — поэтому делаю это сегодня

2) Поза будет разлогаться 5 дней, что даст преимущество над рынком 10 мая.

3) После трендового движения обычно происходит консолидация — идеальное время для продажи волатильности.

______

РАСЧЁТЫ

10 мая — волатильность снизилась на 1 пункт: screencast.com/t/RXvxDb6Pb Точки БУ = 181000 — 195000

10 мая — волатильность не изменилась: screencast.com/t/vuVyYg3r Точки БУ примерно там же

10 мая — волатильность выросла на 1 пункт: screencast.com/t/g5lBf66MGNMN Точки БУ = 182000 — 194000

______

Я думаю позиция будет успешна.

Сегодня и завтра планирую подстраховывать позу фьючерсом на случай обвала или мегароста.

ИДЕЯ:

1) Вола снизится завтра — ММ не даст нормально шортануть опционы на выхи — поэтому делаю это сегодня

2) Поза будет разлогаться 5 дней, что даст преимущество над рынком 10 мая.

3) После трендового движения обычно происходит консолидация — идеальное время для продажи волатильности.

______

РАСЧЁТЫ

10 мая — волатильность снизилась на 1 пункт: screencast.com/t/RXvxDb6Pb Точки БУ = 181000 — 195000

10 мая — волатильность не изменилась: screencast.com/t/vuVyYg3r Точки БУ примерно там же

10 мая — волатильность выросла на 1 пункт: screencast.com/t/g5lBf66MGNMN Точки БУ = 182000 — 194000

______

Я думаю позиция будет успешна.

Сегодня и завтра планирую подстраховывать позу фьючерсом на случай обвала или мегароста.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал