комментарий

Сырьевой срез в рублях (сентябрь)

- 27 сентября 2022, 17:54

- |

Нефть матушка (URALS) — средняя цена все еще выше 4000₽, главное чтобы Россия сохранила объемы или они упали несильно (иначе не сойдется бюджет)

Газ в Европе — без комментариев, хотя мощности Газпрома под ударом из-за повреждения Северных Потоков

Газ в Японии (бенчмарк СПГ в Азии, больше для Новатэка). Зима близко

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Второе дно. Что сейчас делать?

- 26 сентября 2022, 15:46

- |

Что я делаю, на что бы я посмотрел в текущих условиях?

( Читать дальше )

Weekly #24. Что будет дальше?

- 25 сентября 2022, 20:04

- |

И как всегда, на фоне этого мрака, у меня есть маленький лучик света в конце тоннеля.

( Читать дальше )

Weekly #23. Стратегия побеждает тактику: риски материализовались

- 20 сентября 2022, 19:54

- |

***

Сегодня утром я начал писать эту заметку про текущие тенденции и как они развиваются.

Два главных тренда, с которых я хотел вновь начать это:

📉постоянное нарастание геополитической конфронтации

📉усиление проблем с российским бюджетом и усиление давления на сырьевые компании.

Не успел я написать об этом, как оба риска вылились на рынок сегодня в полной мере.

1. Госдума ужесточила уголовный кодекс, что как минимум, означает, что россиян могут начать призывать на военные сборы, а в худшем случае, объявить мобилизацию.

2. Ну и Коммерсант написал про налоговую нагрузку на нефтегазовый сектор в размере 1,4 трлн рублей в 2023 году. Кроме того сегодня было объявлено о проведении референдумов о вхождении территорий ДНР/ЛНР в состав России.

О наличии стратегических рисков мы писали 31 августа:

Таким образом, повышение налогов, референдумы и поправки в УК с ужесточением ответственности уклонистов — это все не сюрприз для нас. Но, как показывает падение индекса IMOEX на 7,4% — это все большой сюрприз для рынка. Мы также писали о наличии противоречия, между тактической гипотезой (которая была за рост) и стратегической гипотезой (которая была за падение):

Как реагировать на происходящее?

( Читать дальше )

Русснефть: что происходит и что делать с акциями?

- 09 сентября 2022, 10:50

- |

В этой заметке мы не будем в очередной раз оценивать эти акции, мы рассмотрим хронологию событий, происходящих с компанией в этом году, а также выдвинем ПЯТЬ версий скупки акций — кому и зачем это могло понадобиться, и назовём наиболее вероятную из них.

***

В этом году у нас было несколько заметок по Русснефти, напомню их и основные тезисы.

04.01.2022 Первый взгляд на акции Русснефти. Вывод: Бумага стрёмная.

12.04.2022 Акции Русснефти не так дешевы, как кажется, бумага стрёмная.

08.09.2022 Я описал версии, которые теоретически могли бы быть из-за запланированного 30 сентября собрания акционеров.

Кроме того, Анатолий делал подробнейший разбор Русснефти 13 сентября 2021 года.

( Читать дальше )

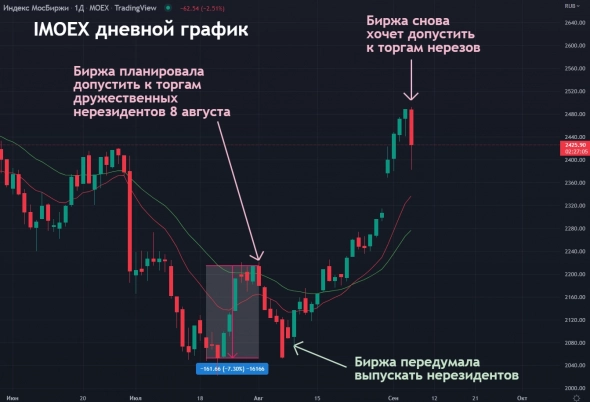

Weekly #22 Выпуск дружественных нерезидентов с 12 сентября - какое влияние окажет на рынок?

- 06 сентября 2022, 18:05

- |

До сегодняшнего дня наша тактика успешно работала. В прошлом weekly обзоре мы отметили противоречие между тактическими факторами за рост и фундаментальными факторами снижения. Среди прочего, мы отмечали риск разблокировки нерезидентов.

Ранее мы оценивали стоимость free-float российского рынка в 6 трлн рублей. Наша позитивный тактический рыночный тезис опирается на гипотезу о том, что этот объем расти не будет. Объем акций в свободном обращении, который принадлежит нерезидентам составляет примерно в 2 раза большую величину — 12 трлн рублей. Любой переток акций из 12 трлн заблокированного объема на российскую биржу — это давление на акции.

Сегодня Московская биржа выпустила сообщение о доступе нерезидентов к торгам с 12 сентября (понедельник) после чего рынок резко упал.

Мы только что получили комментарий от Московской Биржи, который вносит ясность в ситуацию, поэтому мы изменили эту заметку.

( Читать дальше )

Weekly #21 Стратегия и тактика по российскому рынку

- 31 августа 2022, 12:20

- |

ТАКТИКА

Растущий тренд на российском рынке пока только начался. 2 недели назад мы отмечали, что предшествующий падающий тренд был беспрецедентным по длительности = 271 день. За подобными длительными периодами падения в прошлом обычно следовали сильные отскоки рынка — наша грубая оценка 2800-3100 пунктов. За эти 2 недели рынок вырос на 5%, а может еще на 20-35% только в рамках первой волны (текст писался во вторник, цифры без учета сегодняшнего скачка рынка на 3%).

Это может занять от 1 до 4 месяцев. Это оценка базируется на исторических аналогиях.

( Читать дальше )

Газпром: новая рекомендация дивидендов 51 руб на акцию - что теперь делать акционерам?

- 30 августа 2022, 22:11

- |

📆Дата закрытия реестра под собрание акционеров = 9 сентября 2022

📆Дата закрытия реестра под дивиденды = 11 октября 2022

📆Дата завершения выплаты дивидендов = 24 октября 2022

📆Дата собрания акционеров = 30 сентября 2022

Напомним, что в прошлый раз именно собрание акционеров завернуло дивиденды, поэтому самая опасная дата теперь для акционеров — это 30 сентября.

Акции завтра могут открыться гэпом, скорее всего на 40 рублей (20%) и выше. Если акции Газпрома вырастут например всего на 20 рублей, это будет означать, что рынок снова не верит, что собрание акционеров Газпрома одобрит этот промежуточный дивиденд, и это будет возможностью для покупки. Мы считаем, что на этот раз шансы утверждения нынешних дивидендов существенно возрастают... Уверенности добавляет фраза зампреда Газпрома Садыгова о том, что компания располагает достаточным запасом ликвидности:

Принимая во внимание уверенные финансовые результаты и значительный запас ликвидности на балансе, Совет директоров рекомендовал Общему собранию акционеров проголосовать за выплату дивидендов в размере 51,03 руб

Кроме того, обнадеживает фраза о том, что что Газпром намерен далее придерживаться приятой дивидендной политики

В дальнейшем мы намерены придерживаться действующей дивидендной политики и предлагать совету директоров рекомендации о выплате не менее 50% от скорректированной чистой прибыли

Вероятность выплаты повышает также тот факт, что 30 июня дивиденды могли отменить отчасти из-за наличия АДР, дивиденды на которые были бы заморожены в иностранных юрисдикциях. Сейчас АДР будут расконвертированы до выплаты дивидендов, поэтому опасности их заморозки не будет — эти деньги останутся в НКЦ.

Напомним, что 12 июля министр финансов Силуанов в интервью Ведомостям заявляет, что «отказ Газпрома от выплаты дивидендов за 2021 год вовсе не означает, что и в последующие годы такая практика будет продолжена.

( Читать дальше )

Газпром не будет платить дивиденды три года?

- 25 августа 2022, 11:00

- |

Означает ли это, что дивидендов Газпрома не стоит ждать три года?

( Читать дальше )

Добыча газа "Газпромом" в 2022 г. может впервые упасть ниже 400 млрд м3

- 17 августа 2022, 10:29

- |

Более 90% от падения среднесуточной добычи газа в России в июле текущего года по сравнению с июнем пришлось на «Газпром» — холдинг добыл лишь 24 млрд куб. м газа, а в августе добыча «Газпрома» может упасть уже до 22 млрд кубометров

— аналитики Центра развития энергетики

Добыча газа «Газпромом» в 2022 г. может впервые упасть ниже 400 млрд куб. м (fomag.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал