колл

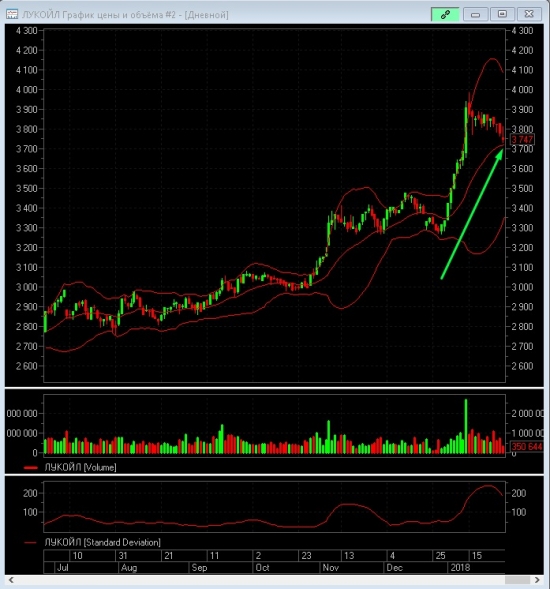

Пойдёт ли Лукойл ещё выше?

- 30 января 2018, 13:56

- |

А привлекло меня, помимо фундаментально привлекательности, вот что.

Первое. Бумага находится около горячо мной любимой 21 ЕМА на дневном графике. Возле которой часто бывают остановки — боковички.

Второе. Любопытный факт — это необычно большой открытый интерес по коллам. При этом я сам продал несколько колов в районе теор.цены. И меня внезапно сожрали с какой-то необычной нервозностью :)

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Синтетика в опционах.

- 18 октября 2017, 17:23

- |

+1 колл = покупка 1 колла = бычья позиция

-1 колл = продажа 1 колла = медвежья позиция

+1 пут = покупка 1 пута = медвежья позиция

-1 пут = продажа 1 пута = бычья позиция

+1 БА = покупка 1 базового актива = бычья позиция

-1 БА = продажа 1 базового актива = медвежья позиция

+1 колл = одновременно +1 БА и +1 пут = покупается синтетический колл

-1 колл = одновременно -1 БА и -1 пут = продаётся синтетический колл

+1 пут = одновременно +1 колл и -1 БА =

( Читать дальше )

Хамелеон-Опцион. Опционы с дорожной картой. United Continental, IBM, BankofAmerica

- 19 июля 2017, 13:00

- |

Тем кто осуществил наш план, вчера купили опционы BankofAmerica с исполнением 28 июля: PUT страйк 23 по цене 10 центов, и CALL страйк 24.50 по цене 12 центов (стрэнгл 22 цента). Смотря в какую сторону пойдет цена (нам здесь не важно), сделки будут закрыты при достижении цены любым опционом 50-60 центов.

Ожидание прибыли более 90-100%.

Из всех сегодня опционов покажу два, правда не самых прибыльных (инфу об опционах с доходностью 90-120% и более дешевые оставим для тех, кому нужнее).

(UAL) United Continental Holdings, Inc. — отчитались лучше ожиданий, но откроется сегодня на $76

После открытия покупаем стрэнгл (и пут и колл). Отступаем от центрального страйка на $2 Покупаем опционы с исполнением 4 августа. И пут и колл будут стоить примерно по 80 центов. Ожидаемая прибыль 20-25%.

(IBM) International Business Machines Corporation — тоже отчиталась вчера вечером лучше, чем ожидалось, но откроется ниже цены закрытия примерно на $149-150.

( Читать дальше )

КУПЛЮ КОЛЫ декабрь 2017 Si70000BL7 30шт (контрактов) по теоретической цене 900 рублей за контракт,цена в стакане.КУПЛЮ!!! Налетай-Покупай!!!

- 21 февраля 2017, 11:24

- |

Налетай-Покупай!!!

Хеджирование проданного края

- 22 декабря 2016, 17:29

- |

Многие продавцы опционов попали на росте базового актива (фьючерса на индекс РТС) в прошлую экспирацию. Кто роллировал на следующий страйк, попадал, т.к. цена росла и пробивала страйк за страйком (107 500 >110 000 > 112 500 > 115 000).

У меня в этот момент были проданы коллы, страйк 110 000, 12 контрактов.

---------------------------------------

Для себя выявил такую последовательность хеджирования.

Проданы коллы, в моем примере страйк 110 000, в количестве 12 контрактов.

Цена подошла к моему страйку, откупаю проданные путы и покупаю на все фьючерсы (у меня получилось 8 контрактов).

При росте цены на 1000 пунктов ( до 111 000) выравниваю соотношение опционов и фьючерсов (откупаю 4 контракта по опционам, получается 8 на 8).

При дальнейшем росте, оставляю это же соотношение до экспирации.

Если цена базового актива падает, а у нас в этот момент куплены фьючерсы, то выход для себя определил 1000 п. ( т.е. при падении цены до 109 000, я закрываю позиции по фьючерсам).

( Читать дальше )

Трилогия. Часть 1. Трейдинг без астрологии.

- 16 ноября 2016, 17:15

- |

Нетерпеливым сообщаю, что прочие две части также незатейливо просты. Их кодовые названия не изобилуют верхом интеллекта.

Трилогия. Часть 2. Астрология без трейдинга.

Трилогия. Часть 3. Трейдинг + Астрология = братья навек!

Итак, приступим. Меньше слов — больше дела. Краткость — моя сестра.

Я, как и вы, трейдер… вот уже 13-ый год подряд будет в незапамятном 2017 (год революций и переворотов).

Нет смысла городить древнюю историю моего становления трейдером, а тем паче астро-трейдера. На то я создал отдельную рубрику «Воспоминания биржевого астролога». А сегодня общаемся на тему чистого трейдинга. И я готов поделится знаниями на этом беспощадном поприще.

Мою теперешнюю любовь к опционам вы знаете. Как не полюбить то, за что платишь дорого. Любо-дорого посмотреть. И в недавнем опусе от 10.11.2016:

( Читать дальше )

Вебинар EXANTE: Фундаментальные навыки торговли биржевыми опционами

- 11 октября 2016, 13:14

- |

Хотите разобраться в основах торговли одним из самых сложных, но высокодоходных инструментов, опционом? Тогда участвуйте в вебинаре EXANTE уже завтра, 12 октября, в 18:00!

Вебинар проведет менеджер по работе с клиентами EXANTE Рудольф Медведев. Получив высшее образование по специальности бизнес-администрирование, Рудольф уже 7 лет профессионально занимается трейдингом. Во время вебинара он поделится своими торговыми стратегиями, которые успел разработать и успешно применить за время работы на фондовом рынке.

Во время прямой трансляции вы узнаете:

– что такое опцион, из чего он состоит, из чего складывается риск и доходность,

– в чем заключается сложность данного вида трейдинга,

– как ведется продажа и покупка различных видов опционов (колл, пут),

– какие существуют основные опционные стратегии и как их правильно применять,

– в чем преимущества опционов перед другими базовыми активами.

Регистрируйтесь на вебинар сегодня, чтобы ничего не пропустить. Для этого нажмите на кнопку ниже:

Запись вебинара можно посмотреть на нашем канале на YouTube.

Насколько дорого/дешево обходятся ошибки астролога?

- 24 августа 2016, 11:00

- |

Раз за разом мои экспертные мнения и прогнозы становились все отчетливей и краше. Сам удивлялся, насколько слушается моих воззрений и чуйки — неведомая рука рынка. Только спрогнозирую бурный рост нефти — вот он вам, нате, пожалуйста. Только задамся вопросом тихо, но вслух — доколе золоту расти — оно стремглав падает. И народу нравится, и мне лавры искусствоведа футурологии. Народ попривык к волшебной палочке, многие начали сожалеть, что не подписались на рассылку полгода ранее, и стремясь наверстать упущенное — стремглав скупали и продавали рынок только по моим намекам.

До поры до времени всем везло, и очень расслабляло. Подался этому искушению и я, и даже решил занять денег, чтобы на них блестяще заработать, а то всем прогнозы, а самому торговать на период изучения аналитики руки не доходили.

( Читать дальше )

VXX. Колловая бабочка с путами.

- 04 мая 2016, 06:22

- |

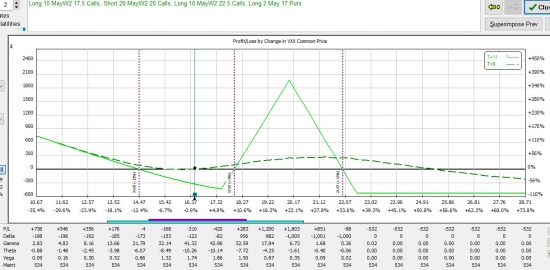

Купил 10 недельных 17,5-й страйк коллов на VXX (экспирация 13 Мая) за 0,43.

Продал 20 недельных 20-й страйк коллов на VXX (экспирация 13 Мая) за 0,16.

Купил 10 ) недельных 22,5-й страйк коллов на VXX (экспирация 13 Мая) за 0,08.

Цена бабочки 0,21.

И купил 2 пута 17-й страйк на VXX (экспирация 20 Мая) за 1,6.

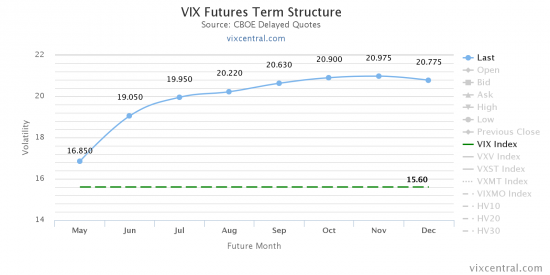

Основная идея – встать в длинную позицию по VXX за минимальную цену. Если рост VIX продолжится, будет какую дельту продать. Более длинные путы послужат страховкой, если рост закончится и тренд развернется.

Продадим бабочки на ралли, и останемся с путами, на случай возможного разворота.

Контанго во фьючерсах на VIX намекает на то, что рост VIX, скорее всего, не закончился.

( Читать дальше )

Купил коллов по Сишке..

- 27 апреля 2016, 18:38

- |

Коллы куплены по 1600р.

Некоторые заметки..

— На ту же сумму получилось купить в 3 раза больше опционов(в штуках)..

— При плавном движении фьюча скажем на 500пп, опцион дорожает слабее… т.е. профит меньше...

— При резком и быстром движении фьюча и вообще повышенной волатильности за торговую сессию опцион дорожает сильнее и дает профита больше..

— При очень сильной волатильности фьюча(более чем в 2раза), опцион в разы дает больше профита… Можно даже поймав пару удачных волатильных дней запросто полностью восстановить почти слитую депошку..

Ждем результат по лотерейному билетику...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал