ключевая ставка цб рф

Ключевая ставка в 17% как рабочий вариант и сигнал от ЦБ для инвесторов в девелоперов.

- 13 мая 2024, 21:08

- |

Как и говорилось на пресс-конференции ещё 26 Апреля ЦБ рассматривал два варианта:

• Сохранение КС на уровне 16% годовых.

• Повышение КС до 17% годовых.

Непонятно почему СМИ и блогеры преподносят эту информацию как что-то новое (рис 1). Пресс-конференцию ЦБ не смотрят коллеги? А зря )

У RGBI сегодня одно из самых сильных падений за один день. Сильней индекс падал только 15 марта (день выборов)

Интересно другое.

Один из основных аргументов за сохранение ключевой ставки на уровне 16%:

• Ряд факторов может поддержать процесс дезинфляции во второй половине года. В частности, сворачивание с июля программы безадресной льготной ипотеки.

Т.е. ЦБ прямо говорит, что ждёт сворачивания безадресной льготной ипотеки. Т.е. не так как в конце 2022, когда ждали-ждали, что закончиться льготная ипотека, а потом продлили, расширили и в итоге ещё больше дали субсидий. Разбирали это в посте "Льготная ипотека была, есть и будет". Т.е. уже заложено в планах сворачивание. Само собой останется льготная семейная ипотека (Нацпроект «Демография» никуда не уходит), но пересмотр условий для более «адресной» программы это данность.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Краткий пересказ Резюме обсуждения ключевой ставки Банка России с комментариями

- 13 мая 2024, 20:48

- |

• Сохранение ключевой ставки на уровне 16,00% годовых (снижается много компонентов инфляции, временной лаг от прошлого повышения КС еще не вышел, сворачивание безадресной ипотеки во II полугодии, возможно повышается потенциал экономики)

• Повышение ключевой ставки на 100 базисных пунктов, до 17,00% годовых (ужесточение на рынке труда, повышение кредитной и инвестиционной активности вопреки высокой ставке, рост зарплат, подогреваемый бюджетными расходами, дезинфляция может прекратиться; эластичность спроса по ключевой ставке снизилась, поэтому нужно повышать сильнее, чтобы добиться результата, нейтральная ставка может быть значимо выше 6-7%)

Был рассмотрен альтернативный сценарий, в котором происходит дальнейшее нарастание напряженности на рынке труда, продолжается или ускоряется рост потребительской, инвестиционной и кредитной активности. Положительный разрыв выпуска в 2024 году не закрывается, а дезинфляция существенно замедляется. Этот альтернативный сценарий для возвращения инфляции к цели потребует повышения ключевой ставки. Большинство участников согласились, что в настоящее время нет оснований рассматривать данный сценарий как базовый.

( Читать дальше )

ЦБ vs Инфляция. Кто побеждает?

- 13 мая 2024, 18:45

- |

Из статистики мы видим, что такого давления на курс рубля, как в конце 2023 года уже нет. Курс полностью под контролем. Мы вернулись в старую реальность когда рубль медленно обесценивается, НО что важно меньше чем ставка ЦБ. Т.е. иностранная валюта остается инвестиционно не привлекательной.

Это дает основания для аналитиков ставить цель по инфляции в этом году на уровне около 5%. На текущий момент в годовом выражении инфляция составляет 7,6%. Его снижение ожидается во втором полугодии.

Ждем крайне медленное снижение ставки, которое положительно скажется на дивидендных $LKOH $SBER $SNGSP и закредитованных $AFKS $MTSS компаниях.

&Антикризисная Россия &Компании роста RUB

Рубрика #выжимки

Самое важное из исследования 'Ситуация с инфляцией' от ЦЕНТР МАКРОЭКОНОМИЧЕСКОГО АНАЛИЗА И КРАТКОСРОЧНОГО ПРОГНОЗИРОВАНИЯ.

Прошедший год, с точки зрения оценки инфляции, был и очень неоднороден, и очень «сюжетен».

( Читать дальше )

📉 Индекс RGBI установил новый минимум с марта 2022 года, сегодня произошло сильнейшее падение за месяц после ястребиных заявлений ЦБ

- 13 мая 2024, 18:11

- |

Причина падения в ястребиных заявлениях ЦБ, также сегодня Минфин анонсировал новые выпуски ОФЗ.

ЦБ отметил факторы, которые могут замедлить снижение инфляции.

Во-первых, не наблюдалось ожидаемого при произошедшем ужесточении денежно-кредитных условий охлаждения потребительской активности и кредитования. Во-вторых, сохранились высокие темпы роста цен в сегменте рыночных услуг, в котором устойчивая инфляция, связанная с фактором спроса, проявляется наиболее явно. В-третьих, более существенный вклад в дезинфляцию в марте внесли не устойчивые, а волатильные компоненты, в частности тепличные овощи. Снижение цен на них в марте нетипично и могло быть связано с теплой погодой.

Выводы для денежно-кредитной политики и решение по ключевой ставке:

👉 Однозначного суждения о том, что требуется снижение или повышение ключевой ставки, сделать пока нельзя.

( Читать дальше )

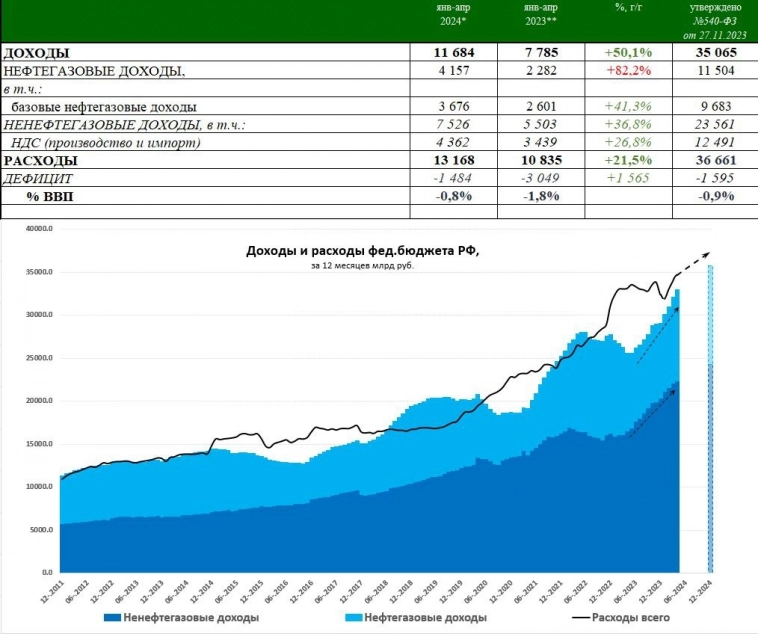

Бюджет разогнался: расходы в апреле обогнали доходы

- 13 мая 2024, 15:31

- |

Хотя доходы федерального бюджета в апреле были неплохими, рост очередной рост авансов сильно взвинтил расходы.

✔️Доходы в апреле составили 2.96 трлн руб. и выросли на 40.8% г/г, за первые 4 месяца года доходы составили 11.7 трлн руб. (50.1% г/г), из них:

🔸Нефтегазовые доходы в апреле 1.23 трлн руб. (+89.8% г/г), в сумме за 4 месяца 4.16 трлн руб. (82.2% г/г).

🔸Ненефтегазовые доходы в апреле составили 1.74 трлн руб. – здесь рост резко замедлился до 18.9% г/г, но в целом за 4 месяца они составили 7.53 трлн руб. (36.8% г/г)

✔️Расходы в апреле взлетели до 3.84 трлн руб., рост ускорился до 25.1% г/г, в целом за 4 месяца года расходы составили 13.17 трлн руб. и выросли на 21.5% г/г.

Минфин указывает:

«Несколько более ускоренное финансирование расходов в феврале-апреле 2024 года в том числе связано с оперативным заключением контрактов и авансированием финансирования по отдельным контрактуемым расходам»

Объективно, авансирование в этот раз похоже идет опережающими темпами, по крайней мере текущие расходы вытянули на ~35% ожидаемых годовых расходов бюджета (37.

( Читать дальше )

Впереди время больших денег 🚀

- 13 мая 2024, 14:56

- |

Ставка 6-7% — это нейтральный уровень, по оценке регулятора.

На мой взгляд к этому значению мы прийдем гораздо быстрее ☝️

Швейцария и Швеция одними из первых среди развитых стран уже начали снижать ставки! Сегодня стало известно, что Британия в июне думает снизить ставку! За ними несомненно пойдут США 🇺🇸

Экономика развивающихся стран скоро принесет колоссальные деньги 🚀 Сырье, крипта, дальние офз, физические товары — все это то, что при правильном выборе принесет много!

Только здесь t.me/aboutdiv/1437 вы могли сделать ~100% за 1,5 недели

На что сделаете ставку?

🐳 — акции

👍- облигации

🔥- сырье

⚡️- крипта

🕊️- недвижка

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

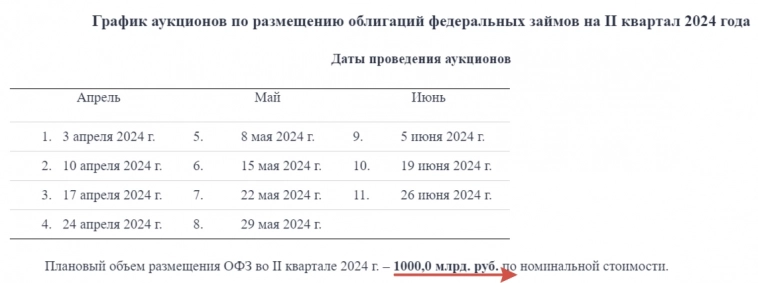

Аукционы Минфина после перерыва: план по размещению во II кв. 1 трлн трудновыполним, если не прибегнуть к доп. размещениям или флоатеру

- 13 мая 2024, 14:09

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI сохраняет своё падение, приближаясь к 113 п., то, что он на уровнях марта 2022 г. уже не новость. Доходность бумаг продолжает увеличиваться: последним триггером стало заседание ЦБ, где он сохранил ключевую ставку и намекнул, что такая ставка может продержаться до конца года (есть вероятность и повышения ставки, причём реальная). Давайте рассмотрим основные триггеры для повышения доходности в ОФЗ:

🔔 Заявления Эльвиры Набиулинной: «При слишком медленной дезинфляции не исключаем сохранения текущей ключевой ставки до конца года».

🔔 По данным Росстата, за период с 3 по 6 мая ИПЦ вырос на 0,09%, с начала мая 0,10%, с начала года — 2,48% (годовая — 7,81%). За 4 дня в мае ИПЦ показал ошеломляющие цифры, тогда как прошлый подсчёт за 10 дней ввиду праздников показал всего 0,06%. Прошлогодние темпы в мае мы уже превысили, тогда за период с 3 по 10 мая ИПЦ вырос на 0%, а с начала мая рост составил 0,05%, с начала года — 2,48%.

( Читать дальше )

До ЦБ с третьего раза доходит?

- 10 мая 2024, 18:45

- |

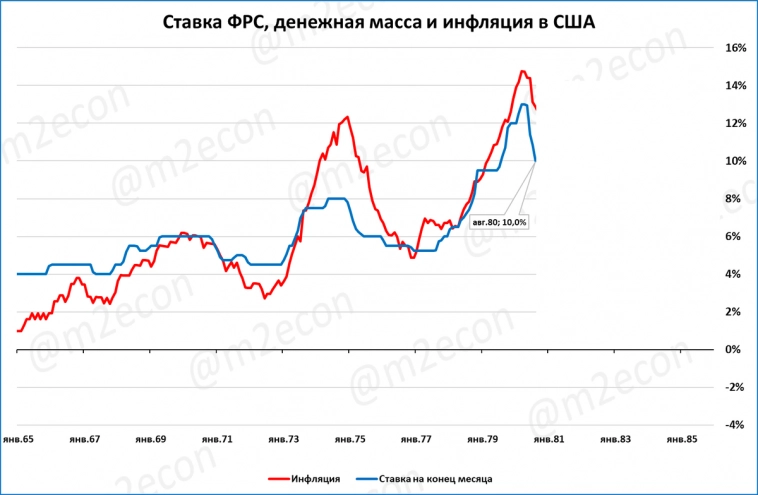

Впрочем, так доходило и до ФРС прошлого века.

Слишком ранние фанфары

В 1960-х и 1970-х годах ФРС раз за разом совершала одну и ту же ошибку: слишком рано начинала снижение ставки. Как это было, видно на графике ниже.

Когда инфляция (красная линия) начинала расти, ФРС повышала ставку (синяя линия).

Но затем ФРС повторяла одну и ту же ошибку: как только инфляция подавала первые признаки снижения, ФРС торопилась ставку снижать.

В результате инфляция не успевала стабилизироваться на низких уровнях и начинала через некоторое время расти.

Поначалу эту ошибку начал повторять и Пол Волкер, возглавивший ФРС в 1979 году. К августу 1980 года ставка была снижена с 13 до 10%.

Исправление ошибки

Но затем что-то в политике ФРС изменилось. Экономическим историкам ещё предстоит выяснить, почему это произошло, но после ошибочного снижения ставки в 1980 году, Пол Волкер ставку вновь начал повышать.

( Читать дальше )

Возможен и рост ставки ЦБ РФ

- 09 мая 2024, 05:06

- |

ЦБ на последнем заседании совета директоров сохранил ключевую ставку на уровне 16%. Глава Банка России Эльвира Набиуллина говорила, что базовый сценарий предусматривает снижение ставки, но возможен и рост. t.me/rbc_news/94360

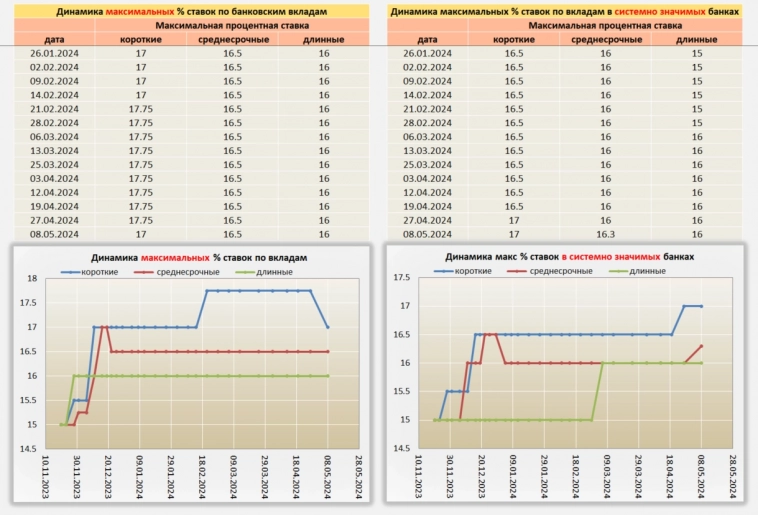

Ситуация по Вкладам и накопительным счетам с 08.05.24

- 08 мая 2024, 15:12

- |

На данный момент, конец второй короткой рабочей недели, ситуация следующая:

— Некоторые банки, в том числе и крупные, повысили ставки по вкладам и накопительным счетам в пределах 0,1-1 %

- Снижения ставок по депозитам и накопительным счетам не обнаружено

Видимо на последнем заседании ЦБ РФ, Набиулина напугала банкиров своей жесткой риторикой, и угрозами, при необходимости повысить ставку. Судя по основным экономическим показателям, снижения ставки, на данный момент, не ожидается. С моей стороны есть опасения, что председателя ЦБ, могут попросить в приказном порядке снизить ставку. И если так случиться, боюсь, нас ожидает похожий сценарий, как было в Турции, только в более мягком виде.

Для тех, кому интересна подборка лучших вкладов, вот Ссылка на телеграмм с таблицами.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал