апри флай плэнинг

22 декабря стартует размещение 250-миллионного выпуска облигаций АО АПРИ Флай Плэнинг (ориентир ставки купона 24% годовых до оферты)

- 21 декабря 2023, 10:16

- |

Это завершающая часть заимствований из общего лимита в 1 млрд руб., который эмитент планировал занять в 4 квартале.

Краткие предварительные параметры выпуска:

Кредитный рейтинг эмитента:

BB|ru|, прогноз «позитивный» от НРА

BB.ru, прогноз «стабильный» от НКР

Сумма выпуска: 250 млн руб.

Срок обращения: 4 года с амортизацией равными частями в последний год обращения

Купонный период: 91 дней

Ориентир ставки купона: 24% годовых до оферты

Оферта: через 1 год обращения

Организатор: ООО ИК «Иволга Капитал»

Подробнее об эмитенте и предстоящем выпуске — в тизере

Дополнительная информация — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- комментировать

- Комментарии ( 1 )

ВДО: есть ли основания покупать?

- 15 декабря 2023, 09:39

- |

ВДО: есть ли основания покупать? Елена Богданова и Марк Савиченко про ключевую ставку и изменения в портфеле Доверительного Управления в новом стриме PRObonds 15 декабря в 16.00:

— Четыре месяца без роста рынка, и как нас спасла денежная позиция?

— Какие сейчас справедливые доходности для ВДО?

— Обсудим сентимент рынка: что нам ждать в будущем?

Ждем ваши вопросы в комментариях, присоединяйтесь к прямому эфиру по ссылке

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

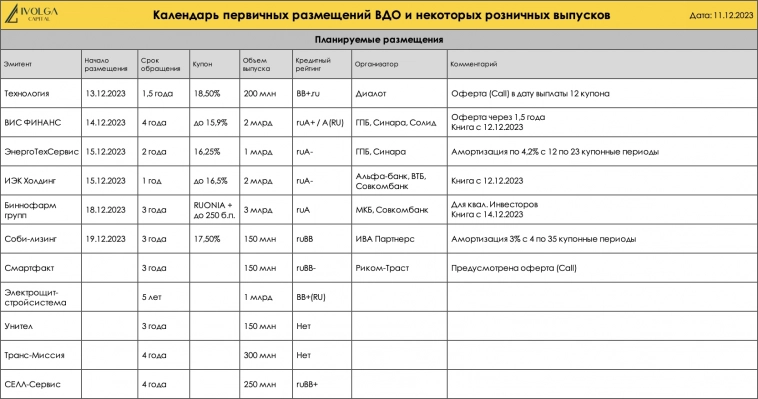

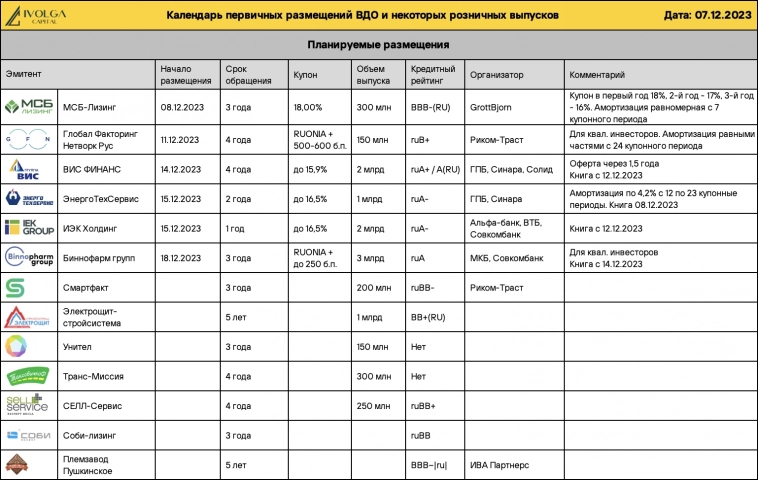

Главное на рынке облигаций на 13.12.2023

- 13 декабря 2023, 11:40

- |

Старт размещений, новый выпуск и иск о банкротстве:

- «Энерготехсервис»сегодня начинает размещениедвухлетних облигаций серии 001Р-05 объемом 1 млрд рублей. Регистрационный номер — 4B02-05-00490-R-001P. Бумаги включены в Сектор роста. Ставка купона установлена на уровне 16,25% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел 8 декабря. По займу предусмотрена амортизация. Организаторы — инвестиционный банк «Синара»и Газпромбанк. Техразмещение состоится 13 декабря. Кредитный рейтинг эмитента — ruА- со стабильным прогнозом от «Эксперта РА».

- «Технология» сегодня начинает размещение облигаций серии БО-01 сроком обращения 1,5 года (540 дней) объемом 200 млн рублей. Регистрационный номер — 4B02-01-00127-L. Бумаги включены в Сектор роста. Якорный инвестор — МСП Банк. Ставка купона установлена на уровне 18,5% годовых на весь период обращения. Купоны ежемесячные. Предусмотрена возможность досрочного погашения бумаг по усмотрению эмитента в дату окончания 12-го купонного периода. Организатор — ИК «Диалот». Кредитный рейтинг эмитента — BB+.ru со стабильным прогнозом от НКР.

( Читать дальше )

Главное на рынке облигаций на 12.12.2023

- 12 декабря 2023, 14:18

- |

- «Технология» 13 декабря начнет размещение облигаций серии БО-01 сроком обращения 1,5 года (540 дней) объемом 200 млн рублей. Ставка купона установлена на уровне 18,5% годовых на весь период обращения. Купоны ежемесячные. Предусмотрена возможность досрочного погашения бумаг по усмотрению эмитента в дату окончания 12-го купонного периода. Организатор — ИК «Диалот». Кредитный рейтинг эмитента — BB+.ru со стабильным прогнозом от НКР.

- «СлавПроект» 13 декабря начнет размещение годовых облигаций объемом 300 млн рублей. Номинальная стоимость одной облигации составит 10 тыс. рублей. Купоны ежеквартальные. По займу предусмотрено досрочное погашение по усмотрению эмитента.

- «Соби-Лизинг» 19 декабря начнет размещение трехлетних облигаций серии 001P-04 объемом 150 млн рублей. Ставка купона установлена на уровне 17,5% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация. Кредитный рейтинг эмитента — ruBВ со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 05 декабря 2023, 09:33

- |

- МФК Саммит 001Р-02 (для квал. инвесторов, ruBB-, 21% годовых в 1-6 купонные периоды; 18% в 7-12; 16% в 13-18; 15% в 19-36) размещен на 34%

- МФК Лайм-Займ 04 (для квал.инвесторов, ruBB-, 500 млн руб., 1-12 купонные периоды — 20%; 13-24 купонные периоды — 18%; 25-36 купонные периоды — 16% годовых) размещен на 99%

- МФК Быстроденьги 002P-03 (для квал. инвесторов, ruBB, 350 млн руб., 1-6 купон 21% / 7-12 18% / 13-18 16% / 19-42 15%) размещен на 94%

- Допвыпуск облигаций АПРИ Флай Плэнинг серии 2P3 (купон 21% годовых) размещен на 99%

( Читать дальше )

Рынок снижается, мы остаемся в плюсе

- 04 декабря 2023, 12:26

- |

Елена Богданова и Марк Савиченко про основные изменения в портфеле Доверительного Управления в новом стриме PRObonds 4 декабря 16.00:

— Какие новые вводные принёс конец ноября?

— Что позволило поддержать портфель в последние месяцы и не потерять в доходности?

— К чему приводит неэффективность на облигационном рынке?

Ждем ваши вопросы по теме в комментариях, либо чате прямой трансляции по ссылке

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

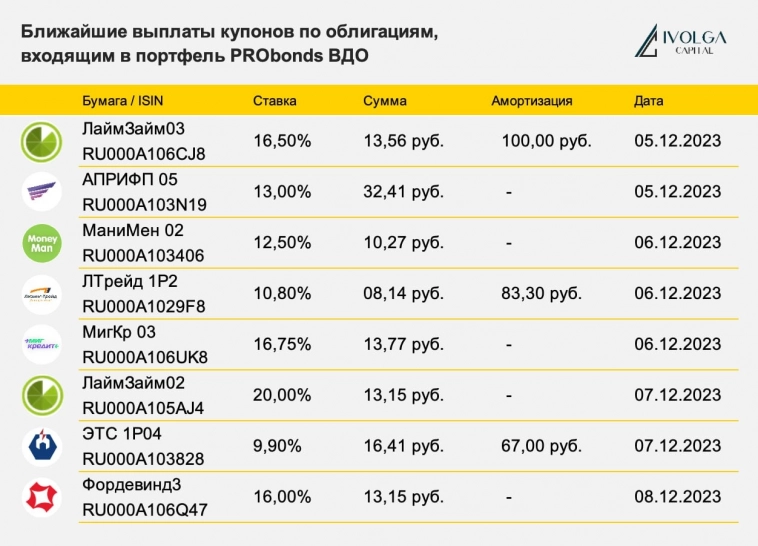

Ближайшие выплаты по облигациям, входящим в портфель PRObonds ВДО

- 04 декабря 2023, 09:06

- |

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал