ВДО

Доходности ВДО вернулись в лето 2022. И это не похоже на возможность

- 17 мая 2024, 06:55

- |

- комментировать

- ★1

- Комментарии ( 8 )

Главное на рынке облигаций на 16.05.2024

- 16 мая 2024, 11:32

- |

- «Урожай»сегодня начинает размещениеоблигаций серии БО-04 со сроком обращения 3,5 года и объемом 450 млн рублей. Регистрационный номер — 4B02-04-00007-L. Бумаги включены в Сектор ПИР. Ставка купона установлена на уровне 20% годовых на весь период обращения. Купоны ежеквартальные. Организатор — ИК «Цифра брокер». Кредитный рейтинг эмитента — B+|ru| со стабильным прогнозом от НРА.

- «Агро-Фрегат»сегодня начинает размещениетрехлетних облигаций серии БО-01 объемом 200 млн рублей. Регистрационный номер — 4B02-01-00150-L. Бумаги включены в Сектор роста. Ставка купона установлена на уровне 22,5% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация. У «Агро-Фрегата» есть право на досрочное погашение бумаг. Организатор — ИК «Диалот». Кредитный рейтинг эмитента — B-(RU) со стабильным прогнозом от АКРА.

- МФК «Быстроденьги»сегодня <a style=«font-size: 10pt;» href=«www.

( Читать дальше )

Итоги торгов за 15.05.2024

- 16 мая 2024, 11:09

- |

Коротко о торгах на первичном рынке

15 мая новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 415 выпускам составил 862,5 млн рублей, средневзвешенная доходность — 17,17%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Simple Solution Capital. Новое-старое имя на облигационном рынке. Прямой эфир 16 мая

- 16 мая 2024, 09:22

- |

В 2024 году на рынке бондов дебютировала компания SSC, которая уже хорошо знакома инвесторам по своему дочернему бизнесу — ПР-Лизингу

16 мая в 16:00 встретимся с представителями Холдинга. В гостях у PRObonds:

— Айрат Фаткуллин, член Совета директоров, ЕИО;

— Розалия Камашева, руководитель казначейства;

— Александр Гусев, член Совета директоров, ЕИО ПР-Факторинг

Темы эфира:

— В какие проекты инвестирует Холдинг?

— Останется ли на рынке ПР-Лизинг, или все финансирование ушло на уровень Группы?

— Результаты компаний за 1 квартал 2024 года

— Планы Группы на IPO

Ждем ваши вопросы эмитенту в комментариях под постом и в нашем чате. Встречаемся по ссылке

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Почему наш портфель ВДО (13,6% за 12 мес.) продолжает приносить доход и на падающем облигационном рынке?

- 16 мая 2024, 07:00

- |

В красках о падении рынка облигаций и перспективах падения – наверно, завтра. Если в нескольких словах и сейчас: падение есть и в мае вновь ускорилось, тон задают ОФЗ, сомнительно, что тренд вот-вот окончится.

На этом фоне публичный портфель PRObonds ВДО продолжает расти. Темп рост сдерживается встречным течением, но и сегодня это 13,6% за последние 12 мес. +1,8% годовых к средней ставке банковского депозита за те же месяцы (она, по статистике Банка России, 11,8%).

Динамика портфеля – на графике. Сравнении с индексом ОФЗ – для контраста. И это публичный портфель, где нет места спекуляциям и быстрой реакции на возможности и опасности. В портфелях доверительного управления, которые мы ведем по модели публичного, доходность на пару процентов выше.

За счет чего нам удается удерживаться на плаву?

Короткий срок. В портфеле и облигации имеют среднюю дюрацию всего 1,2 года. И денег в РЕПО с ЦК (эффективная ставка размещения – около 17% годовых) – почти половина. Вес денег сокращать в обозримой перспективе не планируем. С поправкой на них дюрация всего портфеля уже 0,6 года. Падения котировок облигаций он почти не замечает.

( Читать дальше )

Скрипт заявки на участие в размещении флоатера МФК Быстроденьги (ruBB, 300 млн руб., купон = ключевая ставка + 5%, для квал. инвесторов)

- 15 мая 2024, 14:12

- |

Скрипт флоатера МФК Быстроденьги. Размещение 16 мая (ruBB, 300 млн руб., купон = ключевая ставка + 5%, 3,5 года до погашения правом эмитента на досрочный выкуп облигаций через 1,5, 2 и 3 года)

— Полное / краткое наименование: МФК Быстроденьги 002Р-06 / БДеньг-2P6

— ISIN: RU000A108F63

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 16 мая:

с 10:00 до 13:00 МСК, с 16:45 до 18:00 МСК (с перерывом на клиринг)

❗️ Пожалуйста, направьте номер выставленной заявки до 18:00 в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

❗️ Вы можете подать предварительную заявку на участие в данном размещении:

— по ссылке: ivolgacap.ru/verification/?id=e66725964f0f6b33da8141360baff9f9#

— или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

О том, как выглядят флоатеры на фоне ВДО с фиксированными ставками: t.me/probonds/11799

( Читать дальше )

Главное на рынке облигаций на 15.05.2024

- 15 мая 2024, 14:09

- |

- МФК «Быстроденьги» 16 мая начнет размещение облигаций серии 002P-06 сроком обращения 3,5 года объемом 300 млн рублей. Ставка 1-го купона установлена на уровне 21% годовых. Ставки последующих купонов будут рассчитываться по формуле: ключевая ставка Банка России плюс 5%. Купоны ежемесячные. По выпуску предусмотрены амортизация и call-опцион. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала облигации НПП «Моторные технологии» серии 001Р-05. Регистрационный номер — 4B02-05-00483-R-001P. Бумаги включены в Третий уровень котировального списка. Параметры выпуска пока не раскрываются. Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

- «А101» в третьей декаде мая планирует провести сбор заявок инвесторов на трехлетние облигации серии БО-001Р-01 объемом 500 млн рублей. Ориентир ставки купона — не более 16,5% годовых. Купоны ежемесячные. Организаторы — Россельхозбанк и Газпромбанк. Кредитный рейтинг эмитента — ruA со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

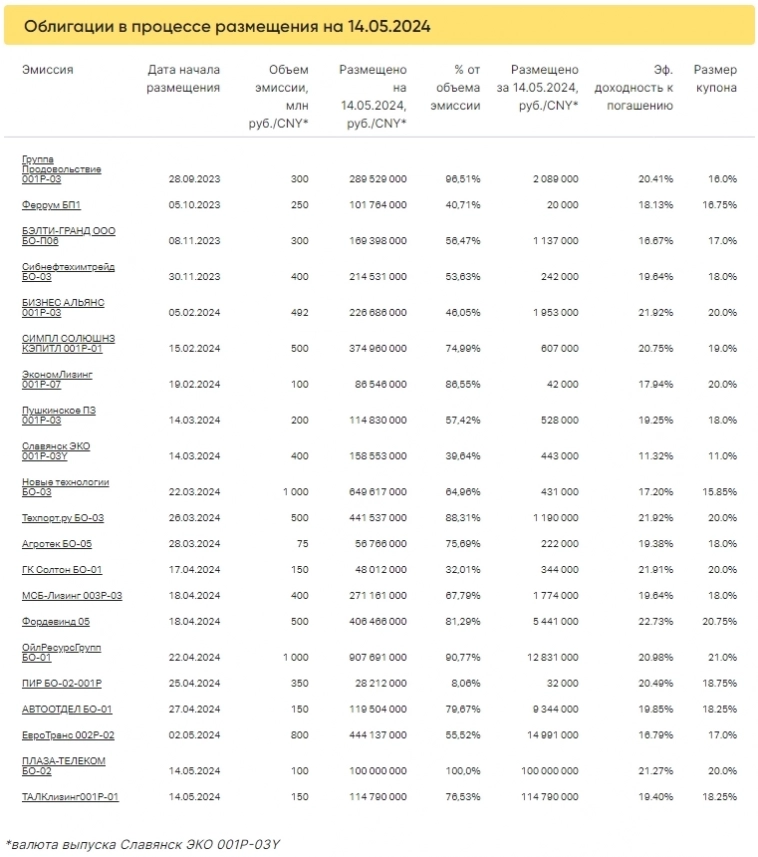

Итоги торгов за 14.05.2024

- 15 мая 2024, 14:01

- |

Коротко о торгах на первичном рынке

14 мая новых стартовало размещение двух выпусков.

Выпуск ПЛАЗА-ТЕЛЕКОМ БО-02 объемом 100 млн рублей был полностью размещен в первый торговый день за 1 052 сделки. Средняя заявка — 95, 057 тыс. рублей.

Выпуск ТАЛКлизинг001P-01 объемом 150 млн был полностью на 114 млн 790 тыс. рублей (76,53% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 432 выпускам составил 1029,7 млн рублей, средневзвешенная доходность — 16,72%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал