Избранное трейдера IliaM

Экспорт данных Quik -> DDE -> Ваша программа.

- 26 мая 2020, 13:56

- |

После написания топика «Quik, DDE, Excel» [1], где была поставлена задача вывода данных доски опционов не непосредственно в Excel, что является очень неудобным для конкретных приложений, а в свой DDE-сервер. Свой DDE-Сервер обладает тем преимуществом, что данные из него можно направлять куда угодно, и как угодно.

С тех пор прошло 3 дня. Черновая болванка программы уже написана, отлажена, работает, и выполняет все возложенные на нее задачи. Как я опрометчиво обещал, проект DDE-Сервера будет предоставлен всем желающим [2](см. список ссылок). Проект выполнен на C++ в среде VS2017. DDE-Сервер на данном этапе выполнен в виде консольного приложения, и все что он делает, это выводит получаемые из Quik по DDE данные на консоль. В принципе, он должен работать с любой таблицей Quik, но делался под вывод доски опционов.

Я этот проект бросаю в таком виде, и уже начинаю на его основе делать приложение для решения своих конкретных задач. На этом наши пути расходятся. Проект поставляется в виде — как есть, и никакие изменения в него мною вносится уже не будут. Теперь это уже ваша задача. Вы можете модифицировать проект под решение ваших конкретных задач.

( Читать дальше )

- комментировать

- ★31

- Комментарии ( 18 )

Кредитные долги ГРАЖДАН РОССИИ

- 02 мая 2020, 21:40

- |

У 6,1% заёмщиков есть кредиты в 4-х и более банках

16% кредитов в России или 10,2 трлн рублей являются проблемными

Общая сумма долгов - более 17,6 трлн рублей, на 1 марта 2020 выше 18 трлн (804 млрд уже просрочены)

28-30 млн человек имеют необеспеченный потребительский кредит

Общий портфель кредитов всех банков России — 57,4 трлн рублей в 2020 году

Ипотека.

Общий портфель ипотечных кредитов — 8,3 трлн рублей, при этом 2,8 трлн выдано в 2019 году по ставкам 6-8,7%.

На балансе банков находится 7,492 трлн рублей ипотечных кредитов.

Всего 6,5-7 млн семей выплачивают ипотеку на конец 2019 года или 11% всех семей (70% семей имеют 1 ребенка, 40% два и более ребенка).

Средний размер ипотечного кредита 2,24 млн рублей.

Средневзвешенный срок кредита — 18 лет

( Читать дальше )

А помните историю 5 летней давности про крупный слив бабла?

- 28 апреля 2020, 12:10

- |

На Московской бирже 27 февраля произошел инцидент, в ходе которого за очень короткий промежуток времени курс доллара расчетами «сегодня» колебался почти на 5 рублей в сторону повышения и понижения. Участники рынка сообщили, что это могло произойти из-за человеческой ошибки или сбоя торгового робота очень крупного трейдера, а потери этого игрока могут составлять до 500 миллионов рублей.

Позднее стало известно, что потерявшим деньги игроком был Энергобанк. Он обратился в суд с требованием заморозить брокерские счета трейдеров, получивших выгоду на этом инциденте. Вахитовский районный суд Казани удовлетворил ходатайство банка. Ответчиками по иску Энергобанка стали такие крупные брокеры как «Финам», «Открытие» и БКС.

( Читать дальше )

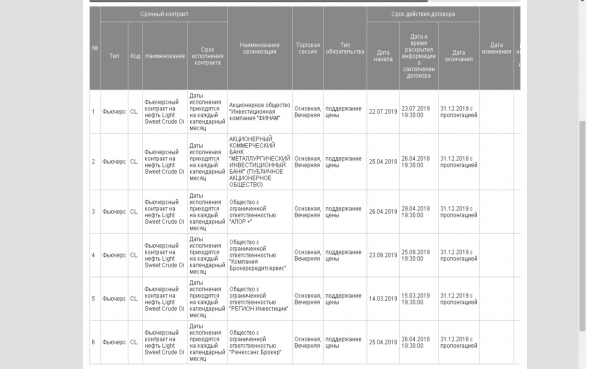

Список маркет-мейкеров получивших прибыль, нефть - 37,63 доллара

- 23 апреля 2020, 10:12

- |

маркет-мейкеры получившие прибыль

в момент остановки торгов маркетмейкер закрывает арбитражную позицию

на NYMEX по 8,84 - зачем брать риск на себя

по факту ММ был в продаже у нас на бирже

и покупателем на CME

( Читать дальше )

Что случилось вчера на CME с нефтью? Попытка анализа

- 21 апреля 2020, 11:31

- |

Имеем последний торговый день ближайшего контракта.

Имеем около 100 тысяч открытых позиций — что соответствует 100 млн баррелей.

Имеем общую вместимость хранилищ в Кушинге около 90 млн баррелей, из которых заполнено как минимум 70%. Итого теоретически доступных емкостей не более 25 млн баррелей.

Имеем уведомление от 15 апреля от CME, что на нефтяные фьючерсы допустимы отрицательные цены.

Выбор у держателей лонгов — закрыть свои контракты или идти на поставку. Чтобы выйти на поставку нужно найти контрагента через Exchange futures for physical (EFP). Как пишут непроверенные источники (типа слухи) — найти там контрагента в понедельник было невозможно. Во многом потому что действительно места в Кушинге мало и стоило оно дорого (порядка 10 баксов за два месяца). Поэтому выбора особенно и не оставалось.

И вот народ начинает крыться. Пока не спеша ибо такие же спекулянты на другой стороне контракта (продавцы, которые тоже не могут выходить на поставку) радостно закрывали свои плюсовые шорты. Но на каком то этапе эти спекульские шорты заканчиваются и остаются только жесткие парни из коммерческих, которые планируют physical delivery. И они не хотят крыть свои шорты. Соответственно у лонговых спекулянтов просто в моменте не оказывается контрагентов по их фьючерсам. А закрываться надо. И они кроют по любым ценам.

В общем, вижу так. Спланированная акция коммерческих. CME со своим Кушингом конкретно обделалась. Охоту гонять фьючи на воздух отобьет надолго. С другой стороны, может и не место спекулянтам на товарных рынках.

Мосбиржа меняет регламент по экспирации CL-4.20

- 21 апреля 2020, 01:51

- |

В ходе дневной клиринговой сессии 21 апреля состоится исполнение расчетного фьючерсного контракта на нефть Light Sweet Crude Oil с исполнением в апреле в соответствии со спецификацией контракта и правилами торгов и клиринга. Ценой исполнения контракта является значение расчетной цены соответствующего фьючерса, которая определяется биржей NYMEX по итогам торгов 20 апреля, и равна минус 37,63 долларов за баррель.

С учетом экспирации контракта на NYMEX сокращение периода обращения на половину торгового дня указанного контракта на Московской бирже не влияет на его ценообразование.

Остальные серии фьючерсных контрактов и опционов на нефть марок Light Sweet Crude Oil и Brent продолжат торговаться без изменений.

www.moex.com/n28142/?nt=106

Рубль в 6 раз тяжелее доллара

- 20 апреля 2020, 00:18

- |

Делаем выводы:

Вывод №1. Рубль в 6 раз тяжелее доллара (если измерять в физическом золоте).

Вывод №2. Американцев больше русских в 3 раза, а денег у них больше в 24 раза.

Вывод №3. Что-то не так в финансовой системе России.

НЕФТЬ.СУПЕРФИЗИК. Просадка -$100млн.

- 16 апреля 2020, 17:59

- |

Все что написал в прошлом блоге

НЕФТЬ. СОТ200331. СуперФизик. Серия 4.

исполняется слово в слово.

Выбирайте разволновки, кому что нравится

( Читать дальше )

Россия проиграет с ОПЕК+ и без ОПЕК+

- 08 апреля 2020, 08:27

- |

- Роснефть — 38,85%

- Лукойл — 14,7%

- Сургутнефтегаз — 10,83%

- Газпром нефть — 10,79%

- Татнефть — 5,3%

- Новатэк — 2,1%

- Русснефть — 1,3%

- Операторы соглашений о разделе продукции — 2,6%

За 2019 год по данным Минфина РФ средняя цена на нефть Urals составила $63,59 за баррель, таким образом экспорт нефти принес

1,674 млрд баррелей нефти * $63,59 = $106,450 млрд ПОТЕНЦИАЛЬНОЙ ВЫРУЧКИ

При средней цене за 2020 год в $25-35 за баррель Россия при такой же добыче сможет ВЫРУЧИТЬ $41,85-58,59 млрд, если Россия пойдет на реальное сокращение добычи на 1,5 млн б/д и соглашение начнет действовать с 1 мая 2020 по 31 декабря 2020 и Россия сократит добычу на 360 млн баррелей, и даже допустим средняя цена за 2020 год поднимется до $50-55, то в этом случае Россия сможет ВЫРУЧИТЬ

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал