SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Консервативным инвесторам можно задуматься о поиске точки выхода из облигаций М.видео - Синара

- 06 сентября 2023, 14:40

- |

В облигациях «М.видео» после публикации отчетности идут продажи. Что же делать держателям облигаций компании?

Единого совета для всех инвесторов быть не может. Все зависит исключительно от личной терпимости к риску. Сейчас после некоторой стабилизации котировок наиболее консервативным инвесторам, возможно, стоит задуматься о поиске точки выхода. Тем, кто более склонен к риску, можно оставаться в бумагах.

ИБ «Синара»

Единого совета для всех инвесторов быть не может. Все зависит исключительно от личной терпимости к риску. Сейчас после некоторой стабилизации котировок наиболее консервативным инвесторам, возможно, стоит задуматься о поиске точки выхода. Тем, кто более склонен к риску, можно оставаться в бумагах.

На наш взгляд опубликованная отчетность хоть и отражает некоторое ухудшение отдельных показателей, но не является критичным для бизнеса компании, поэтому для нас стала неожиданностью такая резкая реакция инвесторов.Афонин Александр

ИБ «Синара»

- комментировать

- Комментарии ( 0 )

Новости рынков |Облигации М.Видео. Какую стратегию выбрать? - Промсвязьбанк

- 05 сентября 2023, 20:05

- |

М.Видео демонстрирует ухудшение финансовых показателей на протяжении последних 3-х лет.

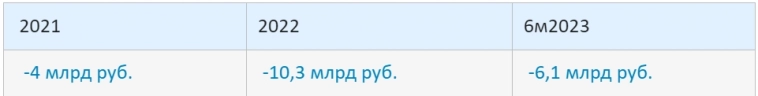

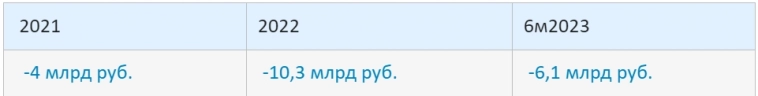

Убыток компании по годам (данные МСФО):

Из-за накопленных убытков собственный капитал сократился с 16,9 млрд руб. до 0,2 млрд. руб. Выручка за первое полугодие 2023 г. упала на 18% (до 179 млрд руб.) по сравнению с аналогичным периодом 2022 г. Долг перед поставщиками и банками на 1.07.2023 г. вырос до 342 млрд руб. (+4% с начала года).

Исходя из отчётности за первое полугодие 2023 г., операционной прибыли М.Видео (3,9 млрд руб.) было недостаточно для покрытия процентных платежей по кредитам (11,8 млрд руб.). Большая часть долга имеет краткосрочный характер. В течение 12 месяцев компании необходимо погасить кредиты банкам и облигации на 62 млрд руб., а также кредиты поставщикам на 161 млрд руб. С учетом повышения ставок, процентные расходы М.Видео в ближайшие 6 месяцев вырастут.

( Читать дальше )

Убыток компании по годам (данные МСФО):

Из-за накопленных убытков собственный капитал сократился с 16,9 млрд руб. до 0,2 млрд. руб. Выручка за первое полугодие 2023 г. упала на 18% (до 179 млрд руб.) по сравнению с аналогичным периодом 2022 г. Долг перед поставщиками и банками на 1.07.2023 г. вырос до 342 млрд руб. (+4% с начала года).

Исходя из отчётности за первое полугодие 2023 г., операционной прибыли М.Видео (3,9 млрд руб.) было недостаточно для покрытия процентных платежей по кредитам (11,8 млрд руб.). Большая часть долга имеет краткосрочный характер. В течение 12 месяцев компании необходимо погасить кредиты банкам и облигации на 62 млрд руб., а также кредиты поставщикам на 161 млрд руб. С учетом повышения ставок, процентные расходы М.Видео в ближайшие 6 месяцев вырастут.

При текущей динамике показателей высока вероятность понижения кредитного рейтинга компании и сокращения лимитов на долговые инструменты. Это будет провоцировать преобладание продавцов в бумагах М.Видео и снижение котировок облигаций.

( Читать дальше )

Новости рынков |Опубликованная отчётность М.Видео за 1 полугодие является слабой с точки зрения кредитного анализа - Ренессанс Капитал

- 28 августа 2023, 15:45

- |

М.Видео — кредитный комментарий к отчётности за 1П23

Продолжается увеличение оборотного капитала из-за повышения в продажах доли импортных товаров, чьи поставки требуют предоплаты. Чистый оборотный капитал стал позитивным, впервые с пандемийного 1П21. Ослабление рубля как правило оказывает дополнительное негативное влияние на динамику оборотного капитала ритейлеров – импортёров.

Уплаченные проценты продолжают превышать EBITDA; тем не менее они продолжают покрываться операционным денежным потоком (OCF) до изменений оборотного капитала с фактором 1,7-2,0х. Процентные расходы компании должны увеличится в связи с повышением ставки ЦБ в августе (практически все из ₽70 млрд банковских кредитов получены по фиксированным ставкам, но 80% погашается в период до июня 2024 года).

( Читать дальше )

Продолжается увеличение оборотного капитала из-за повышения в продажах доли импортных товаров, чьи поставки требуют предоплаты. Чистый оборотный капитал стал позитивным, впервые с пандемийного 1П21. Ослабление рубля как правило оказывает дополнительное негативное влияние на динамику оборотного капитала ритейлеров – импортёров.

Уплаченные проценты продолжают превышать EBITDA; тем не менее они продолжают покрываться операционным денежным потоком (OCF) до изменений оборотного капитала с фактором 1,7-2,0х. Процентные расходы компании должны увеличится в связи с повышением ставки ЦБ в августе (практически все из ₽70 млрд банковских кредитов получены по фиксированным ставкам, но 80% погашается в период до июня 2024 года).

( Читать дальше )

Новости рынков |Бизнес-модель М.видео подвержена значительным рискам в текущих условиях - Синара

- 28 августа 2023, 12:43

- |

В пятницу М.видео (операционный актив — группа «М.Видео – Эльдорадо») раскрыла весьма слабые результаты за 1П23 по МСФО.

Выручка снизилась на 21% г/г до 179 млрд руб., причем показатели по кварталам различаются, что в значительной степени обусловлено эффектом базы. Валовая прибыль снизилась на 13% г/г до 39 млрд руб., что предполагает валовую рентабельность в 21,8% — на 1,3 п. п. выше, чем в предыдущем полугодии. Показатель EBITDA увеличился на 6% г/г до 7,4 млрд руб., рентабельность по EBITDA выросла на 0,9 п. п. в годовом сопоставлении до 4,1%. Чистый убыток составил 4,6 млрд руб. — это обусловлено, в частности, высокими процентными расходами.

На конец июня чистый долг М.видео составлял 83,4 млрд руб., по отношению к EBITDA — 5,3. Компания сообщила нескольким банкам о нарушении ковенантов (что дало кредиторам безусловное право требовать досрочного погашения задолженности). М.видео сообщила, что уже заключила дополнительные соглашения с большинством кредитных организаций о пересмотре ковенантов, а также получила письма с подтверждением, что банки не станут взыскивать задолженность досрочно. Сейчас компания продолжает переговоры отдельными банками о пересмотре ограничительных значений.

( Читать дальше )

Выручка снизилась на 21% г/г до 179 млрд руб., причем показатели по кварталам различаются, что в значительной степени обусловлено эффектом базы. Валовая прибыль снизилась на 13% г/г до 39 млрд руб., что предполагает валовую рентабельность в 21,8% — на 1,3 п. п. выше, чем в предыдущем полугодии. Показатель EBITDA увеличился на 6% г/г до 7,4 млрд руб., рентабельность по EBITDA выросла на 0,9 п. п. в годовом сопоставлении до 4,1%. Чистый убыток составил 4,6 млрд руб. — это обусловлено, в частности, высокими процентными расходами.

На конец июня чистый долг М.видео составлял 83,4 млрд руб., по отношению к EBITDA — 5,3. Компания сообщила нескольким банкам о нарушении ковенантов (что дало кредиторам безусловное право требовать досрочного погашения задолженности). М.видео сообщила, что уже заключила дополнительные соглашения с большинством кредитных организаций о пересмотре ковенантов, а также получила письма с подтверждением, что банки не станут взыскивать задолженность досрочно. Сейчас компания продолжает переговоры отдельными банками о пересмотре ограничительных значений.

( Читать дальше )

Новости рынков |На данный момент бумаги М.Видео-Эльдорадо торгуются на справедливом уровне - Промсвязьбанк

- 25 августа 2023, 15:59

- |

Группа М.Видео – Эльдорадо отчиталась за I полугодие: EBITDA выросла, но и долг тоже

Компания опубликовала отчет по МСФО за I полугодие 2023 г. Ключевые показатели:

• Выручка компании: -18% г/г, до 179,2 млрд руб.

( Читать дальше )

Компания опубликовала отчет по МСФО за I полугодие 2023 г. Ключевые показатели:

• Выручка компании: -18% г/г, до 179,2 млрд руб.

( Читать дальше )

Новости рынков |М.Видео вряд ли возобновит дивидендные выплаты в ближайшей перспективе - Альфа-Банк

- 03 мая 2023, 14:45

- |

М.Видео-Эльдорадо сообщила о снижении выручки на 16% г/г в 2022 году на фоне снизившегося спроса и нестабильных поставок в течение 2022 года. В то же время, скорр. EBITDA выросла на 69% г/г при марже 3,8% (+1,9 п.п. г/г) за счет структуры продаж и оптимизации затрат. Компании удалось заместить бренды, ограничившие деятельность в России, новыми поставками (новые партнерства и прямой импорт). Однако, в моменте это требует увеличения инвестиций в оборотный капитал и ведет к росту долговой нагрузки (чистый долг / EBITDA вырос до 4,2х на конец 2022 против уровня 2х, заявленного в дивидендной политике компании).

( Читать дальше )

Таким образом, мы считаем, что компания вряд ли возобновит дивидендные выплаты в ближайшей перспективе. Текущая цена акций близка к 8-летним минимумам, и ее потенциальная переоценка будет зависеть от устойчивого восстановления спроса на БТиЭ (исторически в течение 12-18 месяцев с момента начала кризиса) и улучшения в части оборотного капитала (и, соответственно, снижения долговой нагрузки).Кипнис Евгений

( Читать дальше )

Новости рынков |Россияне продолжат экономить - Финам

- 02 мая 2023, 19:37

- |

Выручка группы «М.видео — Эльдорадо» снизилась на 15,5% (г/г) до 402,5 млрд руб., EBITDA упала на 26% (г/г) до14,4 млрд, скорр. чистый убыток сократился на 10,2% до 6,7 млрд руб.

На продажи в прошлом году повлияли уход знакомых марок и вывод на «полку» новых производителей, налаживание параллельного импорта, падение покупательской способности и переход на более экономную модель потребления после ажиотажного спроса в начале года.

ФГ «Финам»

На продажи в прошлом году повлияли уход знакомых марок и вывод на «полку» новых производителей, налаживание параллельного импорта, падение покупательской способности и переход на более экономную модель потребления после ажиотажного спроса в начале года.

Электроника и бытовая техника – товары длительного пользования, спрос на них подвержен влиянию экономических циклов, при ухудшении финансового состояния население может отказаться от покупки. Мы ожидаем сохранения экономной модели поведения в 2023 году, поэтому не ожидаем уверенного улучшения результатов сегмента и компании в ближайшее время.Буйлакова Анна

ФГ «Финам»

Новости рынков |Прибыльность М.видео остается довольно низкой - Синара

- 02 мая 2023, 15:24

- |

Даже при некотором улучшении прибыльности результаты М.видео (операционный актив — группа М.Видео – Эльдорадо) за 2022 г. по МСФО вряд ли впечатлят инвесторов ввиду падения выручки в 2П22.

Так, показатель GMV снизился по итогам 2022 г. на 14% г/г до 489 млрд руб., причем в 2П22 падение составило 27% г/г. Выручка уменьшилась на 15% г/г до 402 млрд руб. (-30% г/г в 2П22). Впрочем, на уровне скорректированной EBITDA компания показала рост на 69% г/г до 15 млрд руб. при рентабельности по данному показателю в 3,8% (+1,9 п. п.), чему способствовало как повышение рентабельности по валовой прибыли, так и эффективный контроль над затратами.

Розничные сети М.Видео – Эльдорадо насчитывали на конец прошлого года 1226 магазинов всех форматов против 1258 годом ранее.

( Читать дальше )

Так, показатель GMV снизился по итогам 2022 г. на 14% г/г до 489 млрд руб., причем в 2П22 падение составило 27% г/г. Выручка уменьшилась на 15% г/г до 402 млрд руб. (-30% г/г в 2П22). Впрочем, на уровне скорректированной EBITDA компания показала рост на 69% г/г до 15 млрд руб. при рентабельности по данному показателю в 3,8% (+1,9 п. п.), чему способствовало как повышение рентабельности по валовой прибыли, так и эффективный контроль над затратами.

Розничные сети М.Видео – Эльдорадо насчитывали на конец прошлого года 1226 магазинов всех форматов против 1258 годом ранее.

Несмотря на некоторое улучшение, прибыльность М.видео остается довольно низкой. Компания принимает активные меры, чтобы подстроить бизнес-модель к изменяющимся условиям, но риски на стороне потребительского спроса и конкуренции остаются, по нашему мнению, весьма высокими. По акциям эмитента мы сохраняем рейтинг «Держать».Белов Константин

( Читать дальше )

Новости рынков |Размещения рублёвых корпоративных облигаций - Ренессанс Капитал

- 19 апреля 2023, 19:13

- |

Отдельные интересные первичные размещения рублёвых корпоративных облигаций:

МВ Финанс (SPV М.Видео) вчера (18 апреля) закрыл книгу заявок по размещению бондов, увеличив объём размещения с ₽5 млрд до ₽7 млрд по доходности 13,7% к 2-летней оферте (спред к ОФЗ около 520 б.п.). Уже находящийся в обращении выпуск с погашением в июле 2025 (001Р-03) котируется с доходностью 12,8%. Существенная премия ко вторичному рынку и таргетирование большего объёма размещения вероятно отражают: 1) недавние понижения рейтингов от АКРА и Эксперт РА (оба на один нотч до A(RU)) в связи со «значительным увеличением долговой и процентной нагрузки»; 2) потребности в рефинансировании (большая часть долга помимо задолженности по аренде – краткосрочные банковские кредиты); 3) специфику бизнеса (увеличение оборотного капитала на фоне ухода с российского рынка ряда производителей электроники и домашней техники, конкуренция с каналами «параллельного импорта»).

( Читать дальше )

МВ Финанс (SPV М.Видео) вчера (18 апреля) закрыл книгу заявок по размещению бондов, увеличив объём размещения с ₽5 млрд до ₽7 млрд по доходности 13,7% к 2-летней оферте (спред к ОФЗ около 520 б.п.). Уже находящийся в обращении выпуск с погашением в июле 2025 (001Р-03) котируется с доходностью 12,8%. Существенная премия ко вторичному рынку и таргетирование большего объёма размещения вероятно отражают: 1) недавние понижения рейтингов от АКРА и Эксперт РА (оба на один нотч до A(RU)) в связи со «значительным увеличением долговой и процентной нагрузки»; 2) потребности в рефинансировании (большая часть долга помимо задолженности по аренде – краткосрочные банковские кредиты); 3) специфику бизнеса (увеличение оборотного капитала на фоне ухода с российского рынка ряда производителей электроники и домашней техники, конкуренция с каналами «параллельного импорта»).

( Читать дальше )

Новости рынков |М.Видео планирует размещение облигаций общим объёмом от 5 миллиардов рублей - Ренессанс Капитал

- 13 апреля 2023, 15:08

- |

Капитализация: RUB 34 434 млн

Объём торгов: RUB 78 млн

В свободном обращении: 24,20%

М.Видео планирует во второй половине апреля начать размещение облигаций со сроком погашения три года общим объёмом не менее 5 млрд руб. Компания также прокомментировала текущие рыночные тренды и результаты за 2022 год и 1кв23. По итогам 2022 года маржинальность по показателю скорректированная EBITDA составила чуть меньше 4%, при этом объём долговых обязательств компании, включающих чистый долг и торговый рабочий капитал, по сравнению с 2021 годом снизился на более чем 35% и составил менее 65 млрд руб.

( Читать дальше )

Объём торгов: RUB 78 млн

В свободном обращении: 24,20%

М.Видео планирует во второй половине апреля начать размещение облигаций со сроком погашения три года общим объёмом не менее 5 млрд руб. Компания также прокомментировала текущие рыночные тренды и результаты за 2022 год и 1кв23. По итогам 2022 года маржинальность по показателю скорректированная EBITDA составила чуть меньше 4%, при этом объём долговых обязательств компании, включающих чистый долг и торговый рабочий капитал, по сравнению с 2021 годом снизился на более чем 35% и составил менее 65 млрд руб.

В первые месяцы 2023 года рынок бытовой техники и электроники в России демонстрирует постепенное восстановление покупательской активности. В апреле продажи вернулись к положительной динамике относительно прошлого года. Компания продолжила фокусироваться на дальнейшем повышении операционной эффективности бизнеса, ожидаемый уровень маржинальности по EBITDA за 1кв23 года составит не менее 4%.Панарин Кирилл

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс