Блог им. renat_vv |Акции (урок 5) – обманчивость диверсификации

- 08 октября 2020, 16:53

- |

Диверсификация – это база. Это хорошо, но это не панацея. Прежде чем мы пойдем дальше, надо понять, что:

Диверсификация может быть очень обманчива.

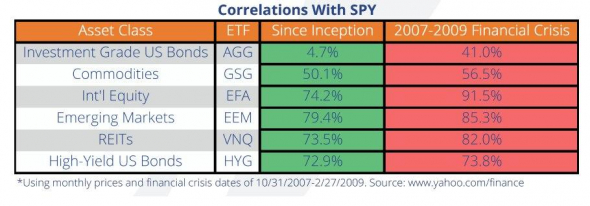

Общее правило при создании портфеля состоит в том, чтобы комбинировать различные активы/акции, некоррелированные между собою (или имеющие отрицательные коэффициенты корреляции). Однако «заковырка» состоит в том, что:

Корреляции меняются во времени. А во время коллапса корреляции возрастают очень резко.

Умное выражение «создать широко диверсифицированный портфель» означает по факту «быть готовым к тому, чтобы отхватить по полной программе во время кризиса». Когда произойдёт коллапс (как было в начале 2020 года), даже самая продуманная диверсификация вас не спасёт.

Вы говорите себе: «Ну, у меня же диверсифицированный портфель! Мне ничего не страшно!» А потом приходит кризис, и падают абсолютно ВСЕ акции в вашем портфеле (да еще и облигации).

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 4 )

Блог им. renat_vv |MOEX-info Sentiment Index.

- 07 октября 2020, 19:29

- |

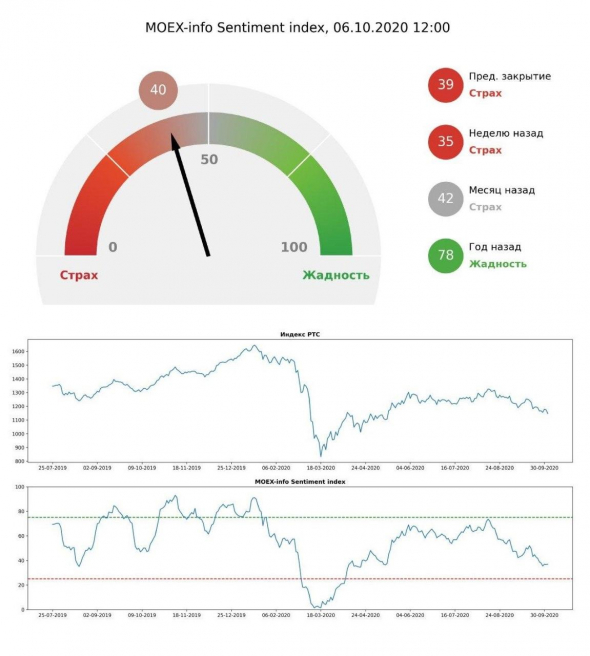

Есть такой интересный индекс CNN Fear & Greed Index. По нему можно было идентифицировать дно по рынку акций в марте 2020 года.

Так вот: мы сделали его аналог для российского рынка (точнее, его сделал мой друг Денис Константинов, @den_konstantinov) — MOEX-info Sentiment Index, или Индекс настроений рыночных участников.

Расскажу про сам оригинальный индекс:

▫️Fear & Greed Index колеблется в диапазоне от 0 до 100;

▫️0 = extreme fear (экстремальный страх);

▫️100 = extreme greed (экстремальная жадность);

▫️Когда индекс вблизи экстремального порога (0 или 100), через некоторое время произойдёт разворот (но не сразу в тот же миг). К примеру, когда Index = 98 (сильный страх), то скоро рынок пойдет вверх. Почему?

Отдельно взятый человек может быть вполне разумен и рационален в своём поведении. Но когда речь идёт о толпе, вырисовывается и проступает общая человеческая природа (говоря на языке статистики, проявляется как бы среднее значение).

( Читать дальше )

Блог им. renat_vv |Акции (урок 4) – диверсификация: коэффициент корреляции

- 24 сентября 2020, 10:14

- |

Продолжаем развивать общий подход к вложениям в акции.

В прошлых уроках мы разобрались с диверсификацией по трём параметрам:

— sector

— cyclical / non-cyclical

— capitalization

Теперь, как только мы слышим какое-то новое имя, мы прежде всего сразу смотрим:

а) к какому сектору принадлежит компания

б) какая у неё капитализация.

Прежде чем двигаться дальше, еще немного задержусь на диверсификации. Здесь мне придётся разжевать очень базовые вещи.

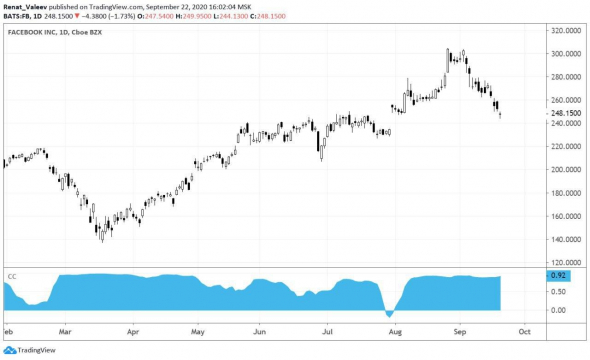

Допустим ваш портфель состоит пока всего лишь из одного инструмента (это акции одной компании). Чтобы оценить, насколько хорошо ваш портфель «разбавит» (или диверсифицирует) добавление в него второго инструмента, надо посмотреть на так называемый коэффициент корреляции между первым и вторым инструментами.

Коэффициент корреляции – это такой математический показатель, который колеблется от -1 до 1. Для подсчёта коэффициента корреляции есть специальная формула, но её я приводить не буду, т.к от эконометрики я в своё время очень устал. Просто посмотрите в tradingview.com. Там среди индикаторов есть в готовом виде correlation coefficient. Это один из немногих индикаторов, которые я использую в торговле (а их я использую очень мало):

( Читать дальше )

Блог им. renat_vv |Акции Яндекс и Тинькофф банк. Миллиардер в 32 года. Фридом Финанс и Тимур Турлов.

- 23 сентября 2020, 14:05

- |

— Что за компания Фридом Финанс

— Стоит ли участвовать в IPO

— Кто такой Тимур Турлов Обзор финансовых рынков США и России.

( Читать дальше )

Блог им. renat_vv |Американские акции: Nikola, Workhouse Group, ROKU

- 22 сентября 2020, 11:02

- |

— общий обзор рынка

— Nikola

— Workhouse group

— ROKU Почему падает рынок США? Какие акции растут против рынка? В какие акции стоит вложиться?

( Читать дальше )

Торговые сигналы! |Что из российских акций мне нравится на лонг на эту неделю:

- 14 сентября 2020, 08:24

- |

• GMKN

• ALRS

• MGNT

• MOEX

• MVID

• PIKK

• NLMK

_______________

telegram:

renat_vv

moex-info

headlines

все видео обзоры: youtube

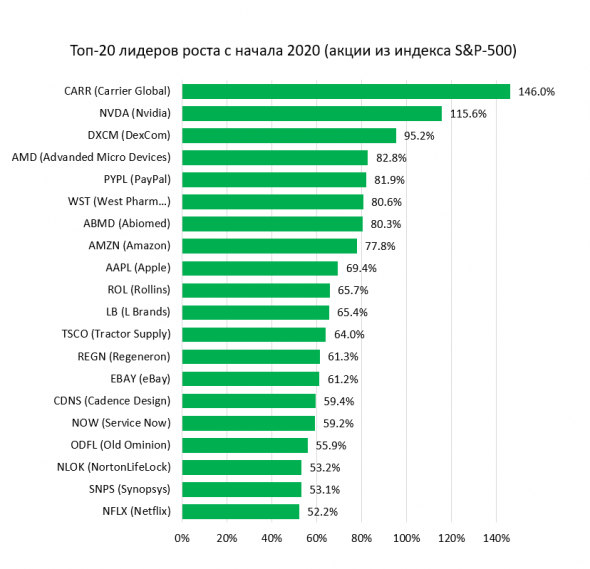

Блог им. renat_vv |Лидеры роста в США в 2020 году

- 22 августа 2020, 16:25

- |

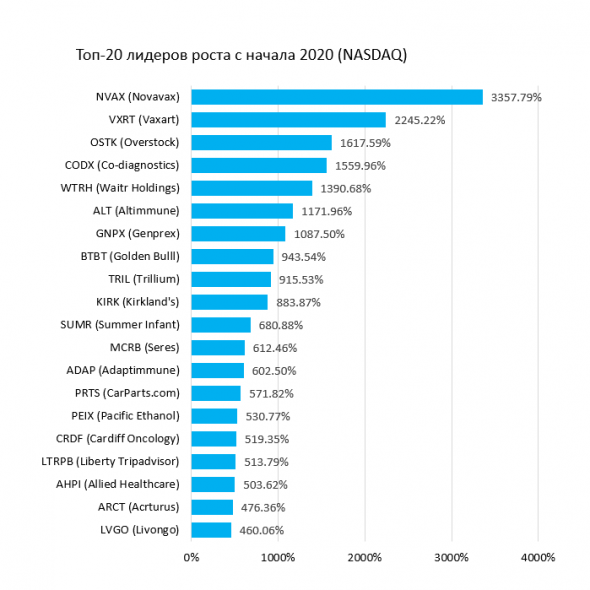

А теперь сравните это с топ-20 лидерами роста из NASDAQ.

Ясное дело, что вложения в компании из NASDAQ — более рискованное занятие, но тем не менее...

( Читать дальше )

Блог им. renat_vv |Акции - урок 1

- 15 июля 2020, 17:24

- |

Акции (урок 1)

Итак, вы создаёте портфель из акций (или уже создали) и хотите подойти к процессу системно. Будем считать, что это только акции США и в портфеле нет облигаций. Что делать? Вначале – структура, а это:

1. Разбивка по секторам

2. Разбивка по капитализации

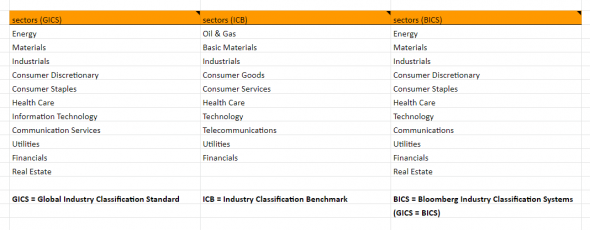

Вначале о секторах. Какие бывают сектора – смотри картинку ниже.

Почему важно понимать, к какому сектору принадлежит компания? Разные сектора ведут себя по-своему на разных стадиях бизнес-цикла. Порой некоторые сектора становятся «любимчиками» инвесторов и на протяжении нескольких лет растут быстрее других.

Есть несколько стандартов классификаций секторов. Это:

1. GICS (Global Industry Classification Standard)

2. ICB (Industry Classification Benchmark)

3. BICS (Bloomberg Industry Classification Systems)

Они практически одинаковы. Однако названия немного различаются и здесь можно немного запутаться. Поэтому я и привёл на картинке их всех. Кроме того, в первом и во втором стандарте есть сектор Real Estate, которого нет во втором стандарте.

( Читать дальше )

Блог им. renat_vv |Morgan Stanley о текущей ситуации

- 25 мая 2020, 14:34

- |

Некоторые комментарии от банка Morgan Stanley по текущей ситуации.

#views

Lisa Shalett, CIO:

«Рынок вряд ли вернется к мартовским низам. Скорее всего, будет коррекция вниз на 10% из-за торговых войн и из-за политических нестыковок в США, но не более.

Причины три:

1. Монетарные и фискальные меры поддержки огромны.

2. Потребительский сектор чувствует себя уверенно. Безработица – временная.

3. Настроения на рынке нейтральные. 53% инвесторов настроены по-медвежьи – это самый высокий уровень с 2013 года. Многие сидят в кэше»

(согласен кроме пункта 2).

Советует фиксировать прибыль в US winners (видимо, имеет в виду самые сильные акции).

Andrew Sheets, Chief Cross-Asset Strategist:

«На 2020-2021 год рынок прайсит медленное восстановление и низкую инфляцию. Рынок считает, что инфляция будет на уровне 1.1%. Мы думаем, что это слишком пессимистичный взгляд. Инфляция будет выше — на уровне 2-3%»

Michael Zezas, Head of Public Policy Research and Municipal Strategy:

«Мы ожидаем новый пакет помощи на 1 трлн. долл. к июлю. В конце июня малому бизнесу придется платить по долгам. Помощь пойдёт малому бизнесу, безработным и муниципальным властям. Больше в этом году пакетов помощи не будет».

( Читать дальше )

Блог им. renat_vv |Результаты Уоррена Баффета в 1 квартале

- 04 мая 2020, 11:30

- |

Berkshire Hathaway, холдинг Уоррена Баффета, отчитался о результатах 1 квартала 2020:

• Убыток 49.7. млрд долл. в первом квартале;

• Это максимальный убыток за историю компании;

• Однако это с 1 января по 31 марта (с 31 марта рынок вырос на где-то 10% — это примерно +20-30 млрд. для фонда);

• Компания наращивает денежный резерв. Сейчас он 137 млрл. долл. (хотя этот запас рос и до этого, и в 2019, и 2018, и 2017, и в 2016) – это очень много денег. Компания Баффета – бастион наличности;

• В апреле продал акций на 6 млрд долл.;

• Общие активы BH – 760 млрд. долл.;

• Размер чистых активов BH – 375 млрд. долл (для сравнения: ВВП России – 1,658 трлн долл.);

• В апреле Баффет продал все авиакомпании (!);

• Убыток в 49.7 млрд по большей части относится к investment gains (короче, переоценка ценных бумаг);

• Operating earnings в 1 квартале составили +5.8 млрд.;

• Справка: Berkshire Hathaway – это не просто фонд. Это холдинг реальных активов в самых разных индустриях: страхование, железные дороги и т.п.

• 31.7% акций голосующих акций BHK и 18% от общего числа акций принадлежит Баффету.

• Баффет: «В 2008 и 2009 годах наш экономический поезд сошел с рельсов, и было несколько причин, по которым дорожное полотно было слабым с точки зрения банков.В этот раз мы просто сняли поезд с рельсов и отправили его в тупик»

• Баффет уже давненько ничего не покупает, потому что «нет ничего привлекательного»;

• Уоррену Баффету в этом году будет… 90 лет. Этот чувак уже всё всем доказал.

• Больше всего у него вложено в Apple (71 млрд.)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс