Новости рынков |Месячный дефицит бюджета составил 0,9 трлн. руб., что не располагает к снижению ключевой ставки - ПАО "Банк "Санкт-Петербург

- 14 мая 2024, 11:11

- |

Минфин опубликовал апрельские оценки исполнения федерального бюджета. Нефтегазовые доходы остались на сравнительно высоких уровнях, составив за месяц 1,23 трлн руб. (-6% м/м). Ненефтегазовые доходы сократились сильнее – на 27% м/м до 1,74 трлн руб. Расходы при этом в апреле составили внушительные 3,84 трлн руб., увеличившись на 21% м/м. В результате месячный дефицит составил 0,9 трлн руб., а накопленный с начала год дефицит вырос до 1,5 трлн руб.

Высокие темпы трат Минфин связывает с процессом авансирования, что должно в дальнейшем привести к сравнительно более низким расходам, как происходило в прошлом году. Тем не менее риски превышения планового дефицита в 1,6 трлн руб. по итогам текущего года сохраняются, а планы на следующие года могут быть повышены в связи с рядом анонсированных инициатив. В результате ситуация с бюджетом РФ пока не располагает к скорому снижению ключевой ставки.

- комментировать

- Комментарии ( 0 )

Новости рынков |Котировки ОФЗ обновляют минимумы с весны 2022 - ПСБ

- 13 мая 2024, 11:19

- |

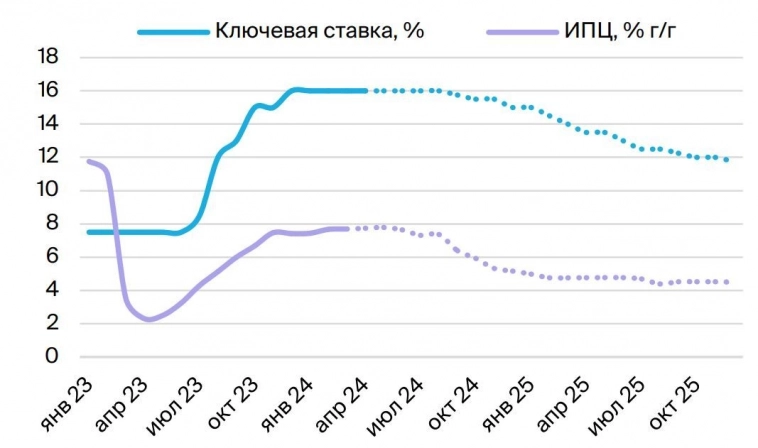

Котировки ОФЗ продолжают обновлять минимумы с весны 2022 года; с начала мая доходность индекса RGBI выросла на 18 б.п. – до 13,95% годовых. Основная причина продаж госбумаг – пересмотр ЦБ прогноза по ключевой ставке до 15% — 16% в 2024 г. при сохранении высоких инфляционных рисков.

Так, недельная инфляция (7,8% в годовом выражении на 6 мая) продолжает двигаться по траектории нашего прогноза (5,4% на конец года) при прогнозе ЦБ 4,3%-4,8%, что говорит о вероятном сохранении жесткой политики ЦБ в ближайшее время. Риски по урожаю из-за заморозков в текущим году являются дополнительным проинфляционным фактором.

В результате, мы по-прежнему не рекомендуем к покупке длинные ОФЗ в надежде на быстрое снижение ключевой ставки. Наиболее разумной стратегий остается покупка флоатеров, в т.ч. корпоративных с рейтингов ААА-А.

Новости рынков |DME Ltd локальный выпуск облигаций котируется по доходности 17% - Ренессанс Капитал

- 08 мая 2024, 10:09

- |

DME Ltd – холдинг верхнего уровня группы Домодедово (один из поручителей по выпуску еврооблигаций DME-28 и один из оферентов по выпуску локальных облигаций ДФФ-2Р01).

В июле 2023 года сообщалось о проведении редомициляции холдинга в специальный административный район (САР) на острове Октябрьский в Калининградской области и регистрации МКООО «Эрпорт менеджмент компани лимитед» – ранее Airport Management Company Ltd (о. Мэн) – промежуточный холдинг, также поручитель по еврооблигациям. Под управление нового юрлица перешли российские юрлица – операционные компании группы, включая ООО «ДФФ» (эмитент локальных облигаций и будущий эмитента ЗО на еврооблигации DME).

ДФФ в апреле 2024 года приняла решение об обмене выпуска еврооблигаций DME-28$ на замещающие облигации (ЗО). По нашему мнению, после обмена ЗО будут торговаться по доходности, сходной с выпусками ГТЛК и ПИК. Локальный выпуск ДФФ-2Р01 (₽15 млрд, погашение – декабрь 2025 года) котируется по доходности 17%, спред к ОФЗ около 230 б.п.

Новости рынков |Банк России будет снижать ставку по 0,25 п.п. в сентябре и октябре и выйдет на 15% к концу 2024 г. - БКС Мир инвестиций

- 07 мая 2024, 19:30

- |

Банк России ужесточил риторику по монетарной политике, не наблюдая признаков уверенного снижения инфляции. Мы повысили прогноз ставки ЦБ на конец 2024 г. до 15% с 12%. Это умеренно-негативно для акций финансового сектора и рынка облигаций.

— ЦБ сохранил ставку на уровне 16% и подтвердил основной сигнал: Ставка останется высокой до устойчивого замедления инфляции;

— Инфляционные факторы превалируют, рост цен замедляется не так быстро;

— Кредитование стабильно высокое, рост зарплат рекордный за 20+ лет%

— Ожидаем, что текущая ставка сохранится до сентябрьского заседания ЦБ. Инфляция в 2024 г. составит не менее 5%. Среднегодовая ключевая ставка будет близка к 16%

— Высокие ставки давят на акции банков, но позитивны для чистых процентных доходов МосБиржи;

При ставке 15% на конец 2024 г. доходность 10-летних ОФЗ составит 13%, а при ставке 11% на конец 2025 г. YTM 10-летних ОФЗ будет 11%.

Повышаем прогноз ключевой ставки. Мы ожидаем, что на конец 2024 г. ЦБ снизит ставку до 15%, тогда как раньше прогнозировали смягчение до 12%.

( Читать дальше )

Новости рынков |Рост ИПЦ за апрель составил 0,42% - ЦентроКредит

- 07 мая 2024, 11:46

- |

По данным Росстата с 23 апреля по 2 мая (10 дней) ИПЦ вырос на 0.06%, из которых 0.05 пп пришлось на апрель, а 0.01 пп – на май. Рост ИПЦ за апрель получается 0.42%. По нашим оценкам, это в районе 4.5% mm saar, что ниже рыночных ожиданий.

В прошлом году недельные данные показали рост ИПЦ в апреле на 0.45%, но расчет инфляции по полной корзине зафиксировал рост ИПЦ лишь на 0.38%. Если и сейчас будет отклонение вниз от недельных данных, то текущая инфляция может уйти даже ниже 4% mm saar. Это будет сильным сюрпризом для рынков.

Но надо отметить, что замедление роста цен в последние 10 дней – это исключительно волатильные компоненты. Без огурца, томата и самолёта рост ИПЦ составил 0.15% vs 0.12% и 0.12%. То есть в устойчивых компонентах потребительской корзины темпы роста цен в апреле могли быть заметно выше. Именно на устойчивую инфляцию и её тенденцию смотрит ЦБ, принимая решение по ключевой ставке.

Новости рынков |Облигационеры "ФК Открытие" могут потребовать досрочного погашения бондов

- 21 марта 2024, 12:21

- |

Владельцы облигаций ПАО «Банк „Финансовая корпорация Открытие“ получили право требовать досрочного погашения бондов, сообщил эмитент. Всё из-за решения о реорганизации банка „ФК Открытие“ в форме присоединения к нему АО „Открытие Брокер“ и ООО „ОИнвест“, принятым единственным акционером банка 1 марта 2024 года.

Период предъявления бумаг к погашению – 30 дней с 20 марта, даты опубликования в журнале „Вестник государственной регистрации“ сообщения о реорганизации банка „ФК Открытие“. Эмитент обязан погасить облигации, предъявленные к досрочному погашению, не позднее 7 рабочих дней с даты получения соответствующего требования.

В настоящее время в обращении находятся 9 выпусков биржевых облигаций банка на общую сумму 97,4 млрд руб.

Новости рынков |20 марта Минфин начнёт аукцион по облигациям с купоном в 11,25% годовых

- 19 марта 2024, 16:19

- |

Министерство финансов 20 марта проведет аукцион по продаже ОФЗ-ПД серии 26244 в объеме остатков, доступных для размещения.

Облигации серии 26244 с погашением 15 марта 2034 года имеют 20 полугодовых купонных периодов и первый купонный период — 154 дня, дата выплаты 1-го купонного дохода — 27 марта 2024 года. Ставка купонного дохода определена в размере 11,25% годовых (1-й купон — 47,47 рубля на облигацию и 2-21-й купоны — 56,1 рубля на облигацию).

Новости рынков |Мосбиржа расширила функционал внебиржевых сделок с облигациями

- 18 марта 2024, 12:59

- |

Московская биржа внедрила режим непрерывного встречного аукциона для внебиржевых сделок с облигациями с центральным контрагентом. Об этом говорится в сообщении торговой площадки.

Таким образом, банки, брокеры и их клиенты смогут совершать внебиржевые операции с облигациями в привычном для них интерфейсе биржевого стакана, пояснила площадка. Ранее участникам торгов и их клиентам в данном сегменте были доступны только адресные сделки с облигациями.

В рамках нового режима инвесторы на первом этапе смогут заключать внебиржевые сделки со структурными облигациями российских банков. Затем Мосбиржа планирует расширять перечень доступных инструментов в новом режиме торгов в соответствии с клиентским спросом.

Новости рынков |"Русская контейнерная компания" допустила техдефолт по выплате 12-го купона и погашению выпуска коммерческих бондов

- 22 декабря 2023, 18:36

- |

rusbonds.ru/news/20231222175600765895

Новости рынков |"Селигдар" разместил 97,02% выпуска второго выпуска "золотых" бондов на 6,8 млрд рублей

- 22 декабря 2023, 17:34

- |

ПАО «Селигдар» завершило размещение выпуска облигаций с номиналом в золоте серии GOLD02, реализовав 97,02% займа на 6 млрд 786,713 млн рублей, говорится в сообщении эмитента.

Сбор заявок на выпуск прошел 10 октября, техразмещение займа началось 12 октября. Перед началом размещения глава совета директоров компании Александр Хрущ сообщал «Интерфаксу», что объем размещения будет зависеть от спроса, но на тот момент компания ориентировалась на 1-3 млрд рублей. «Мы изменили немного структуру бумаги, в частности, подключили амортизацию, что, бесспорно, может быть интересно инвесторам. Посмотрим, как отреагирует рынок», — уточнял он.

rusbonds.ru/news/20231222172700765841

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс